- Home

- Chi siamo

- Settore

- Servizi

- Lettura

- Contattaci

Mercato indiano degli assorbenti igienici: analisi attuale e previsioni (2025-2033)

Focus sul Tipo di Prodotto (Assorbenti Igienici Monouso, Assorbenti Igienici Lavabili, Assorbenti Igienici Biodegradabili); Canale di Distribuzione (Supermercati e Ipermercati, Farmacie e Parafarmacie, Minimarket, Online, Negozi Specializzati, Altri) e Regione/Stati

Dimensioni e previsioni del mercato indiano degli assorbenti igienici

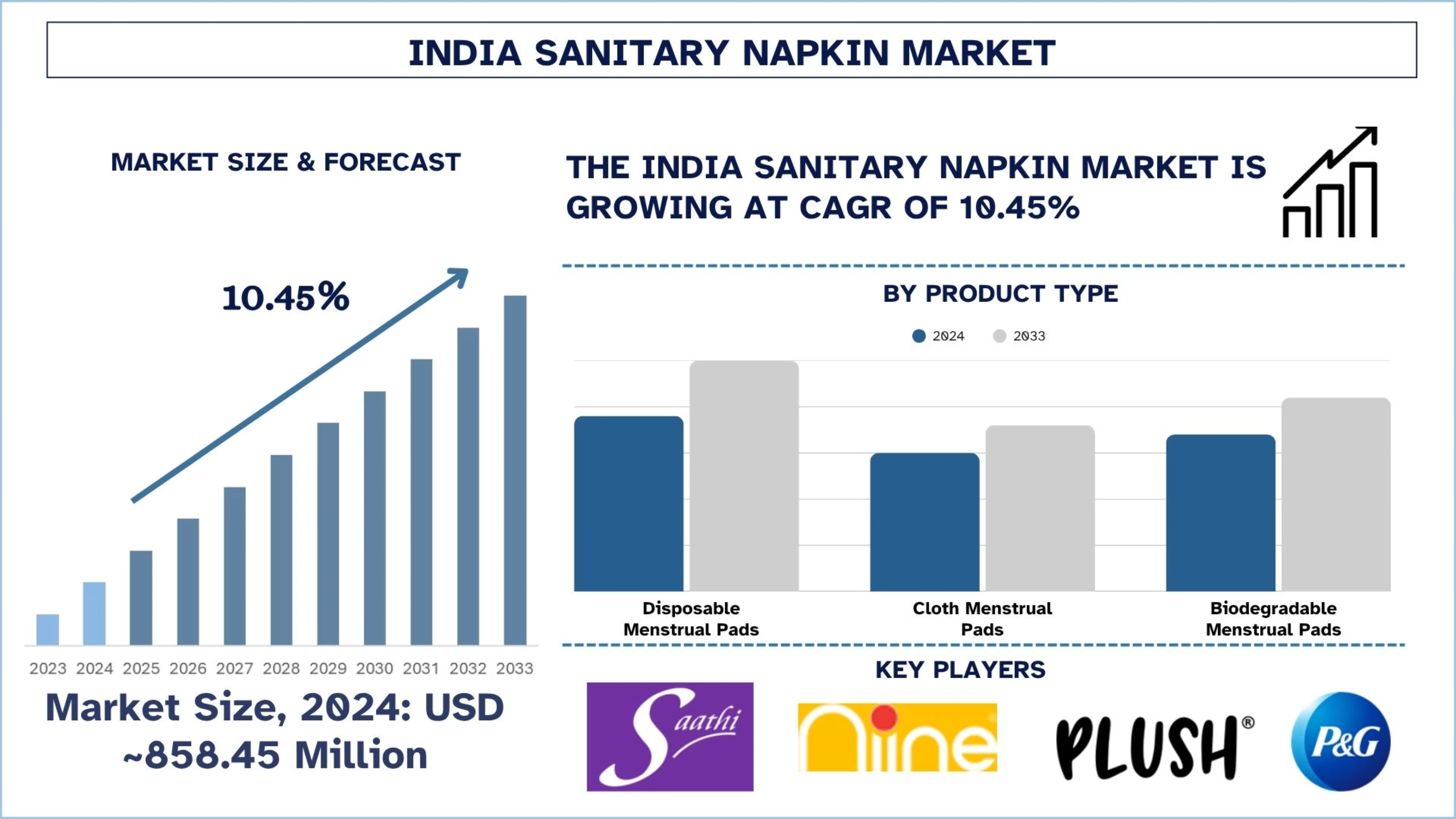

Il mercato indiano degli assorbenti igienici è stato valutato a circa 858,45 milioni di dollari nel 2024 e si prevede che crescerà a un forte CAGR di circa il 10,45% durante il periodo di previsione (2025-2033F), grazie alla crescente consapevolezza della salute mestruale.

Analisi del mercato degli assorbenti igienici

Assorbente igienico può essere un termine alternativo per gli assorbenti mestruali, si tratta di articoli assorbenti che le donne indossano durante le mestruazioni che possono essere utilizzati per assorbire i fluidi mestruali. Di solito contiene strati di materiale assorbente come cotone, tessuto non tessuto e supporto impermeabile per controllare le perdite. Vari prodotti usa e getta, riutilizzabili, in tessuto e biodegradabili vengono utilizzati per soddisfare le diverse preferenze dei consumatori.

Per raggiungere la crescita nel mercato degli assorbenti igienici, le aziende nel mercato indiano degli assorbenti igienici stanno adottando innovazioni ecocompatibili, tra cui assorbenti biodegradabili, espandendo le reti di distribuzione nelle aree rurali e sfruttando il marketing digitale e le piattaforme D2C per raggiungere la crescita. Inoltre, l’aumento delle campagne di sensibilizzazione, i programmi sanitari scolastici e i modelli di abbonamento aiuteranno i principali attori ad aumentare il coinvolgimento e la fedeltà al marchio. Sebbene un marchio affermato come Whisper o Stayfree espanda la portata rurale e aumenti la gamma di prodotti per soddisfare le mutevoli esigenze dei consumatori, startup come Saathi e Aakar Innovations stanno producendo in modo sostenibile.

Tendenze del mercato indiano degli assorbenti igienici

Questa sezione discute le principali tendenze del mercato che stanno influenzando i vari segmenti del mercato indiano degli assorbenti igienici, come scoperto dal nostro team di esperti di ricerca.

Crescente innovazione di prodotto nell'igiene sostenibile

In India, gli assorbenti igienici biodegradabili stanno assistendo a una pratica innovativa poiché gli assorbenti igienici tradizionali si sommano alla crescente domanda di prodotti ecologici consapevoli tra le donne. Questi utilizzano materiali come fibra di banana, bambù e amido di mais e sono un'alternativa sostenibile ai prodotti usa e getta a base di plastica. Questo segmento è stato aperto da startup come Saathi, Anandi e Niine che offrono soluzioni compostabili. In termini di regioni urbane e semiurbane, i consumatori preferiscono sempre più l'impatto sulla salute e sull'ambiente. La tendenza di questo tipo è coerente con gli obiettivi di sostenibilità globale ed è una tendenza emergente tra gli acquirenti socialmente responsabili.

Ad esempio, il 31 maggio 2023, Niine Sanitary Napkins, un fornitore leader di soluzioni igieniche premium e convenienti in India, ha introdotto i primi assorbenti igienici biodegradabili a base di PLA del paese. Questi assorbenti sono certificati CIPET, con oltre il 90% degli assorbenti che si decompongono entro 175 giorni e il resto entro un anno. L'intero imballaggio, compresi il rivestimento esterno e i sacchetti usa e getta, è biodegradabile.

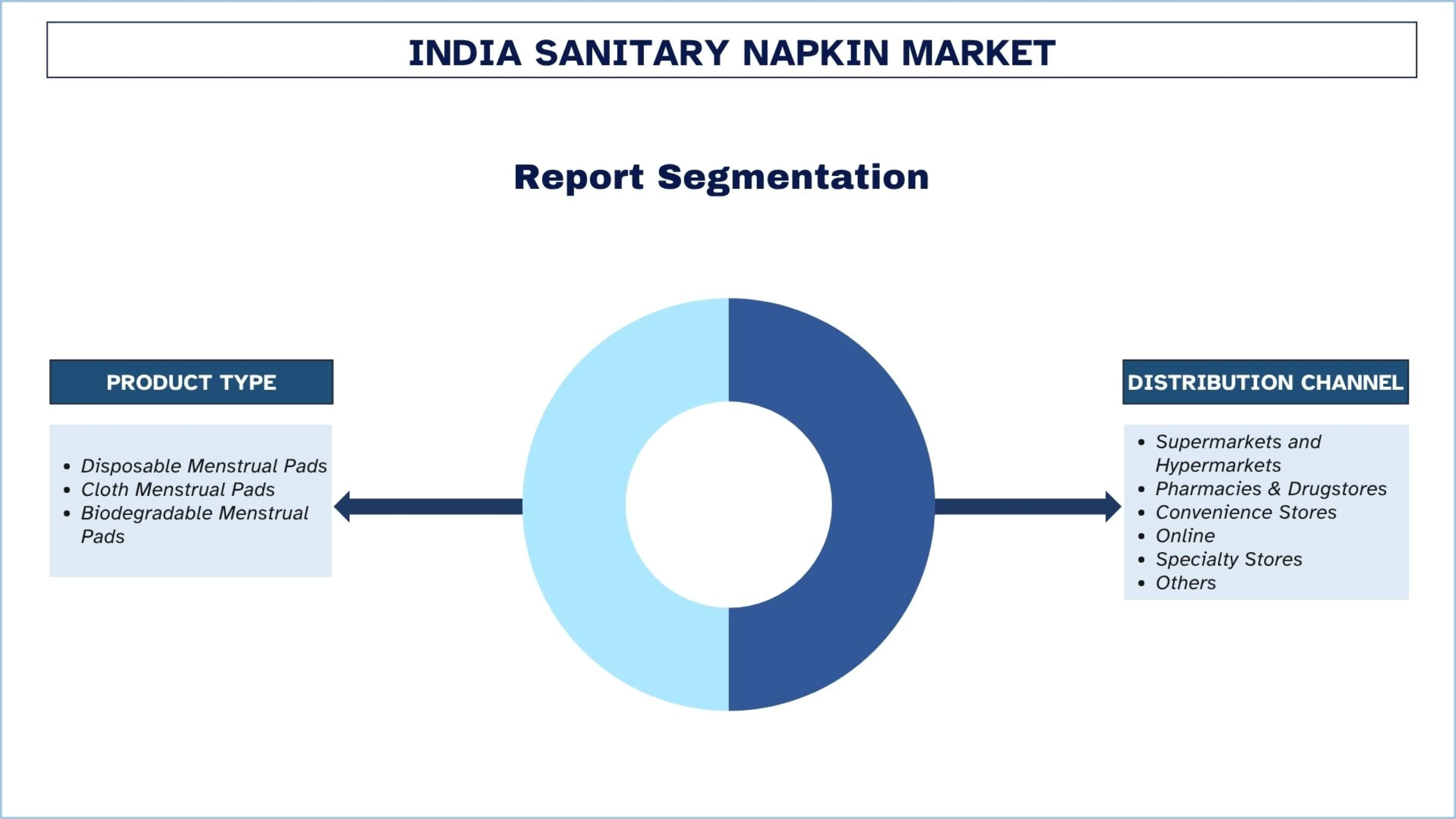

Segmentazione del settore degli assorbenti igienici

Questa sezione fornisce un'analisi delle principali tendenze in ogni segmento del rapporto sul mercato indiano degli assorbenti igienici, insieme alle previsioni a livello regionale e statale per il periodo 2025-2033.

Il mercato degli assorbenti mestruali usa e getta ha detenuto la quota dominante del mercato degli assorbenti igienici nel 2024.

In base al tipo di prodotto, il mercato è segmentato in assorbenti mestruali usa e getta, assorbenti mestruali in tessuto e assorbenti mestruali biodegradabili. Tra questi, il mercato degli assorbenti mestruali usa e getta ha detenuto la quota dominante del mercato nel 2024. L'assorbente mestruale usa e getta continua a dominare grazie al riconoscimento del marchio consolidato, ai prezzi accessibili e alle potenti reti di distribuzione al dettaglio. La praticità e l'attrattiva dell'essere igienico corrispondono alle preferenze dei consumatori, soprattutto per gli utenti alle prime armi e la popolazione rurale. Successivamente, i programmi di sussidi governativi e i programmi di distribuzione scolastica promuovono anche la crescita dei volumi in tutta l'India. Il 28 maggio 2025, presso l'IIT Bhubaneswar, all'evento Menstrual Health & Hygiene 2025 Conclave, Project CARE (Campus Action for Reusable Essentials), un'iniziativa per promuovere l'uso di prodotti mestruali riutilizzabili tra le ragazze che frequentano scuole e università, è stata lanciata in occasione della distribuzione di assorbenti mestruali riutilizzabili ecologici a donne provenienti da comunità svantaggiate. Smt. Parida ha anche presentato due distributori automatici di assorbenti igienici donati da Canara Bank, a simboleggiare un passo avanti nell'accessibilità mestruale nei campus e nelle istituzioni pubbliche.

Si prevede che il segmento online crescerà con un CAGR significativo durante il periodo di previsione (2025-2033) del mercato degli assorbenti igienici.

In base al canale di distribuzione, il mercato è segmentato in supermercati e ipermercati, farmacie e drugstore, minimarket, online, negozi specializzati e altri. Tra questi, si prevede che il segmento online crescerà con un CAGR significativo durante il periodo di previsione (2025-2033). Un segmento online sta crescendo rapidamente poiché i consumatori cercano soluzioni per la cura mestruale più discrete, convenienti e personalizzabili. I marchi D2C come Nua e Plush si rivolgono ai millennial urbani e al pubblico della Gen Z sfruttando i social media. Inoltre, la fidelizzazione degli utenti alimentata attraverso una costante adozione digitale è supportata da servizi di abbonamento e servizi di consegna a domicilio.

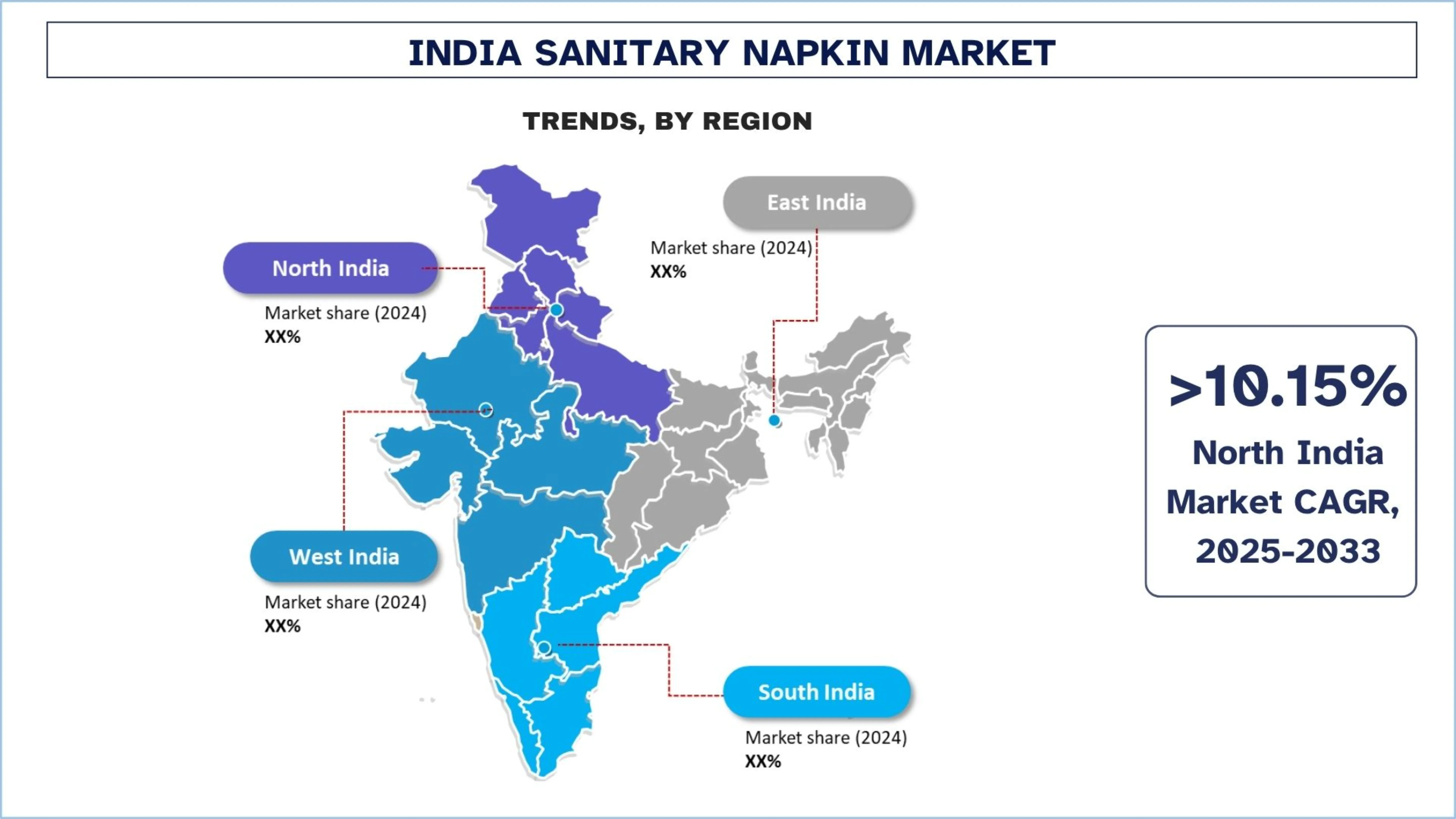

L'India settentrionale guida il mercato degli assorbenti igienici nel 2024.

Il mercato degli assorbenti igienici è dominato dall'India settentrionale e questo dominio può essere attribuito alla grande densità di popolazione, all'urbanizzazione e al sostegno attivo del governo ai programmi di igiene mestruale nella regione. Inoltre, assorbenti gratuiti o sovvenzionati vengono distribuiti attraverso scuole e centri Anganwadi, in luoghi come Uttar Pradesh, Delhi e Punjab. Inoltre, la regione ha una maggiore penetrazione della vendita al dettaglio con farmacie, negozi kirana e punti vendita medici locali. Inoltre, l'espansione del mercato rurale e semiurbano è una grande preoccupazione per i leader del marchio come Whisper e Stayfree, e questa regione è fortemente sfruttata per costruire la presenza sul mercato. Inoltre, l'adozione è costantemente guidata da campagne di sensibilizzazione, aumentando l'accessibilità economica nei gruppi a basso e medio reddito.

Ad esempio, a settembre 2024, lo stato dell'Uttar Pradesh ha distribuito assorbenti igienici alle ragazze nelle scuole pubbliche, sperando di migliorare la loro frequenza assegnando 300 INR a ciascuna ragazza nelle classi da 6 a 8. Una somma di 110,316 lakh INR (1,103 crore) è stata rilasciata per 36.772 ragazze che studiano in 535 scuole primarie superiori e composte coperte dal programma PM Shri selezionate nel 2024-25.

Panorama competitivo del settore degli assorbenti igienici

Il mercato indiano degli assorbenti igienici è competitivo, con diversi attori del mercato globale e internazionale. Gli attori chiave stanno adottando diverse strategie di crescita per migliorare la propria presenza sul mercato, come partnership, accordi, collaborazioni, lanci di nuovi prodotti, espansioni geografiche e fusioni e acquisizioni.

Le migliori aziende indiane di assorbenti igienici

Alcuni dei principali attori del mercato sono Procter & Gamble (Whisper), Kenvue (Stayfree), Unicharm Corporation (SOFY), Saathi Eco Innovations India Pvt Ltd., M/s Niine Private Limited, Soothe Healthcare, Lagom Labs Private Limited (Nua), Aakar Innovations Pvt Ltd (Anandi), Urban Essentials India Private limited (Plush), Bella Premier Happy Hygiene Care Pvt. Ltd (Bella) (TZMO SA Group).

Recenti sviluppi nel mercato indiano degli assorbenti igienici

Il 28 maggio 2025, in occasione di questa Giornata dell'igiene mestruale, il marchio di prodotti per l'igiene femminile Plush ha collaborato con la piattaforma di commercio rapido Blinkit per una campagna provocatoria offline che va oltre la consegna dei prodotti per innescare un cambiamento culturale. Insieme, non stanno consegnando solo assorbenti, ma una sveglia, ridefinendo il modo in cui le mestruazioni vengono percepite e considerate una priorità nelle case indiane.

L'8 dicembre 2023, secondo il Ministro di Stato per i prodotti chimici e i fertilizzanti, nell'ambito del Pradhan Mantri Bhartiya Janaushadhi Pariyojana (PMBJP), il governo ha lanciato gli assorbenti igienici Jan Aushadhi Suvidha a Rs. 1/- per assorbente per le donne per garantire una facile disponibilità dei servizi di salute mestruale a prezzi accessibili. Questi assorbenti vengono venduti attraverso più di 10.000 Jan Aushadhi kendras, aperti in tutto il paese. Dalla sua nascita fino al 30 novembre 2023, oltre 47,87 crore di assorbenti igienici Jan Aushadhi Suvidha sono stati venduti presso i Jan Aushadhi Kendras.

Nel maggio 2023, il governo statale ha annunciato l'installazione di distributori automatici di assorbenti igienici in tutte le scuole del Kerala, riaffermando che l'igiene mestruale è un diritto fondamentale per le ragazze. Questo progetto mira a rompere i tabù, promuovere la salute e consentire alle ragazze di librarsi in volo con fiducia!

Copertura del rapporto sul mercato indiano degli assorbenti igienici

Attributo del rapporto | Dettagli |

Anno base | 2024 |

Periodo di previsione | 2025-2033 |

Slancio di crescita | Accelerare a un CAGR del 10,45% |

Dimensione del mercato 2024 | Circa 858,45 milioni di dollari |

Analisi regionale | India settentrionale, India meridionale, India orientale e India occidentale |

Principale regione che contribuisce | Si prevede che l'India meridionale crescerà al CAGR più alto durante il periodo previsto. |

Aziende profilate | Procter & Gamble (Whisper), Kenvue (Stayfree), Unicharm Corporation (SOFY), Saathi Eco Innovations India Pvt Ltd., M/s Niine Private Limited, Soothe Healthcare, Lagom Labs Private Limited (Nua), Aakar Innovations Pvt Ltd (Anandi), Urban Essentials India Private Limited (Plush), Bella Premier Happy Hygiene Care Pvt. Ltd (Bella) (TZMO SA Group). |

Ambito del rapporto | Tendenze di mercato, driver e vincoli; Stima e previsione delle entrate; Analisi della segmentazione; Analisi della domanda e dell'offerta; Panorama competitivo; Profilazione aziendale |

Segmenti coperti | Per tipo di prodotto, By Canale di distribuzione, per regione/paese |

Motivi per acquistare il rapporto sul mercato indiano degli assorbenti igienici:

Lo studio include l'analisi delle dimensioni del mercato e delle previsioni confermata da esperti chiave del settore autenticati.

Il rapporto esamina brevemente la performance complessiva del settore a colpo d'occhio.

Il rapporto copre un'analisi approfondita dei principali concorrenti del settore, concentrandosi principalmente sulle principali informazioni finanziarie aziendali, sui portafogli di tipo, sulle strategie di espansione e sugli sviluppi recenti.

Esame dettagliato dei driver, dei vincoli, delle tendenze chiave e delle opportunità prevalenti nel settore.

Lo studio copre in modo completo il mercato in diversi segmenti.

Analisi approfondita a livello regionale del settore.

Opzioni di personalizzazione:

Il mercato indiano degli assorbenti igienici può essere ulteriormente personalizzato in base alle esigenze o a qualsiasi altro segmento di mercato. Oltre a questo, UnivDatos comprende che potresti avere le tue esigenze aziendali; quindi, non esitare a contattarci per ottenere un rapporto che si adatti completamente alle tue esigenze.

Indice

Metodologia di ricerca per l'analisi del mercato degli assorbenti igienici in India (2023-2033)

Abbiamo analizzato il mercato storico, stimato il mercato attuale e previsto il mercato futuro degli assorbenti igienici in India per valutarne l'applicazione nelle principali regioni dell'India. Abbiamo condotto un'esauriente ricerca secondaria per raccogliere i dati storici del mercato e stimare le dimensioni del mercato attuale. Per convalidare queste intuizioni, abbiamo attentamente esaminato numerosi risultati e ipotesi. Inoltre, abbiamo condotto interviste primarie approfondite con esperti del settore lungo tutta la catena del valore degli assorbenti igienici. Dopo aver convalidato i dati di mercato attraverso queste interviste, abbiamo utilizzato approcci sia top-down che bottom-up per prevedere le dimensioni complessive del mercato. Abbiamo quindi impiegato metodi di suddivisione del mercato e di triangolazione dei dati per stimare e analizzare le dimensioni del mercato dei segmenti e sottosegmenti del settore.

Ingegneria del mercato

Abbiamo impiegato la tecnica di triangolazione dei dati per finalizzare la stima complessiva del mercato e ricavare numeri statistici precisi per ogni segmento e sottosegmento del mercato degli assorbenti igienici in India. Abbiamo suddiviso i dati in diversi segmenti e sottosegmenti analizzando vari parametri e tendenze, tra cui il tipo di prodotto, il canale di distribuzione e le regioni all'interno del mercato degli assorbenti igienici in India.

L'obiettivo principale dello studio sul mercato degli assorbenti igienici in India

Lo studio identifica le tendenze attuali e future nel mercato degli assorbenti igienici in India, fornendo approfondimenti strategici per gli investitori. Evidenzia l'attrattiva del mercato regionale, consentendo ai partecipanti del settore di attingere a mercati non sfruttati e di ottenere un vantaggio da pionieri. Altri obiettivi quantitativi degli studi includono:

Analisi delle dimensioni del mercato: Valutare le dimensioni attuali del mercato e prevedere le dimensioni del mercato degli assorbenti igienici in India e dei suoi segmenti in termini di valore (USD).

Segmentazione del mercato degli assorbenti igienici: I segmenti nello studio includono le aree del tipo di prodotto, del canale di distribuzione e delle regioni.

Quadro normativo e analisi della catena del valore: Esaminare il quadro normativo, la catena del valore, il comportamento dei clienti e il panorama competitivo del settore degli assorbenti igienici.

Analisi regionale: Condurre un'analisi regionale dettagliata per aree chiave come India settentrionale, India meridionale, India orientale e India occidentale.

Profili aziendali e strategie di crescita: Profili aziendali del mercato degli assorbenti igienici e le strategie di crescita adottate dagli operatori del mercato per sostenersi nel mercato in rapida crescita.

Domande frequenti FAQ

D1: Qual è la dimensione attuale del mercato e il potenziale di crescita del mercato indiano degli assorbenti igienici?

Il mercato indiano degli assorbenti igienici è stato valutato a circa 858,45 milioni di dollari USA nel 2024 e si prevede che crescerà a un CAGR del 10,45% durante il periodo di previsione (2025-2033). Questa robusta crescita è alimentata dalla crescente consapevolezza della salute mestruale, dal maggiore sostegno governativo e dall'espansione della penetrazione della vendita al dettaglio e dell'e-commerce, soprattutto nelle aree rurali e semi-urbane.

Q2: Quale segmento detiene la quota maggiore del mercato indiano degli assorbenti igienici per tipo di prodotto?

Attualmente, il segmento degli assorbenti usa e getta detiene la quota di mercato maggiore, grazie alla loro convenienza economica, alla facile reperibilità e alla forte preferenza dei consumatori per la praticità e l'igiene. Le iniziative sostenute dal governo e le distribuzioni nelle scuole rafforzano ulteriormente la loro ampia adozione in tutta l'India.

Q3: Quali sono i fattori trainanti per la crescita del mercato indiano degli assorbenti igienici?

I principali motori di crescita includono programmi di sovvenzioni governative, la crescente alfabetizzazione femminile, una maggiore consapevolezza dell'igiene mestruale, la crescente urbanizzazione e l'espansione dei canali di vendita al dettaglio e digitali. Anche i programmi di CSR aziendale e di distribuzione guidati da ONG svolgono un ruolo cruciale nella penetrazione del mercato.

Q4: Quali sono le tecnologie e le tendenze emergenti nel mercato indiano degli assorbenti igienici?

Le tendenze principali includono l'aumento degli assorbenti biodegradabili e riutilizzabili, i modelli di abbonamento direct-to-consumer (D2C) e le campagne di sensibilizzazione basate sulla tecnologia attraverso i social media. I consumatori stanno anche mostrando un crescente interesse per i materiali organici e le soluzioni di imballaggio ecocompatibili.

Q5: Quali sono le principali sfide nel mercato indiano degli assorbenti igienici?

Le principali sfide includono lo stigma culturale legato alle mestruazioni, la limitata accessibilità economica tra le popolazioni rurali, un'inadeguata infrastruttura di smaltimento e una scarsa consapevolezza di alternative sostenibili. Le barriere logistiche nelle aree remote ostacolano anche la distribuzione dell'ultimo miglio.

D6: Quale regione domina il mercato indiano degli assorbenti igienici?

L'India settentrionale detiene la quota dominante del mercato, sostenuta da un'elevata base di popolazione, programmi sanitari finanziati dallo stato e una migliore accessibilità al dettaglio. Stati come l'Uttar Pradesh e Delhi supportano attivamente le iniziative per la salute mestruale, promuovendo la crescita regionale.

Q7: Chi sono i principali operatori nel mercato indiano degli assorbenti igienici?

Alcune delle aziende leader nel settore degli assorbenti igienici in India includono:

• Procter & Gamble (Whisper)

• Kenvue (Stayfree)

• Unicharm Corporation (SOFY)

• Saathi Eco Innovations India Pvt Ltd.

• M/s Niine Private Limited

• Soothe Healthcare

• Lagom Labs Private Limited (Nua)

• Aakar Innovations Pvt Ltd (Anandi)

• Urban Essentials India Private Limited (Plush)

• Bella Premier Happy Hygiene Care Pvt. Ltd (Bella) (TZMO SA Group)

Q8: Quali sono le principali opportunità di investimento nel settore degli assorbenti igienici in India?

Le aree di investimento ad alto potenziale includono programmi di sensibilizzazione nelle zone rurali, produzione localizzata di assorbenti biodegradabili, espansione del private label e piattaforme digitali D2C. Gli investitori possono anche esplorare partnership con ONG sanitarie e programmi governativi per ampliare la distribuzione.

D9: Quali aziende sono leader nel mercato indiano degli assorbenti igienici e quali strategie stanno adottando?

Tra i principali protagonisti figurano Procter & Gamble (Whisper), JNTL Consumer Health (Stayfree), Unicharm (Sofy) e startup come Saathi e Nua. Le loro strategie si concentrano sulla penetrazione nelle aree rurali, l'innovazione di prodotto, la sostenibilità e lo sfruttamento dell'e-commerce e dell'influencer marketing per migliorare la visibilità.

Correlati Report

I clienti che hanno acquistato questo articolo hanno acquistato anche