- Home

- Chi siamo

- Settore

- Servizi

- Lettura

- Contattaci

Mercato al dettaglio farmaceutico in Vietnam: analisi attuale e previsioni (2025-2033)

Enfasi sul Tipo di Prodotto (Farmaci da Prescrizione, Farmaci da Banco, Integratori Alimentari, Cura della Persona e Dispositivi Medici e Altri); Tipo di Farmacia (Farmacie Indipendenti, Catene di Farmacie, Farmacie Online e Altri); Cliente Target (Cardiovascolare, Sollievo dal Dolore/Analgesici, Vitamine/Minerali/Nutrienti, Antinfettivi, Antidiabetici e Altri); e Regione/Province

Dimensioni e previsioni del mercato della vendita al dettaglio di farmacie in Vietnam

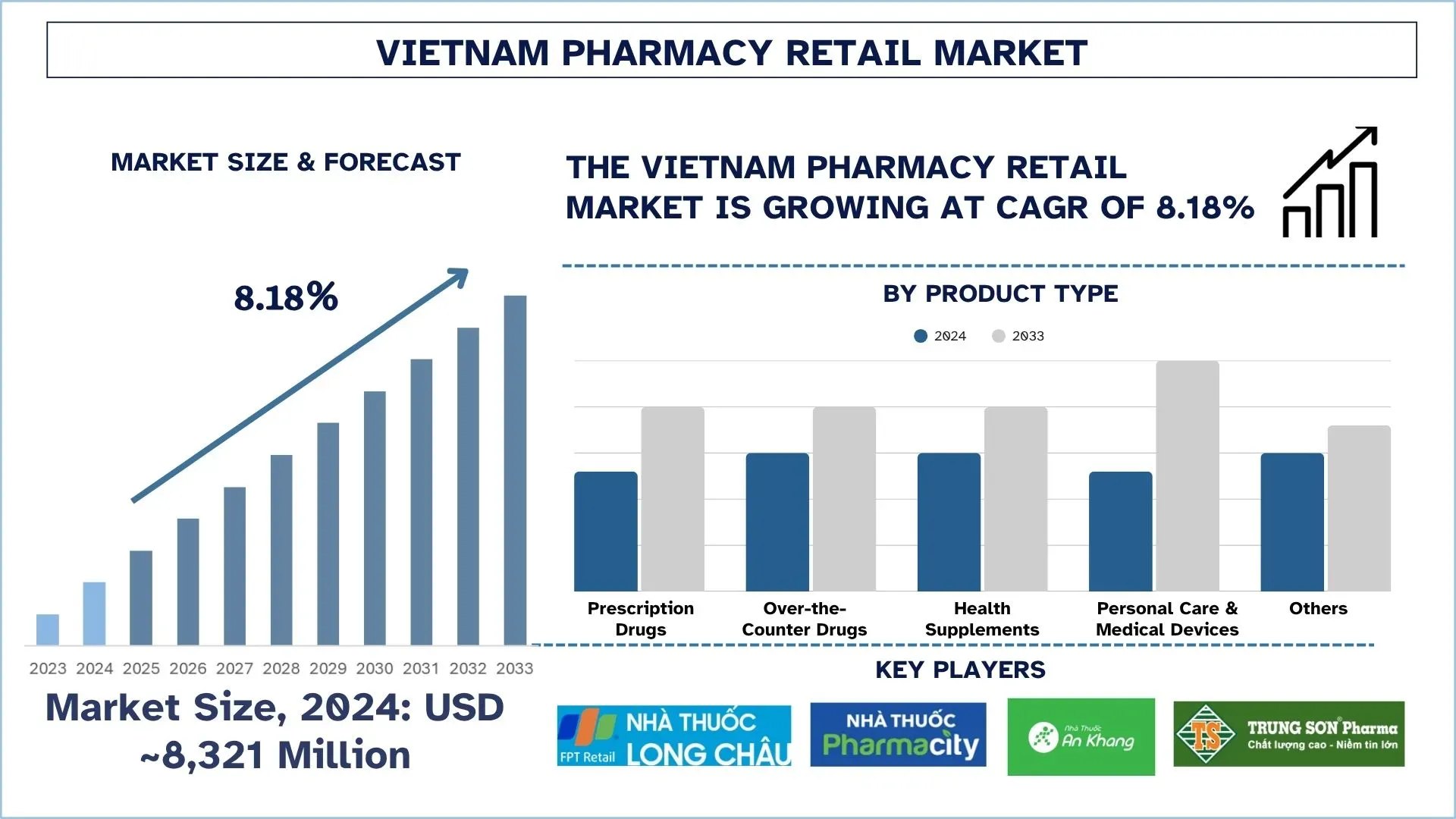

Il mercato della vendita al dettaglio di farmacie in Vietnam è stato valutato a circa 8.321 milioni di dollari nel 2024 e si prevede che crescerà con un forte CAGR di circa l'8,18% durante il periodo di previsione (2025-2033F), grazie alla crescente ondata di reddito della classe media e all'adozione di assistenza sanitaria preventiva, che alimenta la domanda di integratori e farmaci da banco.

Analisi del mercato della vendita al dettaglio di farmacie in Vietnam

La vendita al dettaglio di prodotti farmaceutici si riferisce alla distribuzione e alla vendita di prodotti farmaceutici e prodotti sanitari (attraverso catene organizzate, negozi indipendenti o via Internet). Il settore mira a un accesso più sano, controllato e conveniente ai farmaci, compreso l'uso di soluzioni tecnologiche per una gestione dell'inventario più sana e l'impegno tra clienti e servizi sanitari.

I principali attori della vendita al dettaglio di farmacie nel mercato vietnamita stanno utilizzando vari metodi per guidare la crescita, tra cui la rapida espansione di catene di negozi organizzate, l'integrazione di canali di commercio digitale e l'introduzione di un modello sanitario abilitato digitalmente, come consultazioni online e prescrizioni elettroniche. A ciò si aggiungono programmi di fidelizzazione dei clienti in aumento, controllo automatizzato dell'inventario basato sull'intelligenza artificiale e applicazioni mobili per migliorare ulteriormente l'esperienza del cliente. Inoltre, le aziende stanno anche esplorando opzioni di franchising e alleanze strategiche con fornitori di assistenza sanitaria per espandere il mercato.

Il 6 giugno 2025, FPT Corporation e Pharma Group, Vietnam, hanno ospitato congiuntamente l'Healthcare Innovation Forum - HIF 2025. L'evento è servito da piattaforma di dialogo multi-stakeholder con un focus sulle innovazioni rivoluzionarie nella scienza, nella tecnologia, per rafforzare il settore farmaceutico e l'intelligenza artificiale per accelerare i progressi sanitari e guidare la trasformazione digitale nei servizi sanitari pubblici.

Tendenze del mercato della vendita al dettaglio di farmacie in Vietnam

Questa sezione discute le principali tendenze del mercato che stanno influenzando i vari segmenti del mercato della vendita al dettaglio di farmacie in Vietnam, come rilevato dal nostro team di esperti di ricerca.

Integrazione della vendita al dettaglio omnicanale

Il mercato della vendita al dettaglio di farmacie vietnamita si sta rapidamente spostando verso un'infrastruttura di vendita al dettaglio omnicanale, in cui la combinazione di negozi e siti Web mira a soddisfare le mutevoli esigenze dei consumatori. Le principali catene come Pharmacity e Long Chau hanno introdotto applicazioni mobili e siti di e-commerce in cui vengono forniti consegna a domicilio, click-and-collect e programmi di fidelizzazione. Questa integrazione aumenta la convenienza, la fidelizzazione dei clienti e aiuta le catene a competere con altre farmacie indipendenti. Il numero crescente di utenti di smartphone e la maggiore fiducia nelle transazioni online stanno rendendo le strategie omnicanale una tendenza importante che determinerà il futuro dei negozi di farmacie in Vietnam.

Segmentazione del settore della vendita al dettaglio di farmacie in Vietnam

Questa sezione fornisce un'analisi delle principali tendenze in ogni segmento del rapporto sul mercato della vendita al dettaglio di farmacie in Vietnam, insieme alle previsioni a livello regionale e provinciale per il 2025-2033.

Il mercato dei farmaci con prescrizione medica ha detenuto una quota di mercato significativa nel 2024.

In base al tipo di prodotto, il mercato è segmentato in farmaci con prescrizione medica, farmaci da banco, integratori alimentari, cura personale e dispositivi medici e altri. Tra questi, il segmento dei farmaci con prescrizione medica ha detenuto una quota di mercato significativa nel 2024, guidata dalla continua crescita dei ricavi sia delle farmacie indipendenti che delle catene. L'aumento della prevalenza di malattie croniche come il diabete, l'ipertensione e altri disturbi cardiovascolari ha aumentato il numero di prescrizioni, il che stimola l'afflusso di persone nelle farmacie. Il numero crescente di visite ai medici e gli sforzi del governo per incoraggiare l'uso di farmaci con prescrizione medica contribuiscono anche alla crescita, rendendoli la forza trainante dietro lo sviluppo di forme di vendita al dettaglio coordinate, oltre a guidare le tendenze di espansione. Il 7 luglio 2025, il Ministero della Sanità del Vietnam ha annunciato una proroga del termine, richiedendo a tutti gli ospedali a livello nazionale di passare all'uso di prescrizioni elettroniche (e-prescrizioni) entro il 1° ottobre, segnando la terza proroga del requisito e comportando ulteriori ritardi prolungati. Il requisito è incluso in una nuova circolare che contiene le normative sulle prescrizioni di trattamento ambulatoriale e sull'uso di farmaci chimici e biologici ed è entrata in vigore il 1° luglio 2025. Secondo la circolare, gli ospedali devono implementare completamente il sistema di prescrizione elettronica entro il 1° ottobre 2025 e altre istituzioni sanitarie, tra cui cliniche e studi individuali, entro il 1° gennaio 2026.

Il mercato cardiovascolare ha detenuto una quota significativa del mercato nel 2024.

In base al cliente target, il mercato è segmentato in cardiovascolare, sollievo dal dolore/analgesici, vitamine/minerali/nutrienti, antinfettivi, antidiabetici e altri. Tra questi, il cardiovascolare ha detenuto una quota significativa del mercato nel 2024. Il Vietnam sta vivendo una crescente pressione sulle malattie cardiovascolari, che spinge all'uso di trattamenti a lungo termine, in particolare per l'ipertensione e il colesterolo. Questa sezione garantisce che gli acquisti ripetuti siano coerenti, facilitando l'aumento delle vendite in farmacia e consentendo programmi di fidelizzazione e pacchetti di soluzioni per la salute. Inoltre, le aziende che emergono in questo trattamento ottengono un vantaggio competitivo collaborando con i medici e fornendo piani completi di assistenza cronica, favorendo così un continuo aumento dei ricavi. Il 5 luglio 2025, l'Ospedale Centrale Militare 108 e la Scuola Medica di Hannover (MHH) tedesca hanno intensificato la cooperazione nella formazione di risorse umane cardiovascolari di alta qualità e negli studi clinici di tecnologie mediche avanzate presso l'ospedale vietnamita, mentre si muovono verso una collaborazione completa nell'ambito di un accordo a lungo termine firmato di recente nella città di Hannover.

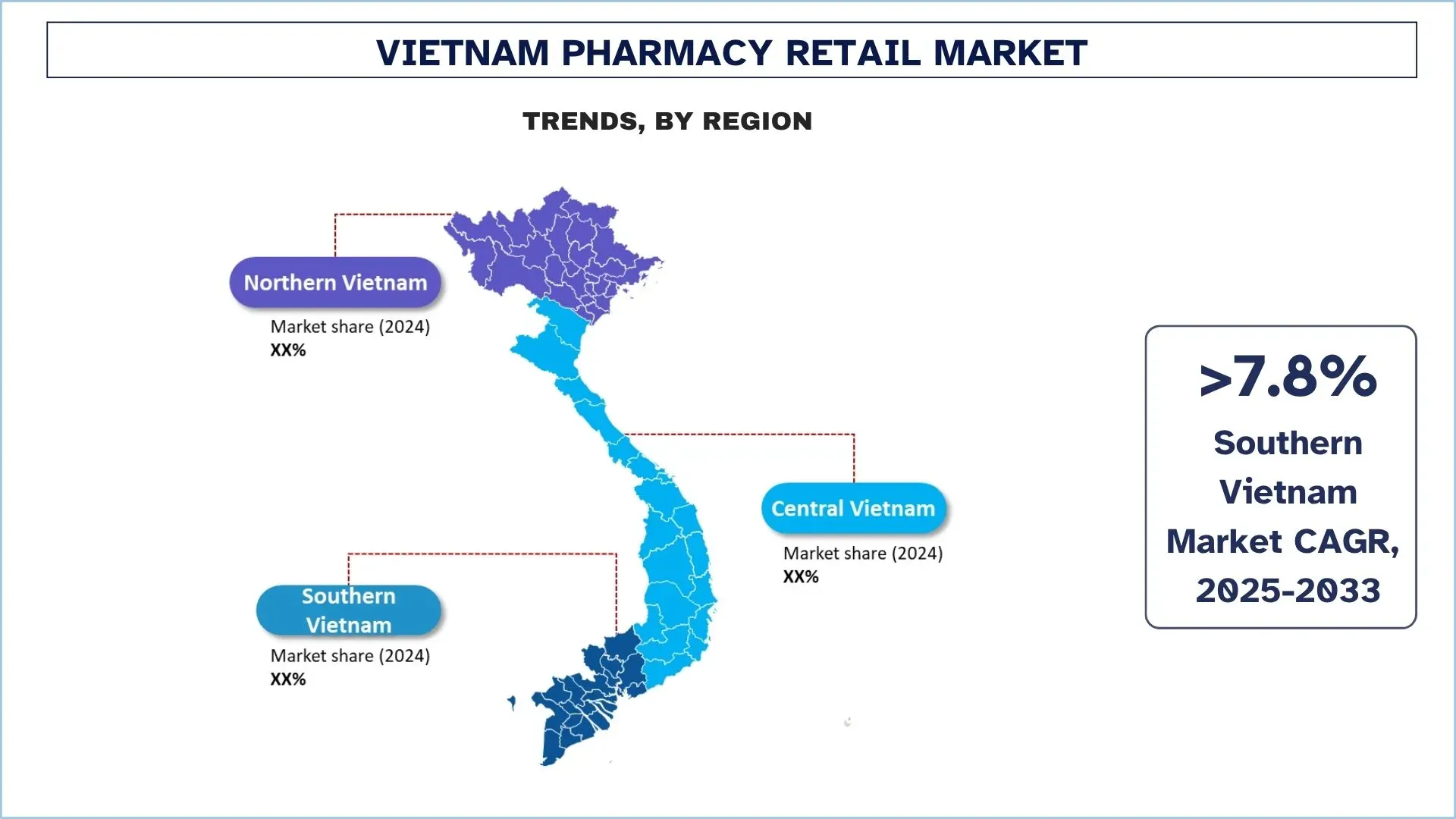

Il Vietnam meridionale guida il mercato.

La regione dominante della vendita al dettaglio di farmacie rimane il Vietnam meridionale, con Ho Chi Minh City che funge da principale porta d'accesso. La popolazione è molto più densamente insediata rispetto al resto del paese e il livello di reddito è più alto grazie al sistema logistico sviluppato. Questa regione è l'epicentro della maggior parte delle catene di farmacie organizzate, diventando così un terreno di prova per soluzioni di salute digitale, adozione di farmacie elettroniche e altro ancora. Inoltre, l'elevata popolarità della vendita al dettaglio moderna tra i consumatori in generale, unita alla crescita espansiva ricercata dai principali attori come Pharmacity, Long Chau e An Khang, ha reso il sud il centro della vendita al dettaglio di farmacie in Vietnam. Il 13 novembre 2023, Pharmacity ha stretto una partnership con Fundiin per introdurre una soluzione Acquista ora paga dopo (BNPL), segnando un passo significativo verso la flessibilità finanziaria per i consumatori. Con quasi 1.000 punti vendita, l'integrazione di BNPL da parte di Pharmacity non solo aumenta l'accessibilità economica, ma crea anche fiducia, offrendo opzioni di pagamento posticipato senza interessi.

Panorama competitivo del settore della vendita al dettaglio di farmacie in Vietnam

Il mercato della vendita al dettaglio di farmacie in Vietnam è competitivo, con diversi operatori di mercato globali e internazionali. I principali attori stanno adottando diverse strategie di crescita per migliorare la loro presenza sul mercato, come partnership, accordi, collaborazioni, lanci di nuovi prodotti, espansioni geografiche e fusioni e acquisizioni.

Le principali aziende di vendita al dettaglio di farmacie in Vietnam

Alcuni dei principali attori nel mercato sono FPT Long Chau Pharmaceutical Joint Stock Company, Pharmacity Pharmaceutical Joint Stock Company, An Khang Pharmacy (Mobile World Group), Trung Son Alpha Company Limited (Dongwha Pharm), ABC Pharmacy, ECO Pharma, DHG Pharmaceutical Joint Stock Company, Guardian (LIEN A CHAU TRADING AND INVESTMENT COMPANY LIMITED), Phano Pharmacy, MEDiCARE.

Sviluppi recenti nel mercato della vendita al dettaglio di farmacie in Vietnam

Il 17 luglio 2025, GC Biopharma, un'azienda farmaceutica sudcoreana, ha annunciato che il suo vaccino contro la varicella BARYCELA ha ricevuto l'autorizzazione all'immissione in commercio da parte dell'Amministrazione farmaceutica del Vietnam (DAV). A seguito dell'approvazione nazionale nel 2020 e della prequalificazione (PQ) dell'OMS nel 2023, GC Biopharma ha accelerato le registrazioni dei singoli paesi come parte della sua strategia a doppio binario, perseguendo sia i canali di approvvigionamento globali sia le iniziative di ingresso diretto nel mercato.

Il 16 febbraio 2022, Pharmacity, la principale catena di farmacie al dettaglio in Vietnam, ha annunciato di aver stretto una partnership strategica con RELEX Solutions, un fornitore leader di software all'avanguardia per l'ottimizzazione della vendita al dettaglio. Pharmacity ha investito 4 milioni di dollari nel software di previsione e rifornimento di RELEX, che consentirà a Pharmacity di anticipare la domanda di prodotti e ottimizzare l'inventario per fornire ai clienti i prodotti essenziali di cui hanno bisogno nei negozi e nei canali online di Pharmacity a livello nazionale.

Copertura del rapporto sul mercato della vendita al dettaglio di farmacie in Vietnam

Attributo del rapporto | Dettagli |

Anno base | 2024 |

Periodo di previsione | 2025-2033 |

Slancio di crescita | Accelerazione a un CAGR dell'8,18% |

Dimensioni del mercato 2024 | ~8.321 milioni di dollari |

Analisi regionale | Vietnam settentrionale, Vietnam centrale e Vietnam meridionale. |

Principale regione contributiva | Si prevede che il Vietnam meridionale crescerà al CAGR più alto durante il periodo previsto. |

Aziende profilate | FPT Long Chau Pharmaceutical Joint Stock Company, Pharmacity Pharmaceutical Joint Stock Company, An Khang Pharmacy (Mobile World Group), Trung Son Alpha Company Limited (Dongwha Pharm), ABC Pharmacy, ECO Pharma, DHG Pharmaceutical Joint Stock Company, Guardian (LIEN A CHAU TRADING AND INVESTMENT COMPANY LIMITED), Phano Pharmacy, MEDiCARE. |

Ambito del rapporto | Tendenze del mercato, fattori trainanti e vincoli; stima e previsione delle entrate; analisi della segmentazione; analisi della domanda e dell'offerta; panorama competitivo; profilazione aziendale |

Segmenti coperti | Per tipo di prodotto, per tipo di farmacia, Bper Cliente target, per regione/provincia |

Motivi per acquistare il rapporto sul mercato della vendita al dettaglio di farmacie in Vietnam:

Lo studio include analisi di dimensionamento e previsione del mercato confermate da esperti chiave del settore autenticati.

Il rapporto esamina brevemente la performance complessiva del settore a colpo d'occhio.

Il rapporto copre un'analisi approfondita dei principali concorrenti del settore, concentrandosi principalmente sulle principali informazioni finanziarie aziendali, sui portafogli di tipi, sulle strategie di espansione e sugli sviluppi recenti.

Esame dettagliato dei fattori trainanti, dei vincoli, delle tendenze chiave e delle opportunità prevalenti nel settore.

Lo studio copre in modo completo il mercato in diversi segmenti.

Analisi approfondita a livello regionale del settore.

Opzioni di personalizzazione:

Il mercato della vendita al dettaglio di farmacie in Vietnam può essere ulteriormente personalizzato in base alle esigenze o a qualsiasi altro segmento di mercato. Inoltre, UnivDatos comprende che potresti avere le tue esigenze aziendali; quindi, non esitare a contattarci per ottenere un rapporto che si adatti completamente alle tue esigenze.

Indice

Metodologia di Ricerca per l'Analisi del Mercato al Dettaglio Farmaceutico in Vietnam (2023-2033)

Abbiamo analizzato il mercato storico, stimato il mercato attuale e previsto il mercato futuro del mercato al Dettaglio Farmaceutico in Vietnam per valutarne l'applicazione nelle principali regioni del Vietnam. Abbiamo condotto un'esaustiva ricerca secondaria per raccogliere dati storici sul mercato e stimare le dimensioni attuali del mercato. Per convalidare queste informazioni, abbiamo esaminato attentamente numerosi risultati e presupposti. Inoltre, abbiamo condotto interviste primarie approfondite con esperti del settore lungo tutta la catena del valore del Dettaglio Farmaceutico. Dopo aver convalidato le cifre di mercato attraverso queste interviste, abbiamo utilizzato approcci sia top-down che bottom-up per prevedere le dimensioni complessive del mercato. Abbiamo quindi impiegato metodi di scomposizione del mercato e triangolazione dei dati per stimare e analizzare le dimensioni del mercato dei segmenti e sottosegmenti del settore.

Ingegneria del Mercato

Abbiamo impiegato la tecnica di triangolazione dei dati per finalizzare la stima complessiva del mercato e ricavare numeri statistici precisi per ogni segmento e sottosegmento del mercato al Dettaglio Farmaceutico in Vietnam. Abbiamo suddiviso i dati in diversi segmenti e sottosegmenti analizzando vari parametri e tendenze, tra cui il tipo di prodotto, il tipo di farmacia, il cliente target e le regioni all'interno del mercato al Dettaglio Farmaceutico in Vietnam.

L'Obiettivo Principale dello Studio sul Mercato al Dettaglio Farmaceutico in Vietnam

Lo studio identifica le tendenze attuali e future nel mercato al Dettaglio Farmaceutico in Vietnam, fornendo approfondimenti strategici per gli investitori. Evidenzia l'attrattiva del mercato regionale, consentendo ai partecipanti del settore di attingere a mercati non sfruttati e di ottenere un vantaggio di first-mover. Altri obiettivi quantitativi degli studi includono:

Analisi delle Dimensioni del Mercato: Valutare le dimensioni attuali del mercato e prevedere le dimensioni del mercato del mercato al Dettaglio Farmaceutico in Vietnam e dei suoi segmenti in termini di valore (USD).

Segmentazione del Mercato al Dettaglio Farmaceutico: I segmenti nello studio includono aree di tipo di prodotto, tipo di farmacia, cliente target e regioni.

Quadro Normativo e Analisi della Catena del Valore: Esaminare il quadro normativo, la catena del valore, il comportamento dei clienti e il panorama competitivo del settore al Dettaglio Farmaceutico.

Analisi Regionale: Condurre un'analisi regionale dettagliata per aree chiave come il Vietnam settentrionale, il Vietnam centrale e il Vietnam meridionale.

Profili Aziendali e Strategie di Crescita: Profili aziendali del mercato al dettaglio farmaceutico e le strategie di crescita adottate dagli operatori di mercato per sostenersi nel mercato in rapida crescita.

Domande frequenti FAQ

Q1: Qual è l'attuale dimensione del mercato e il potenziale di crescita del mercato vietnamita della vendita al dettaglio di farmaci?

Il mercato farmaceutico al dettaglio vietnamita è stato valutato a circa 8.321 milioni di dollari nel 2024 e si prevede una crescita ad un CAGR dell'8,18% durante il periodo di previsione (2025-2033). La crescita è guidata dalla crescente consapevolezza sanitaria, dall'aumento della prevalenza di malattie croniche e dalla rapida espansione di catene di vendita al dettaglio organizzate come Pharmacity, Long Châu e An Khang.

Q2: Quale segmento detiene la quota maggiore del mercato vietnamita della vendita al dettaglio di farmaci per tipo di prodotto?

I farmaci con prescrizione detengono la quota di mercato maggiore, rappresentando oltre il 60% delle entrate al dettaglio delle farmacie. Questo predominio è alimentato dalla crescente prevalenza di malattie croniche come le malattie cardiovascolari, il diabete e l'ipertensione, che richiedono una medicazione regolare.

Q3: Quali sono i fattori trainanti per la crescita del mercato vietnamita della vendita al dettaglio di prodotti farmaceutici?gement and profitability.

I principali fattori trainanti includono l'aumento della spesa sanitaria, l'urbanizzazione, la crescente consapevolezza della salute e la crescente preferenza per le farmacie a catena di marca. Le iniziative governative per una più rigorosa conformità delle prescrizioni e l'adozione di soluzioni di sanità digitale supportano anche l'espansione del mercato.

Q4: Quali sono le tecnologie emergenti e le tendenze nel mercato al dettaglio farmaceutico del Vietnam?

Le tendenze chiave includono il retail omnicanale, l'adozione di e-prescrizioni, le opzioni Buy Now Pay Later (BNPL), la gestione dell'inventario guidata dall'AI e la rapida espansione delle catene di farmacie. Queste tendenze stanno trasformando l'esperienza del consumatore e spingendo le farmacie indipendenti a innovare.

Q5: Quali sono le principali sfide nel mercato vietnamita della vendita al dettaglio di prodotti farmaceutici?

Il mercato affronta sfide come la sensibilità al prezzo, la conformità normativa, la frammentazione dovuta ai negozi indipendenti e la limitata fiducia digitale per le piattaforme di e-pharmacy. Inoltre, le limitazioni logistiche e della catena di approvvigionamento nelle aree rurali creano barriere per gli operatori organizzati.

D6: Quale regione domina il mercato della vendita al dettaglio di farmaci in Vietnam?

Il Vietnam meridionale, guidato da Ho Chi Minh City, domina il mercato grazie alla sua alta densità di popolazione, alle infrastrutture sanitarie avanzate e al forte potere d'acquisto. Funge da banco di prova per i moderni modelli di farmacia e le iniziative di salute digitale.

Q7: Chi sono i principali attori nel mercato farmaceutico al dettaglio in Vietnam?

Alcune delle principali aziende nel settore della vendita al dettaglio di farmaci in Vietnam includono:

• FPT Long Chau Pharmaceutical Joint Stock Company

• Pharmacity Pharmaceutical Joint Stock Company

• An Khang Pharmacy (Mobile World Group)

• Trung Son Alpha Company Limited (Dongwha Pharm)

• ABC Pharmacy

• ECO Pharma

• DHG Pharmaceutical Joint Stock Company

• Guardian (LIEN A CHAU TRADING AND INVESTMENT COMPANY LIMITED)

• Phano Pharmacy

• MEDiCARE

Q8: Come sta evolvendo l'adozione delle farmacie online in Vietnam?

L'adozione delle farmacie online è in costante crescita poiché i consumatori abbracciano l'ordinazione online, la consegna a domicilio e le opzioni di pagamento digitale. Tuttavia, sfide come la verifica delle prescrizioni e le preoccupazioni relative ai farmaci contraffatti richiedono una regolamentazione solida e soluzioni tecnologiche avanzate per garantire fiducia e conformità.

Q9: Quali opportunità esistono per investitori e imprese nel settore della vendita al dettaglio di farmaci in Vietnam?

Enormi opportunità risiedono nell'espansione basata sul franchising, nella penetrazione rurale, nell'integrazione dell'e-commerce e nelle partnership con i fornitori di assistenza sanitaria. Investimenti in operazioni guidate dall'IA, app di salute digitale e programmi di fidelizzazione possono migliorare significativamente il coinvolgimento dei clienti e la redditività.

Correlati Report

I clienti che hanno acquistato questo articolo hanno acquistato anche