Uwolnienie innowacji: Cyfrowa transformacja biznesu pożyczek osobistych

Automatyzacja stała się częścią naszego społeczeństwa i przeniknęła niemal każdy aspekt naszego życia, stając się synonimem oszczędności, czy to pieniędzy, czy czasu. Transformacja cyfrowa jest jednym z aspektów automatyzacji, zmieniającym nasze procesy pracy i sposób prowadzenia działalności gospodarczej. Nazywana transformacją cyfrową, jest wdrożeniem technologii cyfrowych zintegrowanych w przedsiębiorstwach w celu napędzania zasadniczych zmian poprzez wykorzystanie sztucznej inteligencji, uczenia maszynowego, przetwarzania w chmurze i innych rozwiązań, aby przyspieszyć przepływ pracy i inteligentne podejmowanie decyzji.

Wdrożenie tych technologii cyfrowych w branży pożyczkowej nagrodziło je ogromnymi marżami, po prostu skracając czas zatwierdzania dla MŚP (małych i średnich przedsiębiorstw) z 20 dni do 10 minut. Włączenie technologii cyfrowych w proces zatwierdzania pozwoliło pożyczkodawcom przetwarzać większą liczbę wniosków o udzielenie pożyczki. Ulepszone doświadczenie klienta z pomocą zautomatyzowanego oprogramowania do pożyczek cyfrowych pozwala pożyczkodawcom wyróżnić się na tle wybranej niszy lub rynku docelowego pożyczkodawców.

Rozwiązania transformacji cyfrowej różnią się w zależności od rynku docelowego pożyczkodawcy, ponieważ każdy rodzaj pożyczki wiąże się z własnymi, specyficznymi wymaganiami. Pożyczki osobiste są zatwierdzane za pomocą kilku przesunięć palcem w aplikacji mobilnej.

Kredyt cyfrowy– Wschodzący trend w DFS (Cyfrowe usługi finansowe), wykorzystuje technologię telefoniczną, platformy internetowe do rejestracji, scoringu, zatwierdzania i wypłacania pożyczek kredytobiorcom. Zamiast tradycyjnych form kredytu, wykorzystuje pieniądz elektroniczny. Cechami wyróżniającymi kredyt cyfrowy od innych DFS są

- Pożyczki mogą być składane, zatwierdzane i dystrybuowane zdalnie.

- Zatwierdzenie jest automatyczne.

- Często zatwierdzenie zajmuje mniej niż 72 godziny.

Przykład cyfryzacji w biznesie pożyczek osobistych

Nucleus FinnOne Neo Collections– Umożliwia podejmowanie świadomych decyzji poprzez wizualizację danych i generowanie analiz biznesowych. Rozwiązanie koncentruje się na ulepszaniu generowania leadów, szybszym wdrażaniu klientów, kompleksowej obsłudze pożyczek i efektywnym wykrywaniu oszustw.

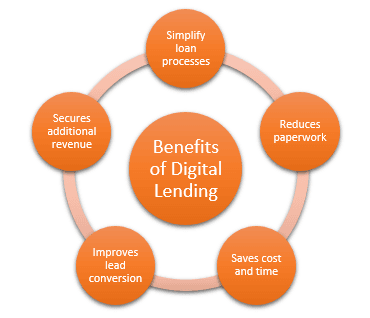

Zalety cyfryzacji w biznesie pożyczek osobistych

Porównywanie pożyczkodawców staje się łatwe– Nastąpił wzrost liczby nowych konkurentów oferujących porównywalne produkty pożyczkowe, a dzięki cyfryzacji łatwiej jest zbierać informacje w celu zidentyfikowania najlepszego pożyczkodawcy do wyboru.

Wniosek o pożyczkę osobistą online– Wypełnienie wniosku o pożyczkę osobistą online z dowolnej lokalizacji zdalnej, dostarczenie wszystkich niezbędnych dokumentów za pośrednictwem platformy cyfrowej ogromnie poprawia doświadczenie klienta, pozwalając klientowi na zdalne ubieganie się o pożyczkę, wymagając jedynie kilku minut czasu klienta w porównaniu do tradycyjnego sposobu odwiedzania najbliższego oddziału i składania wielu fizycznych dokumentów.

Narzędzia online– Ułatwia to za pomocą bezpłatnych narzędzi obliczanie rat, kwalifikowalności kwoty pożyczki, zrozumienie wymagań dotyczących różnych warunków spłaty pożyczki oraz podziału rat (składnik kapitałowy i odsetkowy) dla wybranego okresu pożyczki. Wszystkie te funkcje mają na celu poprawę przejrzystości i umożliwienie kredytobiorcom podejmowania świadomych decyzji.

Bezpieczeństwo– Powszechne przyjęcie technologii blockchain w celu ochrony i utrzymania zdecentralizowanego rekordu w różnych branżach zapewniło solidne rozwiązanie dla prywatności i zapobiegania niewłaściwemu użyciu dokumentów konsumenckich. Zapewnia niezbędną infrastrukturę cyfrową do ochrony danych cyfrowych za pomocą inteligentnych kontraktów i eliminuje ryzyko związane ze składaniem dokumentów fizycznych.

Wnioski

Cyfryzacja pożyczek osobistych ma znacznie szerszy wpływ niż oszczędność czasu i pieniędzy, pozytywnie zmienia doświadczenie konsumenta, zwiększa dodatkowe przychody poprzez zwiększoną liczbę wniosków, wyższe wskaźniki wygranych i lepsze ceny. Cyfryzacja z pewnością będzie nadal upraszczać i upłynniać pożyczanie dla konsumentów.

Z drugiej strony, zarządzanie stale zmieniającymi się zasadami regulacyjnymi i budowanie tych logik w kodzie oprogramowania stanowi wyzwanie.