“银行业中的超个性化:根据客户需求定制金融服务”

概述

根据每个客户的独特需求定制银行服务和产品的过程称为超个性化。它需要理解客户的特定需求和偏好,然后相应地配置产品和服务。这可以通过提供一位了解客户独特需求的专属客户关系经理或通过使用数据分析来识别客户趋势来实现。

由于银行在数字化方面的巨额投资,银行业在过去十年中一直在稳步发展。这些对数字技术的大部分投资都集中在全渠道融合、大数据、分析、客户旅程图、用户体验、聊天机器人和其他自助服务功能上。在金融服务 (FS) 领域,云采用仍处于起步阶段,金融机构 (FI) 正在逐步推进其云迁移计划。如今,大多数银行都提供数字服务,使其客户能够在网上或通过移动应用程序执行基本的银行业务。这一举措减少了进入银行网点的人数,并帮助银行降低成本并最大限度地提高资本投资。

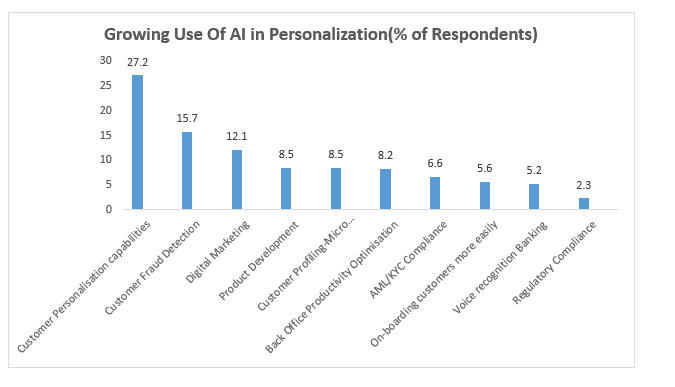

来源:经济学人智库

金融服务个性化的益处

超个性化的需求

在这个数字时代,银行不能简单地以普遍适用的体验蒙混过关。客户越来越关注技术,例如应用程序或社交媒体平台,他们可以在与新人聊天时控制共享哪些信息,并避免面对面的互动。通过这种方式,对超个性化客户服务的需求和重要性都增加了。客户与企业互动的方式最近发生了变化,他们现在需要更加个性化的体验。由于技术进步,银行现在可以比以往更有效和高效地收集和分析客户数据,这使他们能够提供更个性化的体验。客户越来越希望获得定制的银行服务和产品。银行可以通过实施个性化来增加收入、降低成本并提高客户保留率。

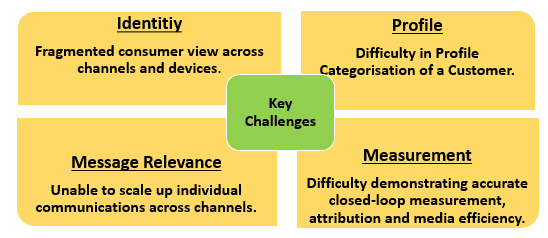

主要挑战

银行可以增加银行业超个性化的途径

• 利用现有数据。

• 利用洞察力来创新产品和服务。

• 实施正确的技术。

• 培养牢固的客户关系。

• 有效地使用分析。

结论

金融服务营销人员必须了解消费者的观点,以便为他们提供个性化、直接的营销沟通形式。金融服务行业的营销人员可以通过利用适当的技术、策略和洞察力,从更高的客户忠诚度和快速的市场份额增长中受益。随着公众担忧和监管授权数量的持续增加,金融服务组织将需要考虑可以帮助提供更个性化的客户体验,同时保持合规性并维护公众信任的解决方案。组织可以通过将正确的衡量工具落实到位来改变其对客户的关注,并保持行业竞争。

作者:Divyansh Tiwari