- Accueil

- À propos de nous

- Industrie

- Services

- Lecture

- Contactez-nous

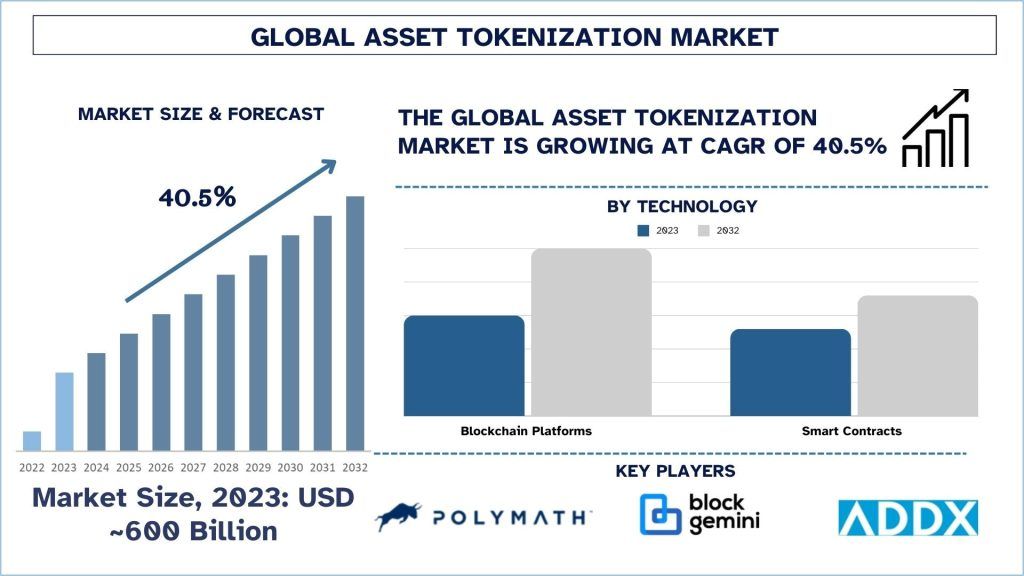

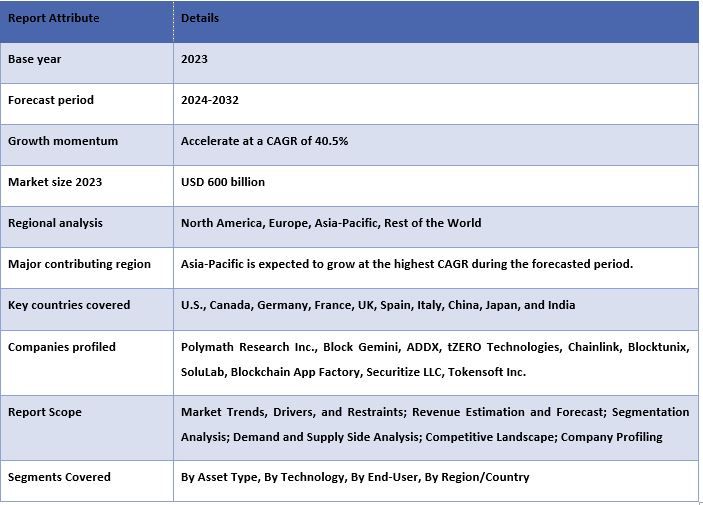

Marché de la tokenisation d'actifs : Analyse actuelle et prévisions (2024-2032)

Accent mis sur le type d'actif (immobilier, dette (obligations numériques), fonds d'investissement, capital-investissement, actions cotées, matières premières, autres) ; Technologie (plateformes blockchain, contrats intelligents) ; Utilisateur final (investisseurs institutionnels, investisseurs particuliers) ; et région/pays

Taille et prévisions du marché de la tokenisation d'actifs

Le marché de la tokenisation d'actifs était évalué à environ 400 milliards de dollars américains en 2023 et devrait croître à un TCAC substantiel d'environ 40,5 % au cours de la période de prévision (2024-2032) en raison des progrès de la technologie blockchain.

Analyse du marché de la tokenisation d'actifs

La tokenisation d'actifs fait référence à un processus où les actifs sont représentés sous forme de jetons numériques sur la blockchain, y compris l'immobilier ou les titres. Ces jetons signifient une revendication de propriété ou un intérêt dans l'actif et peuvent être achetés, vendus ou exploités d'une autre manière via Internet. Cette approche augmente le volume des échanges, l'efficacité des transactions et la transparence grâce à la création d'une propriété fractionnée et à l'utilisation de contrats intelligents. La tokenisation élimine également les intermédiaires, réduisant ainsi les dépenses et augmentant l'efficacité des actifs.

Ce secteur permet aux entreprises d'investir dans des solutions blockchain sophistiquées et des contrats intelligents pour prendre en charge la numérisation des actifs et optimiser l'efficacité tout en minimisant les risques et en respectant les règles et réglementations. Par exemple, le 1er mai 2024, Securitize, le leader de la tokenisation des actifs du monde réel, a annoncé la clôture réussie d'un cycle de financement de 47 millions de dollars américains mené par BlackRock. L'investissement stratégique comprend également un financement de Hamilton Lane, ParaFi Capital et Tradeweb Markets. De plus, les entreprises s'efforcent également d'améliorer l'expérience de création et d'échange d'actifs tokenisés, de renforcer la coopération avec les banques et d'autres entités financières traditionnelles pour connecter les mondes financiers conventionnels et décentralisés, et de soutenir les initiatives visant à faire connaître et à attirer davantage de personnes à investir dans les actifs numériques. Ensemble, ces stratégies créent de la demande en améliorant l'efficacité du marché et en offrant à davantage de personnes la possibilité d'acquérir des actifs numériques. Le 26 juin 2024, Investcorp, une société d'investissement alternatif de premier plan, et Securitize, le leader de la tokenisation des actifs du monde réel, ont annoncé un partenariat stratégique pour explorer les opportunités de tokenisation de fonds, initialement au sein du Strategic Capital Group d'Investcorp (« ISCG »).

Tendances du marché de la tokenisation d'actifs

Cette section traite des principales tendances du marché qui influencent les différents segments du marché de la tokenisation d'actifs, telles qu'identifiées par nos experts en recherche.

Plateformes blockchain, industrie de la tokenisation d'actifs

Les plateformes blockchain détenaient une part de marché importante en 2023. Cela offre principalement la base technologique nécessaire à la gestion sécurisée et efficace des actifs numériques. Elles offrent également une transparence, une sécurité et une immuabilité qui augmentent la confiance du marché et optimisent les opérations. Avec les progrès de la blockchain, l'évolutivité et l'interopérabilité avec l'architecture financière existante sont encouragées pour faire progresser l'utilisation de la gestion d'actifs par la tokenisation. En outre, les progrès réalisés dans les plateformes blockchain, y compris l'interopérabilité et les nouveaux mécanismes de consensus, améliorent l'échange de valeur inter-chaînes et d'autres produits. Par exemple, le 7 juin 2024, Deutsche Bank a collaboré avec des partenaires de l'industrie pour lancer un article sur l'interopérabilité de la blockchain. Deutsche Bank s'est joint à un groupe d'institutions financières majeures et d'innovateurs Web3 pour produire un document approfondi sur la manière de parvenir à l'interopérabilité des actifs tokenisés sur les blockchains publiques et privées et les systèmes existants.

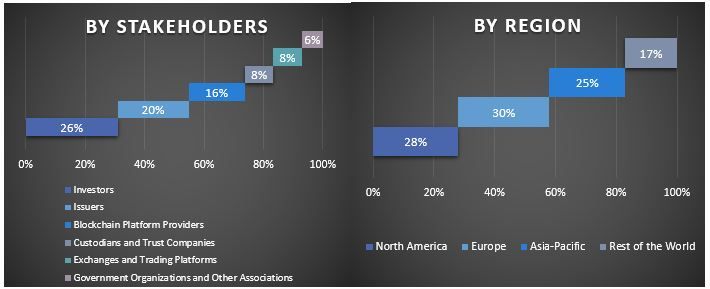

L'Amérique du Nord est en tête du marché en 2023.

L'Amérique du Nord détenait une part dominante du marché en 2023 en raison de son infrastructure technologique et de ses marchés financiers établis. Dans l'ensemble, la région dispose d'une structure juridique solide qui devient progressivement favorable aux cryptomonnaies et à la technologie blockchain, ce qui favorise l'innovation et la confiance des investisseurs. Les entreprises tirent parti des applications blockchain et des contrats intelligents pour exécuter et fournir des structures d'émission et de négociation d'actifs qui garantissent des niveaux d'efficacité et de clarté plus élevés. Il existe également de nombreux partenariats avec des organisations financières et technologiques pour intégrer les actifs tokenisés dans les systèmes financiers classiques. Par exemple, en juin 2024, Ripple et Archax ont étendu leur collaboration existante, dans le but d'introduire des centaines de millions de dollars d'actifs tokenisés du monde réel (RWA) sur le XRP Ledger (XRPL) au cours de l'année à venir. Cette collaboration rassemble les solutions blockchain d'entreprise et de crypto de Ripple et les capacités d'Archax en tant que bourse d'actifs numériques, courtier et dépositaire réglementés par la Financial Conduct Authority (FCA) du Royaume-Uni. En outre, l'accent est mis sur l'intégration de la conformité et de la réglementation, ce qui contribue de manière significative à la confiance et à l'ouverture du marché. La popularité croissante de l'investissement participatif, associée à l'afflux d'argent institutionnel et au développement constant de nouveaux écosystèmes pour les titres numériques, favorise l'expansion en Amérique du Nord.

Aperçu de l'industrie de la tokenisation d'actifs

Le marché de la tokenisation d'actifs est concurrentiel, avec plusieurs acteurs mondiaux et internationaux. Les principaux acteurs adoptent différentes stratégies de croissance pour améliorer leur présence sur le marché, telles que des partenariats, des accords, des collaborations, des lancements de nouveaux produits, des expansions géographiques et des fusions et acquisitions. Parmi les principaux acteurs opérant sur le marché figurent Polymath Research Inc., Block Gemini, ADDX, tZERO Technologies, Chainlink, Blocktunix, SoluLab, Blockchain App Factory, Securitize LLC, Tokensoft Inc.

Actualités du marché de la tokenisation d'actifs

En juillet 2024 – MOCHAX, une société de gestion d'actifs numériques de premier plan, a annoncé le lancement d'un projet de tokenisation d'actifs du monde réel (RWA) en collaboration avec Tokeny, un système d'exploitation de financement en chaîne pionnier pour les titres tokenisés. Cette initiative permettra de tokeniser les actions de MOCHAX, en introduisant de nouveaux niveaux de liquidité, d'accessibilité et d'efficacité sur le marché des actions.

En juin 2024, Deutsche Bank a collaboré avec des partenaires de l'industrie pour lancer un article sur l'interopérabilité de la blockchain. Deutsche Bank s'est joint à un groupe d'institutions financières majeures et d'innovateurs Web3 pour produire un document approfondi sur la manière de parvenir à l'interopérabilité des actifs tokenisés sur les blockchains publiques et privées et les systèmes existants.

En juin 2024, L'Autorité monétaire de Singapour (MAS) a annoncé l'expansion des initiatives visant à étendre la tokenisation d'actifs pour les services financiers. Cela comprend un partenariat avec des associations industrielles mondiales et des institutions financières pour promouvoir des normes communes de tokenisation d'actifs dans les domaines du revenu fixe, des opérations de change (FX) et de la gestion d'actifs et de patrimoine.

En avril 2024 – Huma Finance, une plateforme de tokenisation pour les actifs du monde réel, a fusionné avec Arf, une plateforme de liquidité et de règlement axée sur les paiements transfrontaliers, afin d'améliorer l'adoption des actifs tokenisés. La fusion combine deux des cas d'utilisation de la blockchain les plus importants — la tokenisation des actifs du monde réel et les paiements transfrontaliers — en une seule plateforme complète.

En septembre 2023 – Fireblocks a annoncé l'acquisition de BlockFold, une société de développement et de conseil en contrats intelligents spécialisée dans les projets de tokenisation avancés pour les institutions financières. L'acquisition enrichit les capacités de tokenisation de Fireblocks afin de fournir aux clients une couche de service complète qui comprend des services de conseil, de personnalisation des jetons, d'orchestration et de distribution via le réseau Fireblocks

Couverture du rapport sur le marché de la tokenisation d'actifs

Raisons d'acheter ce rapport :

- L'étude comprend une analyse de dimensionnement et de prévision du marché validée par des experts clés authentifiés de l'industrie.

- Le rapport présente un aperçu rapide de la performance globale de l'industrie en un coup d'œil.

- Le rapport couvre une analyse approfondie des pairs de l'industrie de premier plan, en mettant l'accent sur les principales données financières, les portefeuilles de produits, les stratégies d'expansion et les développements récents.

- Examen détaillé des facteurs, des contraintes, des tendances clés et des opportunités qui prévalent dans l'industrie.

- L'étude couvre de manière exhaustive le marché à travers différents segments.

- Analyse approfondie au niveau régional de l'industrie.

Options de personnalisation :

Le marché mondial de la tokenisation d'actifs peut être davantage personnalisé selon les besoins ou tout autre segment de marché. En outre, UMI comprend que vous pouvez avoir vos propres besoins commerciaux, n'hésitez donc pas à nous contacter pour obtenir un rapport qui répond parfaitement à vos besoins.

Table des matières

Méthodologie de recherche pour l'analyse du marché de la tokenisation d'actifs (2022-2032)

L'analyse du marché historique, l'estimation du marché actuel et la prévision du marché futur du marché mondial de la tokenisation d'actifs ont été les trois principales étapes entreprises pour créer et analyser l'adoption de la tokenisation d'actifs dans les principales régions du monde. Une recherche secondaire exhaustive a été menée pour collecter les chiffres du marché historique et estimer la taille du marché actuel. Deuxièmement, pour valider ces informations, de nombreux résultats et hypothèses ont été pris en compte. De plus, des entretiens primaires exhaustifs ont également été menés avec des experts de l'industrie à travers la chaîne de valeur du marché mondial de la tokenisation d'actifs. Après la formulation d'hypothèses et la validation des chiffres du marché par le biais d'entretiens primaires, nous avons utilisé une approche descendante/ascendante pour prévoir la taille complète du marché. Par la suite, des méthodes de ventilation du marché et de triangulation des données ont été adoptées pour estimer et analyser la taille du marché des segments et sous-segments de l'industrie. La méthodologie détaillée est expliquée ci-dessous :

Analyse de la taille du marché historique

Étape 1 : Étude approfondie des sources secondaires :

Une étude secondaire détaillée a été menée pour obtenir la taille du marché historique du marché de la tokenisation d'actifs à travers des sources internes à l'entreprise telles que les rapports annuels et les états financiers, les présentations de performance, les communiqués de presse, etc., et des sources externes, notamment les revues, les actualités et les articles, les publications gouvernementales, les publications des concurrents, les rapports sectoriels, les bases de données tierces et d'autres publications crédibles.

Étape 2 : Segmentation du marché :

Après avoir obtenu la taille du marché historique du marché de la tokenisation d'actifs, nous avons mené une analyse secondaire détaillée pour recueillir des informations sur le marché historique et la part des différents segments et sous-segments pour les principales régions. Les principaux segments inclus dans le rapport sont le type d'actif, la technologie, l'utilisateur final et les régions. De plus, des analyses au niveau des pays ont été menées pour évaluer l'adoption globale des modèles de test dans cette région.

Étape 3 : Analyse des facteurs :

Après avoir acquis la taille du marché historique des différents segments et sous-segments, nous avons mené une analyse des facteurs détaillée pour estimer la taille actuelle du marché de la tokenisation d'actifs. De plus, nous avons mené une analyse des facteurs à l'aide de variables dépendantes et indépendantes telles que le type d'actif, la technologie, l'utilisateur final et les régions du marché de la tokenisation d'actifs. Une analyse approfondie a été menée pour les scénarios de demande et d'offre en tenant compte des principaux partenariats, fusions et acquisitions, de l'expansion des activités et des lancements de produits dans le secteur du marché de la tokenisation d'actifs à travers le monde.

Estimation et prévision de la taille du marché actuel

Taille actuelle du marché : Sur la base des informations exploitables tirées des 3 étapes ci-dessus, nous sommes parvenus à la taille actuelle du marché, aux principaux acteurs du marché mondial de la tokenisation d'actifs et aux parts de marché des segments. Toutes les parts de pourcentage requises et les répartitions du marché ont été déterminées à l'aide de l'approche secondaire susmentionnée et ont été vérifiées par des entretiens primaires.

Estimation et prévision : Pour l'estimation et la prévision du marché, des pondérations ont été attribuées à différents facteurs, notamment les moteurs et les tendances, les contraintes et les opportunités disponibles pour les parties prenantes. Après avoir analysé ces facteurs, les techniques de prévision pertinentes, c'est-à-dire l'approche descendante/ascendante, ont été appliquées pour parvenir à la prévision du marché pour 2032 pour différents segments et sous-segments sur les principaux marchés du monde. La méthodologie de recherche adoptée pour estimer la taille du marché englobe :

- La taille du marché de l'industrie, en termes de revenus (USD) et le taux d'adoption du marché de la tokenisation d'actifs sur les principaux marchés nationaux

- Toutes les parts de pourcentage, les divisions et les répartitions des segments et sous-segments de marché

- Les principaux acteurs du marché mondial de la tokenisation d'actifs en termes de produits offerts. De plus, les stratégies de croissance adoptées par ces acteurs pour concurrencer sur le marché en croissance rapide

Validation de la taille et de la part du marché

Recherche primaire : Des entretiens approfondis ont été menés avec les principaux leaders d'opinion (KOL), notamment les cadres supérieurs (CXO/VP, chef des ventes, chef du marketing, chef des opérations, chef régional, chef de pays, etc.) dans les principales régions. Les résultats de la recherche primaire ont ensuite été résumés et une analyse statistique a été effectuée pour prouver l'hypothèse énoncée. Les contributions de la recherche primaire ont été consolidées avec les résultats secondaires, transformant ainsi l'information en informations exploitables.

Répartition des participants primaires dans différentes régions

Ingénierie du marché

La technique de triangulation des données a été utilisée pour compléter l'estimation globale du marché et pour parvenir à des chiffres statistiques précis pour chaque segment et sous-segment du marché mondial de la tokenisation d'actifs. Les données ont été divisées en plusieurs segments et sous-segments après avoir étudié divers paramètres et tendances dans le type d'actif, la technologie, l'utilisateur final et les régions du marché mondial de la tokenisation d'actifs.

L'objectif principal de l'étude du marché mondial de la tokenisation d'actifs

Les tendances actuelles et futures du marché mondial de la tokenisation d'actifs ont été identifiées avec précision dans l'étude. Les investisseurs peuvent obtenir des informations stratégiques pour fonder leur discrétion en matière d'investissements sur l'analyse qualitative et quantitative effectuée dans l'étude. Les tendances actuelles et futures du marché ont déterminé l'attractivité globale du marché au niveau régional, offrant une plate-forme au participant industriel pour exploiter le marché inexploité afin de bénéficier d'un avantage de premier entrant. Les autres objectifs quantitatifs des études comprennent :

- Analyser la taille actuelle et prévue du marché de la tokenisation d'actifs en termes de valeur (USD). De plus, analyser la taille actuelle et prévue du marché des différents segments et sous-segments.

- Les segments de l'étude comprennent les domaines du type d'actif, de la technologie, de l'utilisateur final et des régions.

- Définir et analyser le cadre réglementaire de la tokenisation d'actifs

- Analyser la chaîne de valeur impliquée avec la présence de divers intermédiaires, ainsi qu'analyser les comportements des clients et des concurrents de l'industrie.

- Analyser la taille actuelle et prévue du marché de la tokenisation d'actifs pour la région principale.

- Les principaux pays des régions étudiées dans le rapport comprennent l'Asie-Pacifique, l'Europe, l'Amérique du Nord et le reste du monde

- Profils d'entreprises du marché des balayeuses de rue et les stratégies de croissance adoptées par les acteurs du marché pour maintenir le marché en croissance rapide.

- Analyse approfondie au niveau régional de l'industrie

Questions Fréquemment Posées FAQ

Q1 : Quelle est la taille actuelle du marché de la tokenisation d'actifs et son potentiel de croissance ?

Q2 : Quels sont les principaux moteurs de la croissance du marché de la tokenisation d'actifs ?

Q3 : Quel segment détient la plus grande part du marché de la tokenisation d'actifs par technologie ?

Q4 : Quelles sont les principales tendances du marché de la tokenisation d'actifs ?

Q5 : Quelle région dominera le marché de la tokenisation d’actifs ?

Connexes Rapports

Les clients qui ont acheté cet article ont également acheté