- Accueil

- À propos de nous

- Industrie

- Services

- Lecture

- Contactez-nous

Marché de la colocation de centres de données en Arabie saoudite : Analyse actuelle et prévisions (2025-2033)

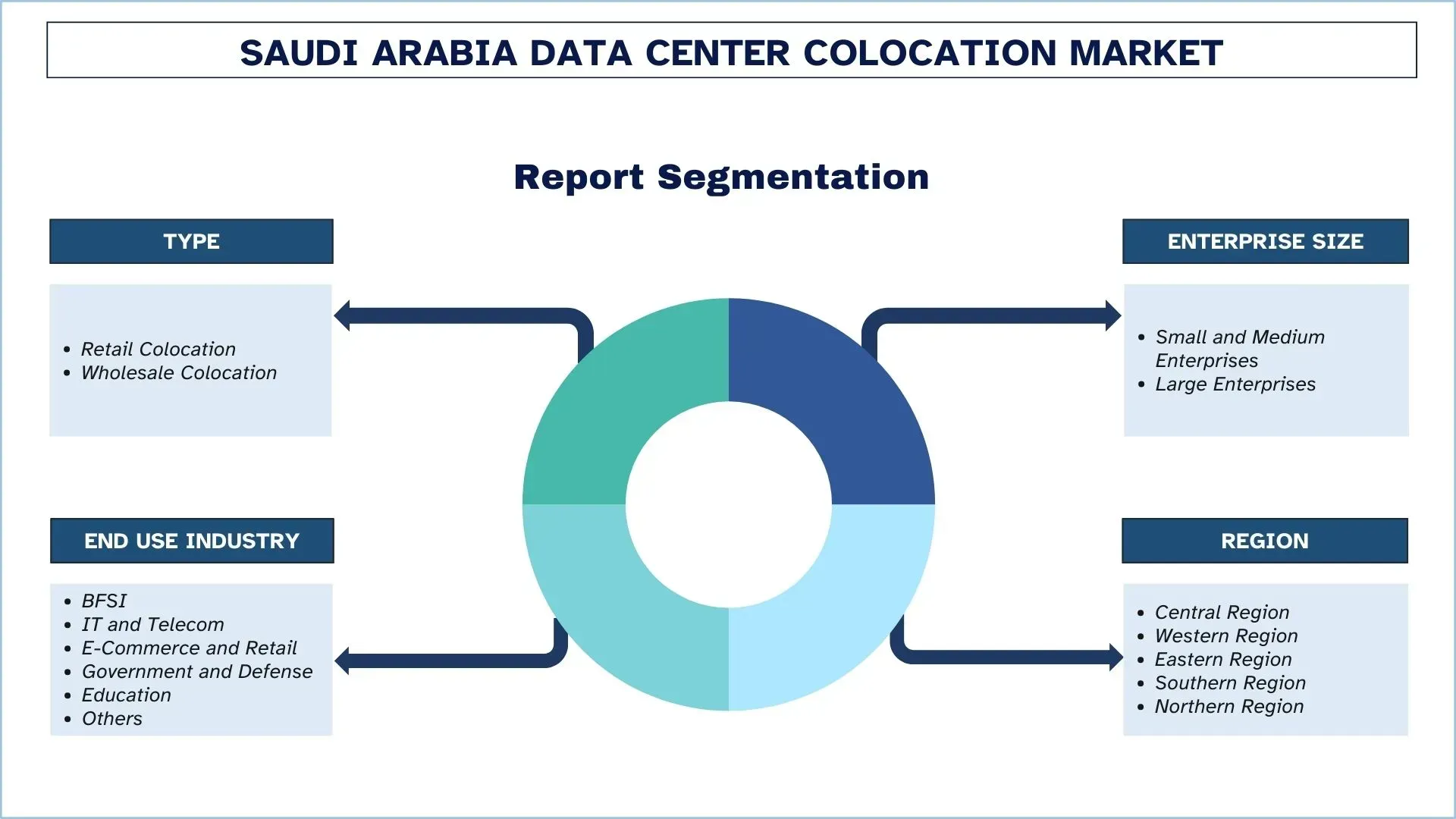

Accent sur le type (Colocation de détail, Colocation en gros) ; Taille de l'entreprise (Petites et moyennes entreprises, Grandes entreprises) ; Secteur d'utilisation finale (BFSI, IT et Télécom, Commerce électronique et vente au détail, Gouvernement et défense, Éducation, Autres) ; et Région.

Taille et prévisions du marché de la colocation des centres de données en Arabie saoudite

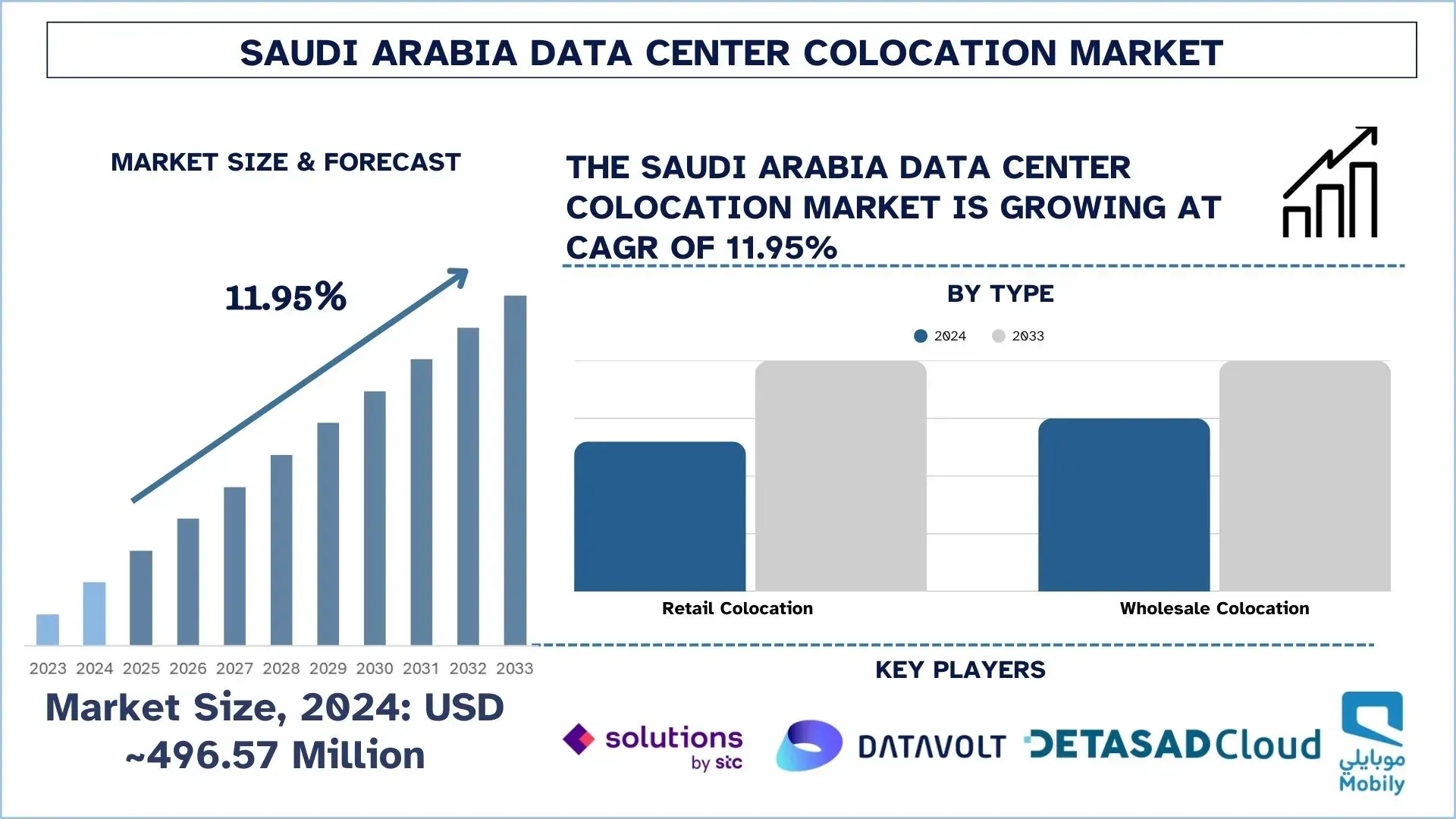

La taille du marché de la colocation des centres de données en Arabie saoudite était évaluée à 496,57 millions de dollars US en 2024 et devrait croître à un TCAC solide d'environ 11,95 % au cours de la période de prévision (2025-2033F), tirée par l'adoption croissante du cloud et des stratégies informatiques hybrides dans tous les secteurs.

Analyse du marché de la colocation des centres de données en Arabie saoudite

La colocation de données est le déploiement d'équipements informatiques d'entreprise dans un environnement exploité par des professionnels et doté d'une infrastructure robuste. Les installations offrent une disponibilité 24h/24 et 7j/7, une bande passante élevée et une reprise après sinistre, garantissant ainsi aux organisations d'atteindre des niveaux élevés de fiabilité et de conformité, contrairement aux installations internes.

L'adoption de la colocation de centres de données est encouragée par la nécessité de faciliter la transformation numérique, la migration vers le cloud et l'alignement sur les fortes exigences de localisation des données en Arabie saoudite. De plus, les entreprises conçoivent de nouvelles installations dotées des certifications Tier III et Tier IV, comprenant des systèmes de refroidissement améliorés, une redondance de l'alimentation et une connectivité à haut débit pour atteindre des performances de niveau entreprise. Simultanément, des investissements dans une infrastructure prête pour l'IA et la croissance régionale ont lieu sur le marché, faisant de la colocation une infrastructure de soutien essentielle pour l'économie numérique en développement dans le Royaume.

Par exemple, le 9 juillet 2025, XDS DATACENTRES a signé un accord majeur avec ICS Arabia pour fournir un centre de données à refroidissement par immersion de 10 mégawatts à la pointe de la technologie à Riyad et Djeddah. Selon les termes de l'accord, ICS Arabia concevra, construira et remettra l'installation à XDS d'ici juin 2026. Le projet utilisera l'infrastructure certifiée Tier III et la technologie de refroidissement par immersion de Desert Dragon pour prendre en charge les charges de travail à haute densité telles que l'IA, l'apprentissage automatique, la blockchain et d'autres applications gourmandes en GPU. L'installation établira une nouvelle référence en matière d'informatique haute performance économe en énergie dans la région.

Tendances du marché de la colocation des centres de données en Arabie saoudite

Cette section traite des principales tendances du marché qui influencent les différents segments du marché de la colocation des centres de données en Arabie saoudite, telles qu'elles ont été identifiées par notre équipe d'experts en recherche.

Expansion rapide des installations prêtes pour le cloud et l'IA

La croissance rapide des installations prêtes pour le cloud et l'IA est l'une des principales tendances qui influencent le marché de la colocation des centres de données en Arabie saoudite. Les entreprises exigent désormais une infrastructure capable de prendre en charge les charges de travail hautes performances, notamment l'IA, l'apprentissage automatique et l'analyse du big data. À ce titre, les opérateurs investissent dans des centres certifiés Tier III et IV dotés d'une densité de puissance et d'un refroidissement élevés, ainsi que d'une préparation à l'hyperscale. Le changement donné contribue non seulement à la migration vers le cloud, mais fait également de l'Arabie saoudite un centre régional d'écosystèmes numériques axés sur l'IA. Par exemple, le 17 janvier 2025, Gulf Data Hub et KKR ont annoncé que des fonds affiliés à KKR allaient acquérir une participation dans GDH. L'investissement, qui est soumis aux approbations réglementaires habituelles, est réalisé dans le cadre de la stratégie mondiale d'infrastructure de KKR. KKR et GDH s'engagent à soutenir un investissement total de plus de 5 milliards de dollars US pour développer la capacité des centres de données, soutenant ainsi l'augmentation significative de la demande hyperscale, de l'IA et des priorités nationales axées sur le numérique dans les pays du Golfe.

Segmentation de l'industrie de la colocation des centres de données en Arabie saoudite

Cette section fournit une analyse des principales tendances de chaque segment du rapport sur le marché de la colocation des centres de données en Arabie saoudite, ainsi que des prévisions aux niveaux régional et provincial pour 2025-2033.

Le marché de la colocation de détail a dominé la part de marché en 2024.

Selon le type, le marché est segmenté en colocation de détail et en colocation de gros. Parmi ceux-ci, le marché de la colocation de détail détenait la plus grande part en 2024, car les entreprises se tournent vers des empreintes plus petites mais à l'échelle gérées par des fournisseurs de services plutôt que de développer une infrastructure interne coûteuse. De plus, l'évolutivité permet aux entreprises d'augmenter leur capacité en réponse à la transformation numérique sans nécessiter de capital initial important. Le besoin croissant de cloud hybride et de sécurité des données fait de la colocation de détail le mode d'entrée préféré pour de nombreuses organisations.

Les segments des TI et des télécommunications détenaient une part de marché considérable en 2024.

Selon le secteur d'utilisation finale, le marché est segmenté en BFSI, TI et télécommunications, commerce électronique et vente au détail, gouvernement et défense, éducation et autres. Parmi ceux-ci, les segments des TI et des télécommunications détenaient une part de marché considérable en 2024 en raison de la demande croissante d'infrastructure avec une grande capacité et une faible latence pour gérer les services cloud, ainsi que le déploiement de la 5G et des plateformes numériques. La nécessité d'un stockage de données sécurisé et de connexions en temps réel stimule un investissement continu dans des installations de colocation sophistiquées. Par exemple, le 7 février 2025, Salam s'est associé à Netskope, un chef de file mondial de la sécurité et de la mise en réseau, pour améliorer les services de centre de données dans le Royaume. Cette collaboration tirera parti de l'infrastructure de centre de données avancée de Salam et de l'expertise de Netskope pour fournir des services de colocation sécurisés et fiables aux entreprises.

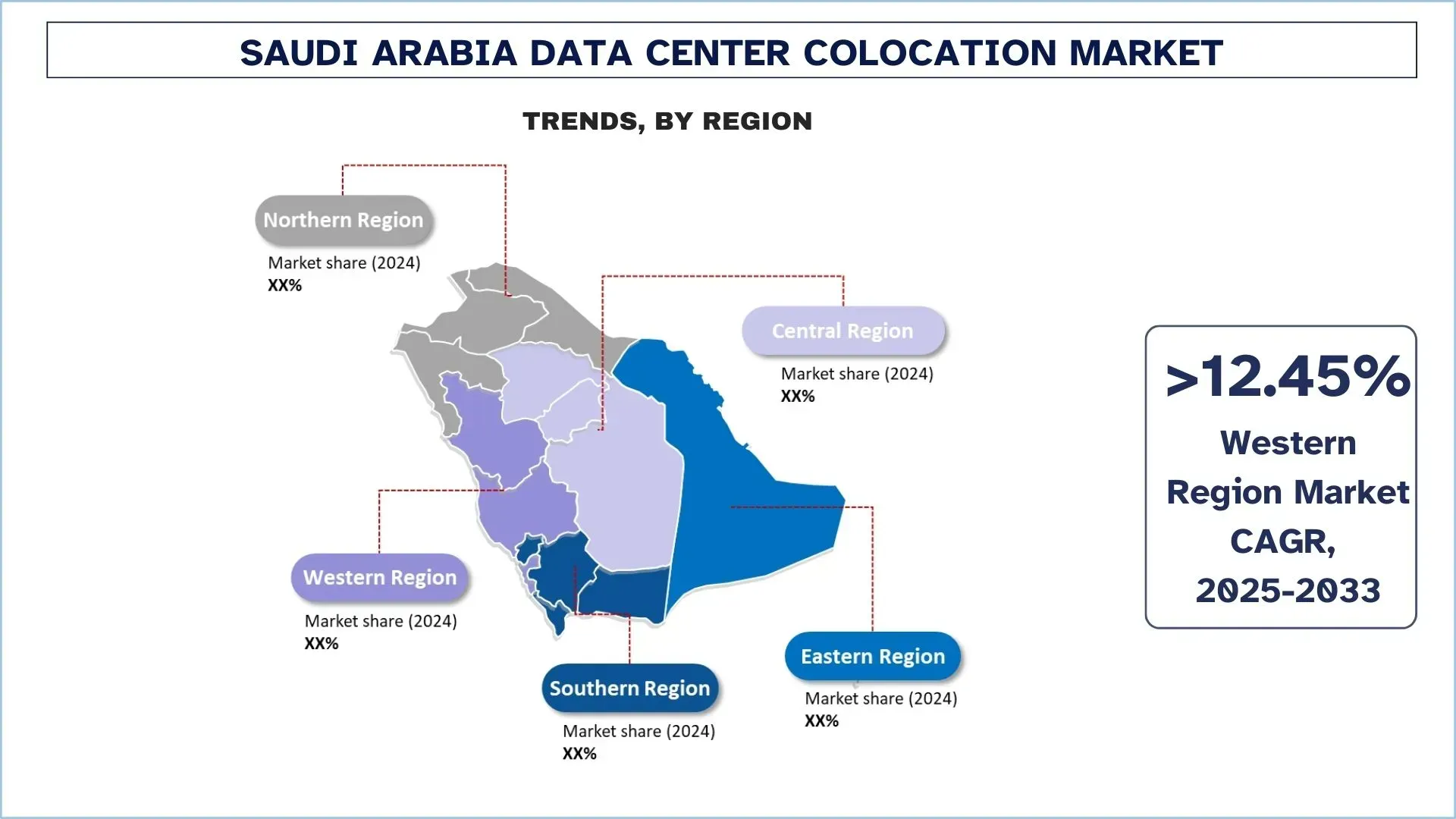

La région centrale a dominé le marché

La région centrale abrite de nombreux ministères d'État, organismes de réglementation et sièges sociaux. De plus, un nombre important d'infrastructures de centres de données sont situés à Riyad, en raison de la transformation numérique de Vision 2030 et des projets gouvernementaux. De plus, la disponibilité des secteurs BFSI, des télécommunications et des entreprises multinationales garantit un flux de travail de colocation sécurisé, conforme et à haute capacité. De plus, la gouvernance intelligente, les politiques axées sur le cloud et les investissements dans l'adoption de l'IA incitent les opérateurs à augmenter leurs investissements dans les centres de données Tier III et Tier IV.

Par exemple, le 17 février 2025, Etihad Etisalat Company (Mobily) a annoncé qu'elle investirait une somme importante de 3,4 milliards de SAR (environ 905 millions de dollars US) dans l'infrastructure numérique au Moyen-Orient. L'annonce a été faite lors de la conférence technologique LEAP 2025 qui s'est terminée à Riyad. Le montant serait investi dans les centres de données, les câbles sous-marins et les réseaux de fibre optique.

Paysage concurrentiel de l'industrie de la colocation des centres de données en Arabie saoudite

Le marché de la colocation des centres de données en Arabie saoudite est concurrentiel, avec plusieurs acteurs du marché mondial et international. Les principaux acteurs adoptent différentes stratégies de croissance pour améliorer leur présence sur le marché, telles que des partenariats, des accords, des collaborations, des lancements de nouveaux produits, des expansions géographiques et des fusions et acquisitions.

Principales sociétés de colocation de centres de données en Arabie saoudite

Certains des principaux acteurs du marché sont solutions by stc, DataVolt, WafaiCloud, DETASAD (Detecon Al Saudia Co. Ltd.), center3, Etihad Salam Telecom Company (Salam), Sahara Net, Zenlayer, Inc., EDGNEX Data Centres by DAMAC, Etihad Etisalat Company (Mobily).

Développements récents sur le marché de la colocation des centres de données en Arabie saoudite

- Le 13 février 2025, Ooredoo Group et Iron Mountain ont annoncé un partenariat stratégique historique, dans le cadre duquel le chef de file mondial des services de gestion de l'information prendra une participation minoritaire dans la société de centres de données neutres pour les opérateurs d'Ooredoo, MENA Digital Hub. De plus, pour répondre à la demande croissante de colocation, d'IA, de services cloud et d'hyperconnectivité dans la région.

- Le 10 février 2025, NEOM et DataVolt ont signé un accord historique, marquant une étape importante vers la réalisation de la vision du Royaume pour une économie durable et axée sur les données à Oxagon, sur la côte de la mer Rouge.

- Un investissement initial de 5 milliards de dollars US par DataVolt financera la première phase du développement de l'usine, qui devrait être opérationnelle d'ici 2028.

- L'accord marque une étape importante dans l'expansion de l'infrastructure numérique du KSA, renforçant sa position de principal centre de données de la région.

- Le 6 octobre 2023, stc group a signé un partenariat stratégique avec Red Sea Global (RSG), marquant une étape importante. Cet accord vise à faciliter la transformation numérique et à habiliter les destinations touristiques le long de la côte de la mer Rouge en adoptant des technologies de communication et des services numériques de pointe, en mettant l'accent sur des services de connectivité transparents et durables.

Couverture du rapport sur le marché de la colocation des centres de données en Arabie saoudite

Détails | |

Année de base | 2024 |

Période de prévision | 2025-2033 |

Dynamique de croissance | Accélérer à un TCAC de 11,95 % |

Taille du marché en 2024 | 496,57 millions de dollars US |

Analyse régionale | Région centrale, région occidentale, région orientale, région méridionale, région septentrionale |

Principale région contributrice | La région occidentale devrait croître au TCAC le plus élevé au cours de la période prévue. |

Sociétés profilées | solutions by stc, DataVolt, WafaiCloud, DETASAD (Detecon Al Saudia Co. Ltd.), center3, Etihad Salam Telecom Company (Salam), Sahara Net, Zenlayer, Inc., EDGNEX Data Centres by DAMAC, Etihad Etisalat Company (Mobily) |

Portée du rapport | Tendances du marché, moteurs et contraintes ; estimation et prévision des revenus ; analyse de segmentation ; analyse de l'offre et de la demande ; paysage concurrentiel ; profilage d'entreprise |

Segments couverts | Par type, par taille d'entreprise, par secteur d'utilisation finale et par région |

Raisons d'acheter le rapport sur le marché de la colocation des centres de données en Arabie saoudite :

- L'étude comprend une analyse de la taille et des prévisions du marché confirmée par des experts clés authentifiés du secteur.

- Le rapport examine brièvement la performance globale de l'industrie en un coup d'œil.

- Le rapport couvre une analyse approfondie des principaux pairs de l'industrie, en se concentrant principalement sur les principaux états financiers, les portefeuilles de types, les stratégies d'expansion et les développements récents.

- Examen détaillé des moteurs, des contraintes, des principales tendances et des opportunités qui prévalent dans l'industrie.

- L'étude couvre de manière exhaustive le marché dans différents segments.

Options de personnalisation :

Le marché de la colocation des centres de données en Arabie saoudite peut en outre être personnalisé selon les exigences ou tout autre segment de marché. En outre, UnivDatos comprend que vous pouvez avoir vos propres besoins commerciaux ; n'hésitez donc pas à nous contacter pour obtenir un rapport qui correspond parfaitement à vos besoins.

Table des matières

Méthodologie de recherche pour l'analyse du marché de la colocation de centres de données en Arabie saoudite (2023-2033)

Nous avons analysé le marché historique, estimé le marché actuel et prévu le marché futur de la colocation de centres de données en Arabie saoudite afin d'évaluer son application dans les principales régions. Nous avons mené des recherches secondaires exhaustives pour recueillir des données historiques sur le marché et estimer la taille actuelle du marché. Pour valider ces informations, nous avons examiné attentivement de nombreux résultats et hypothèses. De plus, nous avons mené des entretiens primaires approfondis avec des experts de l'industrie à travers la chaîne de valeur de la colocation de centres de données en Arabie saoudite. Après avoir validé les chiffres du marché grâce à ces entretiens, nous avons utilisé des approches descendantes et ascendantes pour prévoir la taille globale du marché. Nous avons ensuite utilisé des méthodes de ventilation du marché et de triangulation des données pour estimer et analyser la taille du marché des segments et sous-segments de l'industrie.

Ingénierie du marché

Nous avons employé la technique de triangulation des données pour finaliser l'estimation globale du marché et obtenir des chiffres statistiques précis pour chaque segment et sous-segment du marché de la colocation de centres de données en Arabie saoudite. Nous avons divisé les données en plusieurs segments et sous-segments en analysant divers paramètres et tendances, notamment le type, la taille de l'entreprise, le secteur d'utilisation finale et la région au sein du marché de la colocation de centres de données en Arabie saoudite.

L'objectif principal de l'étude de marché sur la colocation de centres de données en Arabie saoudite

L'étude identifie les tendances actuelles et futures du marché de la colocation de centres de données en Arabie saoudite, fournissant des informations stratégiques aux investisseurs. Elle met en évidence l'attractivité du marché, permettant aux acteurs de l'industrie d'exploiter les marchés inexploités et d'acquérir un avantage de premier entrant. Les autres objectifs quantitatifs des études comprennent :

Analyse de la taille du marché : Évaluer la taille actuelle et prévisionnelle du marché de la colocation de centres de données en Arabie saoudite et de ses segments en termes de valeur (USD).

Segmentation du marché de la colocation de centres de données en Arabie saoudite : Les segments de l'étude comprennent les domaines du type, de la taille de l'entreprise, du secteur d'utilisation finale et de la région.

Cadre réglementaire et analyse de la chaîne de valeur : Examiner le cadre réglementaire, la chaîne de valeur, le comportement des clients et le paysage concurrentiel de l'industrie de la colocation de centres de données en Arabie saoudite.

Analyse régionale : Mener une analyse régionale détaillée pour les zones clés telles que la région centrale, la région occidentale, la région orientale, la région méridionale et la région septentrionale.

Profils d'entreprises et stratégies de croissance : Profils d'entreprises du marché de la colocation de centres de données en Arabie saoudite et stratégies de croissance adoptées par les acteurs du marché pour se maintenir sur le marché à croissance rapide.

Questions Fréquemment Posées FAQ

Q1 : Quelle est la taille actuelle du marché de la colocation des centres de données en Arabie saoudite et son potentiel de croissance ?

Le marché de la colocation des centres de données en Arabie saoudite était évalué à 496,57 millions de dollars américains en 2024 et devrait croître à un TCAC de 11,95 % de 2025 à 2033. Cette croissance est alimentée par une forte demande d'adoption du cloud, de transformation numérique, d'initiatives Vision 2030 et d'exigences croissantes de localisation des données dans divers secteurs.

Q2 : Quel segment détient la plus grande part du marché de la colocation de centres de données en Arabie saoudite par type ?

La colocation de détail domine actuellement le marché, car elle offre aux entreprises des solutions flexibles, évolutives et rentables. Ce modèle est particulièrement intéressant pour les entreprises et les PME qui cherchent à étendre leurs capacités numériques sans investissement initial important.

Q3 : Quels sont les principaux moteurs de la croissance du marché de la colocation de centres de données en Arabie Saoudite ?

Les principaux moteurs de croissance incluent l'impulsion de l'économie numérique de Vision 2030, la demande croissante de solutions cloud et d'IT hybrides, les lois sur la localisation des données, le déploiement rapide de la 5G et l'expansion dans des secteurs tels que la BFSI, le commerce électronique et les services gouvernementaux. Ces facteurs créent une forte demande d'installations de colocation avancées.

Q4 : Quelles sont les technologies et tendances émergentes sur le marché de la colocation de centres de données en Arabie saoudite ?

Le marché est témoin de l'expansion rapide des installations prêtes pour l'IA, des conceptions de centres de données modulaires et des services de colocation en gros pour les hyperscalers. Les tendances incluent également l'utilisation d'énergie verte, les technologies de refroidissement avancées et l'adoption croissante des installations certifiées Tier III et Tier IV pour garantir la disponibilité et la conformité.

Q5 : Quels sont les principaux défis du marché de la colocation des centres de données en Arabie saoudite ?

Le marché est confronté à des défis tels que des investissements importants en capital pour le développement des infrastructures, une pénurie de main-d'œuvre qualifiée, l'augmentation des coûts opérationnels et l'évolution des menaces de cybersécurité. De plus, la concurrence accrue des acteurs internationaux exerce une pression sur les fournisseurs locaux pour qu'ils innovent.

Q6 : Quelle région domine le marché de la colocation des centres de données en Arabie saoudite ?

La région centrale (Riyad) domine le marché car elle abrite la plupart des organismes gouvernementaux, des institutions financières et des sièges sociaux. Riyad possède la plus grande concentration d'installations de colocation, ce qui en fait le centre numérique du Royaume, tandis que la région occidentale (Djeddah et La Mecque) est en train de devenir un centre secondaire à croissance rapide.

Q7 : Quels sont les principaux acteurs du marché des centres de données en colocation en Arabie saoudite ?

Les principales entreprises du marché de la colocation de centres de données en Arabie saoudite sont les suivantes :

• solutions by stc

• DataVolt

• WafaiCloud

• DETASAD (Detecon Al Saudia Co. Ltd.)

• center3

• Etihad Salam Telecom Company (Salam)

• Sahara Net

• Zenlayer, Inc.

• EDGNEX Data Centres by DAMAC

• Etihad Etisalat Company (Mobily)

Q8 : Comment le marché de la colocation de centres de données en Arabie saoudite soutient-il les entreprises et les investisseurs ?

Le marché permet aux entreprises de réduire les coûts d'infrastructure, d'améliorer l'évolutivité et de garantir la conformité aux réglementations locales en matière de données, tandis que les investisseurs bénéficient d'un secteur en croissance rapide, aligné sur les objectifs de l'économie numérique de la Vision 2030. Avec une forte croissance du TCAC, il présente des opportunités intéressantes pour l'investissement et les partenariats à long terme.

Q9 : Quelles sont les opportunités futures sur le marché de la colocation des centres de données en Arabie saoudite ?

Les opportunités futures résident dans les installations de colocation pilotées par l'IA, l'expansion dans des villes secondaires comme NEOM et Dammam, l'intégration des énergies renouvelables et les partenariats avec les hyperscalers mondiaux. Alors que la demande pour une infrastructure numérique sécurisée et évolutive augmente, les fournisseurs de colocation joueront un rôle central pour permettre le leadership numérique de l'Arabie saoudite dans la région MENA.

Connexes Rapports

Les clients qui ont acheté cet article ont également acheté