越南药房零售市场规模与预测

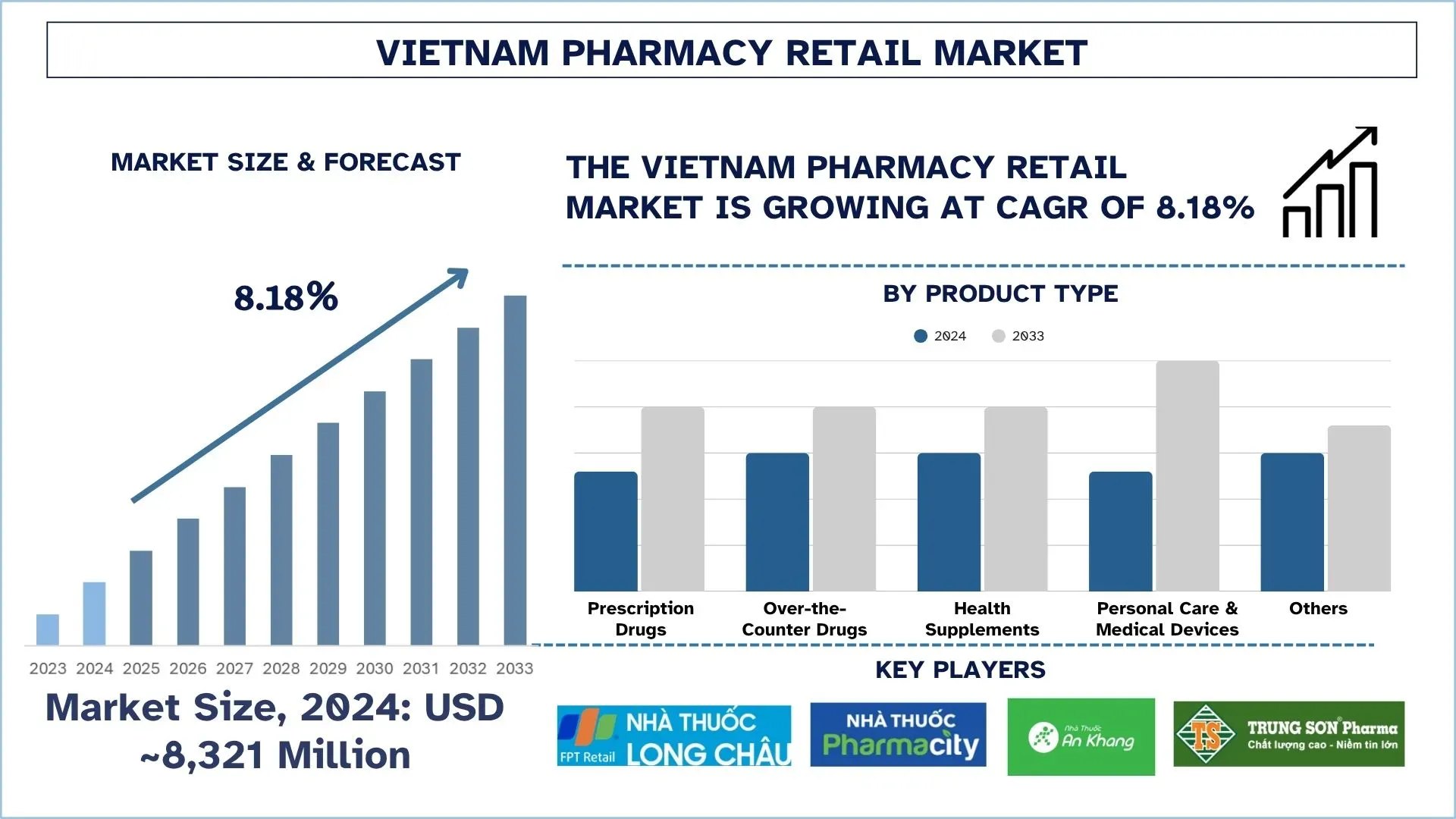

2024年越南药房零售市场价值约为83.21亿美元,预计在预测期内(2025-2033年)将以约8.18%的强劲复合年增长率增长,这归因于中产阶级收入的增长和预防保健的普及,从而推动了对补充剂和非处方药的需求。

越南药房零售市场分析

药品零售是指药品和保健产品的分销和销售(通过有组织的连锁店、独立商店或通过互联网)。该行业的目标是更健康、受控且方便地获取药品,包括使用技术解决方案来更健康地进行库存管理以及促进客户与医疗保健服务之间的互动。

越南市场的主要药房零售商正在利用各种方法来推动增长,包括快速扩张有组织的连锁店、整合数字商务渠道以及引入数字化的医疗保健模式,例如在线咨询和电子处方。此外,客户忠诚度计划、人工智能驱动的自动化库存控制以及移动应用程序的兴起进一步增强了客户体验。此外,各公司还在探索特许经营选择以及与医疗保健提供商的战略联盟,以扩大市场。

2025年6月6日,越南FPT集团和Pharma Group联合举办了2025年医疗保健创新论坛 - HIF 2025。本次活动作为一个多方利益相关者对话平台,重点关注科学、技术方面的突破性创新,加强制药行业,并利用人工智能加速医疗保健进步并推动公共卫生服务的数字化转型。

越南药房零售市场趋势

本节讨论了我们的研究专家团队发现的影响越南药房零售市场各个细分市场的关键市场趋势。

全渠道零售的整合

越南药房零售市场正在迅速转向全渠道零售基础设施,商店和网站的结合旨在满足不断变化的消费者需求。Pharmacity和Long Chau等顶级连锁店已经推出了移动应用程序和电子商务网站,提供送货上门、点击提货和忠诚度计划。这种整合提高了便利性、客户保留率,并帮助连锁店与其他独立药房竞争。智能手机用户数量的增加以及对在线交易信心的增强使全渠道战略成为决定越南药房未来发展的重要趋势。

越南药房零售行业细分

本节分析了越南药房零售市场报告每个细分市场的关键趋势,以及2025-2033年区域和省级层面的预测。

处方药市场在2024年占据了重要的市场份额。

根据产品类型,市场分为处方药、非处方药、保健品、个人护理和医疗器械以及其他。其中,处方药部门在2024年占据了重要的市场份额,这得益于独立药房和连锁药房收入的持续增长。糖尿病、高血压和其他心血管疾病等慢性疾病患病率的增加增加了处方数量,从而刺激了人们前往药房的流量。就诊医生人数的增加以及政府鼓励使用处方药的努力也有助于增长,使其成为协调零售形式发展以及推动扩张趋势的主要力量。2025年7月7日,越南卫生部宣布延长截止日期,要求全国所有医院在10月1日之前切换到使用电子处方(电子处方),这是该要求的第三次延期,导致进一步的长期延误。该要求包含在一项新通知中,该通知包含门诊治疗处方以及化学药品和生物制品使用规定,并于2025年7月1日生效。根据该通知,医院必须在2025年10月1日之前全面实施电子处方系统,其他医疗机构(包括诊所和个体诊所)必须在2026年1月1日之前实施。

心血管市场在2024年占据了重要的市场份额。

根据目标客户,市场分为心血管、止痛/镇痛药、维生素/矿物质/营养素、抗感染药、抗糖尿病药和其他。其中,心血管市场在2024年占据了重要的市场份额。越南正在面临心血管疾病的越来越大的压力,这促使人们长期治疗,特别是针对高血压和胆固醇。该部门确保重复购买的一致性,促进药房销售额的增加,并支持忠诚度计划和健康解决方案捆绑。此外,在该治疗领域崭露头角的公司通过与医生合作并提供全面的慢性护理计划来获得竞争优势,从而促进收入的持续增长。2025年7月5日,越南108军事中心医院与德国汉诺威医学院(MHH)加强了在越南医院进行高质量心血管人力资源培训和先进医疗技术临床试验方面的合作,同时朝着在汉诺威市最近签署的长期协议下的全面合作迈进。

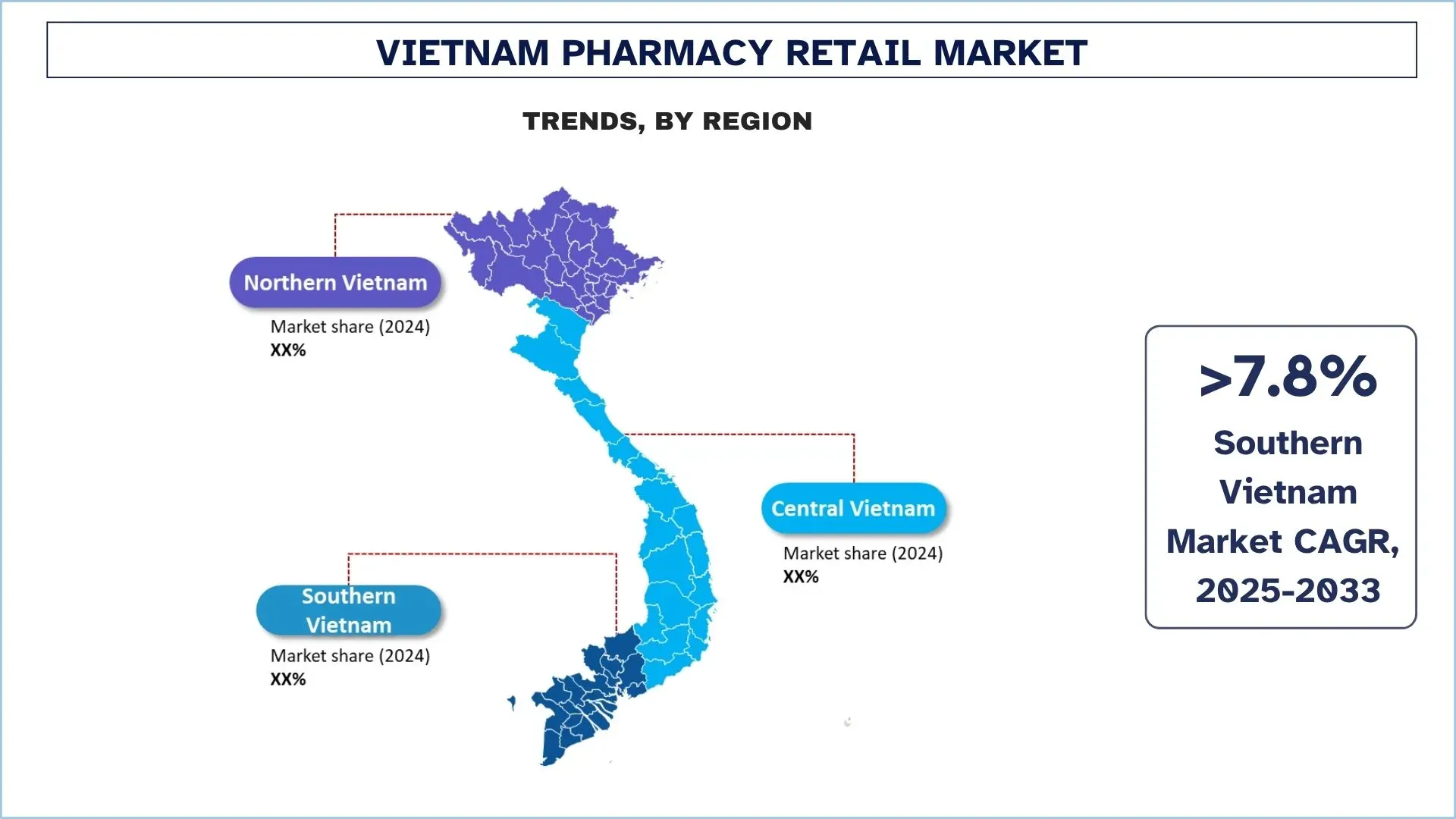

越南南部引领市场。

占主导地位的药房零售区域仍然是越南南部,胡志明市是主要的门户。与该国其他地区相比,人口更加稠密,而且由于发达的物流系统,收入水平也更高。该地区是大多数有组织的连锁药房的中心,因此成为数字健康解决方案、电子药房普及等的试验场。此外,现代零售在普通消费者中非常受欢迎,加上Pharmacity、Long Chau和An Khang等主要参与者寻求的广泛增长,使南部成为越南药房零售的中心。2023年11月13日,Pharmacity与Fundiin合作推出“先买后付”(BNPL)解决方案,这标志着为消费者提供财务灵活性方面迈出了重要一步。Pharmacity拥有近1000家门店,整合BNPL不仅提高了可负担性,还建立了信任,提供了免息延期付款选项。

越南药房零售行业竞争格局

越南药房零售市场竞争激烈,拥有多家全球和国际市场参与者。主要参与者正在采取不同的增长战略来增强其市场地位,例如合作、协议、协作、新产品发布、地域扩张以及并购。

越南顶级药房零售公司

市场上的主要参与者包括FPT Long Chau Pharmaceutical Joint Stock Company、Pharmacity Pharmaceutical Joint Stock Company、An Khang Pharmacy (Mobile World Group)、Trung Son Alpha Company Limited (Dongwha Pharm)、ABC Pharmacy、ECO Pharma、DHG Pharmaceutical Joint Stock Company、Guardian (LIEN A CHAU TRADING AND INVESTMENT COMPANY LIMITED)、Phano Pharmacy、MEDiCARE。

越南药房零售市场最新发展

2025年7月17日,韩国制药公司GC Biopharma宣布其水痘疫苗BARYCELA已获得越南药品管理局(DAV)的上市许可。继2020年获得国内批准和2023年获得世界卫生组织资格预审(PQ)之后,GC Biopharma一直在加速各个国家/地区的注册,作为其双轨战略的一部分——同时寻求全球采购渠道和直接市场进入计划。

2022年2月16日,越南领先的零售药房连锁店Pharmacity宣布与领先的零售优化软件提供商RELEX Solutions建立战略合作伙伴关系。Pharmacity在RELEX的预测和补货软件中投资了400万美元,这将使Pharmacity能够预测产品需求并优化库存,从而为客户提供其在全国Pharmacity商店和在线渠道中所需的基本产品。

越南药房零售市场报告覆盖范围

报告属性 | 详情 |

基准年份 | 2024 |

预测期 | 2025-2033 |

增长势头 | 以8.18%的复合年增长率加速增长 |

2024年市场规模 | 约为83.21亿美元 |

区域分析 | 越南北部、越南中部和越南南部。 |

主要贡献区域 | 预计越南南部在预测期内的复合年增长率最高。 |

公司简介 | FPT Long Chau Pharmaceutical Joint Stock Company、Pharmacity Pharmaceutical Joint Stock Company、An Khang Pharmacy (Mobile World Group)、Trung Son Alpha Company Limited (Dongwha Pharm)、ABC Pharmacy、ECO Pharma、DHG Pharmaceutical Joint Stock Company、Guardian (LIEN A CHAU TRADING AND INVESTMENT COMPANY LIMITED)、Phano Pharmacy、MEDiCARE。 |

报告范围 | 市场趋势、驱动因素和限制因素;收入估算和预测;细分分析;需求和供应方分析;竞争格局;公司简介 |

涵盖的细分市场 | 按产品类型、按药房类型、按 目标客户、按区域/省份 |

购买越南药房零售市场报告的理由:

该研究包括由经过验证的关键行业专家确认的市场规模和预测分析。

该报告简要概述了整个行业的绩效。

该报告涵盖对主要行业同行的深入分析,主要侧重于关键业务财务、类型组合、扩张战略和最新发展。

详细审查行业中存在的驱动因素、限制因素、关键趋势和机遇。

该研究全面涵盖了不同细分市场的市场。

对该行业进行深入的区域层面分析。

定制选项:

越南药房零售市场可以根据要求或任何其他细分市场进一步定制。除此之外,UnivDatos 了解到您可能拥有自己的业务需求;因此,请随时与我们联系以获取完全符合您要求的报告。

目录

越南药房零售市场分析 (2023-2033) 的研究方法

我们分析了越南药房零售市场的历史市场,评估了当前市场,并预测了未来市场,以评估其在越南主要区域的应用。我们进行了详尽的二级研究,以收集历史市场数据并评估当前市场规模。为了验证这些见解,我们仔细审查了大量发现和假设。此外,我们还与药房零售价值链中的行业专家进行了深入的一级访谈。通过这些访谈验证市场数据后,我们采用了自上而下和自下而上的方法来预测整体市场规模。然后,我们采用市场细分和数据三角测量方法来评估和分析行业细分市场和子细分市场的市场规模。

市场工程

我们采用数据三角测量技术来最终确定整体市场估算,并为越南药房零售市场的每个细分市场和子细分市场得出精确的统计数字。通过分析各种参数和趋势,包括产品类型、药房类型、目标客户以及越南药房零售市场内的区域,我们将数据分成多个细分市场和子细分市场。

越南药房零售市场研究的主要目标

该研究确定了越南药房零售市场的当前和未来趋势,为投资者提供战略见解。它突出了区域市场的吸引力,使行业参与者能够进入未开发的市场并获得先行者优势。该研究的其他量化目标包括:

市场规模分析:评估越南药房零售市场及其细分市场的当前市场规模,并预测其价值(美元)。

药房零售市场细分:本研究中的细分市场包括产品类型、药房类型、目标客户和区域。

监管框架与价值链分析:考察药房零售行业的监管框架、价值链、客户行为和竞争格局。

区域分析:对越南北部、越南中部和越南南部等关键区域进行详细的区域分析。

公司简介与增长战略:药房零售市场的公司简介以及市场参与者为在快速增长的市场中保持竞争力而采取的增长战略。

常见问题 常见问题

Q1:越南药品零售市场目前的市场规模和增长潜力是什么?

2024年越南药房零售市场估值为83.21亿美元,预计在预测期内(2025-2033年)将以8.18%的复合年增长率增长。增长的驱动因素包括医疗保健意识的提高、慢性病患病率的上升以及Pharmacity、Long Châu和An Khang等有组织零售连锁店的快速扩张。

Q2:哪个细分市场按产品类型划分在越南药房零售市场中占有最大的份额?

处方药占据最大的市场份额,占药房零售收入的60%以上。这种主导地位得益于心血管疾病、糖尿病和高血压等慢性疾病的日益普遍,这些疾病需要定期用药。

Q3:越南药房零售市场增长的驱动因素有哪些?gement和盈利能力。

主要驱动因素包括医疗保健支出增加、城镇化、健康意识提高以及对品牌连锁药房的日益偏好。政府为加强处方合规性和采用数字健康解决方案而采取的举措也支持了市场扩张。

Q4:越南药房零售市场有哪些新兴技术和趋势?

主要趋势包括全渠道零售、采用电子处方、先买后付 (BNPL) 选项、人工智能驱动的库存管理以及连锁药房的快速扩张。这些趋势正在改变消费者体验,并推动独立药房进行创新。

Q5:越南药房零售市场的主要挑战是什么?

市场面临着价格敏感性、法规遵从、由于独立门店造成的碎片化,以及对电子药房平台有限的数字信任等挑战。此外,农村地区的物流和供应链限制为有组织的参与者制造了障碍。

Q6:哪个地区主导越南药房零售市场?

以胡志明市为首的越南南部,因其人口密度高、医疗基础设施先进以及强大的购买力,在市场上占据主导地位。这里是现代药房模式和数字健康计划的试验场。

Q7:越南药房零售市场的关键参与者有哪些?

越南药房零售行业的一些领先公司包括:

• FPT Long Chau Pharmaceutical Joint Stock Company (FPT Long Chau 医药股份公司)

• Pharmacity Pharmaceutical Joint Stock Company (Pharmacity 医药股份公司)

• An Khang Pharmacy (Mobile World Group) (An Khang 药房 (Mobile World Group))

• Trung Son Alpha Company Limited (Dongwha Pharm) (Trung Son Alpha 有限公司 (Dongwha Pharm))

• ABC Pharmacy (ABC 药房)

• ECO Pharma (ECO Pharma)

• DHG Pharmaceutical Joint Stock Company (DHG 医药股份公司)

• Guardian (LIEN A CHAU TRADING AND INVESTMENT COMPANY LIMITED) (Guardian (LIEN A CHAU TRADING AND INVESTMENT COMPANY LIMITED))

• Phano Pharmacy (Phano 药房)

• MEDiCARE (MEDiCARE)

Q8:越南的医药电商采纳情况如何发展?

随着消费者接受在线订购、送货上门和数字支付选项,电子药房的采用率正在稳步增长。然而,处方验证和假冒伪劣药品等问题需要强有力的监管和先进的技术解决方案,以确保信任和合规。

Q9:越南医药零售行业为投资者和企业提供了哪些机会?

特许经营扩张、农村渗透、电子商务整合以及与医疗保健提供者的合作蕴藏着巨大的机遇。投资于人工智能驱动的运营、数字健康应用程序和忠诚度计划可以显著提高客户参与度和盈利能力。

相关 报告

购买此商品的客户也购买了