越南藥房零售市場規模與預測

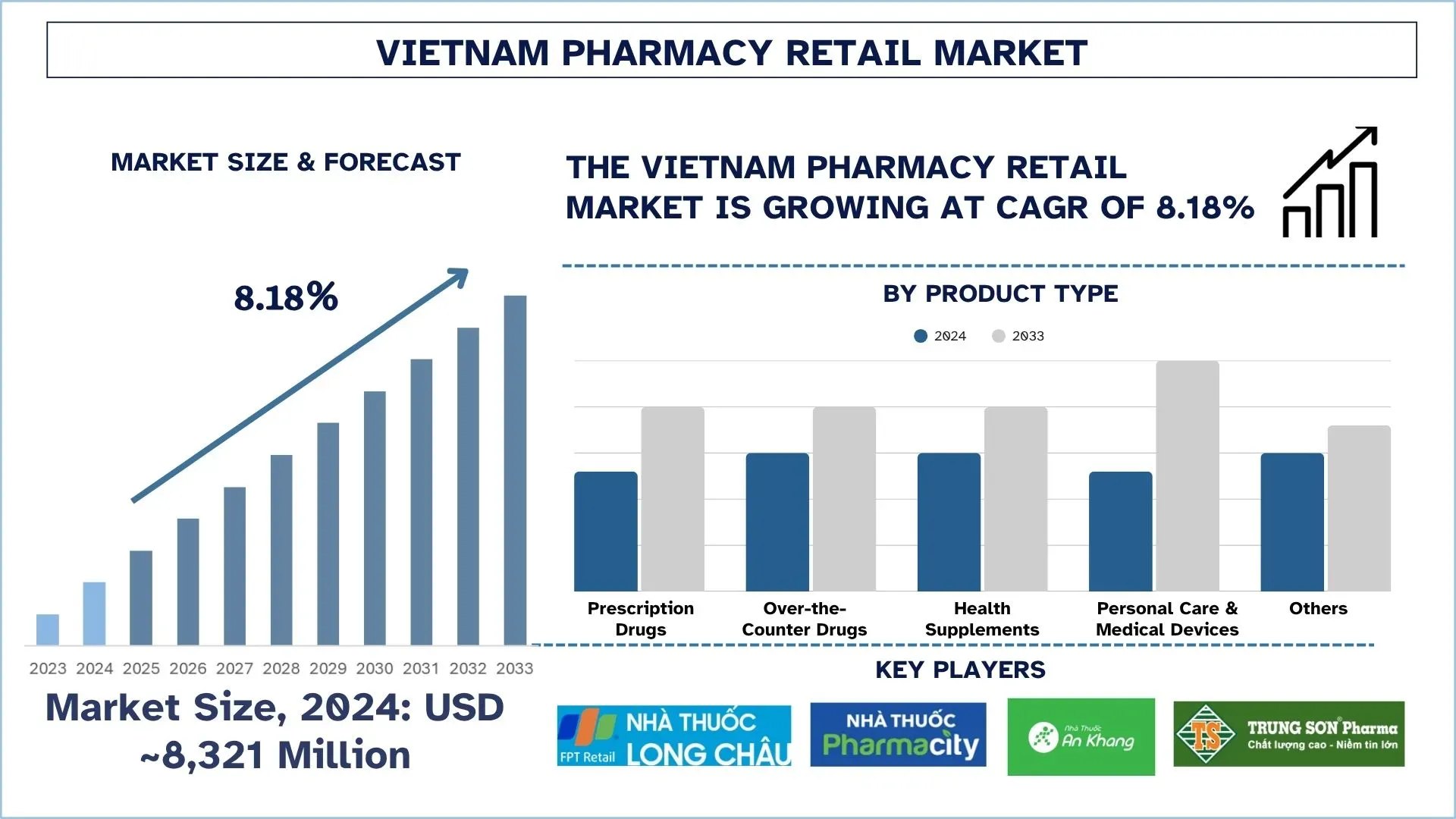

2024年越南藥房零售市場的估值約為83.21億美元,由於中產階級收入的快速增長和預防性醫療保健的普及,預計在預測期(2025-2033年)將以約8.18%的強勁複合年增長率增長,這也推動了對補充劑和非處方藥的需求。

越南藥房零售市場分析

藥品零售是指藥品和保健產品的配送和銷售(通過有組織的連鎖店、獨立商店或互聯網)。該行業的目標是實現更健康、受控和便捷的藥品獲取,包括使用技術解決方案來實現更健康的庫存管理以及客戶與醫療保健服務之間的互動。

越南市場的主要藥房零售商正在利用各種方法來推動增長,包括快速擴張有組織的連鎖店、整合數位商務管道以及引入數位化醫療保健模式,例如線上諮詢和電子處方。此外,不斷增加的客戶忠誠度計畫、由人工智慧驅動的自動化庫存控制以及行動應用程式也進一步提升了客戶體驗。此外,公司還在探索特許經營選擇以及與醫療保健供應商的戰略聯盟,以擴大市場。

2025年6月6日,越南FPT集團和Pharma集團聯合舉辦了2025年醫療保健創新論壇(Healthcare Innovation Forum - HIF 2025)。該活動作為一個多方利益相關者的對話平台,重點關注科學、技術方面的突破性創新,加強製藥業,並利用人工智慧加速醫療保健進步並推動公共衛生服務的數位轉型。

越南藥房零售市場趨勢

本節討論了影響越南藥房零售市場各個細分市場的關鍵市場趨勢,這是我們的研究專家團隊發現的。

全管道零售的整合

越南藥房零售市場正在快速轉向全管道零售基礎設施,其中商店和網站的結合旨在滿足不斷變化的消費者需求。Pharmacity和Long Chau等頂級連鎖店推出了行動應用程式和電子商務網站,提供送貨上門、點擊提貨和忠誠度計畫。這種整合提高了便利性、客戶保留率,並有助於連鎖店與其他獨立藥房競爭。智慧型手機用戶的數量不斷增加以及對線上交易的信心增強,使得全管道策略成為一個重要的趨勢,將決定越南藥房的未來。

越南藥房零售業市場細分

本節分析了越南藥房零售市場報告各個細分市場的關鍵趨勢,以及2025-2033年區域和省級的預測。

處方藥市場在2024年佔據了顯著的市場份額。

根據產品類型,市場分為處方藥、非處方藥、保健補充劑、個人護理和醫療設備以及其他。其中,處方藥部門在2024年佔據了顯著的市場份額,這得益於獨立藥房和連鎖藥房持續的收入增長。糖尿病、高血壓和其他心血管疾病等慢性疾病的患病率增加,導致處方數量增加,從而刺激了人們前往藥房。看醫生的次數不斷增加,以及政府鼓勵使用處方藥的努力也有助於增長,使其成為協調零售形式發展以及推動擴張趨勢背後的主要力量。2025年7月7日,越南衛生部宣布延長期限,要求全國所有醫院在10月1日前轉為使用電子處方(e-prescriptions),這是該要求的第三次延期,導致進一步的長期延誤。該要求包含在一項新通知中,該通知包含門診治療處方以及化學藥品和生物製品使用的規定,並於2025年7月1日生效。根據該通知,醫院必須在2025年10月1日前全面實施電子處方系統,其他醫療機構,包括診所和個人診所,必須在2026年1月1日前實施。

心血管市場在2024年佔據了顯著的市場份額。

根據目標客戶,市場分為心血管、止痛/鎮痛藥、維生素/礦物質/營養素、抗感染藥、抗糖尿病藥和其他。其中,心血管市場在2024年佔據了顯著的市場份額。越南正在經歷心血管疾病日益增加的壓力,這促使人們長期治療,特別是針對高血壓和膽固醇。這部分確保了重複購買的一致性,促進了藥房銷售額的增長,並實現了忠誠度計畫和健康解決方案組合。此外,在這種治療中出現的公司通過與醫生合作並提供全面的慢性護理計畫,從而獲得競爭優勢,從而促進了收入的持續增長。2025年7月5日,108軍事中心醫院和德國漢諾威醫學院(MHH)加強了在高質量心血管人力資源培訓和越南醫院先進醫療技術臨床試驗方面的合作,同時根據最近在漢諾威市簽署的長期協議,朝著全面合作的方向發展。

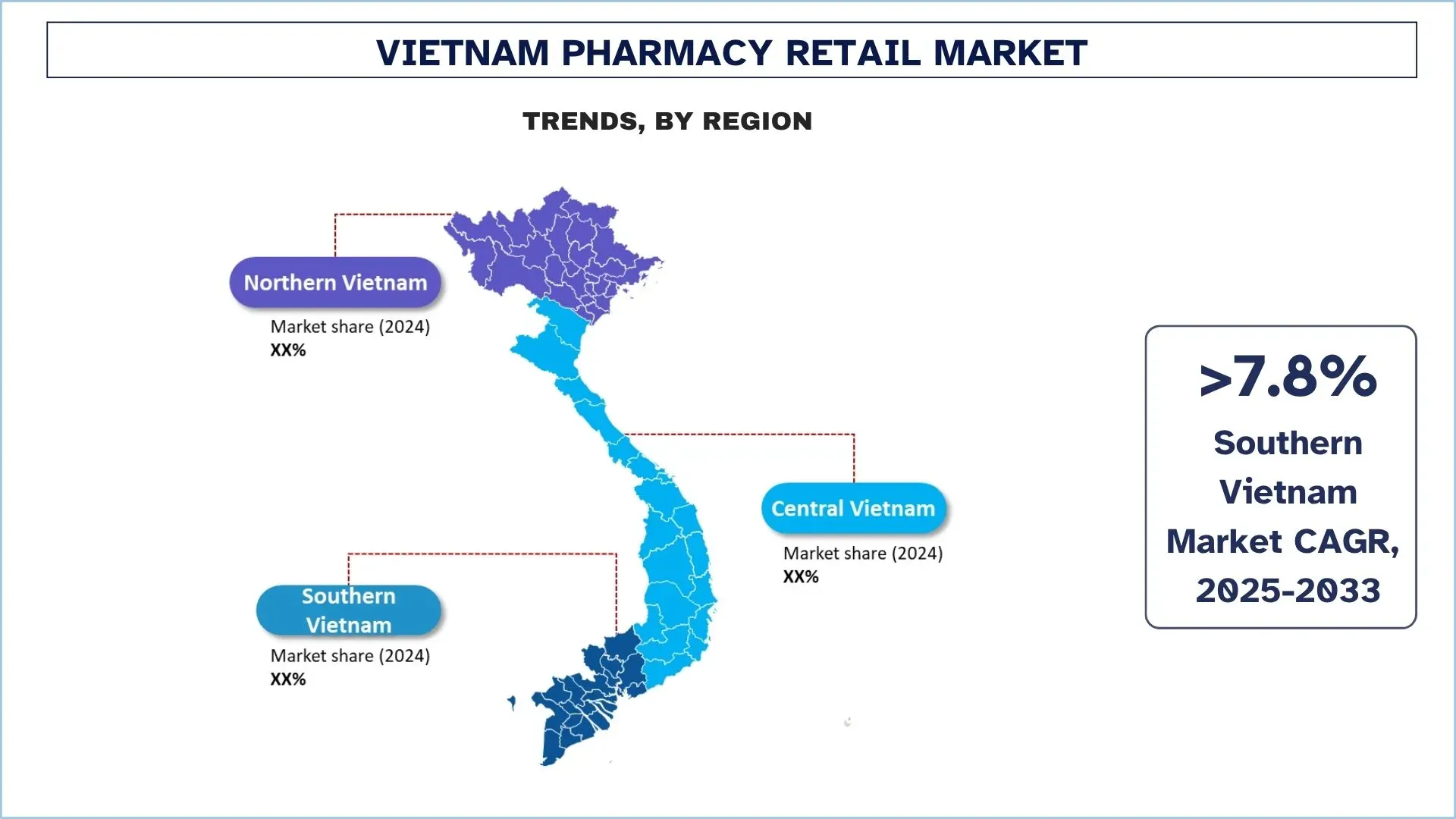

越南南部領先市場。

越南南部仍然是主要的藥房零售區域,胡志明市是主要的門戶。與該國其他地區相比,人口更加稠密,由於發達的物流系統,收入水準也更高。該區域是大多數有組織的藥房連鎖店的中心,因此成為數位健康解決方案、電子藥房普及等領域的試驗場。此外,普通消費者對現代零售的高度歡迎,加上Pharmacity、Long Chau和An Khang等主要參與者尋求的廣泛增長,使越南南部成為藥房零售的中心。2023年11月13日,Pharmacity與Fundiin合作推出「先買後付」(BNPL)解決方案,這是消費者在財務靈活性方面邁出的重要一步。Pharmacity擁有近1,000家門市,整合BNPL不僅提高了可負擔性,還建立了信任,提供了免息的延後付款選項。

越南藥房零售業競爭格局

越南藥房零售市場競爭激烈,有多家全球和國際市場參與者。主要參與者正在採取不同的增長策略來增強其市場影響力,例如合作夥伴關係、協議、協作、新產品發布、地域擴張以及併購。

越南頂級藥房零售公司

市場上的一些主要參與者包括FPT Long Chau Pharmaceutical Joint Stock Company、Pharmacity Pharmaceutical Joint Stock Company、An Khang Pharmacy (Mobile World Group)、Trung Son Alpha Company Limited (Dongwha Pharm)、ABC Pharmacy、ECO Pharma、DHG Pharmaceutical Joint Stock Company、Guardian (LIEN A CHAU TRADING AND INVESTMENT COMPANY LIMITED)、Phano Pharmacy、MEDiCARE。

越南藥房零售市場的近期發展

2025年7月17日,韓國製藥公司GC Biopharma宣布,其水痘疫苗BARYCELA已獲得越南藥品管理局(DAV)的上市許可。繼2020年獲得國內批准以及2023年獲得世界衛生組織(WHO)資格預審(PQ)後,GC Biopharma一直在加速各個國家的註冊,作為其雙軌策略的一部分——同時追求全球採購管道和直接市場進入計畫。

2022年2月16日,越南領先的零售藥房連鎖店Pharmacity宣布與領先的尖端零售優化軟體供應商RELEX Solutions建立了戰略合作夥伴關係。Pharmacity在RELEX的預測和補貨軟體上投資了400萬美元,這將使Pharmacity能夠預測產品需求並優化庫存,以便為客戶提供他們在Pharmacity全國門市和線上管道中所需的基本產品。

越南藥房零售市場報告涵蓋範圍

報告屬性 | 詳細資訊 |

基準年 | 2024 |

預測期 | 2025-2033 |

增長動能 | 以8.18%的複合年增長率加速增長 |

2024年市場規模 | 約83.21億美元 |

區域分析 | 越南北部、越南中部和越南南部。 |

主要貢獻區域 | 預計越南南部在預測期內將以最高的複合年增長率增長。 |

公司簡介 | FPT Long Chau Pharmaceutical Joint Stock Company、Pharmacity Pharmaceutical Joint Stock Company、An Khang Pharmacy (Mobile World Group)、Trung Son Alpha Company Limited (Dongwha Pharm)、ABC Pharmacy、ECO Pharma、DHG Pharmaceutical Joint Stock Company、Guardian (LIEN A CHAU TRADING AND INVESTMENT COMPANY LIMITED)、Phano Pharmacy、MEDiCARE。 |

報告範圍 | 市場趨勢、驅動因素和限制因素;收入估算和預測;細分分析;需求和供應方分析;競爭格局;公司簡介 |

涵蓋的細分市場 | 按產品類型、按藥房類型、按 目標客戶、按地區/省份 |

購買越南藥房零售市場報告的理由:

該研究包括由經過驗證的主要行業專家確認的市場規模和預測分析。

該報告簡要回顧了整體行業績效。

該報告涵蓋了對傑出行業同行的深入分析,主要側重於關鍵業務財務、類型組合、擴張策略和近期發展。

詳細檢查行業中存在的驅動因素、限制因素、關鍵趨勢和機會。

該研究全面涵蓋了不同細分市場的市場。

深入的行業區域級別分析。

客製化選項:

越南藥房零售市場可以根據需求或任何其他市場細分進一步客製化。除此之外,UnivDatos理解您可能擁有自己的業務需求;因此,請隨時與我們聯繫以獲取完全符合您要求的報告。

目錄

越南藥局零售市場分析(2023-2033)的研究方法

我們分析了越南藥局零售市場的歷史市場、估計了當前市場,並預測了未來市場,以評估其在越南主要地區的應用。 我們進行了詳盡的二級研究,以收集歷史市場數據並估計當前市場規模。 為了驗證這些見解,我們仔細審查了大量的發現和假設。 此外,我們還與藥局零售價值鏈中的行業專家進行了深入的初步訪談。 通過這些訪談驗證市場數據後,我們採用了自上而下和自下而上的方法來預測整體市場規模。 然後,我們採用市場分解和數據三角剖分方法來估計和分析行業部門和子部門的市場規模。

市場工程

我們採用數據三角剖分技術來完成整體市場估算,並得出越南藥局零售市場每個部門和子部門的精確統計數字。 我們通過分析各種參數和趨勢,包括產品類型、藥局類型、目標客戶和越南藥局零售市場內的區域,將數據分成幾個部門和子部門。

越南藥局零售市場研究的主要目標

該研究確定了越南藥局零售市場的當前和未來趨勢,為投資者提供了戰略見解。 它強調了區域市場的吸引力,使行業參與者能夠進入未開發的市場並獲得先發優勢。 該研究的其他量化目標包括:

市場規模分析:評估越南藥局零售市場及其部門的當前市場規模,並以價值(美元)預測市場規模。

藥局零售市場細分:研究中的細分市場包括產品類型、藥局類型、目標客戶和區域。

監管框架與價值鏈分析:檢視藥局零售行業的監管框架、價值鏈、客戶行為和競爭格局。

區域分析:對越南北部、越南中部和越南南部等主要區域進行詳細的區域分析。

公司簡介與成長策略:藥局零售市場的公司簡介以及市場參與者為在快速成長的市場中維持生存而採取的成長策略。

常見問題 常見問題

Q1:越南藥房零售市場目前的市場規模和增長潛力為何?

2024年越南藥品零售市場估值約為83.21億美元,預計在預測期內(2025-2033年)將以8.18%的複合年增長率增長。增長動力來自於醫療保健意識的提高、慢性疾病患病率的上升以及Pharmacity、Long Châu和An Khang等有組織零售連鎖店的快速擴張。

Q2:依產品類型劃分,越南藥房零售市場中哪個細分市場佔據最大的份額?

處方藥佔據最大的市場份額,佔藥房零售收入的 60% 以上。這種主導地位是由於心血管疾病、糖尿病和高血壓等需要定期服藥的慢性疾病日益普遍所推動。

Q3:越南藥品零售市場增長的驅動因素是什麼?gement and profitability。

主要驅動因素包括醫療保健支出增加、城市化、健康意識提高以及對品牌連鎖藥房的偏好日益增長。政府加強處方合規性的舉措以及採用數位健康解決方案也支持市場擴張。

Q4:越南藥房零售市場中,有哪些新興科技和趨勢?

主要趨勢包括全通路零售、採用電子處方、先買後付 (BNPL) 選項、人工智慧驅動的庫存管理以及連鎖藥局的快速擴張。 這些趨勢正在改變消費者體驗,並推動獨立藥局進行創新。

Q5:越南藥房零售市場的主要挑戰是什麼?

市場面臨價格敏感性、法規遵循、因獨立商店導致的碎片化,以及對電子藥房平台有限的數位信任等挑戰。 此外,農村地區的物流和供應鏈限制也為有組織的參與者製造了障礙。

Q6:哪個地區在越南藥局零售市場中佔據主導地位?

越南南部以胡志明市為首,因其高人口密度、先進的醫療保健基礎設施和強大的購買力而主導市場。它是現代藥房模式和數位健康倡議的試驗場。

Q7:越南藥品零售市場的主要參與者有哪些?

越南藥房零售業的一些領先公司包括:

• FPT Long Chau Pharmaceutical Joint Stock Company

• Pharmacity Pharmaceutical Joint Stock Company

• An Khang Pharmacy (Mobile World Group)

• Trung Son Alpha Company Limited (Dongwha Pharm)

• ABC Pharmacy

• ECO Pharma

• DHG Pharmaceutical Joint Stock Company

• Guardian (LIEN A CHAU TRADING AND INVESTMENT COMPANY LIMITED)

• Phano Pharmacy

• MEDiCARE

Q8:越南的線上藥局採用情況如何演變?

隨著消費者接受線上訂購、送貨到府和數位支付選項,電子藥局的採用率正在穩步增長。 然而,處方驗證和偽藥問題等挑戰需要強有力的監管和先進的技術解決方案,以確保信任和合規性。

Q9:越南藥房零售業為投資者和企業帶來哪些機會?

加盟擴張、鄉村滲透、電子商務整合,以及與醫療保健供應商的合作,都蘊藏著巨大的機會。投資於人工智慧驅動的營運、數位健康應用程式和忠誠度計畫,可以顯著提高客戶參與度和獲利能力。

相關 報告

購買此商品的客戶也購買了