- الرئيسية

- معلومات عنا

- صناعة

- الخدمات

- قراءة

- اتصل بنا

سوق محطات الوقود في المملكة العربية السعودية: التحليل الحالي والتوقعات (2025-2033)

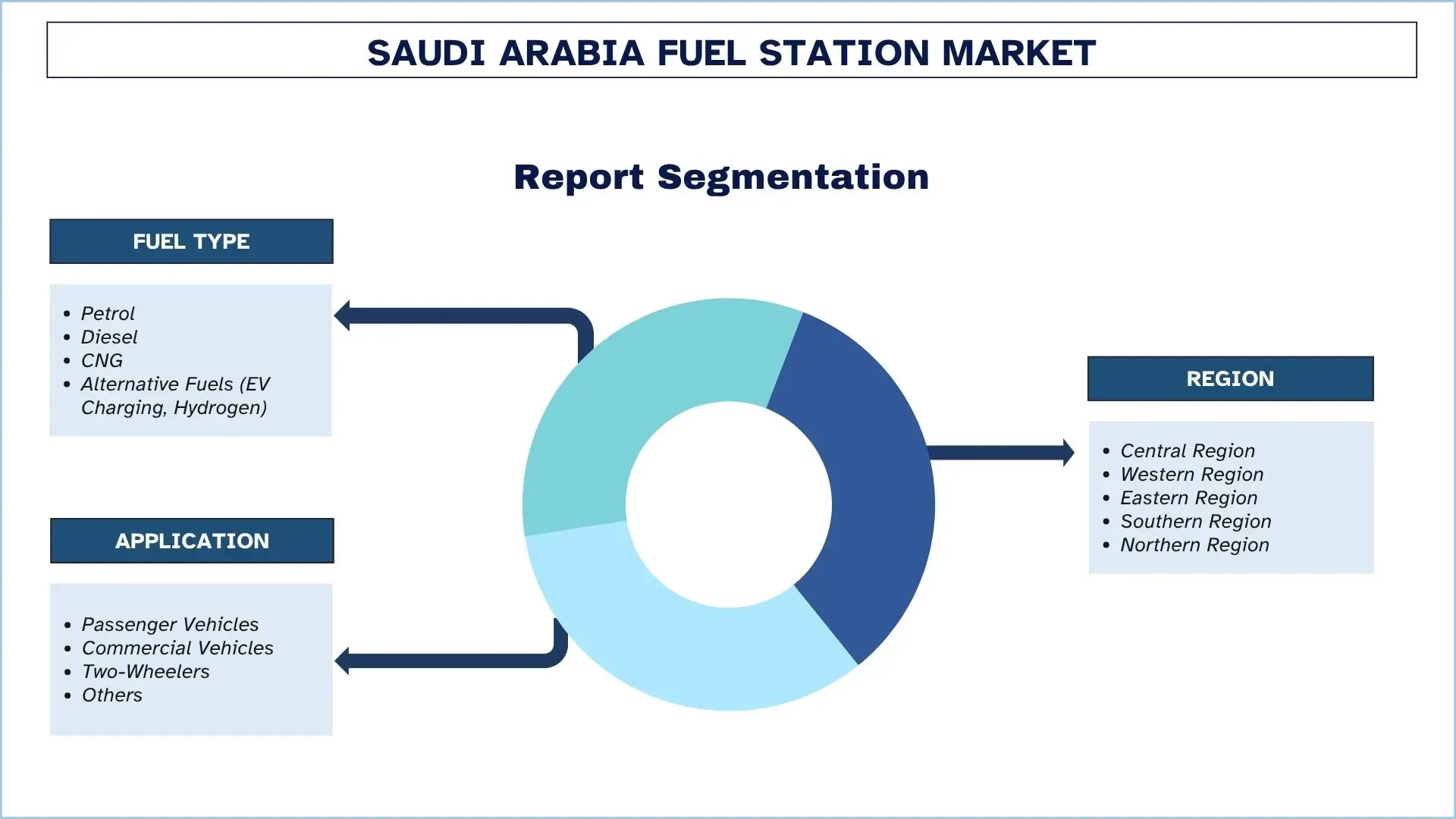

التركيز على نوع الوقود (بنزين، ديزل، غاز طبيعي مضغوط، أنواع وقود بديلة (شحن المركبات الكهربائية، الهيدروجين))؛ التطبيق (مركبات الركاب، المركبات التجارية، الدراجات النارية، أخرى)؛ والمنطقة.

حجم سوق محطات الوقود في المملكة العربية السعودية وتوقعاته

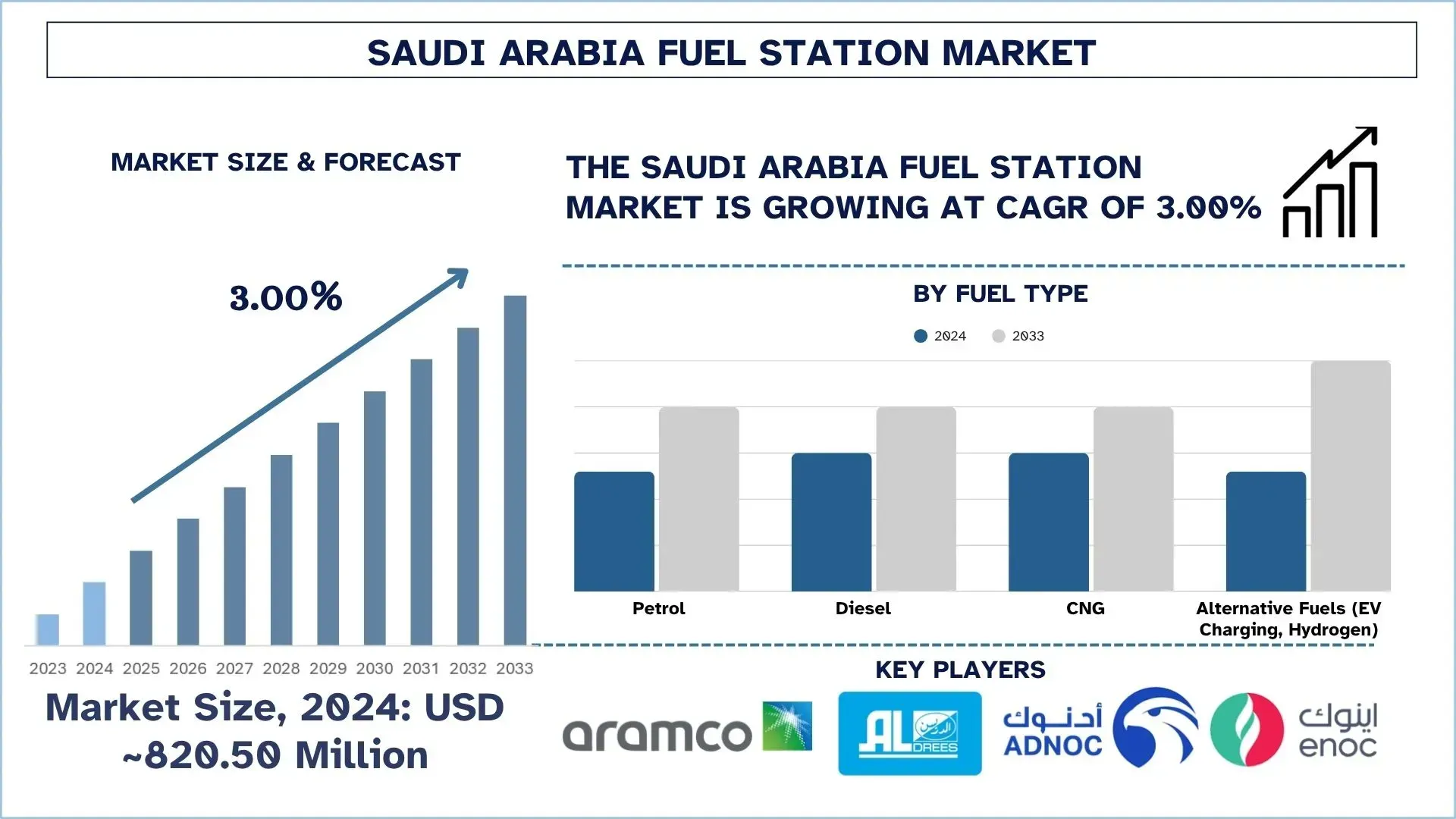

بلغت قيمة سوق محطات الوقود في المملكة العربية السعودية 820.50 مليون دولار أمريكي في عام 2024، ومن المتوقع أن ينمو بمعدل نمو سنوي مركب قوي يبلغ حوالي 3.00٪ خلال الفترة المتوقعة (2025-2033F)، مدفوعًا بزيادة ملكية المركبات وارتفاع الطلب على النقل البري في المملكة العربية السعودية.

تحليل سوق محطات الوقود في المملكة العربية السعودية

تشير محطة الوقود إلى منفذ بيع حيث تقوم المجتمعات بإعادة شحن سياراتها بالبنزين أو الديزل أو الغاز الطبيعي المضغوط أو أشكال أخرى من الطاقة، مثل شحن المركبات الكهربائية. لقد تنوعت العديد من محطات البنزين التي كانت موجهة تقليديًا لتوزيع الوقود في أنشطة أخرى، مثل البيع بالتجزئة للمتاجر الصغيرة والخدمات الغذائية والعناية بالمركبات.

لدفع سوق محطات الوقود في المملكة العربية السعودية، تعمل الشركات على توسيع شبكاتها ورقمنة وقود البديل وتكامله. أيضًا، يقوم المنافسون الرئيسيون، مثل أرامكو السعودية، والدرع، وبترومين، بتجديد محطاتهم لتشمل نقاط شحن المركبات الكهربائية وأنظمة الدفع الآلية والمتاجر الصغيرة المحسنة، بهدف زيادة قاعدة عملائهم. علاوة على ذلك، فإن صعود التحالفات الاستراتيجية مع العلامات التجارية الغذائية، ونشر التقنيات المبتكرة المتعلقة بالوقود، والاستثمارات في المحطات التي تعمل بالطاقة المتجددة تدفع السوق. تتماشى هذه المشاريع مع رؤية 2030، التي تركز على التنويع والاستدامة في مجالات الطاقة والتجزئة.

على سبيل المثال، في 16 يوليو 2025، أعلنت EVIQ عن افتتاح محطة شحن جديدة للمركبات الكهربائية بالشراكة مع بترومين، وهي واحدة من أكثر مزودي خدمات الوقود والتنقل والتنقل الإلكتروني موثوقية في المملكة، مما يمثل خطوة مهمة إلى الأمام في نمو البنية التحتية للمركبات الكهربائية في جميع أنحاء المملكة العربية السعودية.

اتجاهات سوق محطات الوقود في المملكة العربية السعودية

يناقش هذا القسم اتجاهات السوق الرئيسية التي تؤثر على القطاعات المختلفة في سوق محطات الوقود في المملكة العربية السعودية، كما وجدها فريق خبراء البحث لدينا.

التحول نحو الوقود البديل

يعد اتجاه الوقود البديل، بما في ذلك شحن المركبات الكهربائية والهيدروجين، أمرًا مهمًا في سوق محطات الوقود السعودية. مع توجه رؤية 2030 نحو استخدام الطاقة النظيفة، تتحول محطات الوقود إلى محطات وقود متعددة الطاقة، والتي ستزود المركبات الكهربائية والمركبات التي تعمل بالهيدروجين بالوقود. أيضًا، تستثمر الشركات في نقاط شحن المركبات الكهربائية وتبحث في الهيدروجين كوسيلة لتلبية الطلب في المستقبل. علاوة على ذلك، فإن هذا التحول نحو أهداف الاستدامة يخلق توسعًا طويل الأجل في سوق الوقود البديل. على سبيل المثال، في 15 نوفمبر 2023، أعلنت شركة Air Products Qudra والخطوط الحديدية السعودية (SAR) عن توقيع مذكرة تفاهم للتعاون في فرص بناء وامتلاك وتشغيل محطات تزويد الهيدروجين بالوقود للقطارات في المملكة العربية السعودية.

تقسيم قطاع صناعة محطات الوقود في المملكة العربية السعودية

يقدم هذا القسم تحليلًا للاتجاهات الرئيسية في كل قطاع من قطاعات تقرير سوق محطات الوقود في المملكة العربية السعودية، جنبًا إلى جنب مع التوقعات على المستويين الإقليمي والإقليمي للفترة 2025-2033.

من المتوقع أن ينمو الوقود البديل (مثل شحن المركبات الكهربائية والهيدروجين) بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2025-2033F).

بناءً على نوع الوقود، يتم تقسيم السوق إلى بنزين وديزل وغاز طبيعي مضغوط ووقود بديل (شحن المركبات الكهربائية والهيدروجين). من بين هؤلاء، من المتوقع أن ينمو الوقود البديل (مثل شحن المركبات الكهربائية والهيدروجين) بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2025-2033F). إن استخدام الوقود البديل، مثل شحن المركبات الكهربائية والهيدروجين، هو أن محطات الوقود أصبحت مرافق متعددة الطاقة. مع تركيز رؤية 2030 على الاستدامة والطاقة النظيفة، يتم دمج نقاط الشحن وأنظمة إعادة تزويد الهيدروجين بالوقود في الشركات لتلبية الطلب المتغير. يؤدي التنويع إلى تحقيق دخل إضافي ويؤمن الأعمال ضد التخفيض التدريجي للاعتماد على البنزين. على سبيل المثال، في 17 يناير 2025، أطلقت شركة ENOWA السعودية، بالتعاون مع Hydrogen Refueling Solutions (HRS)، أول محطة لتزويد الهيدروجين بالوقود للخدمة الشاقة في البلاد في شركة بترومين.

تهيمن شريحة سيارات الركاب على السوق في عام 2024.

بناءً على التطبيق، يتم تقسيم سوق محطات الوقود في المملكة العربية السعودية إلى سيارات الركاب والمركبات التجارية والمركبات ذات العجلتين وغيرها. من بينها، تهيمن شريحة سيارات الركاب على السوق في عام 2024. وقد أدى العدد المتزايد من سيارات الركاب في المملكة العربية السعودية إلى الحفاظ على الطلب على الوقود، ويشكل هذا القطاع العمود الفقري لسوق محطات الوقود. وفقًا لبيانات CEIC، تم الإبلاغ عن مبيعات السيارات في المملكة العربية السعودية لسيارات الركاب عند 645,723.000 وحدة في ديسمبر 2023. تزداد الحاجة إلى سهولة الوصول إلى أماكن التزود بالوقود بسبب ارتفاع مستويات ملكية السيارات والتحضر وتطوير البنية التحتية للطرق. هذا هو الاتجاه الذي يجبر الشركات على تعزيز شبكات محطاتها ودمج الخدمات ذات القيمة المضافة للاستحواذ على مالكي المركبات الأفراد.

من المتوقع أن ينمو المنطقة الغربية في السوق خلال الفترة المتوقعة (2025-2033)

تتمتع المنطقة الغربية (التي تضم مكة والمدينة وجدة) بطلب مرتفع على الوقود بسبب السياحة والحج الديني. خلال فترتي الحج والعمرة، تبلغ حركة المرور ذروتها مع ملايين السياح، مما يوفر فرصة لزيادة مبيعات الوقود وتوسيع الخدمة. وفقًا لبيانات من وزارة السياحة في المملكة العربية السعودية، في عام 2024، بلغ عدد السياح حوالي 86.16 مليون سائح، بما في ذلك حوالي 0.22 مليون حاج وحوالي 4.32 مليون حاج من زوار المدينة المنورة. لضمان تلبية فعالة وكفؤة للطلب المحلي والسياحي، تعمل الشركات على تعزيز بنيتها التحتية وخدمة العملاء وتوفير أشكال بديلة من التزود بالوقود التي تدفع نمو السوق.

في 23 مارس 2023، كشفت الشركة السعودية للخدمات السياراتية (ساسكو) عن محطة تبلغ مساحتها 30,000 متر مربع على طريق مكة المكرمة - الطائف. تشتمل محطة الوقود على متجر صغير والعديد من المطاعم والمقاهي وأجهزة الصراف الآلي ذات العلامات التجارية. يبلغ إجمالي الاستثمار في المحطة ما يقرب من 12.4 مليون ريال سعودي (~ 3.31 مليون دولار أمريكي)، يتم تمويلها من خلال التسهيلات المصرفية من البنوك المحلية.

المشهد التنافسي لصناعة محطات الوقود في المملكة العربية السعودية

يتسم سوق محطات الوقود في المملكة العربية السعودية بالمنافسة، مع وجود العديد من اللاعبين في السوق العالميين والدوليين. يتبنى اللاعبون الرئيسيون استراتيجيات نمو مختلفة لتعزيز وجودهم في السوق، مثل الشراكات والاتفاقيات والتعاون وإطلاق المنتجات الجديدة والتوسعات الجغرافية وعمليات الدمج والاستحواذ.

أفضل شركات محطات الوقود في المملكة العربية السعودية

بعض اللاعبين الرئيسيين في السوق هم شركة الزيت العربية السعودية ("أرامكو" أو "أرامكو السعودية")، والدرع، وشركة بترول أبوظبي الوطنية للتوزيع PJSC (أدنوك)، وشركة بترول الإمارات الوطنية، وتوتال إنرجيز، وشركة نافط للخدمات المحدودة، وشركة وافي للطاقة ذ.م.م (علامة شل التجارية) (مجموعة أسياد القابضة)، والشركة العمانية لتسويق النفط ش م ع ع (OOMCO)، وشركة بترومين، وشركة تسهيلات للتسويق.

التطورات الأخيرة في سوق محطات الوقود في المملكة العربية السعودية

- في 8 يوليو 2025، وقعت شركة Blacklane، وهي خدمة السائقين العالمية، وشركة EVIQ، المزود الرائد للبنية التحتية للمركبات الكهربائية (EV) في المملكة العربية السعودية، اتفاقية استراتيجية لتسريع نشر المركبات الكهربائية في جميع أنحاء المملكة. بموجب الشراكة، ستقوم الشركتان بتوسيع شبكة شحن المركبات الكهربائية في المملكة العربية السعودية في جميع المدن الرئيسية ومراكز التنقل. معًا، سيحددان استراتيجيًا المواقع ذات الأولوية لمحطات الشحن الجديدة وإنشاء مراكز مخصصة لشحن الأساطيل، بما في ذلك واحد في المقر الإقليمي الجديد لشركة Blacklane في الخليج في الرياض.

- في 21 يناير 2024، أعلنت الشركة السعودية للخدمات السياراتية (ساسكو) أنها ستفتتح أكبر محطة وقود في المملكة العربية السعودية في الربع الثاني من عام 2024. المحطة هي جزء من مشروع ساسكو الجزيرة 1، الواقع على طول طريق الملك فهد، الذي يربط بين الرياض ومنطقة القصيم. تغطي محطة الجزيرة 1 مساحة 280,000 متر مربع وتقع في الجزيرة الوسطى على طول الطريق السريع الذي يربط القصيم والرياض.

تغطية تقرير سوق محطات الوقود في المملكة العربية السعودية

تفاصيل | |

السنة الأساسية | 2024 |

فترة التوقع | 2025-2033 |

زخم النمو | التسارع بمعدل نمو سنوي مركب قدره 3.00% |

حجم السوق 2024 | 820.50 مليون دولار أمريكي |

التحليل الإقليمي | المنطقة الوسطى، والمنطقة الغربية، والمنطقة الشرقية، والمنطقة الجنوبية، والمنطقة الشمالية |

المنطقة الرئيسية المساهمة | من المتوقع أن تنمو المنطقة الغربية بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة. |

الشركات المشمولة في الملف الشخصي | شركة الزيت العربية السعودية ("أرامكو" أو "أرامكو السعودية")، والدرع، وشركة بترول أبوظبي الوطنية للتوزيع PJSC (أدنوك، وشركة بترول الإمارات الوطنية، وتوتال إنرجيز، وشركة نافط للخدمات المحدودة، وشركة وافي للطاقة ذ.م.م (علامة شل التجارية) (مجموعة أسياد القابضة)، والشركة العمانية لتسويق النفط ش م ع ع (OOMCO)، وشركة بترومين، وشركة تسهيلات للتسويق. |

نطاق التقرير | اتجاهات السوق، والمحركات، والقيود؛ تقدير الإيرادات والتنبؤ بها؛ تحليل التجزئة؛ تحليل جانب الطلب والعرض؛ المشهد التنافسي؛ تحديد ملف تعريف الشركة |

القطاعات المشمولة | حسب نوع الوقود، وحسب التطبيق، وحسب المنطقة |

أسباب شراء تقرير سوق محطات الوقود في المملكة العربية السعودية:

- تتضمن الدراسة تحليل تقدير حجم السوق والتنبؤ به الذي أكده خبراء الصناعة الرئيسيون الموثوقون.

- يستعرض التقرير بإيجاز أداء الصناعة العام في لمحة.

- يغطي التقرير تحليلًا متعمقًا لأقران الصناعة البارزين، مع التركيز بشكل أساسي على البيانات المالية الرئيسية للأعمال، وأنواع المحافظ الاستثمارية، واستراتيجيات التوسع، والتطورات الأخيرة.

- فحص مفصل للمحركات والقيود والاتجاهات الرئيسية والفرص السائدة في الصناعة.

- تغطي الدراسة بشكل شامل السوق عبر قطاعات مختلفة.

خيارات التخصيص:

يمكن زيادة تخصيص سوق محطات الوقود في المملكة العربية السعودية وفقًا للمتطلبات أو أي قطاع آخر في السوق. إلى جانب ذلك، تتفهم UnivDatos أنه قد تكون لديك احتياجات عمل خاصة بك؛ لذلك، لا تتردد في الاتصال بنا للحصول على تقرير يناسب متطلباتك تمامًا.

جدول المحتويات

منهجية البحث لتحليل سوق محطات الوقود في المملكة العربية السعودية (2023-2033)

قمنا بتحليل السوق التاريخي، وتقدير السوق الحالي، والتنبؤ بالسوق المستقبلي لسوق محطات الوقود في المملكة العربية السعودية لتقييم تطبيقه. أجرينا بحثًا ثانويًا شاملاً لجمع بيانات السوق التاريخية وتقدير حجم السوق الحالي. للتحقق من صحة هذه الرؤى، قمنا بمراجعة متأنية للعديد من النتائج والافتراضات. بالإضافة إلى ذلك، أجرينا مقابلات أولية متعمقة مع خبراء الصناعة عبر سلسلة قيمة محطات الوقود في المملكة العربية السعودية. بعد التحقق من صحة أرقام السوق من خلال هذه المقابلات، استخدمنا كلا النهجين من أعلى إلى أسفل ومن أسفل إلى أعلى للتنبؤ بحجم السوق الإجمالي. ثم استخدمنا أساليب تقسيم السوق وتثليث البيانات لتقدير وتحليل حجم سوق القطاعات الصناعية والقطاعات الفرعية.

هندسة السوق

استخدمنا تقنية تثليث البيانات لإنهاء تقدير السوق الإجمالي واشتقاق أرقام إحصائية دقيقة لكل قطاع وقطاع فرعي من سوق محطات الوقود في المملكة العربية السعودية. قمنا بتقسيم البيانات إلى عدة قطاعات وقطاعات فرعية من خلال تحليل مختلف المعايير والاتجاهات، بما في ذلك نوع الوقود والتطبيق والمناطق داخل سوق محطات الوقود في المملكة العربية السعودية.

الهدف الرئيسي لدراسة سوق محطات الوقود في المملكة العربية السعودية

تحدد الدراسة الاتجاهات الحالية والمستقبلية في سوق محطات الوقود في المملكة العربية السعودية، وتقدم رؤى استراتيجية للمستثمرين. وتسلط الضوء على جاذبية السوق، مما يمكّن المشاركين في الصناعة من الاستفادة من الأسواق غير المستغلة واكتساب ميزة الريادة. تشمل الأهداف الكمية الأخرى للدراسات ما يلي:

تحليل حجم السوق: تقييم حجم السوق الحالي والمتوقع لسوق محطات الوقود في المملكة العربية السعودية وقطاعاته من حيث القيمة (بالدولار الأمريكي).

تقسيم سوق محطات الوقود في المملكة العربية السعودية: تشمل القطاعات في الدراسة مجالات نوع الوقود والتطبيق والمنطقة.

الإطار التنظيمي وتحليل سلسلة القيمة: فحص الإطار التنظيمي وسلسلة القيمة وسلوك العملاء والمشهد التنافسي لصناعة محطات الوقود في المملكة العربية السعودية.

التحليل الإقليمي: إجراء تحليل إقليمي مفصل للمناطق الرئيسية مثل المنطقة الوسطى والمنطقة الغربية والمنطقة الشرقية والمنطقة الجنوبية والمنطقة الشمالية.

ملفات تعريف الشركات واستراتيجيات النمو: ملفات تعريف الشركات في سوق محطات الوقود في المملكة العربية السعودية واستراتيجيات النمو التي يتبناها اللاعبون في السوق للاستمرار في السوق سريع النمو.

الأسئلة الشائعة الأسئلة الشائعة

س1: ما هو حجم السوق الحالي وإمكانات النمو لسوق محطات الوقود في المملكة العربية السعودية؟

بلغت قيمة سوق محطات الوقود في المملكة العربية السعودية 820.50 مليون دولار أمريكي في عام 2024، ومن المتوقع أن ينمو بمعدل نمو سنوي مركب قدره 3.00% من عام 2025 إلى عام 2033، مدفوعًا بزيادة ملكية المركبات والتوسع الحضري وتطوير البنية التحتية في إطار مبادرات رؤية 2030.

س٢: أي قطاع لديه الحصة الأكبر من سوق محطات الوقود في المملكة العربية السعودية حسب نوع الوقود؟

تهيمن البنزين على حصة السوق بسبب العدد الكبير لمركبات الركاب والطلب المستمر على الوقود التقليدي، على الرغم من أن الوقود البديل مثل شحن السيارات الكهربائية والهيدروجين يكتسب زخماً كجزء من أهداف الاستدامة في البلاد.

س3: ما هي المحركات الدافعة لنمو سوق محطات الوقود في المملكة العربية السعودية؟

تشمل المحركات الرئيسية الاستثمار الحكومي في البنية التحتية للنقل، وتزايد ملكية المركبات، والتوسع الحضري السريع، ودمج خدمات البيع بالتجزئة المريحة في محطات الوقود. بالإضافة إلى ذلك، فإن تركيز رؤية 2030 على مشاركة القطاع الخاص يجذب لاعبين جدد إلى السوق.

س4: ما هي التقنيات والاتجاهات الناشئة في سوق محطات الوقود في المملكة العربية السعودية؟

تشمل الاتجاهات الرئيسية دمج محطات شحن المركبات الكهربائية، وخيارات تزويد الهيدروجين بالوقود، وأنظمة إدارة الوقود الذكية، والأتمتة المدعومة بالذكاء الاصطناعي للتسعير والدفع. كما تتزايد مبادرات الاستدامة، مثل محطات الوقود التي تعمل بالطاقة الشمسية، وخدمات العملاء المتميزة مثل غسيل السيارات والصيانة.

س5: ما هي التحديات الرئيسية في سوق محطات الوقود في المملكة العربية السعودية؟

تشمل التحديات الرئيسية ارتفاع الاستثمار الرأسمالي للمحطات الحديثة، والامتثال التنظيمي، والمنافسة من اعتماد السيارات الكهربائية، وصعوبة الحصول على مواقع حضرية رئيسية. بالإضافة إلى ذلك، تظل التكاليف التشغيلية للتقنيات المتقدمة وتكاليف التوظيف مصدر قلق للمستثمرين.

س6: أي منطقة تهيمن على سوق محطات الوقود في المملكة العربية السعودية؟

تهيمن المنطقة الوسطى على السوق بسبب وجود الرياض، عاصمة المملكة العربية السعودية، ودورها الاستراتيجي كمركز للأعمال والنقل والخدمات اللوجستية. إن ارتفاع كثافة حركة المرور وتطوير البنية التحتية يجعلان هذه المنطقة أكبر مساهم في إيرادات محطات الوقود.

س 7: من هم اللاعبون الرئيسيون في سوق محطات الوقود في المملكة العربية السعودية؟

تشمل الشركات الرائدة في سوق محطات الوقود في المملكة العربية السعودية ما يلي:

• شركة الزيت العربية السعودية ("أرامكو" أو "أرامكو السعودية")

• الدريس

• شركة بترول أبوظبي الوطنية للتوزيع ش.م.ع (أدنوك)

• شركة الإمارات الوطنية للنفط

• توتال إنرجيز

• شركة نفط للخدمات المحدودة

• شركة وافي للطاقة ذ.م.م (علامة شل التجارية) (مجموعة أسياد القابضة)

• شركة النفط العُمانية للتسويق ش.م.ع.ع (OOMCO)

• شركة بترومين

• شركة تسهيلات للتسويق

س8: ما هي الفرص الاستثمارية المتاحة في سوق محطات الوقود في المملكة العربية السعودية؟

يمكن للمستثمرين استكشاف فرص في البنية التحتية لشحن السيارات الكهربائية، ومحطات تزويد الهيدروجين بالوقود، وخدمات البيع بالتجزئة غير المتعلقة بالوقود (المقاهي، والمتاجر الصغيرة)، وحلول الدفع الرقمية. توفر الشراكات مع العلامات التجارية العالمية للطاقة والتجزئة إمكانات قوية لتحقيق عائد استثمار مرتفع مع انتقال السوق نحو مستقبل مستدام.

س9: كيف تؤثر رؤية 2030 على سوق محطات الوقود في المملكة العربية السعودية؟

تعمل رؤية 2030 على تحويل مشهد محطات الوقود من خلال تحرير قطاع بيع الطاقة بالتجزئة، وتعزيز البنية التحتية للوقود البديل، وتشجيع استثمار القطاع الخاص. تقود هذه المبادرة إلى التحديث، وخلق فرص للتحول الرقمي، والمحطات الذكية، واعتماد الطاقة الخضراء.

ذات صلة التقارير

العملاء الذين اشتروا هذا المنتج اشتروا أيضًا