- Accueil

- À propos de nous

- Industrie

- Services

- Lecture

- Contactez-nous

Marché de la vente au détail de produits pharmaceutiques au Vietnam : Analyse actuelle et prévisions (2025-2033)

Accent mis sur le type de produit (médicaments sur ordonnance, médicaments en vente libre, compléments alimentaires, soins personnels et dispositifs médicaux, et autres) ; type de pharmacie (pharmacies indépendantes, chaînes de pharmacies, pharmacies en ligne et autres) ; clientèle cible (cardiovasculaire, analgésiques/antidouleur, vitamines/minéraux/nutriments, anti-infectieux, antidiabétiques et autres) ; et région/provinces

Taille et prévisions du marché de la vente au détail de produits pharmaceutiques au Vietnam

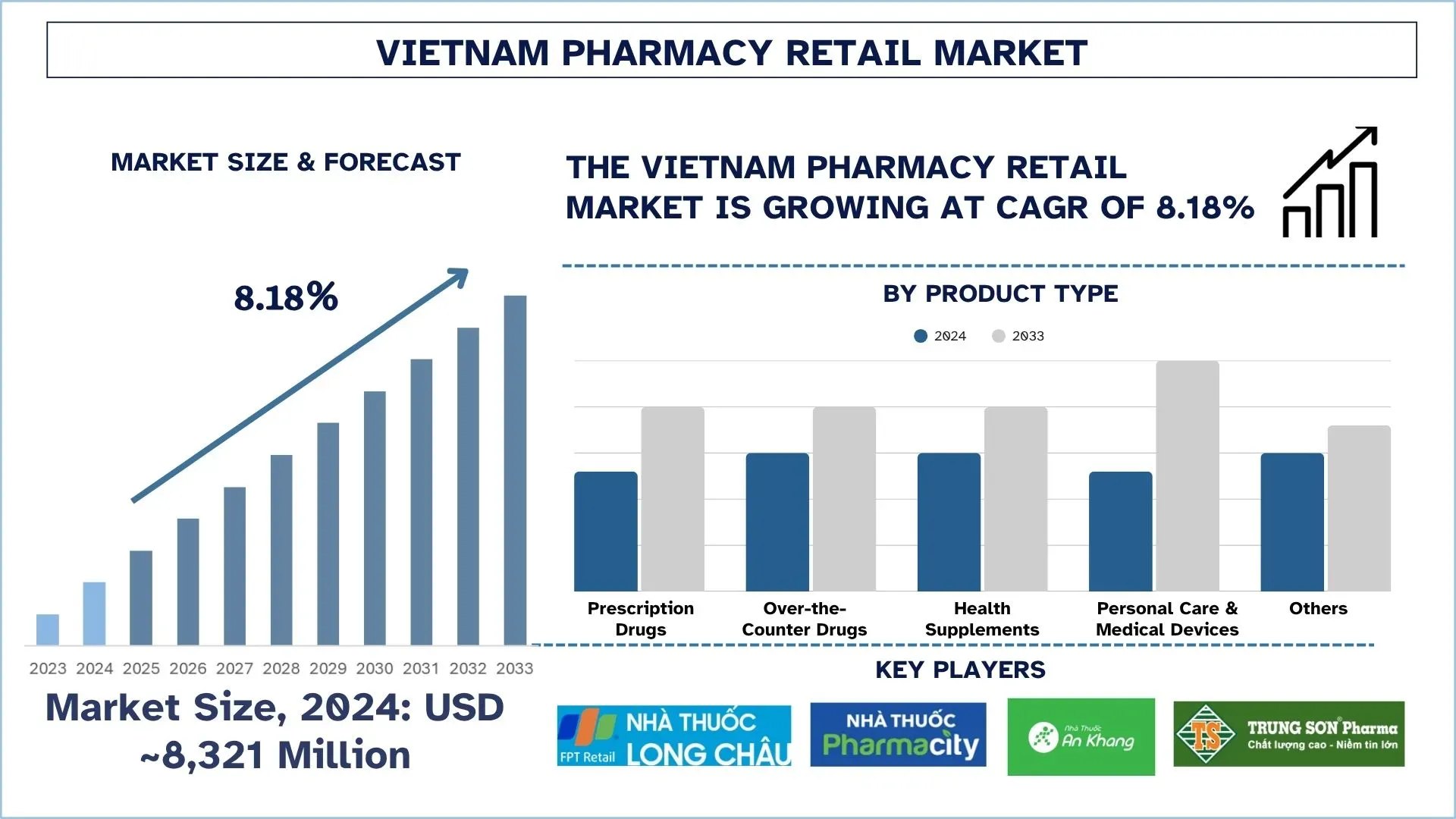

Le marché de la vente au détail de produits pharmaceutiques au Vietnam était évalué à environ 8 321 millions de dollars américains en 2024 et devrait connaître un fort TCAC d’environ 8,18 % au cours de la période de prévision (2025-2033F), en raison de l’augmentation des revenus de la classe moyenne et de l’adoption de soins de santé préventifs, ce qui alimente la demande de suppléments et de médicaments en vente libre.

Analyse du marché de la vente au détail de produits pharmaceutiques au Vietnam

La vente au détail de produits pharmaceutiques fait référence à la distribution et à la vente de produits pharmaceutiques et de produits de santé (par le biais de chaînes organisées, de magasins indépendants ou via Internet). Le secteur vise un accès plus sain, contrôlé et pratique aux médicaments, y compris l’utilisation de solutions technologiques pour une gestion des stocks et un engagement plus sains entre les clients et les services de santé.

Les principaux acteurs de la vente au détail de produits pharmaceutiques sur le marché vietnamien utilisent diverses méthodes pour stimuler la croissance, notamment l’expansion rapide des chaînes de magasins organisées, l’intégration de canaux de commerce numérique et l’introduction d’un modèle de soins de santé numérique, tel que les consultations en ligne et les ordonnances électroniques. De plus, les programmes de fidélisation de la clientèle, le contrôle automatisé des stocks alimenté par l’intelligence artificielle, ainsi que les applications mobiles visent à améliorer davantage l’expérience client. De plus, les entreprises étudient également les options de franchise et les alliances stratégiques avec les prestataires de soins de santé pour étendre le marché.

Le 6 juin 2025, FPT Corporation et Pharma Group Vietnam ont organisé conjointement le Forum sur l’innovation dans le domaine des soins de santé - HIF 2025. L’événement a servi de plateforme de dialogue multipartite mettant en lumière les innovations révolutionnaires en matière de science et de technologie, en renforçant le secteur pharmaceutique et l’IA afin d’accélérer les progrès en matière de soins de santé et de stimuler la transformation numérique des services de santé publique.

Tendances du marché de la vente au détail de produits pharmaceutiques au Vietnam

Cette section aborde les principales tendances du marché qui influencent les différents segments du marché de la vente au détail de produits pharmaceutiques au Vietnam, telles qu’elles ont été découvertes par notre équipe d’experts en recherche.

Intégration de la vente au détail omnicanal

Le marché vietnamien de la vente au détail de produits pharmaceutiques évolue rapidement vers une infrastructure de vente au détail omnicanal, où la combinaison de magasins et de sites Web vise à répondre aux demandes changeantes des consommateurs. Les principales chaînes telles que Pharmacity et Long Chau ont introduit des applications mobiles et des sites de commerce électronique où sont proposés la livraison à domicile, le click-and-collect et les programmes de fidélité. Cette intégration augmente la commodité, la fidélisation de la clientèle et aide les chaînes à concurrencer d’autres pharmacies indépendantes. Le nombre croissant d’utilisateurs de smartphones et la confiance accrue dans les transactions en ligne font des stratégies omnicanales une tendance importante qui déterminera l’avenir des pharmacies au Vietnam.

Segmentation du secteur de la vente au détail de produits pharmaceutiques au Vietnam

Cette section fournit une analyse des principales tendances dans chaque segment du rapport sur le marché de la vente au détail de produits pharmaceutiques au Vietnam, ainsi que des prévisions aux niveaux régional et provincial pour 2025-2033.

Le marché des médicaments sur ordonnance a détenu une part de marché importante en 2024.

Selon le type de produit, le marché est segmenté en médicaments sur ordonnance, médicaments en vente libre, compléments alimentaires, soins personnels et dispositifs médicaux, et autres. Parmi ceux-ci, le segment des médicaments sur ordonnance a détenu une part de marché importante en 2024, tirée par la croissance continue des revenus des pharmacies indépendantes et des chaînes de pharmacies. L’augmentation de la prévalence des maladies chroniques comme le diabète, l’hypertension et d’autres troubles cardiovasculaires a augmenté le nombre d’ordonnances, ce qui stimule l’affluence des personnes dans les pharmacies. Le nombre croissant de visites chez les médecins et les efforts du gouvernement pour encourager l’utilisation de médicaments sur ordonnance contribuent également à la croissance, ce qui en fait la principale force motrice du développement de formes de vente au détail coordonnées, ainsi que des tendances à l’expansion. Le 7 juillet 2025, le ministère vietnamien de la Santé a annoncé une prolongation du délai, exigeant que tous les hôpitaux du pays passent à l’utilisation d’ordonnances électroniques (ordonnances électroniques) d’ici le 1er octobre, ce qui marque la troisième prolongation de l’exigence et entraîne de nouveaux retards prolongés. L’exigence est incluse dans une nouvelle circulaire qui contient des règlements sur les ordonnances de traitement ambulatoire et l’utilisation de médicaments chimiques et de produits biologiques, et est entrée en vigueur le 1er juillet 2025. Selon la circulaire, les hôpitaux doivent mettre pleinement en œuvre le système d’ordonnances électroniques d’ici le 1er octobre 2025, et les autres établissements de soins de santé, y compris les cliniques et les cabinets individuels, d’ici le 1er janvier 2026.

Le marché des maladies cardiovasculaires a détenu une part importante du marché en 2024.

Selon le client cible, le marché est segmenté en maladies cardiovasculaires, soulagement de la douleur/analgésiques, vitamines/minéraux/nutriments, anti-infectieux, anti-diabétiques et autres. Parmi ceux-ci, le marché des maladies cardiovasculaires a détenu une part importante du marché en 2024. Le Vietnam subit une pression croissante en matière de maladies cardiovasculaires, ce qui incite à l’utilisation de traitements à long terme, en particulier pour l’hypertension et le cholestérol. Cette section garantit que les achats répétés sont cohérents, ce qui facilite l’augmentation des ventes en pharmacie et permet la mise en place de programmes de fidélisation et de regroupements de solutions de santé. De plus, les entreprises qui émergent dans ce traitement acquièrent un avantage concurrentiel en s’associant à des médecins et en fournissant des plans complets de soins chroniques, favorisant ainsi une augmentation continue des revenus. Le 5 juillet 2025, l’Hôpital central militaire 108 et l’École de médecine de Hanovre (MHH) en Allemagne ont renforcé leur coopération dans la formation de personnel spécialisé en maladies cardiovasculaires de haute qualité et les essais cliniques de technologies médicales avancées à l’hôpital vietnamien, tout en s’orientant vers une collaboration globale dans le cadre d’un accord à long terme récemment signé dans la ville de Hanovre.

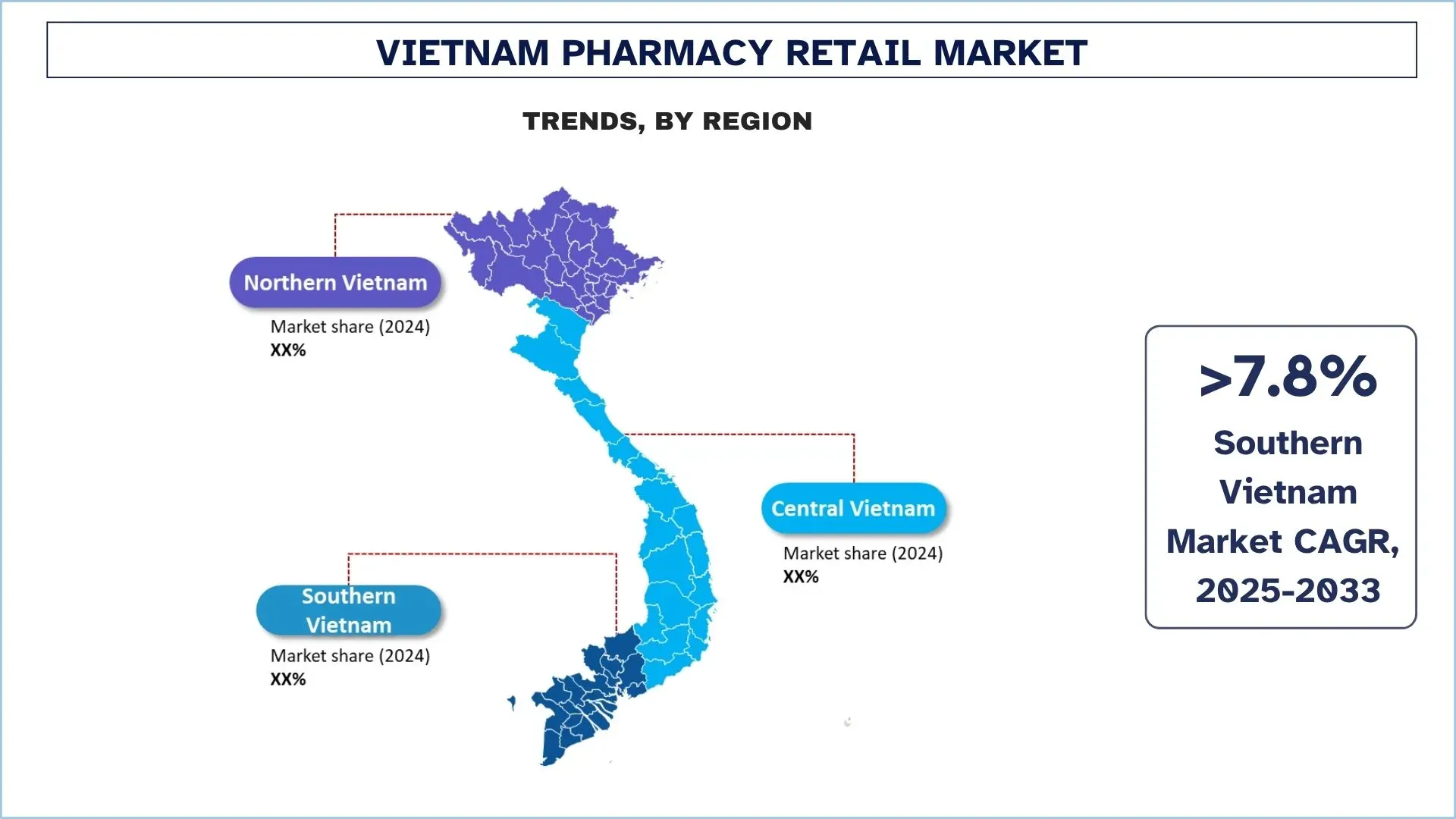

Le Sud du Vietnam domine le marché.

La région dominante de la vente au détail de produits pharmaceutiques reste le Sud du Vietnam, Hô Chi Minh-Ville servant de principale porte d’entrée. La population est beaucoup plus densément établie que dans le reste du pays, et le niveau de revenu est plus élevé en raison du système logistique développé. Cette région est l’épicentre de la plupart des chaînes de pharmacies organisées, devenant ainsi un terrain d’essai pour les solutions de santé numériques, l’adoption de la pharmacie en ligne, et plus encore. De plus, la grande popularité du commerce de détail moderne auprès des consommateurs en général, associée à la croissance expansive recherchée par les principaux acteurs tels que Pharmacity, Long Chau et An Khang, a fait du sud le centre de la vente au détail de produits pharmaceutiques au Vietnam. Le 13 novembre 2023, Pharmacity s’est associé à Fundiin pour lancer une solution Achetez maintenant, payez plus tard (BNPL), marquant une étape importante vers la flexibilité financière pour les consommateurs. Avec près de 1 000 points de vente, l’intégration de BNPL par Pharmacity améliore non seulement l’abordabilité, mais renforce également la confiance, en offrant des options de paiement différé sans intérêt.

Concurrence dans le secteur de la vente au détail de produits pharmaceutiques au Vietnam

Le marché de la vente au détail de produits pharmaceutiques au Vietnam est concurrentiel, avec plusieurs acteurs du marché mondiaux et internationaux. Les principaux acteurs adoptent différentes stratégies de croissance pour améliorer leur présence sur le marché, telles que les partenariats, les accords, les collaborations, les lancements de nouveaux produits, les expansions géographiques et les fusions et acquisitions.

Principales entreprises de vente au détail de produits pharmaceutiques au Vietnam

Parmi les principaux acteurs du marché figurent FPT Long Chau Pharmaceutical Joint Stock Company, Pharmacity Pharmaceutical Joint Stock Company, An Khang Pharmacy (Mobile World Group), Trung Son Alpha Company Limited (Dongwha Pharm), ABC Pharmacy, ECO Pharma, DHG Pharmaceutical Joint Stock Company, Guardian (LIEN A CHAU TRADING AND INVESTMENT COMPANY LIMITED), Phano Pharmacy, MEDiCARE.

Développements récents sur le marché de la vente au détail de produits pharmaceutiques au Vietnam

Le 17 juillet 2025, GC Biopharma, une société pharmaceutique sud-coréenne, a annoncé que son vaccin contre la varicelle BARYCELA avait reçu une autorisation de mise sur le marché de l’Administration des médicaments du Vietnam (DAV). Après l’approbation nationale en 2020 et la préqualification (PQ) de l’OMS en 2023, GC Biopharma a accéléré les enregistrements individuels par pays dans le cadre de sa stratégie à double voie, en poursuivant à la fois les canaux d’approvisionnement mondiaux et les initiatives d’entrée directe sur le marché.

Le 16 février 2022, Pharmacity, la principale chaîne de pharmacies de vente au détail au Vietnam, a annoncé avoir conclu un partenariat stratégique avec RELEX Solutions, un fournisseur de premier plan de logiciels d’optimisation de la vente au détail de pointe. Pharmacity a investi 4 millions de dollars américains dans le logiciel de prévision et de réapprovisionnement de RELEX, ce qui permettra à Pharmacity d’anticiper la demande de produits et d’optimiser les stocks afin de fournir aux clients les produits essentiels dont ils ont besoin dans les magasins et les canaux en ligne de Pharmacity à l’échelle nationale.

Couverture du rapport sur le marché de la vente au détail de produits pharmaceutiques au Vietnam

Attribut du rapport | Détails |

Année de référence | 2024 |

Période de prévision | 2025-2033 |

Dynamique de croissance | Accélérer à un TCAC de 8,18 % |

Taille du marché en 2024 | Environ 8 321 millions de dollars américains |

Analyse régionale | Nord du Vietnam, Centre du Vietnam et Sud du Vietnam. |

Principale région contributrice | Le Sud du Vietnam devrait croître au TCAC le plus élevé au cours de la période de prévision. |

Entreprises profilées | FPT Long Chau Pharmaceutical Joint Stock Company, Pharmacity Pharmaceutical Joint Stock Company, An Khang Pharmacy (Mobile World Group), Trung Son Alpha Company Limited (Dongwha Pharm), ABC Pharmacy, ECO Pharma, DHG Pharmaceutical Joint Stock Company, Guardian (LIEN A CHAU TRADING AND INVESTMENT COMPANY LIMITED), Phano Pharmacy, MEDiCARE. |

Portée du rapport | Tendances, moteurs et contraintes du marché ; Estimation et prévision des revenus ; Analyse de la segmentation ; Analyse de la demande et de l’offre ; Concurrence ; Profilage d’entreprise |

Segments couverts | Par type de produit, par type de pharmacie, par client cible, par région/province |

Raisons d’acheter le rapport sur le marché de la vente au détail de produits pharmaceutiques au Vietnam :

L’étude comprend une analyse de la taille et des prévisions du marché confirmée par des experts clés authentifiés du secteur.

Le rapport examine brièvement la performance globale de l’industrie en un coup d’œil.

Le rapport couvre une analyse approfondie des principaux pairs de l’industrie, en se concentrant principalement sur les principales données financières de l’entreprise, les portefeuilles de types, les stratégies d’expansion et les développements récents.

Examen détaillé des moteurs, des contraintes, des principales tendances et des opportunités qui prévalent dans l’industrie.

L’étude couvre de manière exhaustive le marché à travers différents segments.

Analyse approfondie au niveau régional de l’industrie.

Options de personnalisation :

Le marché de la vente au détail de produits pharmaceutiques au Vietnam peut être davantage personnalisé selon les exigences ou tout autre segment de marché. En outre, UnivDatos comprend que vous pouvez avoir vos propres besoins commerciaux ; n’hésitez donc pas à nous contacter pour obtenir un rapport qui correspond parfaitement à vos besoins.

Table des matières

Méthodologie de recherche pour l'analyse du marché de la vente au détail de produits pharmaceutiques au Vietnam (2023-2033)

Nous avons analysé le marché historique, estimé le marché actuel et prévu le marché futur de la vente au détail de produits pharmaceutiques au Vietnam afin d'évaluer son application dans les principales régions du Vietnam. Nous avons mené des recherches secondaires exhaustives pour recueillir des données historiques sur le marché et estimer la taille actuelle du marché. Pour valider ces informations, nous avons examiné attentivement de nombreux résultats et hypothèses. De plus, nous avons mené des entretiens primaires approfondis avec des experts de l'industrie dans toute la chaîne de valeur de la vente au détail de produits pharmaceutiques. Après avoir validé les chiffres du marché grâce à ces entretiens, nous avons utilisé des approches descendantes et ascendantes pour prévoir la taille globale du marché. Nous avons ensuite utilisé des méthodes de ventilation du marché et de triangulation des données pour estimer et analyser la taille du marché des segments et sous-segments de l'industrie.

Ingénierie de marché

Nous avons utilisé la technique de triangulation des données pour finaliser l'estimation globale du marché et dériver des chiffres statistiques précis pour chaque segment et sous-segment du marché de la vente au détail de produits pharmaceutiques au Vietnam. Nous avons divisé les données en plusieurs segments et sous-segments en analysant divers paramètres et tendances, notamment le type de produit, le type de pharmacie, le client cible et les régions au sein du marché de la vente au détail de produits pharmaceutiques au Vietnam.

L'objectif principal de l'étude de marché sur la vente au détail de produits pharmaceutiques au Vietnam

L'étude identifie les tendances actuelles et futures du marché de la vente au détail de produits pharmaceutiques au Vietnam, fournissant des informations stratégiques aux investisseurs. Elle met en évidence l'attractivité du marché régional, permettant aux acteurs de l'industrie d'exploiter les marchés inexploités et d'acquérir un avantage de premier entrant. Les autres objectifs quantitatifs des études comprennent :

Analyse de la taille du marché : Évaluer la taille actuelle du marché et prévoir la taille du marché de la vente au détail de produits pharmaceutiques au Vietnam et de ses segments en termes de valeur (USD).

Segmentation du marché de la vente au détail de produits pharmaceutiques : Les segments de l'étude comprennent les domaines du type de produit, du type de pharmacie, du client cible et des régions.

Cadre réglementaire et analyse de la chaîne de valeur : Examiner le cadre réglementaire, la chaîne de valeur, le comportement des clients et le paysage concurrentiel de l'industrie de la vente au détail de produits pharmaceutiques.

Analyse régionale : Mener une analyse régionale détaillée pour les zones clés telles que le nord du Vietnam, le centre du Vietnam et le sud du Vietnam.

Profils d'entreprises et stratégies de croissance : Profils d'entreprises du marché de la vente au détail de produits pharmaceutiques et stratégies de croissance adoptées par les acteurs du marché pour se maintenir sur le marché à croissance rapide.

Questions Fréquemment Posées FAQ

Q1 : Quelle est la taille actuelle du marché de la vente au détail de produits pharmaceutiques au Vietnam et son potentiel de croissance ?

Le marché de la vente au détail de produits pharmaceutiques au Vietnam était évalué à environ 8 321 millions de dollars US en 2024 et devrait croître à un TCAC de 8,18 % au cours de la période de prévision (2025-2033). La croissance est tirée par la sensibilisation croissante aux soins de santé, la prévalence accrue des maladies chroniques et l’expansion rapide des chaînes de vente au détail organisées telles que Pharmacity, Long Châu et An Khang.

Q2: Quel segment détient la plus grande part du marché vietnamien de la vente au détail de produits pharmaceutiques par type de produit ?

Les médicaments sur ordonnance détiennent la plus grande part de marché, représentant plus de 60 % du chiffre d'affaires des pharmacies de détail. Cette domination est alimentée par la prévalence croissante de maladies chroniques telles que les maladies cardiovasculaires, le diabète et l'hypertension, qui nécessitent une médication régulière.

Q3 : Quels sont les principaux moteurs de croissance du marché de la vente au détail de produits pharmaceutiques au Vietnam ?gement and profitability.

Les principaux moteurs sont l'augmentation des dépenses de santé, l'urbanisation, la sensibilisation accrue à la santé et la préférence croissante pour les chaînes de pharmacies de marque. Les initiatives gouvernementales pour un respect plus strict des prescriptions et l'adoption de solutions de santé numériques soutiennent également l'expansion du marché.

Q4 : Quelles sont les technologies émergentes et les tendances du marché de la vente au détail de produits pharmaceutiques au Vietnam ?

Les principales tendances incluent le commerce de détail omnicanal, l'adoption des ordonnances électroniques, les options Achetez maintenant, payez plus tard (BNPL), la gestion des stocks basée sur l'IA et l'expansion rapide des chaînes de pharmacies. Ces tendances transforment l'expérience client et incitent les pharmacies indépendantes à innover.

Q5 : Quels sont les principaux défis du marché de la vente au détail de produits pharmaceutiques au Vietnam ?

Le marché est confronté à des défis tels que la sensibilité aux prix, la conformité réglementaire, la fragmentation due aux magasins indépendants et la confiance numérique limitée pour les plateformes de pharmacie en ligne. De plus, les limitations logistiques et de la chaîne d'approvisionnement dans les zones rurales créent des obstacles pour les acteurs organisés.

Q6 : Quelle région domine le marché de la vente au détail de produits pharmaceutiques au Vietnam ?

Le Sud du Vietnam, mené par Hô Chi Minh-Ville, domine le marché en raison de sa forte densité de population, de son infrastructure de soins de santé avancée et de son fort pouvoir d'achat. Il sert de terrain d'essai pour les modèles de pharmacie modernes et les initiatives de santé numérique.

Q7 : Qui sont les principaux acteurs du marché de la vente au détail de pharmacies au Vietnam ?

Parmi les principales entreprises du secteur de la vente au détail de produits pharmaceutiques au Vietnam, on trouve :

• FPT Long Chau Pharmaceutical Joint Stock Company

• Pharmacity Pharmaceutical Joint Stock Company

• An Khang Pharmacy (Mobile World Group)

• Trung Son Alpha Company Limited (Dongwha Pharm)

• ABC Pharmacy

• ECO Pharma

• DHG Pharmaceutical Joint Stock Company

• Guardian (LIEN A CHAU TRADING AND INVESTMENT COMPANY LIMITED)

• Phano Pharmacy

• MEDiCARE

Q8 : Comment l’adoption de la pharmacie en ligne évolue-t-elle au Vietnam ?

L'adoption des pharmacies en ligne croît régulièrement à mesure que les consommateurs adoptent les commandes en ligne, la livraison à domicile et les options de paiement numérique. Cependant, des défis tels que la vérification des ordonnances et les préoccupations concernant les médicaments contrefaits nécessitent une réglementation rigoureuse et des solutions technologiques avancées pour garantir la confiance et la conformité.

Q9 : Quelles sont les opportunités pour les investisseurs et les entreprises dans le secteur de la vente au détail de produits pharmaceutiques au Vietnam ?

D'énormes opportunités résident dans l'expansion basée sur la franchise, la pénétration rurale, l'intégration du e-commerce et les partenariats avec les prestataires de soins de santé. Les investissements dans les opérations basées sur l'IA, les applications de santé numérique et les programmes de fidélité peuvent considérablement améliorer l'engagement client et la rentabilité.

Connexes Rapports

Les clients qui ont acheté cet article ont également acheté