アセットトークン化市場:現状分析と予測(2024年~2032年)

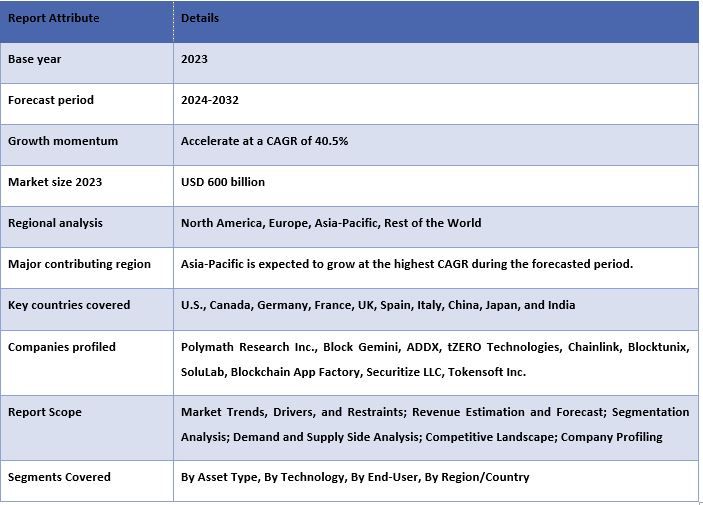

アセットタイプ(不動産、債務(デジタル債券)、投資ファンド、プライベートエクイティ、パブリックエクイティ、コモディティ、その他)の重視;テクノロジー(ブロックチェーンプラットフォーム、スマートコントラクト);エンドユーザー(機関投資家、個人投資家);地域・国

アセット・トークン化市場規模と予測

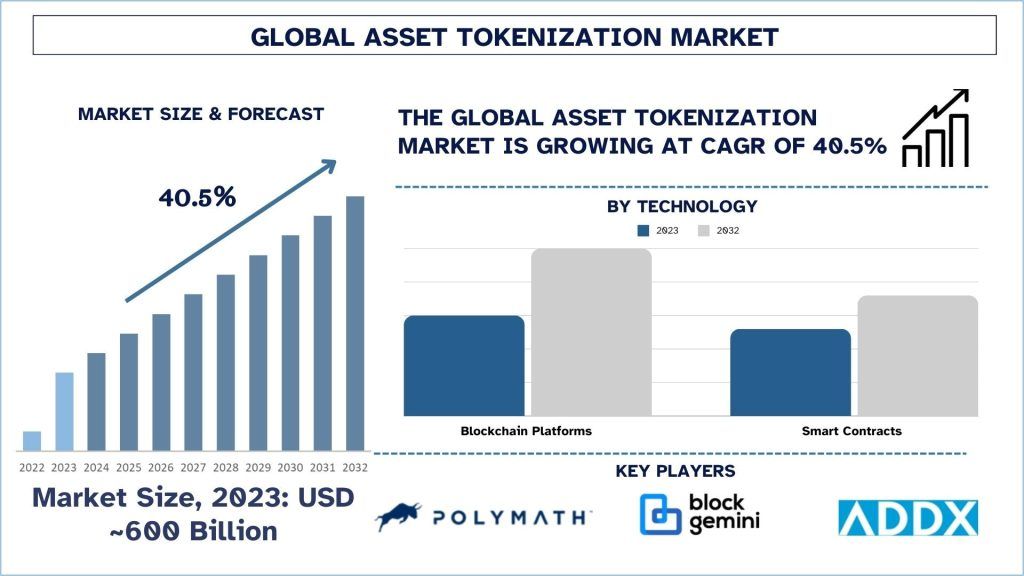

アセット・トークン化市場は、2023年に約4,000億米ドルと評価され、ブロックチェーン技術の進歩により、予測期間(2024年~2032年)中に約40.5%の相当なCAGRで成長すると予想されています。

アセット・トークン化市場分析

アセット・トークン化とは、不動産や証券など、資産をブロックチェーン上のデジタルトークンで表現するプロセスを指します。これらのトークンは、資産の所有権または資産に対する利権を表し、インターネットを通じて売買またはその他の方法で操作できます。このアプローチは、フラクショナルオーナーシップの創出とスマートコントラクトの使用により、取引量、取引の有効性、透明性を向上させます。また、トークン化は仲介業者を排除し、経費を削減し、資産の効率を高めます。

この分野では、企業は高度なブロックチェーンソリューションとスマートコントラクトに投資して、資産のデジタル化をサポートし、効率を最適化しながら、リスクを最小限に抑え、規則や規制を遵守できます。たとえば、2024年5月1日、リアルワールドアセットのトークン化におけるリーダーであるSecuritizeは、BlackRockが主導する4,700万米ドルの資金調達ラウンドの完了を発表しました。この戦略的投資には、Hamilton Lane、ParaFi Capital、Tradeweb Marketsからの資金も含まれています。さらに、企業は、トークン化された資産の作成と交換のエクスペリエンスの向上、銀行やその他の従来の金融機関との協力関係の構築による従来の金融世界と分散型金融世界の接続、デジタル資産への投資を広めてより多くの人々を引き付けるためのイニシアチブのサポートにも取り組んでいます。これらの戦略全体で、市場の効率を高め、より多くの人々がデジタル資産を取得する機会を得ることで、需要が生まれます。2024年6月26日、大手オルタナティブ投資会社であるInvestcorpと、リアルワールドアセットのトークン化におけるリーダーであるSecuritizeは、InvestcorpのStrategic Capital Group(「ISCG」)内で最初にファンドのトークン化の機会を検討するための戦略的パートナーシップを発表しました。

アセット・トークン化市場の動向

このセクションでは、当社の調査専門家が特定した、アセット・トークン化市場のさまざまなセグメントに影響を与える主要な市場動向について説明します。

ブロックチェーンプラットフォームアセット・トークン化業界

2023年には、ブロックチェーンプラットフォームが大きな市場シェアを占めました。これは主に、デジタル資産の安全かつ効率的な管理に必要な技術基盤を提供するためです。また、透明性、セキュリティ、および不変性を提供し、市場の信頼を高め、オペレーションを最適化します。ブロックチェーンの進歩により、スケーラビリティ、および既存の金融アーキテクチャとの相互運用が促進され、トークン化による資産管理の利用が促進されます。さらに、相互運用性や新しいコンセンサスメカニズムを含むブロックチェーンプラットフォームの進歩により、クロスチェーンの価値交換やその他の商品が強化されます。たとえば、2024年6月7日、ドイツ銀行は業界パートナーと協力して、ブロックチェーンの相互運用性に関する論文を発表しました。ドイツ銀行は、主要な金融機関およびWeb3イノベーターのグループに参加して、パブリックおよびプライベートのブロックチェーンとレガシーシステム間でトークン化された資産の相互運用性を実現する方法に関する詳細な論文を作成しました。

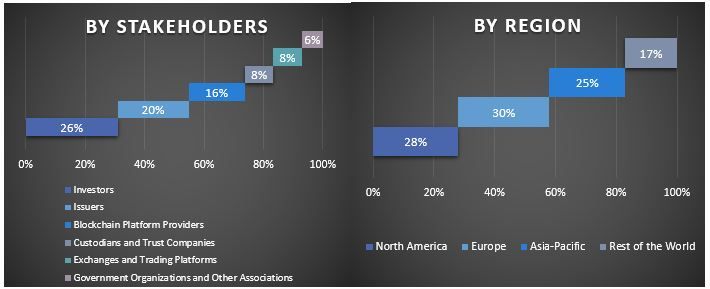

北米が2023年の市場をリードしています。

北米は、確立された技術インフラと金融市場のおかげで、2023年に市場の支配的なシェアを占めました。全体として、この地域には強力な法的構造があり、暗号通貨とブロックチェーン技術に徐々に友好的になっているため、イノベーションと投資家の信頼を促進しています。企業は、ブロックチェーンアプリケーションとスマートコントラクトを活用して、より高いレベルの効率と明確さを保証する資産の発行と取引構造を実行および提供しています。また、トークン化された資産を従来の金融システムに組み込むために、金融機関や技術機関との多くのパートナーシップもあります。たとえば、2024年6月、RippleとArchaxは既存の協力を拡大し、今後1年間で数億ドルのトークン化されたリアルワールドアセット(RWA)をXRP Ledger(XRPL)に導入することを目指しています。この協力により、Rippleのエンタープライズブロックチェーンおよび暗号ソリューションと、英国の金融行為監視機構(FCA)によって規制されているデジタル資産取引所、ブローカー、カストディアンとしてのArchaxの能力が結び付けられます。また、コンプライアンスと規制の統合に重点が置かれていることが、市場の信頼と開放に大きく貢献しています。クラウド投資の人気が高まっていること、機関投資家の資金流入、デジタル証券の新しいエコシステムの絶え間ない開発が、北米での拡大につながっています。

アセット・トークン化業界の概要

アセット・トークン化市場は競争が激しく、多くのグローバルおよび国際的なプレーヤーが存在します。主要なプレーヤーは、パートナーシップ、契約、コラボレーション、新製品の発売、地理的な拡大、M&Aなど、市場での存在感を高めるためにさまざまな成長戦略を採用しています。市場で活動している主要なプレーヤーには、Polymath Research Inc.、Block Gemini、ADDX、tZERO Technologies、Chainlink、Blocktunix、SoluLab、Blockchain App Factory、Securitize LLC、Tokensoft Inc.などがあります。

アセット・トークン化市場ニュース

2024年7月 – 大手デジタル資産管理会社であるMOCHAXは、トークン化された証券向けの先駆的なオンチェーン金融オペレーティングシステムであるTokenyと協力して、リアルワールドアセット(RWA)トークン化プロジェクトの開始を発表しました。このイニシアチブは、MOCHAXの株式をトークン化し、株式市場に新たなレベルの流動性、アクセス性、効率性をもたらします。

2024年6月、ドイツ銀行は業界パートナーと協力して、ブロックチェーンの相互運用性に関する論文を発表しました。ドイツ銀行は、主要な金融機関およびWeb3イノベーターのグループに参加して、パブリックおよびプライベートのブロックチェーンとレガシーシステム間でトークン化された資産の相互運用性を実現する方法に関する詳細な論文を作成しました。

2024年6月、シンガポール金融管理局(MAS)は、金融サービス向けのアセット・トークン化を拡大するイニシアチブの拡大を発表しました。これには、グローバルな業界団体や金融機関と提携して、債券、外国為替(FX)、資産および資産管理における共通のアセット・トークン化基準を推進することが含まれます。

2024年4月 – リアルワールドアセットのトークン化プラットフォームであるHuma Financeは、トークン化された資産の採用を改善するために、国境を越えた決済に焦点を当てた流動性と決済プラットフォームであるArfと合併しました。この合併により、最も著名な2つのブロックチェーンユースケース(リアルワールドアセットのトークン化と国境を越えた決済)が、単一のフルスタックプラットフォームに統合されます。

2023年9月 – Fireblocksは、金融機関向けの高度なトークン化プロジェクトを専門とするスマートコントラクトの開発およびコンサルティング会社であるBlockFoldの買収を発表しました。この買収により、Fireblocksのトークン化機能が強化され、アドバイザリー、トークンのカスタマイズ、オーケストレーション、およびFireblocks Networkを通じた配信を含む完全なサービスレイヤーをクライアントに提供できるようになります。

アセット・トークン化市場レポートの対象範囲

このレポートを購入する理由:

- この調査には、認証された主要な業界専門家によって検証された、市場規模の測定と予測分析が含まれています。

- このレポートでは、業界全体のパフォーマンスの概要を一目で確認できます。

- このレポートでは、主要なビジネス財務、製品ポートフォリオ、拡大戦略、および最近の開発に重点を置いた、著名な業界ピアの詳細な分析について説明します。

- 業界で普及している推進要因、制約、主要なトレンド、および機会の詳細な調査。

- この調査では、さまざまなセグメントにわたる市場を包括的に網羅しています。

- 業界の地域レベルの分析を詳細に掘り下げます。

カスタマイズオプション:

グローバルアセット・トークン化市場は、要件またはその他の市場セグメントに応じてさらにカスタマイズできます。これに加えて、UMIは、お客様固有のビジネスニーズがあることを理解していますので、お客様の要件に完全に適合するレポートを入手するために、お気軽にお問い合わせください。

目次

アセット・トークン化市場分析(2022年~2032年)の調査方法

グローバルなアセット・トークン化市場の過去の市場を分析し、現在の市場を推定し、将来の市場を予測することは、グローバルな主要地域におけるアセット・トークン化の導入を創出し分析するために行われた3つの主要なステップでした。過去の市場数値を収集し、現在の市場規模を推定するために、徹底的な二次調査が実施されました。次に、これらの洞察を検証するために、多数の調査結果と仮定が考慮されました。さらに、グローバルなアセット・トークン化市場のバリューチェーン全体にわたる業界の専門家との徹底的な一次インタビューも実施されました。一次インタビューを通じて市場数値を仮定し検証した後、完全な市場規模を予測するためにトップダウン/ボトムアップのアプローチを採用しました。その後、業界のセグメントおよびサブセグメントの市場規模を推定および分析するために、市場分解およびデータ三角測量法が採用されました。詳細な方法論を以下に説明します。

過去の市場規模の分析

ステップ1:二次情報源の徹底的な調査:

アセット・トークン化市場の過去の市場規模を取得するために、年次報告書および財務諸表、業績プレゼンテーション、プレスリリースなどの企業内情報源、およびジャーナル、ニュースおよび記事、政府刊行物、競合他社の刊行物、セクター報告書、サードパーティデータベース、およびその他の信頼できる刊行物などの外部情報源を通じて、詳細な二次調査が実施されました。

ステップ2:市場セグメンテーション:

アセット・トークン化市場の過去の市場規模を取得した後、主要地域のさまざまなセグメントおよびサブセグメントに関する過去の市場の洞察とシェアを収集するために、詳細な二次分析を実施しました。主要なセグメントは、資産タイプ、テクノロジー、エンドユーザー、および地域としてレポートに含まれています。さらに、その地域におけるテストモデルの全体的な採用を評価するために、国レベルの分析が実施されました。

ステップ3:要因分析:

さまざまなセグメントおよびサブセグメントの過去の市場規模を取得した後、アセット・トークン化市場の現在の市場規模を推定するために、詳細な要因分析を実施しました。さらに、アセット・トークン化市場の資産タイプ、テクノロジー、エンドユーザー、および地域などの従属変数および独立変数を使用して要因分析を実施しました。グローバル全体のアセット・トークン化市場セクターにおけるトップパートナーシップ、合併および買収、事業拡大、および製品発売を考慮して、需要側および供給側のシナリオについて徹底的な分析を実施しました。

現在の市場規模の推定と予測

現在の市場規模の測定:上記の3つのステップからの実行可能な洞察に基づいて、現在の市場規模、グローバルなアセット・トークン化市場の主要プレーヤー、およびセグメントの市場シェアに到達しました。必要なすべてのパーセンテージシェアの分割、および市場の分解は、上記の二次的アプローチを使用して決定され、一次インタビューを通じて検証されました。

推定と予測:市場の推定と予測のために、推進要因とトレンド、制約、および利害関係者が利用できる機会を含むさまざまな要因に重みが割り当てられました。これらの要因を分析した後、適切な予測手法、つまりトップダウン/ボトムアップのアプローチを適用して、グローバルな主要市場全体のさまざまなセグメントおよびサブセグメントについて、2032年の市場予測に到達しました。市場規模を推定するために採用された調査方法論には、以下が含まれます。

- 収益(米ドル)に関する業界の市場規模、および国内の主要市場全体でのアセット・トークン化市場の採用率

- 市場セグメントおよびサブセグメントのすべてのパーセンテージシェア、分割、および分解

- 提供される製品の観点から見た、グローバルなアセット・トークン化市場の主要プレーヤー。また、急速に成長する市場で競争するためにこれらのプレーヤーが採用した成長戦略

市場規模とシェアの検証

一次調査:主要地域全体のトップレベルのエグゼクティブ(CXO/VP、セールスヘッド、マーケティングヘッド、オペレーションヘッド、リージョナルヘッド、カントリーヘッドなど)を含む主要オピニオンリーダー(KOL)との詳細なインタビューを実施しました。次に、一次調査の結果を要約し、述べられた仮説を証明するために統計分析を実施しました。一次調査からのインプットは二次的な調査結果と統合され、その結果、情報が実行可能な洞察に変わりました。

さまざまな地域における主要参加者の分割

市場エンジニアリング

データ三角測量法を採用して、全体的な市場の推定を完了し、グローバルなアセット・トークン化市場の各セグメントおよびサブセグメントの正確な統計数値に到達しました。グローバルなアセット・トークン化市場の資産タイプ、テクノロジー、エンドユーザー、および地域のさまざまなパラメーターとトレンドを調査した後、データはいくつかのセグメントおよびサブセグメントに分割されました。

グローバルなアセット・トークン化市場調査の主な目的

グローバルなアセット・トークン化市場の現在および将来の市場動向は、調査で特定されました。投資家は、調査で実施された定性的および定量的な分析に基づいて、投資に対する裁量を基盤とするための戦略的洞察を得ることができます。現在および将来の市場動向は、地域レベルでの市場の全体的な魅力を決定し、産業参加者が未開拓の市場を活用して、先行者利益の恩恵を受けるためのプラットフォームを提供しました。調査のその他の定量的な目標は次のとおりです。

- 価値(米ドル)の観点から、アセット・トークン化市場の現在および予測市場規模を分析します。また、さまざまなセグメントおよびサブセグメントの現在および予測市場規模を分析します。

- 調査のセグメントには、資産タイプ、テクノロジー、エンドユーザー、および地域の分野が含まれます。

- アセット・トークン化の規制の枠組みを定義し、分析します。

- さまざまな仲介業者の存在に伴うバリューチェーンを分析するとともに、業界の顧客および競合他社の行動を分析します。

- 主要地域ののアセット・トークン化市場の現在および予測市場規模を分析します。

- レポートで調査された地域の主要国には、アジア太平洋、ヨーロッパ、北米、および世界のその他の地域が含まれます。

- 道路清掃機市場の企業プロファイル、および市場プレーヤーが急速に成長する市場を維持するために採用した成長戦略。

- 業界の詳細な地域レベルの分析

よくある質問 よくある質問

Q1: アセットトークン化市場の現在の規模と成長の可能性は?

Q2:資産トークン化市場の成長を牽引する要因は何ですか?

Q3: 技術別に見て、アセットトークン化市場で最大のシェアを占めるセグメントはどれですか?

Q4: 資産トークン化市場の主なトレンドは何ですか?

Q5:どの地域がアセットトークン化市場を支配するでしょうか?

関連 レポート

この商品を購入したお客様はこれも購入しました