ベトナムの薬局小売市場:現状分析と予測(2025年~2033年)

製品タイプ(処方薬、一般用医薬品、健康補助食品、パーソナルケア・医療機器、その他)の重視;薬局タイプ(独立系薬局、チェーン薬局、E-Pharmacy、その他);ターゲット顧客(循環器、鎮痛剤、ビタミン/ミネラル/栄養剤、抗感染症薬、抗糖尿病薬、その他);および地域/都道府県

ベトナムの薬局小売市場規模と予測

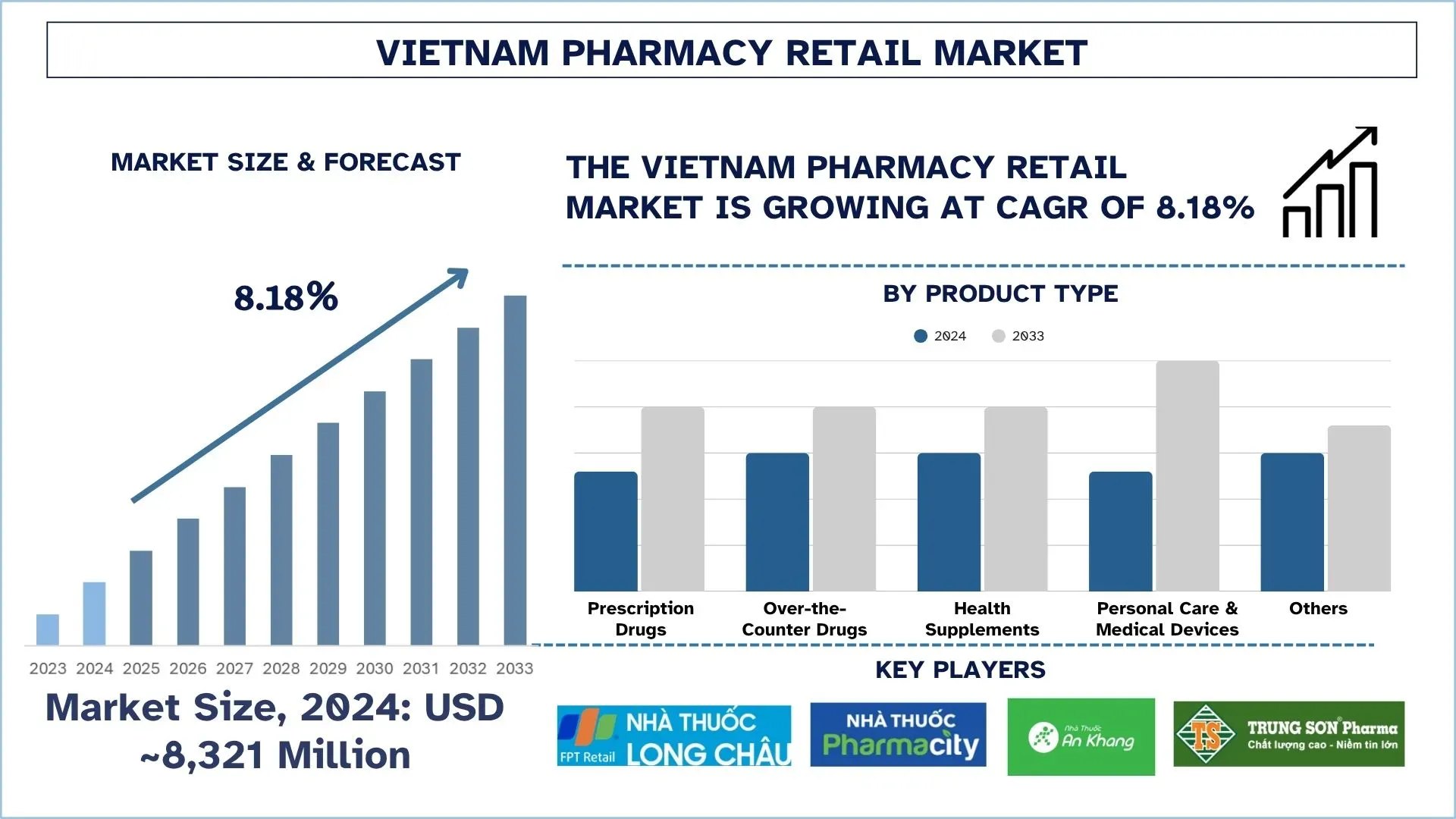

ベトナムの薬局小売市場は、2024年には約83億2,100万米ドルと評価され、中間層所得の急増と予防医療の普及により、予測期間(2025年から2033年F)中に約8.18%の力強い年間平均成長率(CAGR)で成長すると予想されています。これにより、サプリメントおよびOTC薬の需要が促進されます。

ベトナムの薬局小売市場分析

医薬品の小売とは、医薬品およびヘルスケア製品の流通および販売(組織化されたチェーン、独立した店舗、またはインターネット経由)を指します。このセクターは、より健全で管理され、便利な医薬品へのアクセスを目的としており、より健全な在庫管理、および顧客とヘルスケアサービス間のエンゲージメントのためのテクノロジーソリューションの使用を含みます。

ベトナム市場の主要な薬局小売業者は、組織化されたチェーン店の急速な拡大、デジタルコマースチャネルの統合、オンライン相談や電子処方箋などのデジタル対応ヘルスケアモデルの導入など、さまざまな方法を活用して成長を促進しています。これに加えて、顧客ロイヤルティプログラムの増加、人工知能による自動在庫管理、および顧客体験をさらに向上させるためのモバイルアプリケーションがあります。さらに、企業は市場を拡大するために、フランチャイズオプションおよびヘルスケアプロバイダーとの戦略的提携も検討しています。

2025年6月6日、ベトナムのFPT CorporationとPharma Groupは共同でHealthcare Innovation Forum - HIF 2025を開催しました。このイベントは、科学、技術における画期的なイノベーションに焦点を当てたマルチステークホルダーの対話プラットフォームとして機能し、製薬セクターを強化し、AIを公衆衛生サービスのヘルスケアの進歩とデジタル変革を加速させました。

ベトナムの薬局小売市場のトレンド

このセクションでは、当社の調査専門家チームが見出した、ベトナムの薬局小売市場のさまざまなセグメントに影響を与えている主要な市場トレンドについて説明します。

オムニチャネル小売の統合

ベトナムの薬局小売市場は、急速にオムニチャネル小売インフラに移行しており、店舗とウェブサイトの組み合わせにより、変化する消費者の需要に対応することを目指しています。PharmacityやLong Chauなどのトップチェーンは、宅配、クリックアンドコレクト、ロイヤルティプログラムを提供するモバイルアプリケーションとEコマースサイトを導入しています。この統合により、利便性、顧客維持率が向上し、チェーンが他の独立系薬局と競争するのに役立ちます。スマートフォンユーザーの増加とオンライン取引に対する信頼感の向上により、オムニチャネル戦略は、ベトナムの薬局の将来を決定づける重要なトレンドとなっています。

ベトナムの薬局小売業界のセグメンテーション

このセクションでは、ベトナムの薬局小売市場レポートの各セグメントにおける主要なトレンドの分析、および2025年から2033年までの地域および州レベルでの予測を提供します。

処方薬市場は2024年に大きな市場シェアを占めました。

製品タイプに基づいて、市場は処方薬、一般用医薬品、健康サプリメント、パーソナルケアおよび医療機器、およびその他にセグメント化されています。これらのうち、処方薬セグメントは、独立系薬局とチェーン薬局の両方からの継続的な収益成長により、2024年に大きな市場シェアを占めました。糖尿病、高血圧、その他の心血管疾患などの慢性疾患の有病率の増加により、処方箋の数が増加し、薬局への人々の流れを刺激しています。医師への訪問数の増加と処方薬の使用を奨励する政府の取り組みも成長に貢献し、協調的な小売形態の開発の背後にある主要な力となり、拡大トレンドを推進しています。2025年7月7日、ベトナム保健省は、全国のすべての病院が10月1日までに電子処方箋(e-prescriptions)の使用に切り替えることを義務付ける期限を延長すると発表しました。これは要件の3回目の延長であり、さらなる長期的な遅延につながっています。この要件は、外来治療の処方箋、および化学薬品および生物製剤の使用に関する規制を含む新しい回覧に含まれており、2025年7月1日に施行されました。回覧によると、病院は2025年10月1日までにe-prescribingシステムを完全に実装する必要があり、診療所や個人の開業医を含むその他の医療機関は、2026年1月1日までに実装する必要があります。

心血管疾患市場は2024年に大きな市場シェアを占めました。

対象顧客に基づいて、市場は心血管疾患、鎮痛剤/鎮痛剤、ビタミン/ミネラル/栄養素、抗感染症薬、抗糖尿病薬、およびその他にセグメント化されています。これらのうち、心血管疾患は2024年に大きな市場シェアを占めました。ベトナムでは、心血管疾患に対する圧力がますます高まっており、特に高血圧やコレステロールの長期治療の使用を促しています。このセクションでは、繰り返し購入が常に一貫して行われるようにすることで、薬局の売上を増やし、ロイヤルティプログラムやヘルスソリューションバンドルを可能にします。さらに、この治療法に登場する企業は、医師と提携し、包括的な慢性疾患ケアプランを提供することで競争上の優位性を獲得し、それによって収益の継続的な増加を促進します。2025年7月5日、108軍事中央病院とドイツのハノーファー医科大学(MHH)は、ベトナムの病院での高品質な心血管人事のトレーニングと高度な医療技術の臨床試験における協力を強化し、最近ハノーファー市で締結された長期協定の下での包括的な協力に向けて進んでいます。

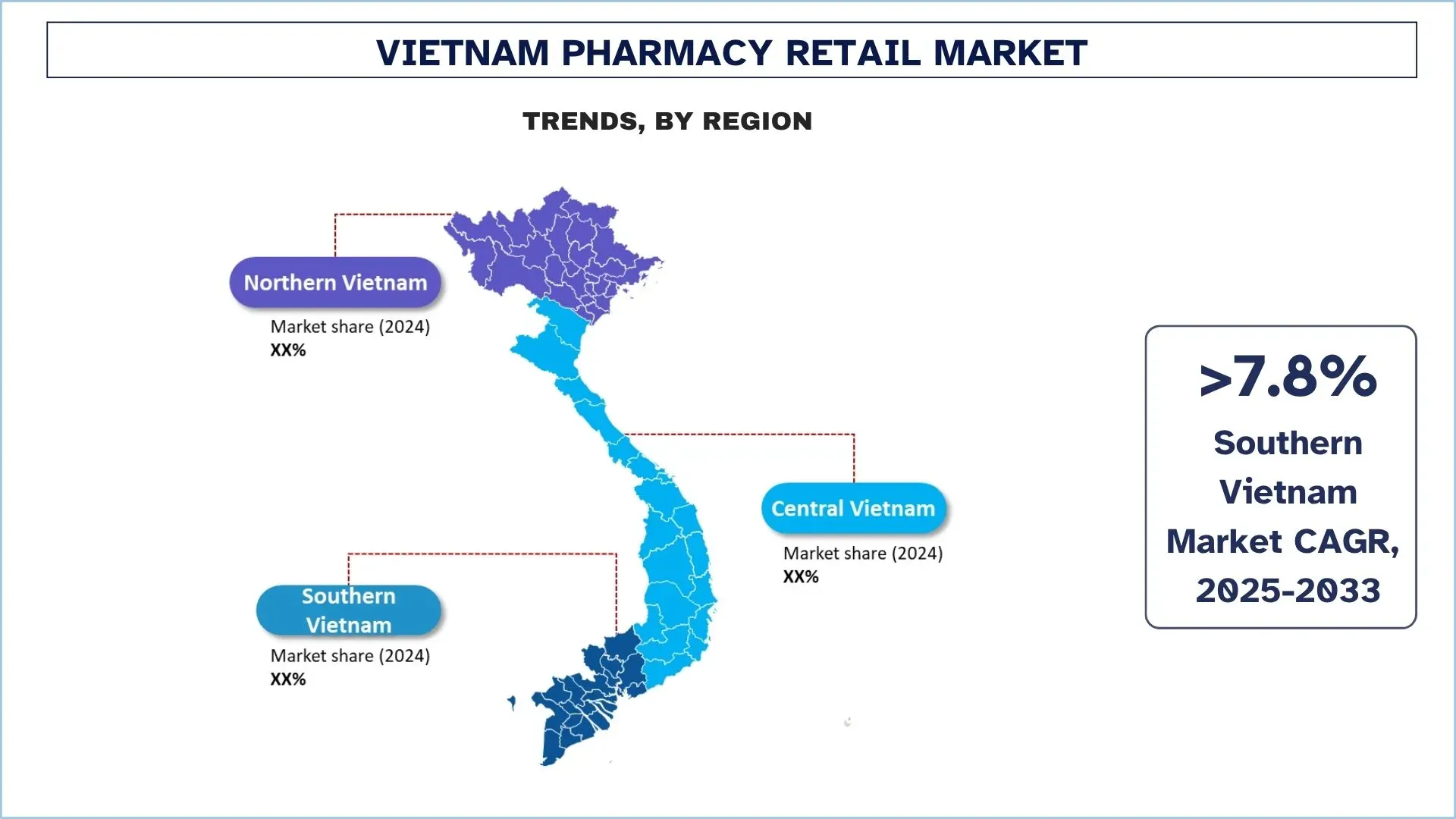

ベトナム南部が市場をリードしています。

支配的な薬局小売地域は依然としてベトナム南部であり、ホーチミン市が主要なゲートウェイとして機能しています。人口は国の他の地域よりもはるかに密集しており、発達した物流システムにより所得水準が高くなっています。この地域は、ほとんどの組織化された薬局チェーンの中心地であり、デジタルヘルスソリューション、e-pharmacyの採用などの試行の場となっています。さらに、一般消費者における現代的な小売の人気の高さと、Pharmacity、Long Chau、An Khangなどの主要企業が求める広範な成長により、南部はベトナムの薬局小売の中心地となっています。2023年11月13日、PharmacityはFundiinと提携してBuy Now Pay Later(BNPL)ソリューションを導入し、消費者にとっての財務的柔軟性に向けて重要な一歩を踏み出しました。1,000近くの店舗を持つPharmacityのBNPLの統合は、手頃な価格を高めるだけでなく、信頼を構築し、無利子の後払いオプションを提供します。

ベトナムの薬局小売業界の競争環境

ベトナムの薬局小売市場は競争が激しく、いくつかのグローバルおよび国際的な市場プレーヤーが存在します。主要なプレーヤーは、パートナーシップ、契約、コラボレーション、新製品の発売、地理的な拡大、およびM&Aなど、市場での存在感を高めるためにさまざまな成長戦略を採用しています。

ベトナムの主要な薬局小売企業

市場の主要なプレーヤーには、FPT Long Chau Pharmaceutical Joint Stock Company、Pharmacity Pharmaceutical Joint Stock Company、An Khang Pharmacy (Mobile World Group)、Trung Son Alpha Company Limited (Dongwha Pharm)、ABC Pharmacy、ECO Pharma、DHG Pharmaceutical Joint Stock Company、Guardian (LIEN A CHAU TRADING AND INVESTMENT COMPANY LIMITED)、Phano Pharmacy、MEDiCAREなどがあります。

ベトナムの薬局小売市場における最近の動向

2025年7月17日、韓国の製薬会社であるGC Biopharmaは、水痘ワクチンBARYCELAがベトナム医薬品管理局(DAV)から販売承認を取得したと発表しました。2020年の国内承認と2023年のWHO事前認証(PQ)に続き、GC Biopharmaは、グローバル調達チャネルと直接市場参入イニシアチブの両方を追求するデュアルトラック戦略の一環として、個々の国での登録を加速させています。

2022年2月16日、ベトナムの大手小売薬局チェーンであるPharmacityは、最先端の小売最適化ソフトウェアの大手プロバイダーであるRELEX Solutionsとの戦略的パートナーシップを締結したと発表しました。Pharmacityは、RELEXの予測および補充ソフトウェアに400万米ドルを投資しました。これにより、Pharmacityは製品の需要を予測し、在庫を最適化して、全国のPharmacityの店舗およびオンラインチャネル全体で必要な製品を顧客に提供できるようになります。

ベトナムの薬局小売市場レポートの範囲

レポート属性 | 詳細 |

基準年 | 2024年 |

予測期間 | 2025年から2033年 |

成長の勢い | 年間平均成長率8.18%で加速 |

2024年の市場規模 | 約83億2,100万米ドル |

地域分析 | ベトナム北部、ベトナム中部、ベトナム南部。 |

主要な貢献地域 | ベトナム南部は、予測期間中に最も高い年間平均成長率で成長すると予想されています。 |

プロファイルされた企業 | FPT Long Chau Pharmaceutical Joint Stock Company、Pharmacity Pharmaceutical Joint Stock Company、An Khang Pharmacy (Mobile World Group)、Trung Son Alpha Company Limited (Dongwha Pharm)、ABC Pharmacy、ECO Pharma、DHG Pharmaceutical Joint Stock Company、Guardian (LIEN A CHAU TRADING AND INVESTMENT COMPANY LIMITED)、Phano Pharmacy、MEDiCARE。 |

レポートの範囲 | 市場のトレンド、推進要因、および制約。収益の推定と予測。セグメンテーション分析。需要と供給側の分析。競争環境。企業プロファイル |

対象となるセグメント | 製品タイプ別、薬局タイプ別、対象顧客別、地域/州別 |

ベトナムの薬局小売市場レポートを購入する理由:

この調査には、認証された主要な業界専門家によって確認された市場規模と予測分析が含まれています。

このレポートでは、業界全体のパフォーマンスの概要を簡単に確認できます。

このレポートでは、主要な業界同業者に関する詳細な分析を取り上げており、主に主要なビジネス財務、タイプポートフォリオ、拡大戦略、および最近の動向に焦点を当てています。

業界で普及している推進要因、制約、主要なトレンド、および機会の詳細な調査。

この調査では、さまざまなセグメントにわたる市場を包括的に網羅しています。

業界の地域レベル分析を深く掘り下げます。

カスタマイズオプション:

ベトナムの薬局小売市場は、要件またはその他の市場セグメントに応じてさらにカスタマイズできます。これに加えて、UnivDatosは、お客様固有のビジネスニーズをお持ちであることを理解しています。したがって、お客様の要件に完全に適合するレポートを入手するには、お気軽にお問い合わせください。

目次

ベトナム薬局小売市場分析(2023年~2033年)の調査方法

ベトナム薬局小売市場の過去の市場を分析し、現在の市場を推定し、将来の市場を予測して、ベトナムの主要地域におけるその応用を評価しました。過去の市場データを収集し、現在の市場規模を推定するために、徹底的な二次調査を実施しました。これらの洞察を検証するために、数多くの調査結果と仮定を注意深く検討しました。さらに、薬局小売のバリューチェーン全体にわたる業界の専門家との詳細な一次インタビューを実施しました。これらのインタビューを通じて市場の数値を検証した後、トップダウンとボトムアップの両方のアプローチを使用して、市場全体の規模を予測しました。その後、市場の内訳とデータ三角測量の手法を用いて、業界セグメントとサブセグメントの市場規模を推定し、分析しました。

市場エンジニアリング

データ三角測量の手法を用いて、市場全体の推定を完了させ、ベトナム薬局小売市場の各セグメントおよびサブセグメントの正確な統計数値を導き出しました。製品タイプ、薬局タイプ、ターゲット顧客、ベトナム薬局小売市場内の地域など、さまざまなパラメータとトレンドを分析することにより、データをいくつかのセグメントおよびサブセグメントに分割しました。

ベトナム薬局小売市場調査の主な目的

本調査では、ベトナム薬局小売市場における現在および将来のトレンドを特定し、投資家向けに戦略的な洞察を提供します。地域の市場の魅力を強調し、業界関係者が未開拓の市場に参入し、先行者利益を獲得できるようにします。調査のその他の定量的な目標は次のとおりです。

市場規模分析:ベトナム薬局小売市場およびそのセグメントの現在の市場規模を評価し、金額(米ドル)で市場規模を予測します。

薬局小売市場のセグメンテーション:調査のセグメントには、製品タイプ、薬局タイプ、ターゲット顧客、および地域が含まれます。

規制の枠組みとバリューチェーン分析:薬局小売業界の規制の枠組み、バリューチェーン、顧客の行動、および競争環境を調べます。

地域分析:ベトナム北部、ベトナム中部、ベトナム南部などの主要地域について、詳細な地域分析を実施します。

会社概要と成長戦略:薬局小売市場の会社概要と、急成長する市場で持続するために市場参加者が採用した成長戦略。

よくある質問 よくある質問

Q1:ベトナムの薬局小売市場の現在の市場規模と成長の可能性は何ですか?

ベトナムの薬局小売市場は、2024年に約83億2,100万米ドルと評価され、予測期間(2025年~2033年)中に8.18%のCAGRで成長すると予想されています。成長は、ヘルスケアに対する意識の向上、慢性疾患の有病率の増加、およびPharmacity、Long Châu、An Khangなどの組織化された小売チェーンの急速な拡大によって牽引されています。

Q2: 製品タイプ別でベトナムの薬局小売市場において最大のシェアを占めているセグメントはどれですか?

処方箋医薬品は最大の市場シェアを占めており、薬局の小売収入の60%以上を占めています。この優位性は、定期的な投薬を必要とする心血管疾患、糖尿病、高血圧などの慢性疾患の有病率の増加によって促進されています。

Q3:ベトナムの薬局小売市場の成長を牽引する要因は何ですか?gement and profitability.

主な要因としては、医療費の増加、都市化、健康意識の高まり、ブランドチェーン薬局への嗜好の高まりなどが挙げられます。処方箋遵守の厳格化に向けた政府の取り組みや、デジタルヘルスソリューションの導入も市場の拡大を後押ししています。

Q4:ベトナムの薬局小売市場における新たな技術とトレンドは何ですか?

主なトレンドとしては、オムニチャネルリテーリング、電子処方箋の導入、「Buy Now Pay Later(BNPL)」オプション、AIを活用した在庫管理、急速なチェーン薬局の拡大などが挙げられます。これらのトレンドは、消費者体験を変革し、独立系薬局に革新を促しています。

Q5: ベトナムの薬局小売市場における主な課題は何ですか?

市場は、価格への чувствительность、法規制遵守、独立した店舗による断片化、およびe薬局プラットフォームに対する限定的なデジタル信頼などの課題に直面しています。さらに、地方部における物流およびサプライチェーンの制約が、組織化されたプレーヤーにとって障壁となっています。

Q6: ベトナムの薬局小売市場で最も優勢な地域はどこですか?

ホーチミン市を中心とするベトナム南部は、高い人口密度、高度な医療インフラ、強力な購買力により市場を席巻しています。ここは、最新の薬局モデルやデジタルヘルス構想の実験場としての役割も担っています。

Q7: ベトナムの薬局小売市場の主要プレーヤーは誰ですか?

ベトナムの薬局小売業界における主要企業には、以下が含まれます。

• FPT Long Chau Pharmaceutical Joint Stock Company

• Pharmacity Pharmaceutical Joint Stock Company

• An Khang Pharmacy (Mobile World Group)

• Trung Son Alpha Company Limited (Dongwha Pharm)

• ABC Pharmacy

• ECO Pharma

• DHG Pharmaceutical Joint Stock Company

• Guardian (LIEN A CHAU TRADING AND INVESTMENT COMPANY LIMITED)

• Phano Pharmacy

• MEDiCARE

Q8:ベトナムにおけるオンライン薬局の導入はどのように進化していますか?

E薬局の利用は、消費者がオンライン注文、宅配、デジタル決済オプションを利用するにつれて着実に増加しています。ただし、処方箋の確認や偽造医薬品の懸念などの課題には、信頼とコンプライアンスを確保するための強固な規制と高度な技術ソリューションが必要です。

Q9: ベトナムの薬局小売セクターには、投資家や企業にとってどのような機会がありますか?

フランチャイズ展開、地方への浸透、Eコマースの統合、および医療機関との提携には、大きな機会が眠っています。AI主導のオペレーション、デジタルヘルスアプリ、およびロイヤリティプログラムへの投資は、顧客エンゲージメントと収益性を大幅に向上させる可能性があります。

関連 レポート

この商品を購入したお客様はこれも購入しました