- Strona główna

- O nas

- Branża

- Usługi

- Czytanie

- Kontakt

Rynek mięsa w Arabii Saudyjskiej: aktualna analiza i prognoza (2025-2033)

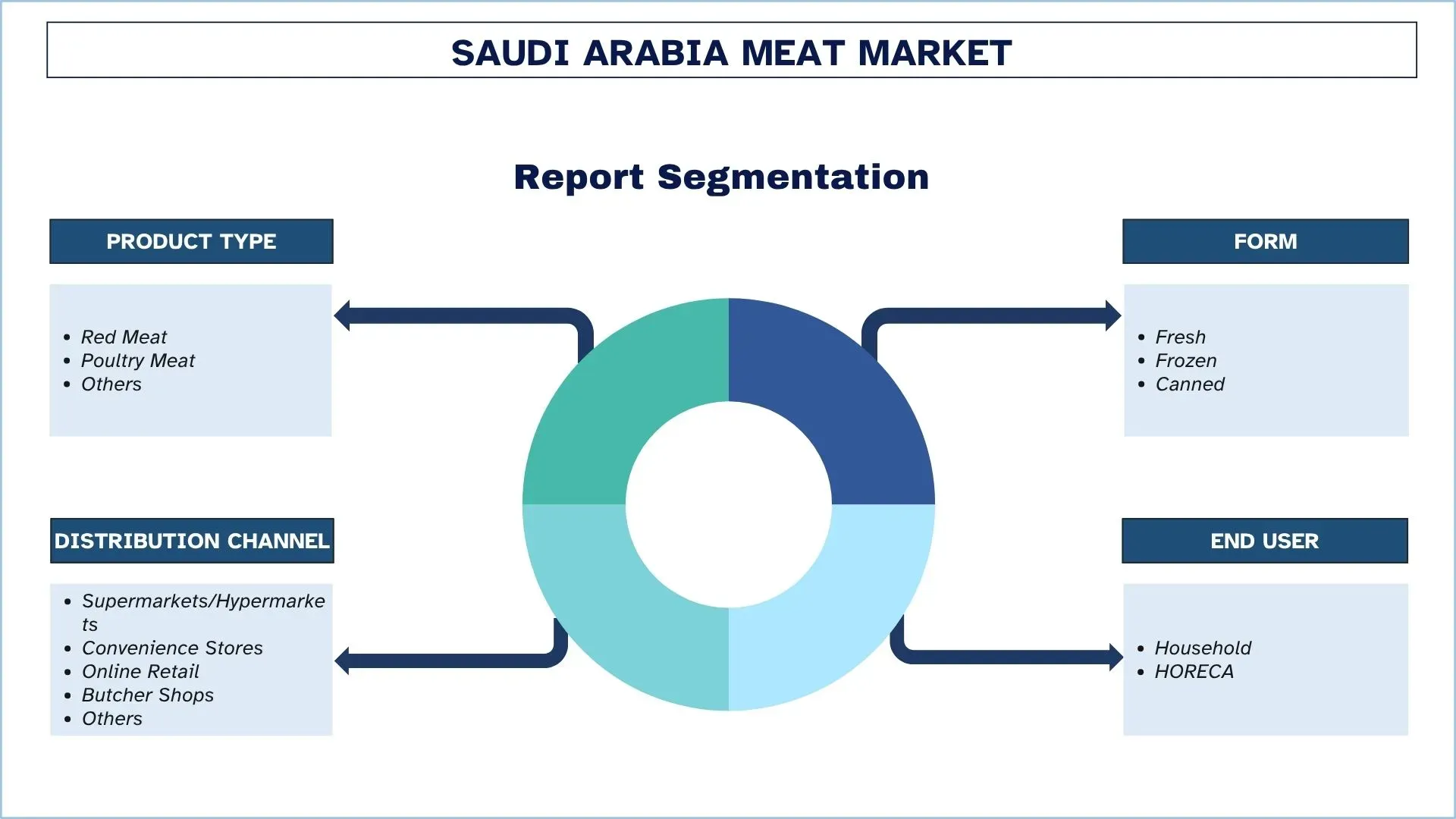

Nacisk na Rodzaj Produktu (Czerwone Mięso, Mięso Drobiowe, Inne); Forma (Świeże, Mrożone, Konserwowane); Kanał Dystrybucji (Supermarkety/Hipermarkety, Sklepy Spożywcze, Handel Internetowy, Sklepy Mięsne, Inne); Odbiorca Końcowy (Gospodarstwa Domowe, HORECA); i Region.

Wielkość i prognoza rynku mięsa w Arabii Saudyjskiej

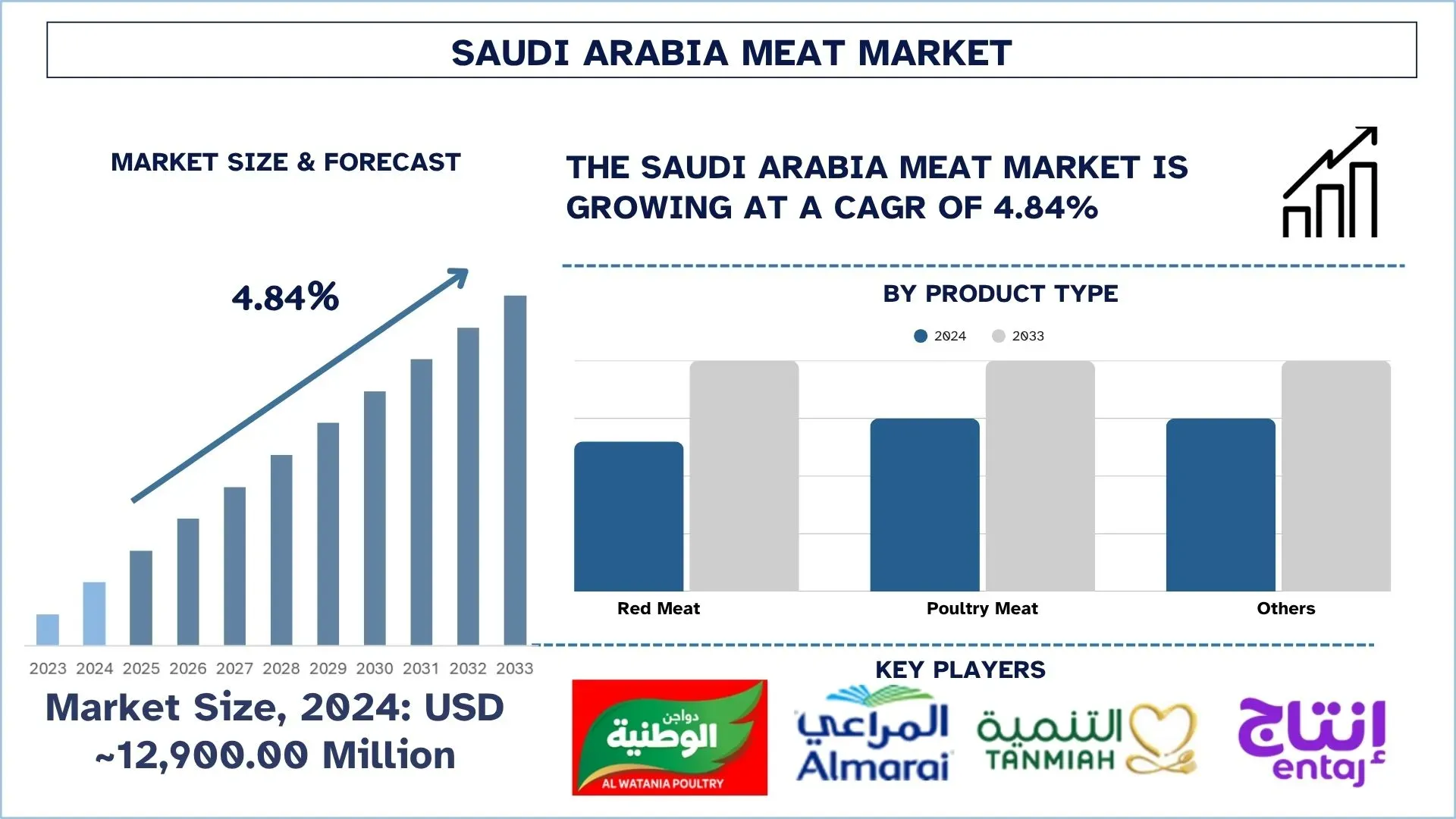

Wartość rynku mięsa w Arabii Saudyjskiej wyniosła 12 900,00 mln USD w 2024 r. i oczekuje się, że w okresie prognozy (2025–2033F) będzie rósł w silnym tempie CAGR wynoszącym około 4,84%, ze względu na zwiększony popyt na diety bogate w białko, szczególnie w ośrodkach miejskich.

Analiza rynku mięsa w Arabii Saudyjskiej

Mięso to tkanka zwierzęca, zazwyczaj bydła, drobiu, owiec lub kóz, które są zabijane i spożywane przez ludzi. Jest sprzedawane świeże, gotowane, mrożone, a także obejmuje mięśnie i narządy. Mięso jest towarem, który służy zarówno jako podstawowy produkt, jak i podstawa tradycyjnej kuchni w Arabii Saudyjskiej, a także podstawowy składnik uroczystości religijnych; dlatego jest to produkt spożywczy o całorocznym popycie.

Aby osiągnąć wzrost na rynku mięsa w Arabii Saudyjskiej, firmy zwiększają krajowe moce produkcyjne mięsa, nabywają nowe technologie i rozwijają infrastrukturę łańcucha dostaw. Ponadto firmy koncentrują się na integracji pionowej, np. w produkcji pasz i sprzedaży detalicznej, aby poprawić wydajność i jakość swoich produktów. Co więcej, konsumenci coraz częściej wybierają mrożone, przetworzone produkty mięsne i produkty o wartości dodanej, aby zaspokoić swoje potrzeby w zakresie wygody i różnorodności. Ponadto firmy czynią postępy w realizacji Wizji 2030, zmniejszając poziom importu, inwestując w inteligentne rolnictwo i zwiększając akceptowalność halal, aby zwiększyć lokalne zaufanie i zdolność eksportową.

Na przykład 6 marca 2025 r. Ministerstwo Środowiska, Wody i Rolnictwa informuje o znacznym wzroście produkcji czerwonego mięsa w Królestwie, osiągając ponad 270 000 ton w 2023 r. Ten wzrost wspiera lokalną produkcję i wzmacnia bezpieczeństwo żywnościowe, zgodnie z celami Saudi Vision 2030. Według ministerstwa Królestwo osiągnęło 61% stopień samowystarczalności w zakresie czerwonego mięsa, co odzwierciedla trwające wysiłki na rzecz zwiększenia produkcji krajowej i zmniejszenia zależności od importu.

Trendy na rynku mięsa w Arabii Saudyjskiej

W tej sekcji omówiono kluczowe trendy rynkowe, które wpływają na różne segmenty rynku mięsa w Arabii Saudyjskiej, zgodnie z ustaleniami naszego zespołu ekspertów ds. badań.

Wdrażanie inteligentnego rolnictwa i technologii paszowych

Wprowadzenie inteligentnego rolnictwa, w tym zautomatyzowanych systemów karmienia, monitorowania stanu zdrowia opartego na IoT, hodowli precyzyjnej i innych technologii, staje się nowym standardem w saudyjskiej produkcji mięsa, mającym na celu zwiększenie wydajności i produktywności. Technologie te pomagają udoskonalać stosunek paszy do mięsa, zmniejszać poziom śmiertelności i poprawiać identyfikowalność. Wraz z rosnącą presją na realizację celów lokalnej produkcji i bezpieczeństwa żywnościowego w kontekście wizji 2030, technologia staje się strategicznym trendem w hodowli zwierząt i drobiu.

Na przykład 11 lipca 2025 r. system Saudi Smart Flock, uruchomiony w ramach Programu Zrównoważonego Rozwoju Rolnictwa Wiejskiego (Saudi Reef), został wdrożony w zeszłym roku w sześciu gospodarstwach w ramach wysiłków na rzecz modernizacji drobnej hodowli zwierząt. System identyfikuje zwierzęta za pomocą rysów twarzy, śledzi ich produktywność, monitoruje stan zdrowia i przechowuje dokumentację gospodarstwa na jednej platformie.

Segmentacja branży mięsnej w Arabii Saudyjskiej

W tej sekcji przedstawiono analizę kluczowych trendów w każdym segmencie raportu dotyczącego rynku mięsa w Arabii Saudyjskiej wraz z prognozami na poziomie regionalnym i prowincjonalnym na lata 2025–2033.

Rynek mięsa drobiowego zdominował udział w rynku w 2024 r.

Na podstawie rodzaju produktu rynek jest podzielony na mięso czerwone, mięso drobiowe i inne. Wśród nich rynek mięsa drobiowego zdominował udział w rynku w 2024 r. ze względu na rosnące spożycie drobiu w Arabii Saudyjskiej. Ten stały popyt pomaga firmom szybko się rozwijać i zapewnia różnorodność, aby odróżnić się produktami świeżymi, mrożonymi i o wartości dodanej. Dominacja przemysłu drobiarskiego sprzyja również inwestycjom w wylęgarnie, wytwórnie pasz i zakłady przetwórcze, co skutkuje trwałym wzrostem rynku. Na przykład 14 lipca 2025 r. strategiczne partnerstwo Tanmiah Food Company z McDonald's Saudi Arabia koncentruje się na promowaniu dostaw lokalnego drobiu do jednej z największych i najbardziej rozpoznawalnych sieci restauracji szybkiej obsługi na świecie, wzmacniając zaangażowanie obu firm w jakość i lokalny rozwój rolnictwa.

Oczekuje się, że rynek HORECA będzie rósł ze znacznym CAGR w okresie prognozy (2025–2033F).

Na podstawie użytkownika końcowego rynek jest podzielony na gospodarstwa domowe i HORECA. Wśród nich oczekuje się, że rynek HORECA będzie rósł z najwyższym CAGR w okresie prognozy (2025–2033F). Rosnąca liczba hoteli, restauracji i firm cateringowych, które są katalizowane przez przemysł turystyczny i wzrost populacji, prowadzi do spożycia dużych ilości mięsa, głównie w najlepszych kawałkach i przetworzonej formie. Dla producentów mięsa kanał HORECA zapewnia stabilne, wysokomarżowe kontrakty i promuje nowość produktu, aby być na bieżąco ze zmieniającymi się trendami kulinarnymi. Ekspansja w tym segmencie jest również zgodna z Vision 2030, Arabia Saudyjska, w której dąży się do szerszej dywersyfikacji gospodarczej i wzrostu branży hotelarskiej. 22 stycznia 2025 r. Siniora Foods rozszerzyła swoją obecność na rynku saudyjskim, budując nowy zakład produkcyjny. Firma, która działa na rynkach takich jak Jordania, Palestyna, Turcja i Zjednoczone Emiraty Arabskie, potwierdziła realizację projektu podczas wystawy Saudi HORECA 2024 w Dżuddzie, przy inwestycji wynoszącej około 40 mln USD.

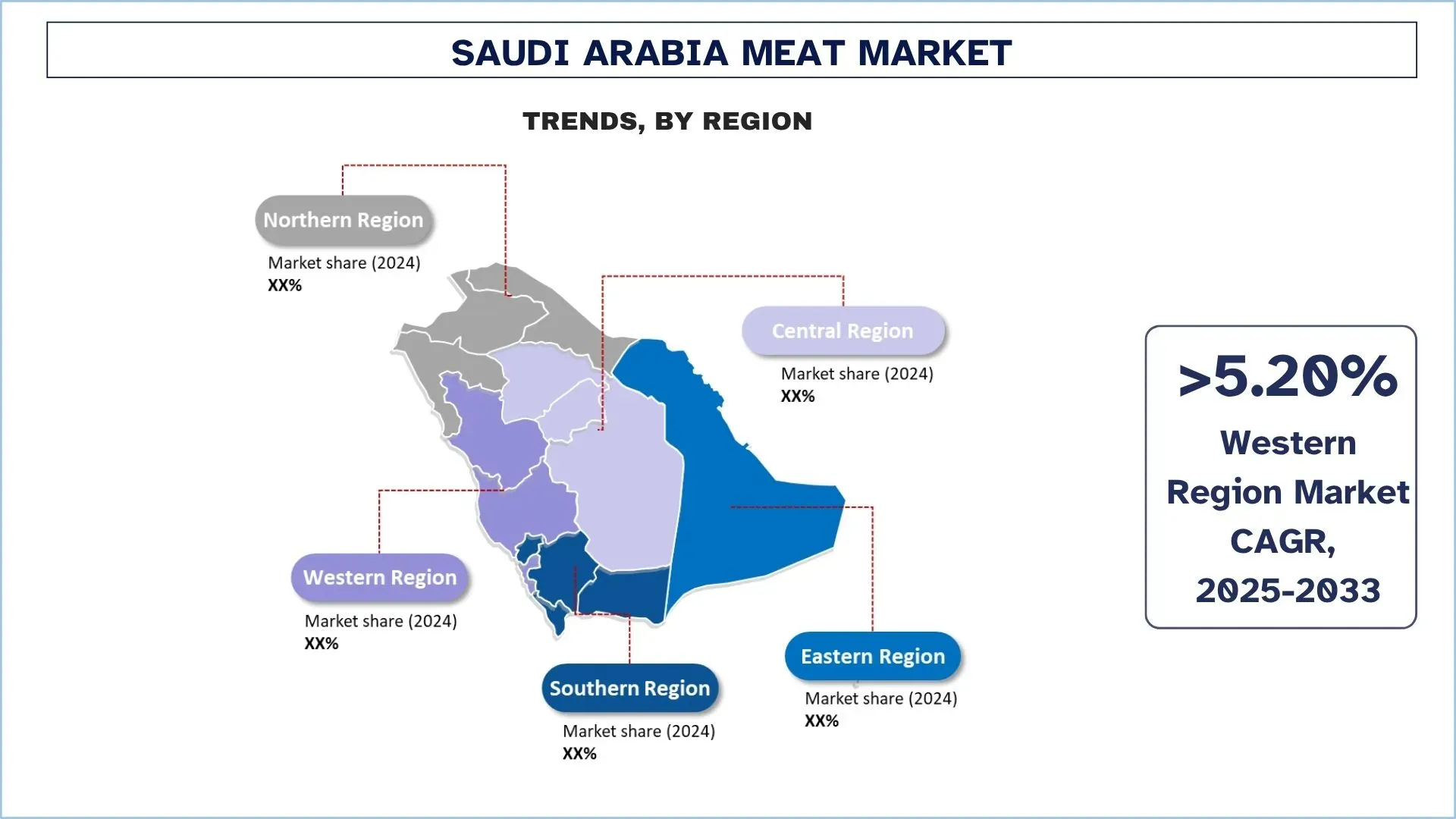

Oczekuje się, że region zachodni będzie rósł z najwyższym CAGR na rynku w okresie prognozy (2025–2033)

Region zachodni, z miastami Dżudda, Mekka i Medyna, jest centrum turystyki religijnej i gościnności, oferując całoroczny popyt na hotele i usługi cateringowe. Ogromna liczba pielgrzymów i turystów generuje stały popyt na dostawy dużych ilości mięsa, które powinny posiadać certyfikat halal. Nowoczesne systemy sprzedaży detalicznej i dostaw żywności również rozwijają się ze względu na urbanizację i wzrost poziomu dochodów rozporządzalnych w miastach takich jak Dżudda. Aby wykorzystać ten popyt, lokalni i globalni gracze z branży mięsnej wykorzystują wymogi religijne i użycie łańcucha chłodniczego, aby zapewnić szybką dystrybucję. Rynek w regionie jest dynamiczny, co nadało mu ogromne znaczenie jako granica wzrostu zarówno dla producentów krajowych, jak i importerów. 21 kwietnia 2025 r. BRF, jedna z największych firm spożywczych na świecie i właściciel marek Sadia, Perdigão, Qualy i Banvit, oraz Halal Products Development Company (HPDC), spółka zależna należąca w całości do Public Investment Fund (PIF), saudyjskiego państwowego funduszu majątkowego, ogłosiły rozpoczęcie budowy zakładu przetwórstwa żywności w Dżuddzie, drugim co do wielkości mieście Arabii Saudyjskiej. Inwestycja realizowana za pośrednictwem ich spółki joint venture, BRF Arabia Holding Company, jest warta około 160 mln USD.

Konkurencyjne otoczenie branży mięsnej w Arabii Saudyjskiej

Rynek mięsa w Arabii Saudyjskiej jest konkurencyjny, z kilkoma globalnymi i międzynarodowymi graczami rynkowymi. Kluczowi gracze przyjmują różne strategie wzrostu, aby zwiększyć swoją obecność na rynku, takie jak partnerstwa, umowy, współpraca, wprowadzanie na rynek nowych produktów, ekspansja geograficzna oraz fuzje i przejęcia.

Najlepsze firmy mięsne w Arabii Saudyjskiej

Niektórzy z głównych graczy na rynku to Al Watania Poultry, Almarai, Tanmiah Food Company, Entaj (ARASCO), Halwani Bros, Al Kabeer Frozen Foods, Saudi Radwa Food Co. Ltd. (Al Taher Group companies), NADEC, Fakieh Group i Sunbulah Group.

Najnowsze wydarzenia na rynku mięsa w Arabii Saudyjskiej

3 czerwca 2025 r. Tanmiah Food Company wprowadziła pierwsze w Arabii Saudyjskiej w pełni chłodzone, w 100% elektryczne bezemisyjne ciężarówki do dystrybucji świeżych produktów z kurczaka, co stanowi ważny postęp na ich drodze do zrównoważonego rozwoju. Te ciężarówki, napędzane technologią Quantron i wspierane przez nową infrastrukturę, odzwierciedlają ich zaangażowanie w zmniejszanie wpływu na środowisko przy jednoczesnym zwiększaniu efektywności operacyjnej.

11 marca 2025 r. Hilton Foods weszła na rynek saudyjski poprzez długoterminową spółkę joint venture z The National Agricultural Development Company (NADEC).

Brytyjska firma zajmująca się przetwórstwem mięsa będzie posiadać 49% udziałów w partnerstwie i zainwestuje 8,3 mln USD (31 mln SAR) w ramach początkowego finansowania projektu w wysokości 16,6 mln USD (60 mln SAR).

Umowa, która ma obowiązywać przez dziesięć lat, łączy wiedzę Hilton Foods w zakresie przetwórstwa i pakowania mięsa z ugruntowaną działalnością NADEC w zakresie hodowli bydła w kraju.

Zakres raportu dotyczącego rynku mięsa w Arabii Saudyjskiej

Atrybut raportu | Szczegóły |

Rok bazowy | 2024 |

Okres prognozy | 2025-2033 |

Dynamika wzrostu | Przyspieszenie przy CAGR wynoszącym 4,84% |

Wielkość rynku w 2024 r. | 12 900,00 mln USD |

Analiza regionalna | Region centralny, region zachodni, region wschodni, region południowy, region północny |

Główny region przyczyniający się | Oczekuje się, że region zachodni będzie rósł w najwyższym tempie CAGR w prognozowanym okresie. |

Profilowane firmy | Al Watania Poultry, Almarai, Tanmiah Food Company, Entaj (ARASCO), Halwani Bros, Al Kabeer Frozen Foods, Saudi Radwa Food Co. Ltd. (Al Taher Group companies), NADEC, Fakieh Group i Sunbulah Group |

Zakres raportu | Trendy rynkowe, czynniki napędzające i ograniczenia; Szacowanie i prognozowanie przychodów; Analiza segmentacji; Analiza popytu i podaży; Konkurencyjne otoczenie; Profilowanie firm |

Uwzględnione segmenty | Według rodzaju produktu, formy, kanału dystrybucji, użytkownika końcowego i regionu |

Powody, dla których warto kupić raport dotyczący rynku mięsa w Arabii Saudyjskiej:

Badanie obejmuje analizę wielkości rynku i prognozowania potwierdzoną przez uwierzytelnionych kluczowych ekspertów branżowych.

Raport zawiera krótkie podsumowanie ogólnych wyników branży.

Raport obejmuje dogłębną analizę wybitnych firm z branży, koncentrując się przede wszystkim na kluczowych finansach biznesowych, portfelach rodzajów, strategiach ekspansji i najnowszych wydarzeniach.

Szczegółowe badanie czynników napędzających, ograniczeń, kluczowych trendów i możliwości występujących w branży.

Badanie kompleksowo obejmuje rynek w różnych segmentach.

Opcje dostosowywania:

Rynek mięsa w Arabii Saudyjskiej można dodatkowo dostosować do wymagań lub dowolnego innego segmentu rynku. Oprócz tego UnivDatos rozumie, że możesz mieć własne potrzeby biznesowe; dlatego skontaktuj się z nami, aby otrzymać raport, który w pełni odpowiada Twoim wymaganiom.

Spis treści

Metodologia Badania Rynku Mięsa w Arabii Saudyjskiej (2023-2033)

Przeprowadziliśmy analizę historycznego rynku, oszacowaliśmy obecny rynek i prognozowaliśmy przyszły rynek mięsa w Arabii Saudyjskiej, aby ocenić jego zastosowanie w głównych regionach. Przeprowadziliśmy wyczerpujące badania wtórne, aby zebrać historyczne dane rynkowe i oszacować obecną wielkość rynku. Aby zweryfikować te spostrzeżenia, dokładnie przeanalizowaliśmy liczne ustalenia i założenia. Dodatkowo przeprowadziliśmy dogłębne wywiady bezpośrednie z ekspertami branżowymi w całym łańcuchu wartości rynku mięsa w Arabii Saudyjskiej. Po zweryfikowaniu danych rynkowych poprzez te wywiady, użyliśmy podejść zarówno odgórnego, jak i oddolnego, aby prognozować ogólną wielkość rynku. Następnie zastosowaliśmy metody podziału rynku i triangulacji danych, aby oszacować i przeanalizować wielkość rynku segmentów i podsegmentów branżowych.

Inżynieria Rynkowa

Zastosowaliśmy technikę triangulacji danych, aby sfinalizować ogólne oszacowanie rynku i wyprowadzić precyzyjne dane statystyczne dla każdego segmentu i podsegmentu rynku mięsa w Arabii Saudyjskiej. Podzieliliśmy dane na kilka segmentów i podsegmentów, analizując różne parametry i trendy, w tym rodzaj produktu, formę, kanał dystrybucji, użytkownika końcowego i region w obrębie saudyjskiego rynku mięsa.

Główny Cel Badania Rynku Mięsa w Arabii Saudyjskiej

Badanie identyfikuje obecne i przyszłe trendy na rynku mięsa w Arabii Saudyjskiej, dostarczając strategicznych spostrzeżeń dla inwestorów. Podkreśla atrakcyjność rynku, umożliwiając uczestnikom branży wejście na niewykorzystane rynki i uzyskanie przewagi pioniera. Inne cele ilościowe badań obejmują:

Analiza Wielkości Rynku: Ocena obecnej i prognozowanej wielkości rynku mięsa w Arabii Saudyjskiej i jego segmentów pod względem wartości (USD).

Segmentacja Rynku Mięsa w Arabii Saudyjskiej: Segmenty w badaniu obejmują obszary rodzaju produktu, formy, kanału dystrybucji, użytkownika końcowego i regionu.

Ramy Regulacyjne i Analiza Łańcucha Wartości: Zbadanie ram regulacyjnych, łańcucha wartości, zachowań klientów i krajobrazu konkurencyjnego w branży mięsa w Arabii Saudyjskiej.

Analiza Regionalna: Przeprowadzenie szczegółowej analizy regionalnej dla kluczowych obszarów, takich jak Region Centralny, Region Zachodni, Region Wschodni, Region Południowy i Region Północny.

Profile Firm i Strategie Rozwoju: Profile firm z rynku mięsa w Arabii Saudyjskiej i strategie rozwoju przyjęte przez uczestników rynku w celu utrzymania się na szybko rozwijającym się rynku.

Najczęściej zadawane pytania FAQ

P1: Jaka jest aktualna wielkość rynku mięsa w Arabii Saudyjskiej i jego potencjał wzrostu?

Wartość saudyjskiego rynku mięsa oszacowano na 12 900,00 milionów USD w 2024 roku i przewiduje się, że będzie rósł w tempie CAGR wynoszącym 4,84% w latach 2025–2033. Wzrost ten jest napędzany przede wszystkim przez wysokie spożycie na mieszkańca, rosnący popyt ze strony sektora HORECA, wzrost dochodów rozporządzalnych oraz silne inicjatywy rządowe wspierające lokalną produkcję mięsa.

Pytanie 2: Który segment ma największy udział w rynku mięsa w Arabii Saudyjskiej według rodzaju produktu?

Mięso drobiowe posiada największy udział w rynku Arabii Saudyjskiej ze względu na jego przystępność cenową, szybsze cykle produkcyjne oraz szeroką akceptację konsumentów zarówno w gospodarstwach domowych, jak i segmentach komercyjnych.

P3: Jakie czynniki napędzają wzrost rynku mięsa w Arabii Saudyjskiej?

Główne czynniki wzrostu to wzrost populacji, urbanizacja, wysokie wskaźniki spożycia mięsa, rozbudowa infrastruktury handlowej, inicjatywy na rzecz bezpieczeństwa żywnościowego w ramach Wizji 2030 oraz wzrost inwestycji w krajowy chów drobiu i hodowlę zwierząt.

P4: Jakie są nowe technologie i trendy na rynku mięsa w Arabii Saudyjskiej?

Kluczowe trendy obejmują wdrożenie inteligentnego rolnictwa i technologii paszowych, rozwój internetowych platform sprzedaży mięsa, popyt na mięso ekologiczne i wolne od antybiotyków oraz ekspansję przetworzonych i gotowych do gotowania produktów mięsnych.

P5: Jakie są kluczowe wyzwania na rynku mięsa w Arabii Saudyjskiej?

Rynek stoi w obliczu wyzwań, takich jak duże uzależnienie od importu mięsa, rosnące koszty pasz, ryzyko chorób zwierząt gospodarskich, obawy środowiskowe oraz rosnące zmiany w preferencjach konsumentów dbających o zdrowie w kierunku alternatyw roślinnych.

P6: Który region dominuje na rynku mięsa w Arabii Saudyjskiej?

Region Centralny, zwłaszcza Rijad, dominuje w spożyciu mięsa ze względu na dużą gęstość zaludnienia, silną obecność handlu detalicznego oraz popyt ze strony hoteli, restauracji i firm cateringowych. Region Zachodni jest najszybciej rozwijającym się ze względu na rozwój turystyki i sektora hotelarsko-gastronomicznego.

P7: Kim są kluczowi gracze na rynku mięsa w Arabii Saudyjskiej?

Do czołowych firm na saudyjskim rynku mięsa należą:

• Al Watania Poultry

• Almarai

• Tanmiah Food Company

• Entaj (ARASCO)

• Halwani Bros

• Al Kabeer Frozen Foods

• Saudi Radwa Food Co. Ltd. (Al Taher Group companies)

• NADEC

• Fakieh Group

• Sunbulah Group

P8: Jakie są możliwości inwestycyjne na rynku mięsa w Arabii Saudyjskiej dla nowych podmiotów?

Możliwości obejmują zakładanie lokalnych zakładów przetwórstwa mięsa, inwestowanie w logistykę chłodniczą, wprowadzanie na rynek produktów mięsnych o wartości dodanej oraz współpracę z dystrybutorami żywności. Zachęty Vision 2030 i rosnące strategie substytucji importu sprawiają, że Arabia Saudyjska jest silnym centrum inwestycyjnym dla produkcji i dystrybucji mięsa.

P9: Jak regulacje rządowe wpływają na rynek mięsa w Arabii Saudyjskiej?

Saudyjska Agencja ds. Żywności i Leków (SFDA) oraz Ministerstwo Środowiska, Wody i Rolnictwa (MEWA) aktywnie kształtują sektor poprzez bardziej rygorystyczne standardy certyfikacji halal, wsparcie dla lokalnej produkcji mięsa oraz ulepszone systemy identyfikowalności. Przepisy te zwiększają bezpieczeństwo produktów i otwierają możliwości dla zorganizowanych podmiotów.

Powiązane Raporty

Klienci, którzy kupili ten przedmiot, kupili również