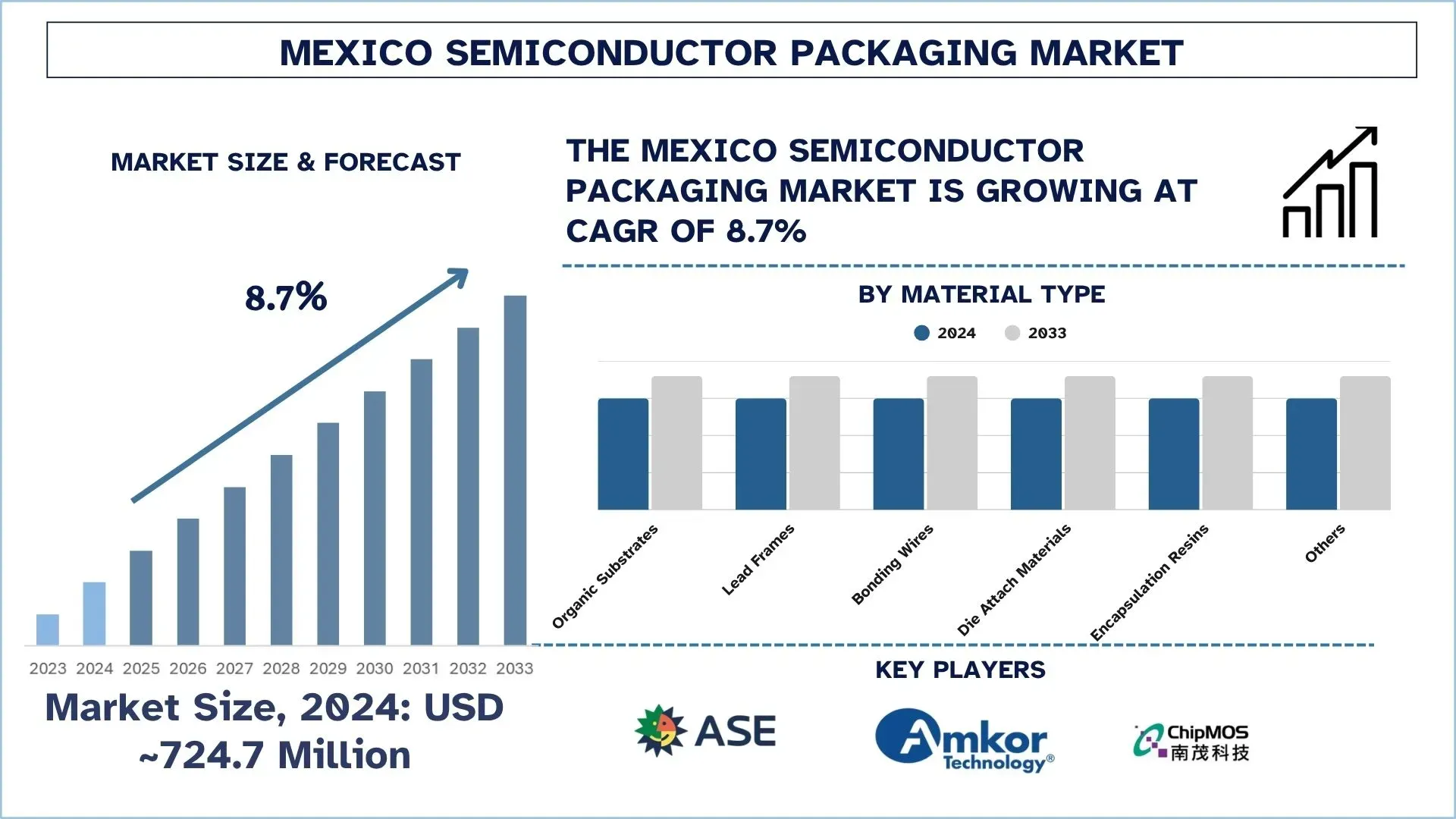

墨西哥半导体封装市场规模与预测

2024年,墨西哥半导体封装市场价值约为7.247亿美元,由于汽车电子产品需求的增长、先进封装技术的日益普及以及近岸外包驱动的OSAT投资,预计在预测期内(2025-2033年)将以约8.7%的强劲复合年增长率增长。

墨西哥半导体封装市场分析

墨西哥半导体封装市场的势头正在加速,这归功于汽车电子、消费设备和工业自动化的快速发展。半导体封装涉及封装半导体元件以保护它们并以电气方式连接它们的过程,在紧凑、热效率高和高性能元件的封装需求不断增长的情况下,半导体封装技术正在不断进步。倒装芯片、晶圆级封装和系统级封装 (SiP) 技术越来越受欢迎,并且由于其地理位置、人才和与美国半导体供应的增强互连而得到了促进。富士康、和硕、纬创、广达、仁宝和英业达等许多公司已经在墨西哥北部拥有半导体制造工厂。蒂华纳和华雷斯市是热门地点,奇瓦瓦州、新莱昂州和索诺拉州也有一些地点。

展望未来,由于小型化和性能要求的趋势,键合线和先进格式(如扇出型和 3D 晶圆级封装细分市场)是增长最快的细分市场。就墨西哥半导体区域中心而言,哈利斯科州占墨西哥半导体产业的 70%。该产业在提供使运营成功所需的就业岗位方面对经济贡献巨大,并且技术领域的创新也在不断发展。

近年来,由于美国的需求旺盛,墨西哥半导体生态系统的投资有所增加。2024 年 11 月,领先的半导体工程服务提供商 ISE Labs, Inc. 宣布收购哈利斯科州瓜达拉哈拉大都会区内的城市和自治市 Tonalá 的 Axis 2 工业园内的一块重要土地。ISE Labs 专注于北美领先的半导体设备的半导体工程、设计和制造规模化,并且是全球最大的半导体组装和测试提供商 ASE Technology Holding Company 的全资子公司。ASE 在哈利斯科州的这一项目计划包括半导体芯片的封装和测试服务。

墨西哥半导体封装市场趋势

本节讨论了影响墨西哥半导体封装市场各个细分市场的关键市场趋势,这些趋势由我们的研究专家团队发现。

先进封装技术的兴起

墨西哥对高端封装技术(即倒装芯片、系统级封装 (SiP) 和扇出型晶圆级封装)的兴趣浓厚。这些形式在尺寸、散热和功率提升方面非常有利,因此适合在电动汽车/卡车、5G 和高端消费电器中使用。随着产品设计的小型化以及功能的集成,对这种封装形式的需求正在急剧增长。各公司一直在通过参与研发和建立具有执行这些复杂程序能力的本地部门来做出反应。

扇出型封装势头强劲

扇出型封装正在墨西哥迅速普及,因为它们已经支持更薄的外形和更高的 I/O,并且这些扇出型封装无需昂贵的基板即可完成。这种趋势在移动设备、汽车传感器和射频模块等领域尤为明显,在这些领域,性能和空间至关重要。它的成本效益、增强的电气性能以及满足为全球市场(以墨西哥为代表)提供服务的原始设备制造商的更多需求也鼓励了扇出型封装的使用。

近岸外包推动 OSAT 增长

由于墨西哥的地理位置及其与美国的贸易关系,对半导体供应链中近岸外包的关注正在增加。墨西哥正在成为 OSAT 公司的首选之地,因为它们可以提供更快的周转时间,并有助于降低亚洲的运营成本,同时满足其北美客户的需求。展望供应链的未来,从全球角度来看,在更靠近消费者的地方建设封装设施至关重要,尤其是对于电子和汽车等关键行业。

汽车和 5G 推动需求

汽车电子产品,特别是电动汽车和自动驾驶技术,以及 5G 无线基础设施,正在引发对先进半导体封装的健康需求。在这些领域,散热可靠性高、信号速度和空间优化,所有这些都可以使用新的封装形式来解决。随着墨西哥加强其汽车制造业及其连接基础设施,这两个垂直领域正在成为封装市场增长的重要动力。

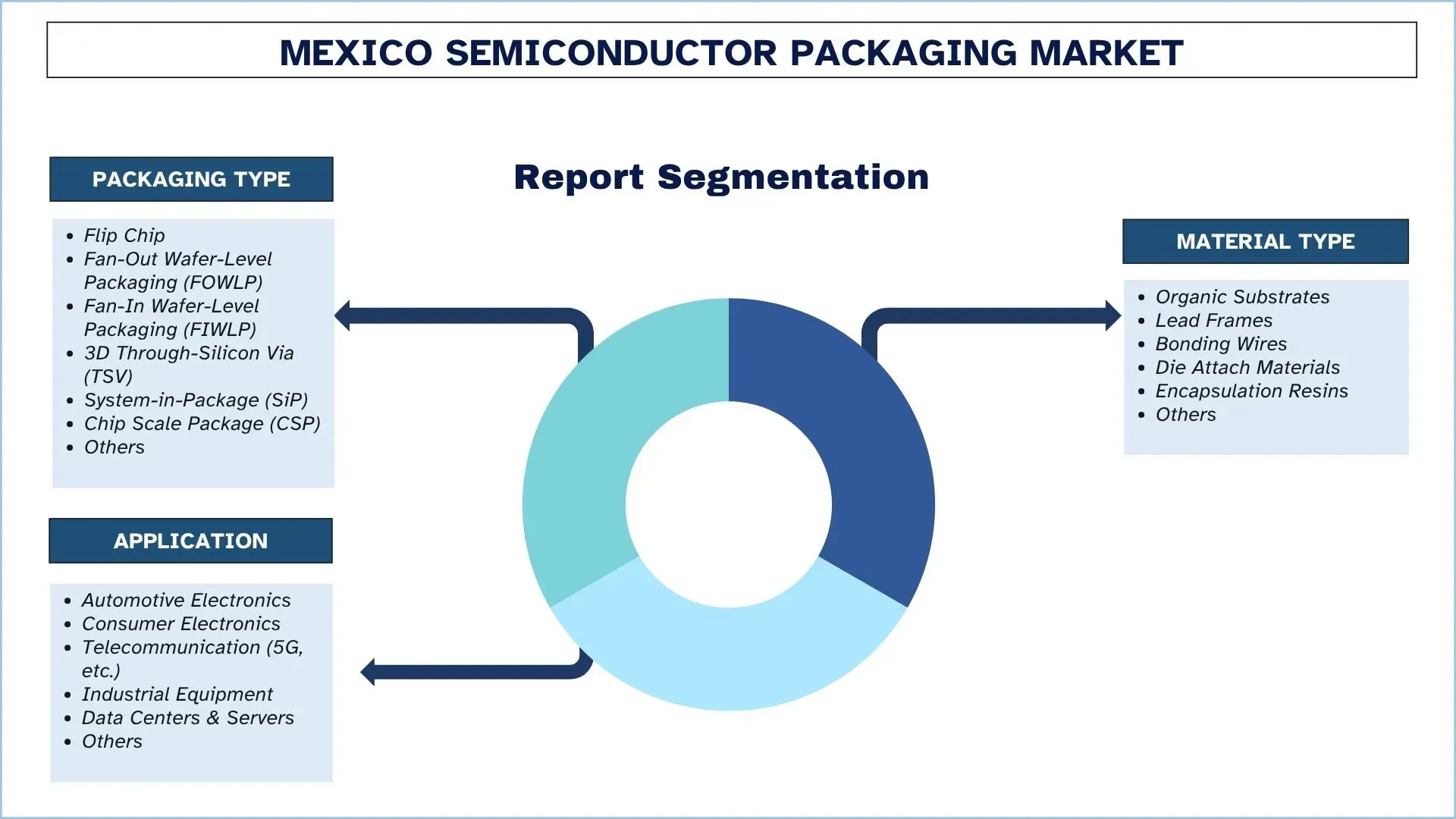

墨西哥半导体封装行业细分

本节分析了墨西哥半导体封装市场报告中每个细分市场的关键趋势,以及 2025-2033 年的预测。

2024 年,倒装芯片市场占据了墨西哥半导体封装市场的主导份额。

根据封装类型,市场分为倒装芯片、扇出型晶圆级封装 (FOWLP)、扇入型晶圆级封装 (FIWLP)、3D 硅通孔 (TSV)、系统级封装 (SiP)、芯片级封装 (CSP) 和其他。其中,倒装芯片是最大的细分市场。推动墨西哥半导体封装市场倒装芯片细分市场增长的最大动力是汽车行业、消费电子产品以及自动化行业中对具有高性能和空间效率的电子元件的需求不断增长。倒装芯片比传统的引线键合效果更好,它具有卓越的电气特性、热分布和小型化,尤其是在信号传输速度至关重要且外形尺寸不足的情况下。随着墨西哥崛起为电动汽车、ADAS 系统、信息娱乐和 5G 网络的大型中心,拥有能够支持更高功率密度和热负载的先进封装解决方案(如倒装芯片)已成为日益增长的需求。除了系统级封装形式外,它还补充了其在新一代设备上的应用,因为它具有异构集成友好性。

预计在预测期内(2025-2033 年),有机基板细分市场将以显着的复合年增长率增长。

根据材料类型,市场分为有机基板、引线框架、键合线、芯片粘接材料、封装树脂和其他。其中,有机基板是墨西哥半导体封装产业的最大贡献者。半导体封装产业中有机基板细分市场的主要动机是具有集成和解决高密度、多层互连解决方案的技术能力,这对于倒装芯片、系统级封装 (SiP) 和 3D 集成电路等先进封装技术是强制性的。由于电子产品正在生产更多性能密集型和紧凑型设备,尤其是在汽车电子应用、移动和工业控制系统中,有机基板提供了最佳的热和机械性能以及成本效益。它们结构紧凑,具有细线布线和高引脚间隙,这些对于保持高 I/O 计数是必需的,这使得它们对于下一代半导体封装具有多功能性。此外,墨西哥成为北美电动汽车和物联网设备供应链一部分的趋势也有助于推动对本地组装的半导体元件中这些基板的需求。

墨西哥半导体封装产业竞争格局

墨西哥半导体封装市场竞争激烈,拥有多家全球和国际市场参与者。主要参与者正在采取不同的增长战略来增强其市场影响力,例如合作伙伴关系、协议、协作、新产品发布、地域扩张以及并购。

墨西哥顶级半导体封装公司

市场中的一些主要参与者包括 ASE Group、Amkor Technology、ChipMOS Technologies、Siliconware Precision Industries (SPIL)、Powertech Technology Inc.、Fujitsu、Intel Corporation、Samsung Electronics、Texas Instruments 和 STATS ChipPAC。

墨西哥半导体封装市场的最新发展

2024 年 11 月,领先的半导体工程服务提供商 ISE Labs, Inc. 宣布收购哈利斯科州瓜达拉哈拉大都会区内的城市和自治市 Tonalá 的 Axis 2 工业园内的一块重要土地。ISE Labs 专注于北美领先的半导体设备的半导体工程、设计和制造规模化,并且是全球最大的半导体组装和测试提供商 ASE Technology Holding Company 的全资子公司。ASE 在哈利斯科州的这一项目计划包括半导体芯片的封装和测试服务。

墨西哥半导体封装市场报告覆盖范围

报告属性 | 详细信息 |

基准年 | 2024 |

预测期 | 2025-2033 |

增长势头 | 以 8.7% 的复合年增长率加速增长 |

2024 年市场规模 | 约 7.247 亿美元 |

公司简介 | ASE Group、Amkor Technology、ChipMOS Technologies、Siliconware Precision Industries (SPIL)、Powertech Technology Inc.、Fujitsu、Intel Corporation、Samsung Electronics、Texas Instruments 和 STATS ChipPAC |

报告范围 | 市场趋势、驱动因素和制约因素;收入估算和预测;细分分析;需求和供应侧分析;竞争格局;公司简介 |

涵盖的细分市场 | 按封装类型、按材料类型、 按应用 |

购买墨西哥半导体封装市场报告的理由:

该研究包括经过验证的关键行业专家确认的市场规模和预测分析。

该报告简要概述了整个行业业绩。

该报告涵盖了对主要行业同行深入分析,主要侧重于关键业务财务、类型组合、扩张战略和最新发展。

详细检查行业中存在的驱动因素、制约因素、关键趋势和机遇。

该研究全面涵盖了不同细分市场的市场。

定制选项:

墨西哥半导体封装市场可以根据要求或任何其他细分市场进一步定制。除此之外,UnivDatos 了解到您可能有自己的业务需求;因此,请随时与我们联系以获取完全适合您要求的报告。

目录

墨西哥半导体封装市场分析 (2023-2033) 研究方法

我们分析了墨西哥半导体封装市场的历史市场,评估了当前市场,并预测了未来市场,以评估其在墨西哥的应用。我们进行了详尽的二级研究,以收集历史市场数据并评估当前市场规模。为了验证这些见解,我们仔细审查了大量发现和假设。此外,我们与整个价值链中的行业专家进行了深入的一级访谈。通过这些访谈验证市场数据后,我们采用了自上而下和自下而上的方法来预测整体市场规模。然后,我们采用市场细分和数据三角测量方法来评估和分析行业细分和子细分市场的市场规模。

市场工程

我们采用数据三角测量技术来最终确定整体市场估算,并为墨西哥半导体封装市场的每个细分市场和子细分市场得出精确的统计数字。通过分析各种参数和趋势,包括封装类型、材料类型和应用,我们将数据拆分为多个细分市场和子细分市场。

墨西哥半导体封装市场研究的主要目标

该研究确定了墨西哥半导体封装市场的当前和未来趋势,为投资者提供战略见解。它突出了区域市场的吸引力,使行业参与者能够进入未开发的市场并获得先行者优势。研究的其他量化目标包括:

市场规模分析:评估墨西哥半导体封装市场及其细分市场的当前市场规模,并预测其市场规模(以美元计)。

市场细分:研究中的细分市场包括封装类型、材料类型和应用领域。

监管框架与价值链分析:检查墨西哥半导体封装行业的监管框架、价值链、客户行为和竞争格局。

公司简介与增长策略:墨西哥半导体封装市场的公司简介以及市场参与者为在快速增长的市场中保持生存而采取的增长策略。

常见问题 常见问题

Q1:墨西哥半导体封装市场目前的市场规模和增长潜力是多少?

2024年墨西哥半导体封装市场估值为7.247亿美元,预计从2025年到2033年将以8.7%的复合年增长率增长,这主要得益于该国不断扩张的电子制造业生态系统、近岸外包趋势以及不断增长的汽车电子产品需求。

Q2:按封装类型划分,哪个细分市场在墨西哥半导体封装市场中占据最大的份额?

2024年,倒装芯片领域在墨西哥半导体封装市场占据主导地位,这归功于其高性能、高效的散热以及在高端计算和汽车应用中日益广泛的使用。

Q3:墨西哥半导体封装市场增长的驱动因素有哪些?

主要驱动因素包括:

o 半导体组装业务从亚洲向墨西哥的回流趋势日益增长

o 来自汽车、消费电子和电信行业的不断增长的需求

o 5G、AI和IoT等先进技术的集成,提高了芯片的复杂性

o 墨西哥政府为促进当地半导体基础设施建设提供的激励措施

Q4:墨西哥半导体封装市场的新兴技术和趋势有哪些?

新兴技术包括:

o 先进封装形式,如扇出型和3D IC集成

o 电动汽车 (EV) 组件的小型化,需要更高密度的封装

o 使用人工智能驱动的检测平台来提高产量

o 开发可持续且无铅的封装材料

Q5:墨西哥半导体封装市场的主要挑战是什么?

主要挑战包括:

o 外包封装中的数据安全风险和IP保护问题

o 先进封装中熟练劳动力和工程专业知识的短缺

o 汽车级封装合规性的复杂性

o 建立和升级封装厂的高投资成本

Q6:墨西哥半导体封装市场的关键参与者有哪些?

墨西哥半导体封装行业的一些领先公司包括:

• 日月光集团

• Amkor Technology

• ChipMOS Technologies

• 矽品精密工业 (SPIL)

• 力成科技股份有限公司

• 富士通

• 英特尔公司

• 三星电子

• 德州仪器

• STATS ChipPAC

Q7:投资者如何利用墨西哥半导体封装市场的增长机遇?

投资者关注的重点:

o 为靠近美国边境地区的后端半导体封装厂提供资金

o 与迁往北美地区的全球芯片制造商合作

o 收购或投资当地中型EMS企业和封装初创公司

o 加强墨西哥在北美半导体供应链中的作用

Q8:有哪些法规影响墨西哥半导体封装市场?

主要法规包括:

o 高价值芯片的防伪和可追溯性要求

o 敏感半导体技术转让的出口管制法律

o 洁净室废物管理和包装材料的环境合规性

o USMCA及支持先进制造区的当地产业政策下的激励措施

相关 报告

购买此商品的客户也购买了