- Home

- Chi siamo

- Settore

- Servizi

- Lettura

- Contattaci

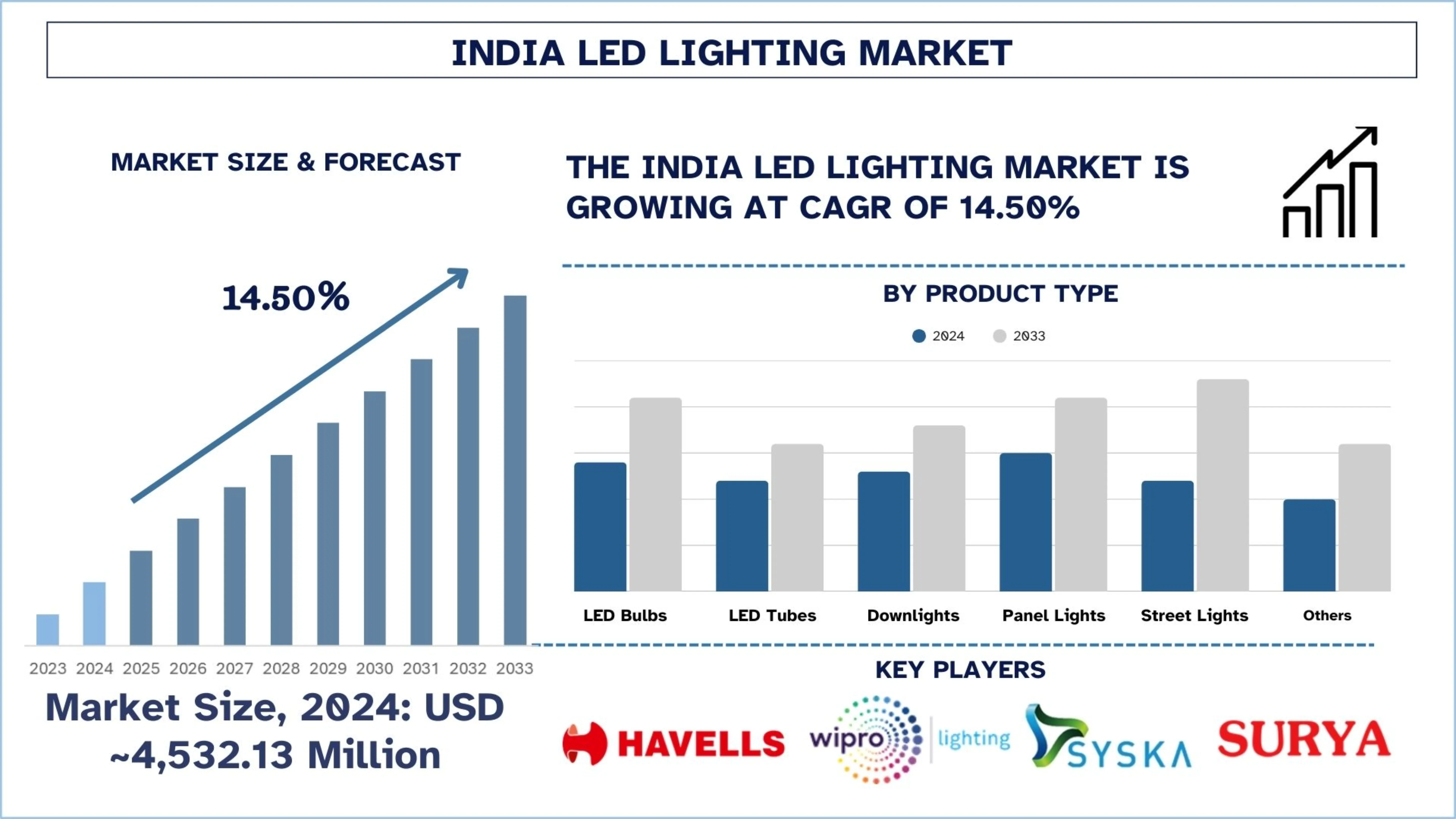

Mercato dell'illuminazione a LED in India: Analisi attuale e previsioni (2025-2033)

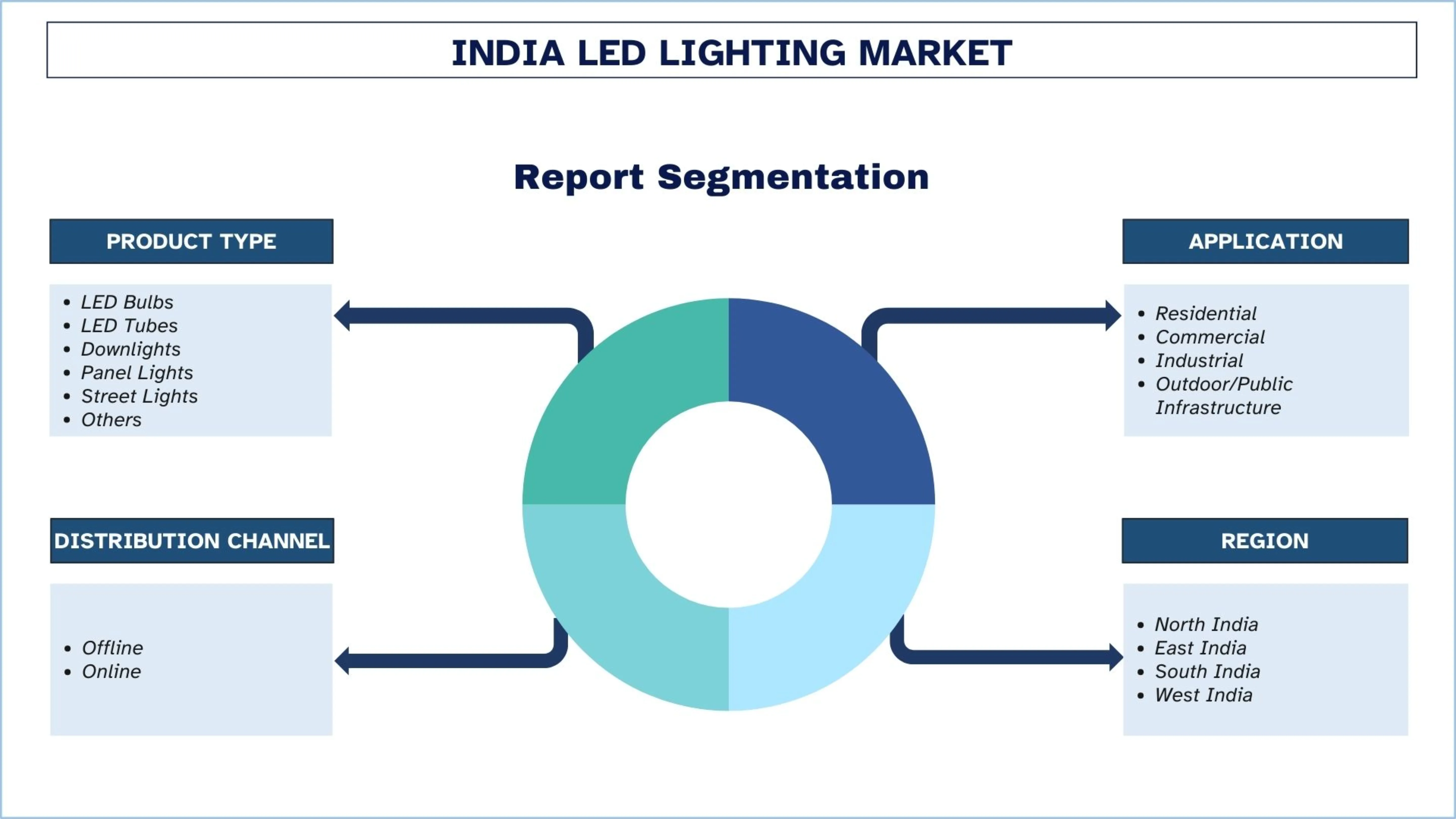

Enfasi su Tipo di Prodotto (Lampadine LED, Tubi LED, Downlight, Pannelli Luminosi, Lampioni Stradali, Altro); Applicazione (Residenziale, Commerciale, Industriale, Esterno/Infrastrutture Pubbliche); Canale di Distribuzione (Offline, Online); e Regione/Stati

Dimensioni e previsioni del mercato dell'illuminazione a LED in India

Il mercato dell'illuminazione a LED in India è stato valutato a circa 4.532,13 milioni di dollari nel 2024 e si prevede che crescerà a un forte CAGR di circa il 14,50% durante il periodo di previsione (2025-2033F), grazie all'aumento dei progetti di smart city che promuovono l'illuminazione delle infrastrutture pubbliche.

Analisi del mercato dell'illuminazione a LED

L'illuminazione a LED è un tipo di illuminazione a risparmio energetico prodotta da diodi che si illuminano quando l'elettricità li attraversa. Le luci sono di lunga durata, di piccole dimensioni e sono progettate per ridurre i costi dell'elettricità e le emissioni di carbonio. Sono ampiamente utilizzate per diversi progetti interni ed esterni.

Per ottenere una crescita nel mercato dell'illuminazione a LED in India, molte aziende in India stanno introducendo l'illuminazione a LED che può essere controllata da app e collegata a sistemi di energia solare a risparmio energetico. Diverse aziende, tra cui Havells, Wipro e Signify, sono coinvolte in iniziative come lo Street Lighting National Programme (SLNP) e la missione Smart Cities organizzata dal governo. Inoltre, i produttori stanno aumentando la produzione grazie al crescente numero di installazioni commerciali, all'appeal estetico e all'illuminazione efficiente in uffici, centri commerciali e istituzioni, lanciando articoli ecologici e utilizzando le vendite online per fornire servizi migliori a un numero maggiore di persone.

Ad esempio, il 29 gennaio 2025, Goldmedal Electricals, una delle principali aziende indiane di beni elettrici di largo consumo (FMEG), ha annunciato il lancio di Parkos 01 LED Wall Light, una lampada da parete contemporanea up-down progettata per elevare l'estetica sia interna che esterna.

Tendenze del mercato dell'illuminazione a LED in India

Questa sezione illustra le principali tendenze del mercato che influenzano i vari segmenti del mercato dell'illuminazione a LED in India, come rilevato dal nostro team di esperti di ricerca.

Crescita della domanda di illuminazione a LED a energia solare

La crescente domanda di illuminazione a LED solare sta emergendo come uno dei principali motori del mercato indiano dell'illuminazione a LED. Nell'ambito di una maggiore attenzione all'energia rinnovabile e alle infrastrutture sostenibili, le soluzioni LED integrate con l'energia solare vengono installate nelle regioni rurali, sulle autostrade e nei progetti di smart city. La riduzione della dipendenza dalla rete, i bassi costi dell'elettricità e i risparmi a lungo termine sono i vantaggi dell'utilizzo di questi sistemi. Inoltre, l'aumento del sostegno del governo agli agricoltori e ai consumatori attraverso sussidi e programmi, ad esempio PM-KUSUM, è incoraggiante per l'adozione dell'illuminazione a LED a energia solare da parte dei comuni e degli utenti privati.

Il 16 maggio 2023, Signify, leader mondiale nell'illuminazione, ha annunciato il lancio del suo primo "Philips Solar Light Hub" in India, un negozio al dettaglio esclusivo volto a incoraggiare un uso più ampio dei prodotti di illuminazione solare. Con l'obiettivo di offrire ai clienti uno spazio interattivo per esplorare le applicazioni dell'illuminazione solare e mostrare la sua gamma completa di prodotti, il negozio si rivolgerà a vari segmenti di utenti, dalla casa e il giardino alle applicazioni di illuminazione industriale e stradale.

Segmentazione del settore dell'illuminazione a LED

Questa sezione fornisce un'analisi delle principali tendenze in ogni segmento del rapporto sul mercato dell'illuminazione a LED in India, insieme alle previsioni a livello regionale e statale per il 2025-2033.

Si prevede che il mercato dei lampioni stradali crescerà con un CAGR significativo durante il periodo di previsione (2025-2033).

In base al tipo di prodotto, il mercato è segmentato in lampadine a LED, tubi a LED, faretti da incasso, pannelli luminosi, lampioni stradali e altri. Tra questi, si prevede che il mercato dei lampioni stradali crescerà con un CAGR significativo durante il periodo di previsione (2025-2033) a causa della rapida adozione di programmi governativi come lo Street Lighting National Programme (SLNP), e la domanda di lampioni stradali a LED è aumentata notevolmente. A ciò si aggiunge che l'aumento di queste installazioni da parte di organizzazioni pubbliche consente di risparmiare energia e promuove l'efficienza dei costi. Mentre l'India persegue progetti di smart city, le aziende scoprono numerose opportunità di business per la fornitura di lampioni stradali a LED. Il 1° agosto 2024, lo Street Lighting National Programme (SLNP) è un programma volontario implementato attraverso Energy Efficiency Services Limited (EESL). Fino al 30 giugno 2024, EESL ha installato 1.31.10.745 lampioni stradali a LED nel Paese, il che ha comportato un risparmio energetico stimato di circa 8.806 milioni di unità (MU) all'anno.

Il mercato dell'illuminazione a LED residenziale ha detenuto la quota dominante del mercato nel 2024.

In base all'applicazione, il mercato è segmentato in residenziale, commerciale, industriale e infrastrutture esterne/pubbliche. Tra questi, il mercato dell'illuminazione a LED residenziale ha detenuto la quota dominante del mercato nel 2024 a causa della crescente consapevolezza tra i consumatori sull'importanza del risparmio energetico che sta incentivando l'adozione dell'illuminazione a LED in casa. A ciò si aggiunge che programmi come UJALA hanno reso possibile la vendita di lampadine a LED a prezzi scontati nelle zone rurali e semi-urbane del Paese. A causa della maggiore domanda, i produttori stanno ora espandendo i loro prodotti residenziali e migliorando il modo in cui le merci vengono distribuite. Alla fine del 6 gennaio 2025, il programma UJALA ha distribuito 36,87 crore di lampadine a LED, rendendola una delle iniziative più ampiamente adottate nel Paese. La sua implementazione in tutti gli Stati ha portato a cambiamenti trasformativi, ha ridotto le bollette annuali dell'elettricità delle famiglie e ha consentito ai consumatori di risparmiare denaro migliorando la loro qualità di vita. Trasformando il mercato, finora, il programma UJALA ha generato la vendita di 407,92 crore di lampadine a LED nel mercato indiano.

L'India settentrionale è in testa al mercato dell'illuminazione a LED nel 2024.

L'India settentrionale ha detenuto una quota significativa del mercato indiano dell'illuminazione a LED grazie al massiccio sviluppo delle infrastrutture e alla domanda da parte di città come Delhi, Haryana e Punjab. A ciò si aggiunge che gli sforzi per le smart city e le tecnologie a risparmio energetico lanciate nella regione stanno attirando importanti aziende a investire lì. Inoltre, le crescenti opportunità di retrofitting e le gare d'appalto governative nelle città e nei paesi dell'India settentrionale, insieme all'aumento del reddito disponibile e della consapevolezza, stanno aiutando il settore immobiliare a guidare il mercato dell'illuminazione a LED.

Il 14 aprile 2025, Signify illumina oltre 300 villaggi forestali a Bahraich, Uttar Pradesh, nell'ambito del progetto CSR Har Gaon Roshan. Il progetto CSR Har Gaon Roshan mira a migliorare la sicurezza nelle regioni forestali colpite dal conflitto uomo-fauna selvatica utilizzando il potere della luce. Il progetto, realizzato in collaborazione con FINISH Society, comprende l'installazione di oltre 5000 lampioni stradali a LED e solari di alta qualità in una vasta rete di 300 villaggi forestali.

Panorama competitivo del settore dell'illuminazione a LED

Il mercato dell'illuminazione a LED in India è competitivo, con diversi attori del mercato globale e internazionale. I principali attori stanno adottando diverse strategie di crescita per migliorare la loro presenza sul mercato, come partnership, accordi, collaborazioni, lancio di nuovi prodotti, espansioni geografiche e fusioni e acquisizioni.

Principali aziende di illuminazione a LED in India

Alcuni dei principali attori del mercato sono Havells Lighting (Havells India Ltd.), Wipro Lighting (Wipro Enterprises (P) Limited), Syska Led Lights Pvt Ltd, Bajaj Electricals Limited (Gruppo Bajaj), Crompton Greaves Consumer Electricals Limited, Surya Roshni Ltd, Eveready Industries India Ltd., Signify Holding, Orient Electric Ltd. (Gruppo CKA Birla), Goldmedal Electricals Pvt. Ltd.

Recenti sviluppi nel mercato dell'illuminazione a LED in India

Nell'agosto 2024, il Karnataka ha approvato un piano da 684 crore INR per convertire i lampioni stradali di Bengaluru in LED. La Bruhat Bengaluru Mahanagara Palike sta sostituendo circa tre lakh di lampioni stradali con luci a LED.

Secondo il Ministero dell'Energia, al 6° gennaio 2025, EESL ha installato con successo oltre 1,34 crore di lampioni stradali a LED in tutti gli enti locali urbani (ULB) e Gram Panchayats, portando a un significativo risparmio energetico di oltre 9.001 milioni di unità (MU) di elettricità all'anno. Questo risultato ha anche contribuito a una riduzione della domanda di picco di oltre 1.500 MW e a una diminuzione delle emissioni di CO₂ di 6,2 milioni di tonnellate all'anno, evidenziando l'impatto positivo del programma sia sull'efficienza energetica che sulla sostenibilità ambientale.

L'11 ottobre 2023, Halonix Technologies, una delle aziende elettriche in più rapida crescita dell'India, ha annunciato il lancio della prima lampadina a LED "UP-DOWN GLOW" dell'India, dimostrando il suo impegno ad arricchire la vita attraverso una tecnologia pionieristica.

Copertura del rapporto sul mercato dell'illuminazione a LED in India

Attributo del rapporto | Dettagli |

Anno base | 2024 |

Periodo di previsione | 2025-2033 |

Slancio di crescita | Accelerazione con un CAGR del 14,50% |

Dimensione del mercato 2024 | 4.532,13 milioni di dollari |

Analisi regionale | India settentrionale, India meridionale, India orientale e India occidentale |

Principale regione che contribuisce | Si prevede che l'India meridionale crescerà al CAGR più alto durante il periodo previsto. |

Aziende profilate | Havells Lighting (Havells India Ltd.), Wipro Lighting (Wipro Enterprises (P) Limited), Syska Led Lights Pvt Ltd, Bajaj Electricals Limited (Gruppo Bajaj), Crompton Greaves Consumer Electricals Limited, Surya Roshni Ltd, Eveready Industries India Ltd., Signify Holding, Orient Electric Ltd. (Gruppo CKA Birla), Goldmedal Electricals Pvt. Ltd. |

Ambito del rapporto | Tendenze, motori e vincoli del mercato; Stima e previsione delle entrate; Analisi della segmentazione; Analisi della domanda e dell'offerta; Panorama competitivo; Profilazione aziendale |

Per tipo di prodotto, per applicazione, per canale di distribuzione, per regione/stato |

Motivi per acquistare il rapporto sul mercato dell'illuminazione a LED in India:

Lo studio include l'analisi della dimensione del mercato e delle previsioni confermata da esperti chiave autenticati del settore.

Il rapporto esamina brevemente le prestazioni complessive del settore a colpo d'occhio.

Il rapporto copre un'analisi approfondita dei principali concorrenti del settore, concentrandosi principalmente sulle principali informazioni finanziarie aziendali, sui portafogli di prodotti, sulle strategie di espansione e sui recenti sviluppi.

Esame dettagliato dei fattori trainanti, dei vincoli, delle tendenze chiave e delle opportunità prevalenti nel settore.

Lo studio copre in modo completo il mercato attraverso diversi segmenti.

Analisi approfondita a livello regionale del settore.

Opzioni di personalizzazione:

Il mercato dell'illuminazione a LED in India può essere ulteriormente personalizzato in base alle esigenze o a qualsiasi altro segmento di mercato. Inoltre, UnivDatos comprende che potresti avere le tue esigenze aziendali; quindi, sentiti libero di contattarci per ottenere un rapporto che si adatti completamente alle tue esigenze.

Indice

Metodologia di ricerca per l'analisi del mercato dell'illuminazione a LED in India (2023-2033)

Abbiamo analizzato il mercato storico, stimato il mercato attuale e previsto il mercato futuro dell'illuminazione a LED in India per valutarne l'applicazione nelle principali regioni dell'India. Abbiamo condotto un'esaustiva ricerca secondaria per raccogliere dati storici sul mercato e stimare le dimensioni attuali del mercato. Per convalidare queste intuizioni, abbiamo esaminato attentamente numerose scoperte e ipotesi. Inoltre, abbiamo condotto interviste primarie approfondite con esperti del settore in tutta la catena del valore dell'illuminazione a LED. Dopo aver convalidato i dati di mercato attraverso queste interviste, abbiamo utilizzato approcci sia top-down che bottom-up per prevedere le dimensioni complessive del mercato. Abbiamo quindi impiegato metodi di ripartizione del mercato e triangolazione dei dati per stimare e analizzare le dimensioni del mercato dei segmenti e sottosegmenti industriali.

Ingegneria del mercato

Abbiamo impiegato la tecnica di triangolazione dei dati per finalizzare la stima complessiva del mercato e ricavare numeri statistici precisi per ciascun segmento e sottosegmento del mercato dell'illuminazione a LED in India. Abbiamo suddiviso i dati in diversi segmenti e sottosegmenti analizzando vari parametri e tendenze, tra cui il tipo di prodotto, l'applicazione, il canale di distribuzione e le regioni all'interno del mercato dell'illuminazione a LED in India.

L'obiettivo principale dello studio sul mercato dell'illuminazione a LED in India

Lo studio identifica le tendenze attuali e future nel mercato dell'illuminazione a LED in India, fornendo approfondimenti strategici per gli investitori. Evidenzia l'attrattiva del mercato regionale, consentendo ai partecipanti del settore di attingere a mercati non sfruttati e ottenere un vantaggio di first-mover. Altri obiettivi quantitativi degli studi includono:

Analisi delle dimensioni del mercato: Valutare le dimensioni attuali del mercato e prevedere le dimensioni del mercato dell'illuminazione a LED in India e dei suoi segmenti in termini di valore (USD).

Segmentazione del mercato dell'illuminazione a LED: I segmenti nello studio includono aree di tipo di prodotto, applicazione, canale di distribuzione e regioni.

Quadro normativo e analisi della catena del valore: Esaminare il quadro normativo, la catena del valore, il comportamento dei clienti e il panorama competitivo del settore dell'illuminazione a LED.

Analisi regionale: Condurre un'analisi regionale dettagliata per aree chiave come India settentrionale, India meridionale, India orientale e India occidentale.

Profili aziendali e strategie di crescita: Profili aziendali del mercato dell'illuminazione a LED e le strategie di crescita adottate dagli operatori di mercato per sostenersi nel mercato in rapida crescita.

Domande frequenti FAQ

Q1: Qual è l'attuale dimensione del mercato e il potenziale di crescita del mercato dell'illuminazione a LED in India?

Il mercato indiano dell'illuminazione a LED è stato valutato a circa 4.532,13 milioni di dollari nel 2024 e si prevede che crescerà a un CAGR del 14,50% durante il periodo di previsione (2025-2033). La crescita del mercato è trainata principalmente dalla rapida urbanizzazione e dall'aumento delle iniziative governative che promuovono l'efficienza energetica.

Q2: Quale segmento detiene la quota maggiore del mercato indiano dell'illuminazione a LED per tipo di prodotto?

I pannelli LED rappresentano attualmente la quota maggiore nel mercato dell'illuminazione a LED in India. Il loro predominio è trainato dalla crescente domanda in spazi commerciali, uffici intelligenti e ambienti residenziali moderni grazie alla loro efficienza energetica, al design elegante e alla distribuzione superiore della luminosità.

Q3: Quali sono i fattori trainanti per la crescita del mercato dell'illuminazione a LED in India?

I principali fattori di crescita includono programmi governativi come UJALA e SLNP che promuovono l'adozione di LED, la crescente consapevolezza dei consumatori sul risparmio energetico, i prezzi più bassi dei LED e il crescente sviluppo delle infrastrutture nelle città di secondo e terzo livello. Inoltre, le innovazioni nell'illuminazione intelligente e l'integrazione dell'IoT stanno espandendo l'ambito di applicazione nel paese.

Q4: Quali sono le tecnologie e le tendenze emergenti nel mercato indiano dell'illuminazione a LED?

L'industria dell'illuminazione a LED in India sta assistendo a tendenze quali l'adozione di sistemi di illuminazione intelligenti e connessi, l'integrazione di IoT e AI per l'automazione, sistemi LED basati su Li-Fi e il crescente utilizzo di soluzioni di illuminazione incentrate sull'uomo in case e uffici per migliorare il benessere e l'ottimizzazione energetica.

Q5: Quali sono le principali sfide nel mercato dell'illuminazione a LED in India?

Le principali sfide includono l'elevato investimento iniziale nell'infrastruttura di illuminazione intelligente, la frammentazione del mercato con l'afflusso di operatori disorganizzati di bassa qualità, la mancanza di consapevolezza dei consumatori nelle regioni rurali e i problemi della catena di approvvigionamento che influiscono sulla disponibilità delle materie prime e sui costi dei prodotti.

Q6: Quale regione domina il mercato dell'illuminazione a LED in India?

L'India settentrionale è leader nel mercato dell'illuminazione a LED, principalmente grazie alle infrastrutture urbane su larga scala, alla rapida esecuzione di progetti di smart city e a tassi di consapevolezza e adozione più elevati nei settori commerciali e residenziali in stati come Delhi, Haryana e Punjab.

D7: Chi sono i principali attori nel mercato dell'illuminazione a LED in India?

Alcune delle aziende leader nel settore dell'illuminazione a LED in India includono:

• Havells Lighting (Havells India Ltd.)

• Wipro Lighting (Wipro Enterprises (P) Limited)

• Syska Led Lights Pvt Ltd

• Bajaj Electricals Limited (Bajaj Group)

• Crompton Greaves Consumer Electricals Limited

• Surya Roshni Ltd

• Eveready Industries India Ltd.

• Signify Holding

• Orient Electric Ltd. (CKA Birla Group)

• Goldmedal Electricals Pvt. Ltd.

Q8: Quali opportunità di investimento esistono per le imprese e gli investitori nel settore dell'illuminazione a LED in India?

Il mercato dell'illuminazione a LED in India offre un forte potenziale di investimento in infrastrutture di illuminazione intelligenti, unità di produzione nell'ambito dell'iniziativa "Make in India" e progetti di illuminazione pubblica ad alta efficienza energetica. Con la crescente domanda di produzione interna e tecnologie di illuminazione avanzate, gli investitori possono esplorare partnership in R&S, innovazione di prodotto e sviluppo di smart city.

Q9: In che modo le politiche governative e i programmi di efficienza energetica supportano il mercato dell'illuminazione a LED in India?

Iniziative governative come UJALA (Unnat Jyoti by Affordable LEDs for All), lo Street Lighting National Programme (SLNP) e i programmi PLI per la produzione di componenti LED stanno attivamente promuovendo l'adozione dei LED. Questi programmi offrono sussidi, approvvigionamenti su larga scala e supporto a livello politico per incentivare la produzione nazionale, l'accessibilità economica e l'utilizzo nelle aree urbane e rurali.

Correlati Report

I clienti che hanno acquistato questo articolo hanno acquistato anche