- Strona główna

- O nas

- Branża

- Usługi

- Czytanie

- Kontakt

Rynek kredytów osobistych w Indiach: aktualna analiza i prognoza (2025-2033)

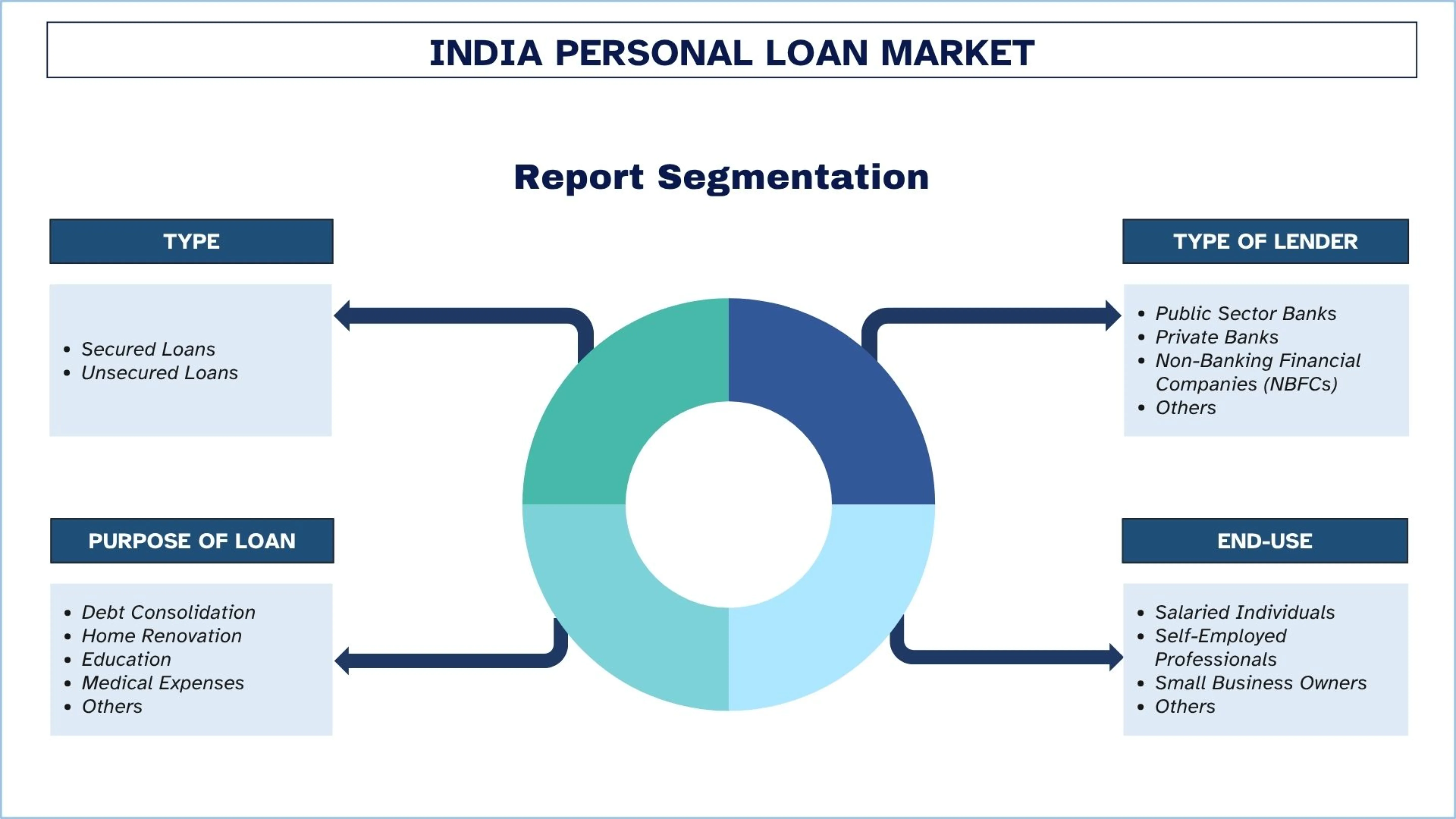

Nacisk na rodzaj (pożyczki zabezpieczone, pożyczki niezabezpieczone); Rodzaj pożyczkodawcy (banki sektora publicznego, banki prywatne, firmy finansowe niebędące bankami (NBFC), inne); Cel pożyczki (konsolidacja zadłużenia, remont domu, edukacja, wydatki medyczne, inne); Użytkownik końcowy (osoby zatrudnione na etacie, osoby prowadzące własną działalność gospodarczą, właściciele małych firm, inne); i Region/Stany

Wielkość rynku i prognoza dla pożyczek osobistych w Indiach

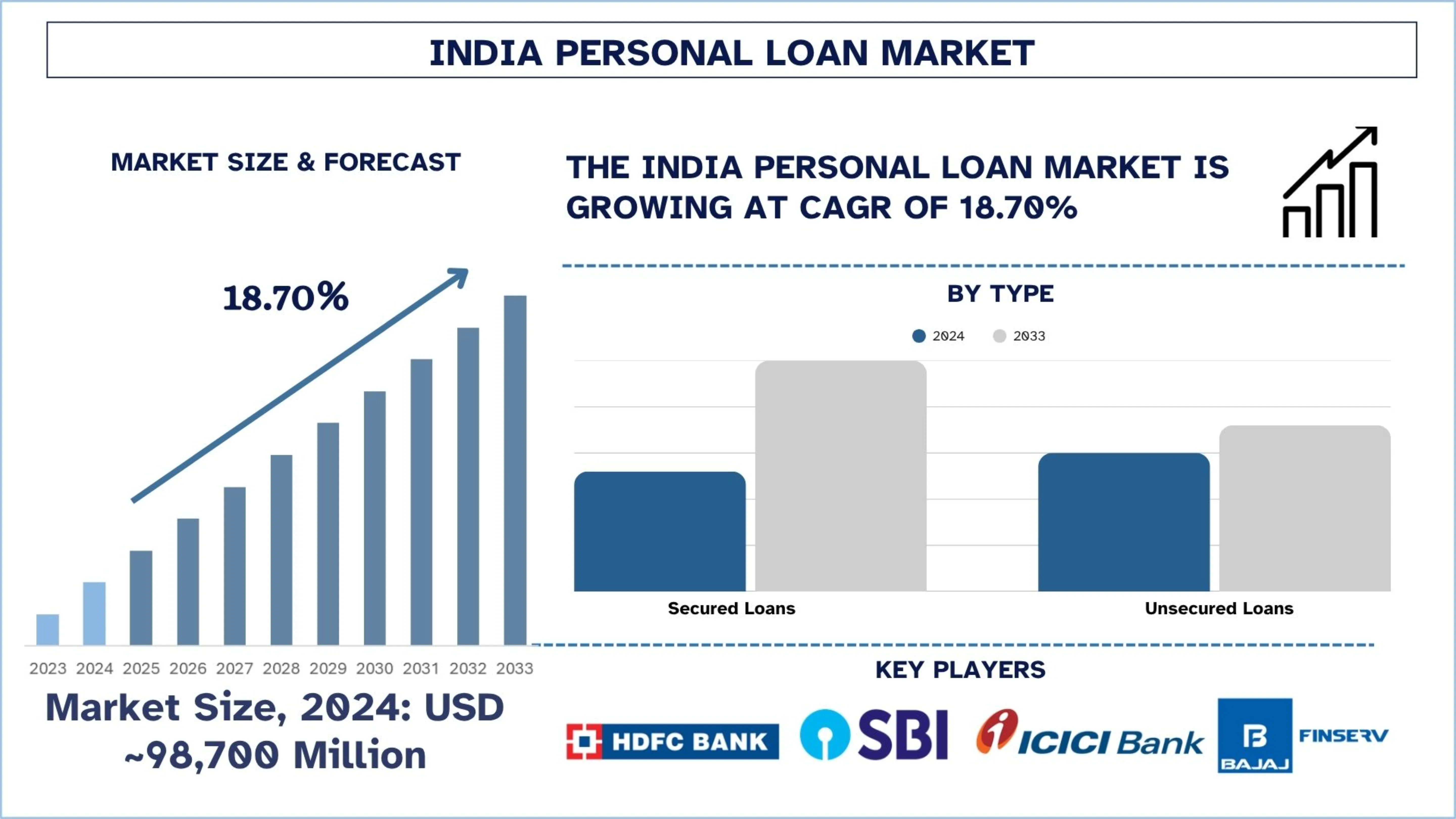

Wartość rynku pożyczek osobistych w Indiach w 2024 roku wyniosła ~98 700 milionów USD i oczekuje się, że w okresie prognozy (2025–2033F) wzrośnie do silnego CAGR na poziomie około 18,70% ze względu na rosnącą klasę średnią i rosnące wydatki konsumenckie, co zwiększa popyt na pożyczki osobiste.

Analiza rynku pożyczek osobistych w Indiach

Pożyczka osobista to niezabezpieczona forma kredytu udzielana przez instytucję finansową osobie fizycznej na podstawie jej dochodów, zdolności kredytowej i zdolności do spłaty. Zazwyczaj jest przeznaczona np. na wesela, edukację, podróże, nagłe wypadki medyczne lub remont domu. Główną różnicą w stosunku do pożyczek zabezpieczonych jest to, że pożyczki osobiste nie wymagają zabezpieczenia i są spłacane w stałych ratach EMI w określonym okresie.

Aby pobudzić rynek pożyczek osobistych w Indiach, firmy inwestują w technologie cyfrowej rejestracji i wypłaty pożyczek w czasie rzeczywistym, które wykorzystują modele oceny kredytowej oparte na sztucznej inteligencji, aby wzmocnić działalność i przyspieszyć wzrost na indyjskim rynku pożyczek osobistych. Podczas gdy gracze FinTech i NBFC udzielają spersonalizowanych pożyczek o niskiej wartości za pośrednictwem aplikacji mobilnych dla millenialsów, pracowników gig economy i osób zaciągających pożyczkę po raz pierwszy, podmioty w tradycyjnym systemie zmagają się z rozszerzeniem podobnych udogodnień. Jednak tradycyjne banki również współpracują z FinTechami, aby pomóc w subskrypcji i wejściu na rynki niedostępne dla usług.

Na przykład India Post Payments Bank (IPPB) i Aditya Birla Capital Limited (ABCL) ogłosiły strategiczne partnerstwo w celu poszerzenia zasięgu i dostępności produktów pożyczkowych w Indiach. Dzięki tej współpracy IPPB będzie świadczyć usługi polegające na polecaniu szerokiej gamy rozwiązań pożyczkowych Aditya Birla Capital, w tym pożyczek osobistych, pożyczek dla firm i pożyczek pod zastaw nieruchomości, swojej dotychczasowej bazie klientów, od 22 maja 2025 r.

Trendy na rynku pożyczek osobistych w Indiach

W tej sekcji omówiono kluczowe trendy rynkowe wpływające na różne segmenty rynku pożyczek osobistych w Indiach, zgodnie z ustaleniami naszego zespołu ekspertów ds. badań.

Rozwój modeli wbudowanych i BNPL w zakresie udzielania pożyczek

Wbudowane pożyczki i modele Kup Teraz Zapłać Później (BNPL) zmieniają sposób sprzedaży pożyczek osobistych w Indiach, a kredyty są sprzedawane bezpośrednio na platformach cyfrowych, takich jak aplikacje e-commerce, aplikacje turystyczne i aplikacje fintech. Modele te ułatwiają natychmiastowe udzielanie pożyczek o niskiej wartości w punkcie zakupu, zwiększając w ten sposób wygodę użytkownika i zwiększając wolumen transakcji. Po pierwsze, młodsi konsumenci są szczególnie zainteresowani BNPL, które oferuje elastyczność spłaty i nie wymaga tradycyjnych kart kredytowych. Dzięki tym ofertom kredyt stał się bardziej płynny i kontekstowy, a partnerzy udzielający pożyczek współpracują z handlowcami i platformami technologicznymi, aby skalować te oferty. Trend ten zmienia sposób, w jaki konsumenci postrzegają i uzyskują dostęp do kredytów osobistych, oraz sprzyja włączeniu finansowemu.

Segmentacja branży pożyczek osobistych

W tej sekcji przedstawiono analizę kluczowych trendów w każdym segmencie raportu dotyczącego rynku pożyczek osobistych w Indiach, wraz z prognozami na poziomie regionalnym i stanowym na lata 2025–2033.

Kategoria pożyczek niezabezpieczonych dominuje na rynku pożyczek osobistych w 2024 roku.

Na podstawie rodzaju rynek jest podzielony na pożyczki zabezpieczone i pożyczki niezabezpieczone. Wśród nich kategoria pożyczek niezabezpieczonych dominuje na rynku pożyczek osobistych w 2024 roku. Wzrost ten można przypisać rosnącemu popytowi na pożyczki niezabezpieczone ze względu na minimalną dokumentację, krótki czas przetwarzania i brak wymogów dotyczących zabezpieczeń. Dzięki udostępnieniu pożyczek o niskiej wartości i natychmiastowym typie, segment ten przyciąga osoby zaciągające pożyczkę po raz pierwszy, pracowników gig economy i młodszą grupę demograficzną. Łatwość dostępu i cyfrowy charakter fintechów i NBFC sprawiły, że ich strategie ekspansji rozprzestrzeniły się na miasta Tier 2 i Tier 3.

Oczekuje się, że banki prywatne będą rosły ze znacznym CAGR w okresie prognozy (2025–2033).

Na podstawie rodzaju pożyczkodawcy rynek jest podzielony na banki sektora publicznego, banki prywatne, niebankowe firmy finansowe (NBFC) i inne. Wśród nich oczekuje się, że banki prywatne będą rosły ze znacznym CAGR w okresie prognozy (2025–2033). Silna infrastruktura cyfrowa, wstępnie zatwierdzone oferty i konkurencyjne stopy procentowe stanowią doskonałą okazję dla banków prywatnych do rozwoju rynku pożyczek osobistych. Ich oparte na technologii subskrypcje i integracje API sprawiają, że wypłata pożyczek jest bezbolesna, zwłaszcza dla ich zarabiających pracowników miejskich. Ta wydajność sprawia, że banki prywatne są centralnymi podmiotami umożliwiającymi skalowanie w obszarze pożyczek detalicznych. Na przykład 7 lipca 2023 r. Flipkart zawarł strategiczne partnerstwo z Axis Bank, jednym z największych banków sektora prywatnego, aby ułatwić udzielanie pożyczek osobistych swoim cenionym klientom, dodając dodatkowe udogodnienia i zwiększone korzyści dla 450 milionów klientów.

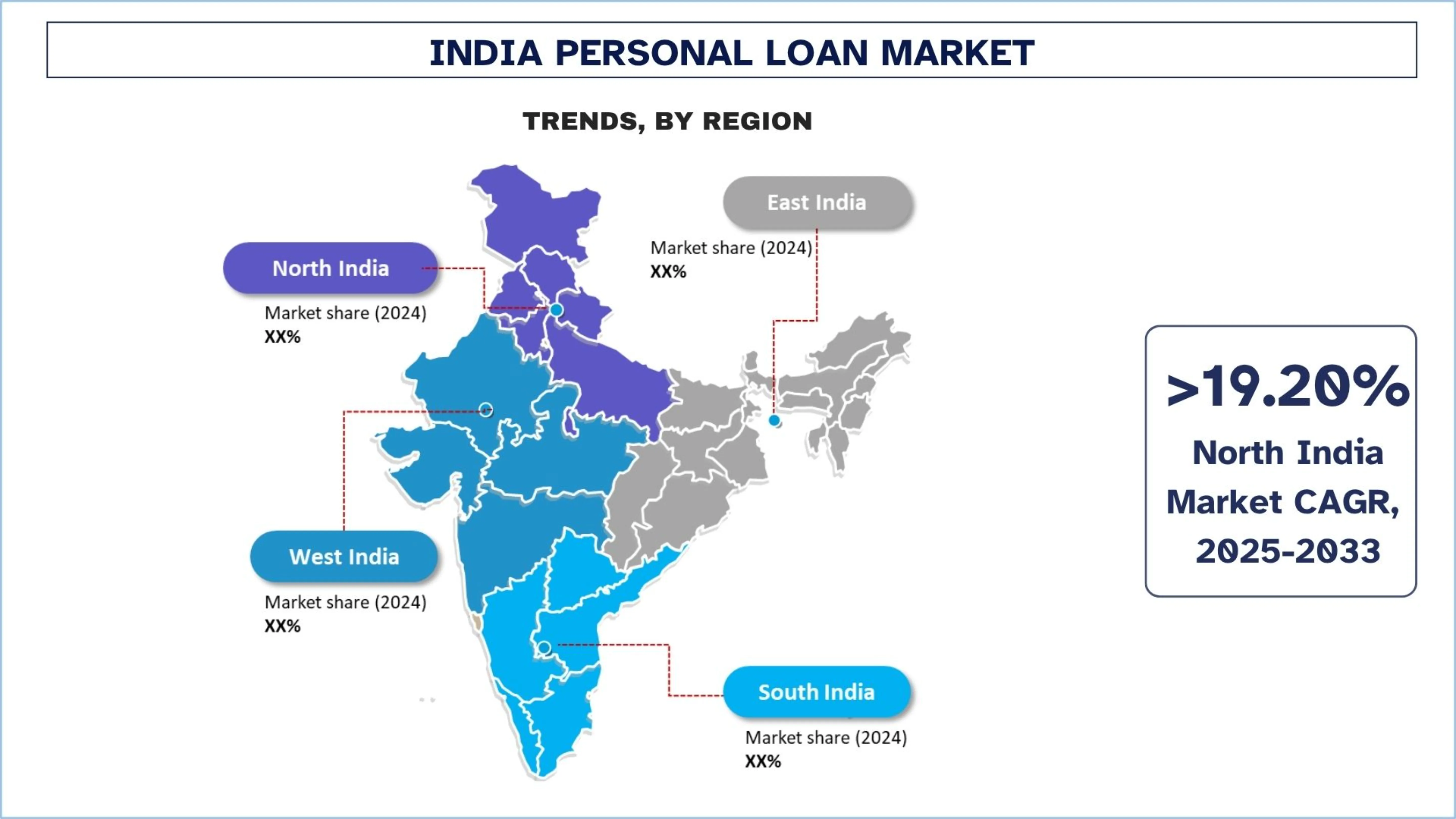

Południowe Indie miały dominujący udział w rynku pożyczek osobistych.

Penetracja pożyczek osobistych jest najwyższa w południowych Indiach, a Bengaluru, Chennai i Hyderabad są wiodącymi centrami dla świadomych technologii i zatrudnionych zwykłych pożyczkobiorców. Dzięki firmom IT/ITES i specjalistom fintech w regionie, inwestycje mogą być wypłacane w większych kwotach i są przyjmowane szybciej. Ze względu na rozwinięty charakter udzielania pożyczek, znaczące firmy finansowe często odnotowują stały wzrost i przyciągają dobrych pożyczkobiorców. 27 lutego 2025 r. South Indian Bank wprowadził SIB QUICKPL, w pełni cyfrową platformę pożyczek osobistych przeznaczoną dla nowych klientów. Platforma umożliwia osobom pracującym na etacie i samozatrudnionym o silnych profilach kredytowych uzyskanie niezabezpieczonych pożyczek osobistych w procesie bez użycia papieru w ciągu 10 minut.

Krajobraz konkurencyjny na rynku pożyczek osobistych w Indiach

Rynek pożyczek osobistych w Indiach jest konkurencyjny, z kilkoma globalnymi i międzynarodowymi graczami rynkowymi. Kluczowi gracze przyjmują różne strategie wzrostu, aby zwiększyć swoją obecność na rynku, takie jak partnerstwa, umowy, współpraca, wprowadzanie na rynek nowych produktów, ekspansja geograficzna oraz fuzje i przejęcia.

Najlepsze firmy udzielające pożyczek osobistych w Indiach

Niektóre z głównych firm na rynku to HDFC Bank Ltd., State Bank of India, ICICI Bank, Axis Bank, Bajaj Finance Limited, Tata Capital Limited, Aditya Birla Capital Limited, MUTHOOT FINANCE LTD., Lendingkart Technologies Private Limited, Finnovation Tech Solutions Pvt. Ltd. (KreditBee).

Ostatnie zmiany na rynku pożyczek osobistych

18 października 2024 r. Kotak Mahindra Bank Limited („KMBL”) ogłosił, że zawarł umowę w sprawie przejęcia portfela pożyczek osobistych („Proponowana transakcja”) Standard Chartered Bank, India, co dodatkowo umacnia jego pozycję na rynku kredytów detalicznych. Na dzień 30 września 2024 r. Proponowana transakcja obejmuje łączną kwotę niespłaconych pożyczek w wysokości około 4100 crore INR (co odpowiada ~490 milionom USD). Proponowana transakcja obejmuje pożyczki sklasyfikowane jako „Pożyczki standardowe” zgodnie z wytycznymi Reserve Bank of India (RBI).

7 lipca 2022 r.: Punjab National Bank (PNB) wprowadził „Wstępnie zatwierdzoną pożyczkę osobistą w 4 kliknięciach i pojedynczym OTP” w aplikacji bankowości mobilnej PNB One, która łączy wiele usług PNB na jednej platformie. Klienci mogą teraz uzyskać pożyczki osobiste za pomocą zaledwie czterech kliknięć i jednorazowego hasła (OTP). Kompleksowa podróż cyfrowa zajmuje mniej niż minutę z natychmiastową wypłatą na konto.

Zakres raportu dotyczącego rynku pożyczek osobistych w Indiach

Atrybut raportu | Szczegóły |

Rok bazowy | 2024 |

Okres prognozy | 2025-2033 |

Dynamika wzrostu | Przyspieszenie przy CAGR wynoszącym 18,70% |

Wielkość rynku w 2024 r. | ~98 700 milionów USD |

Analiza regionalna | Północne Indie, Południowe Indie, Wschodnie Indie i Zachodnie Indie |

Główny region przyczyniający się do wzrostu | Oczekuje się, że Północne Indie będą rosły w najwyższym tempie CAGR w prognozowanym okresie. |

Profilowane firmy | HDFC Bank Ltd., State Bank of India, ICICI Bank, Axis Bank, Bajaj Finance Limited, Tata Capital Limited, Aditya Birla Capital Limited, MUTHOOT FINANCE LTD., Lendingkart Technologies Private Limited, Finnovation Tech Solutions Pvt. Ltd. (KreditBee). |

Zakres raportu | Trendy rynkowe, czynniki napędzające i ograniczające; Szacowanie i prognozowanie przychodów; Analiza segmentacji; Analiza popytu i podaży; Krajobraz konkurencyjny; Profilowanie firm |

Omawiane segmenty | Według typu; Wedługrodzaju pożyczkodawcy; Według celu pożyczki; Według końcowego zastosowania; Według regionu/kraju |

Powody, dla których warto kupić raport dotyczący rynku pożyczek osobistych w Indiach:

Badanie obejmuje analizę wielkości rynku i prognoz, potwierdzoną przez uwierzytelnionych kluczowych ekspertów branżowych.

Raport krótko przedstawia ogólną wydajność branży.

Raport obejmuje dogłębną analizę wybitnych konkurentów z branży, koncentrując się przede wszystkim na kluczowych danych finansowych przedsiębiorstwa, portfelach typów, strategiach ekspansji i ostatnich wydarzeniach.

Szczegółowe badanie czynników napędzających, ograniczeń, kluczowych trendów i możliwości występujących w branży.

Badanie kompleksowo obejmuje rynek w różnych segmentach.

Dogłębna analiza branży na poziomie regionalnym.

Opcje dostosowywania:

Rynek pożyczek osobistych w Indiach można dodatkowo dostosować do wymagań lub dowolnego innego segmentu rynku. Poza tym UnivDatos rozumie, że możesz mieć własne potrzeby biznesowe; dlatego zachęcamy do kontaktu z nami, aby otrzymać raport, który w pełni odpowiada Twoim wymaganiom.

Spis treści

Metodologia Badawcza dla Analizy Rynku Kredytów Osobistych w Indiach (2023-2033)

Przeanalizowaliśmy historyczny rynek, oszacowaliśmy obecny rynek i prognozowaliśmy przyszły rynek kredytów osobistych w Indiach, aby ocenić jego zastosowanie w głównych regionach Indii. Przeprowadziliśmy wyczerpujące badania wtórne w celu zebrania danych historycznych o rynku i oszacowania obecnej wielkości rynku. Aby zweryfikować te spostrzeżenia, dokładnie przeanalizowaliśmy liczne ustalenia i założenia. Dodatkowo przeprowadziliśmy szczegółowe wywiady pierwotne z ekspertami branżowymi w całym łańcuchu wartości kredytów osobistych. Po zweryfikowaniu danych rynkowych poprzez te wywiady, użyliśmy zarówno podejścia odgórnego, jak i oddolnego, aby prognozować ogólną wielkość rynku. Następnie zastosowaliśmy metody rozkładu rynku i triangulacji danych, aby oszacować i przeanalizować wielkość rynku segmentów i podsegmentów branżowych.

Inżynieria Rynku

Zastosowaliśmy technikę triangulacji danych, aby sfinalizować ogólne oszacowanie rynku i wyprowadzić precyzyjne dane statystyczne dla każdego segmentu i podsegmentu rynku kredytów osobistych w Indiach. Podzieliliśmy dane na kilka segmentów i podsegmentów, analizując różne parametry i trendy, w tym rodzaj, rodzaj pożyczkodawcy, cel pożyczki, przeznaczenie końcowe i regiony w obrębie rynku kredytów osobistych w Indiach.

Główny Cel Badania Rynku Kredytów Osobistych w Indiach

Badanie identyfikuje obecne i przyszłe trendy na rynku kredytów osobistych w Indiach, dostarczając strategicznych informacji dla inwestorów. Podkreśla atrakcyjność regionalnego rynku, umożliwiając uczestnikom branży wejście na niewykorzystane rynki i uzyskanie przewagi pioniera. Inne ilościowe cele badań obejmują:

Analiza Wielkości Rynku: Ocena obecnej wielkości rynku i prognozowanie wielkości rynku kredytów osobistych w Indiach i jego segmentów pod względem wartości (USD).

Segmentacja Rynku Kredytów Osobistych: Segmenty w badaniu obejmują obszary rodzaju, rodzaju pożyczkodawcy, celu pożyczki, przeznaczenia końcowego i regionów.

Ramy Regulacyjne i Analiza Łańcucha Wartości: Zbadanie ram regulacyjnych, łańcucha wartości, zachowań klientów i krajobrazu konkurencyjnego branży kredytów osobistych.

Analiza Regionalna: Przeprowadzenie szczegółowej analizy regionalnej dla kluczowych obszarów, takich jak Północne Indie, Południowe Indie, Wschodnie Indie i Zachodnie Indie.

Profile Firm i Strategie Rozwoju: Profile firm na rynku kredytów osobistych oraz strategie rozwoju przyjęte przez uczestników rynku w celu utrzymania się na szybko rozwijającym się rynku.

Najczęściej zadawane pytania FAQ

P1: Jaka jest obecna wielkość rynku i potencjał wzrostu indyjskiego rynku kredytów osobistych?

Wartość indyjskiego rynku kredytów osobistych oszacowano na ~98 700 milionów USD w 2024 roku i oczekuje się, że będzie on rósł w tempie CAGR wynoszącym 18,70% w prognozowanym okresie (2025-2033). Ten wzrost jest napędzany przez czynniki takie jak rosnące dochody rozporządzalne, innowacje w zakresie pożyczek cyfrowych oraz zwiększony popyt na kredyty w miastach Tier I i Tier II.

Pytanie 2: Który segment ma największy udział w indyjskim rynku pożyczek osobistych według typu?

Niezabezpieczone pożyczki osobiste posiadają największy udział w rynku w Indiach ze względu na ich charakter bez zabezpieczeń, szybszą wypłatę i rosnące preferencje wśród osób zatrudnionych na etacie i samozatrudnionych. Cyfrowi pożyczkodawcy i NBFC w szczególności napędzają ekspansję tego segmentu.

P3: Jakie czynniki napędzają wzrost rynku kredytów osobistych w Indiach?

Głównymi czynnikami wzrostu są rosnące wydatki konsumpcyjne klasy średniej, digitalizacja przetwarzania kredytów, inkluzja finansowa w miastach Tier II i III oraz niskie stopy procentowe. Dodatkowo, oceny kredytowe oparte na sztucznej inteligencji (AI) i modele pożyczek mobilnych zwiększają dostępność dla pożyczkobiorców.

P4: Jakie są wschodzące technologie i trendy na indyjskim rynku pożyczek osobistych?

Kluczowe trendy obejmują wzrost popularności modeli Kup Teraz, Zapłać Później (BNPL) i wbudowanego finansowania, scoring kredytowy oparty na sztucznej inteligencji, wnioski o pożyczki składane wyłącznie cyfrowo oraz wykorzystanie alternatywnych danych do oceny ryzyka kredytowego. Te innowacje zwiększają dostępność pożyczek i poprawiają komfort klienta.

P5: Jakie są kluczowe wyzwania na indyjskim rynku pożyczek osobistych?

Wyzwania obejmują wysokie ryzyko niewypłacalności w przypadku niezabezpieczonych pożyczek, kontrolę regulacyjną platform pożyczek cyfrowych, obawy dotyczące prywatności danych, ograniczoną wiedzę finansową wśród pożyczkobiorców z obszarów wiejskich oraz zarządzanie ryzykiem kredytowym dla segmentów osób, które wcześniej nie miały dostępu do kredytu.

P6: Który region dominuje na indyjskim rynku pożyczek osobistych?

Południowe Indie dominują na rynku pożyczek osobistych ze względu na wyższy wskaźnik urbanizacji, cyfryzację oraz silną obecność banków publicznych i prywatnych. Stany takie jak Karnataka, Tamil Nadu i Telangana są kluczowymi kontrybutorami ze względu na dużą liczbę osób zatrudnionych na etacie i obeznanych z technologią kredytobiorców.

P7: Kim są kluczowi gracze na rynku kredytów osobistych w Indiach?

Wiodące firmy w indyjskiej branży pożyczek osobistych to:

• HDFC Bank Ltd.

• State Bank of India

• ICICI Bank

• Axis Bank

• Bajaj Finance Limited

• Tata Capital Limited

• Aditya Birla Capital Limited

• MUTHOOT FINANCE LTD.

• Lendingkart Technologies Private Limited

• Finnovation Tech Solutions Pvt. Ltd. (KreditBee)

Pytanie 8: Jakie strategie stosują firmy, aby napędzać wzrost na indyjskim rynku pożyczek osobistych?

Wiodące firmy wdrażają AI i uczenie maszynowe do oceny zdolności kredytowej, inwestują w cyfrowe platformy pożyczkowe i współpracują z FinTechami w celu zapewnienia łączności na ostatniej mili. Wiele z nich rozszerza również działalność na rynki drugiego/trzeciego rzędu, oferując dostosowane produkty pożyczkowe o niskiej wartości, aby wykorzystać nowy popyt.

P9: Jak wsparcie regulacyjne wpływa na ekosystem pożyczek osobistych w Indiach?

Wytyczne RBI dotyczące cyfrowego udzielania pożyczek oraz wysiłki na rzecz wzmocnienia ekosystemu biur informacji kredytowej zwiększają przejrzystość i ochronę pożyczkobiorców. Reformy te promują odpowiedzialne praktyki pożyczkowe, zwiększają zaufanie inwestorów i napędzają długoterminową stabilność rynku.

Powiązane Raporty

Klienci, którzy kupili ten przedmiot, kupili również