- Inicio

- Acerca de nosotros

- Industria

- Servicios

- Leyendo

- Contáctenos

Mercado de Colocation de Centros de Datos en Arabia Saudita: Análisis Actual y Pronóstico (2025-2033)

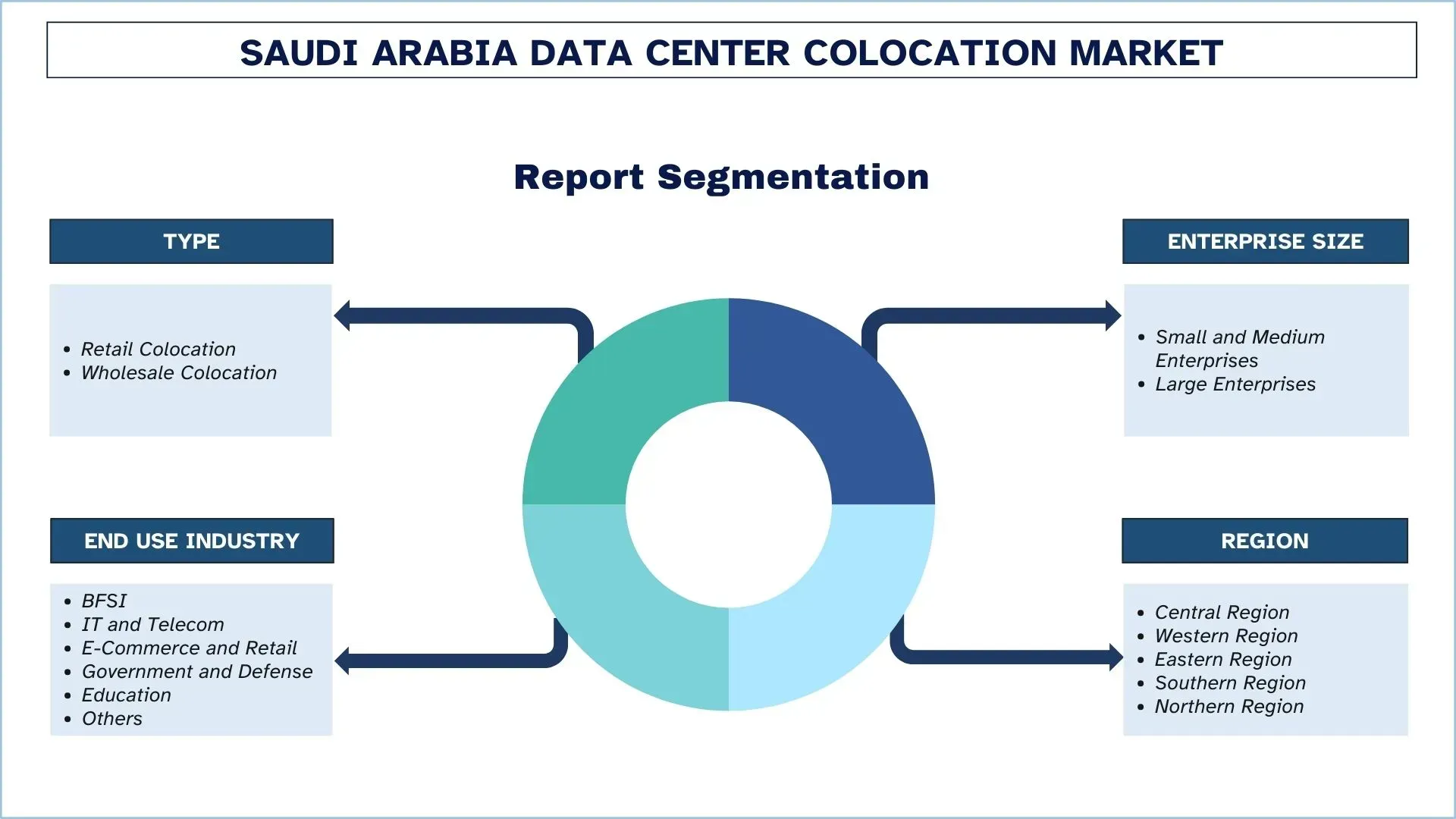

Énfasis en Tipo (Colocation Minorista, Colocation Mayorista); Tamaño de la Empresa (Pequeñas y Medianas Empresas, Grandes Empresas); Industria de Uso Final (BFSI, IT y Telecomunicaciones, Comercio Electrónico y Minorista, Gobierno y Defensa, Educación, Otros); y Región.

Tamaño y pronóstico del mercado de coubicación de centros de datos de Arabia Saudita

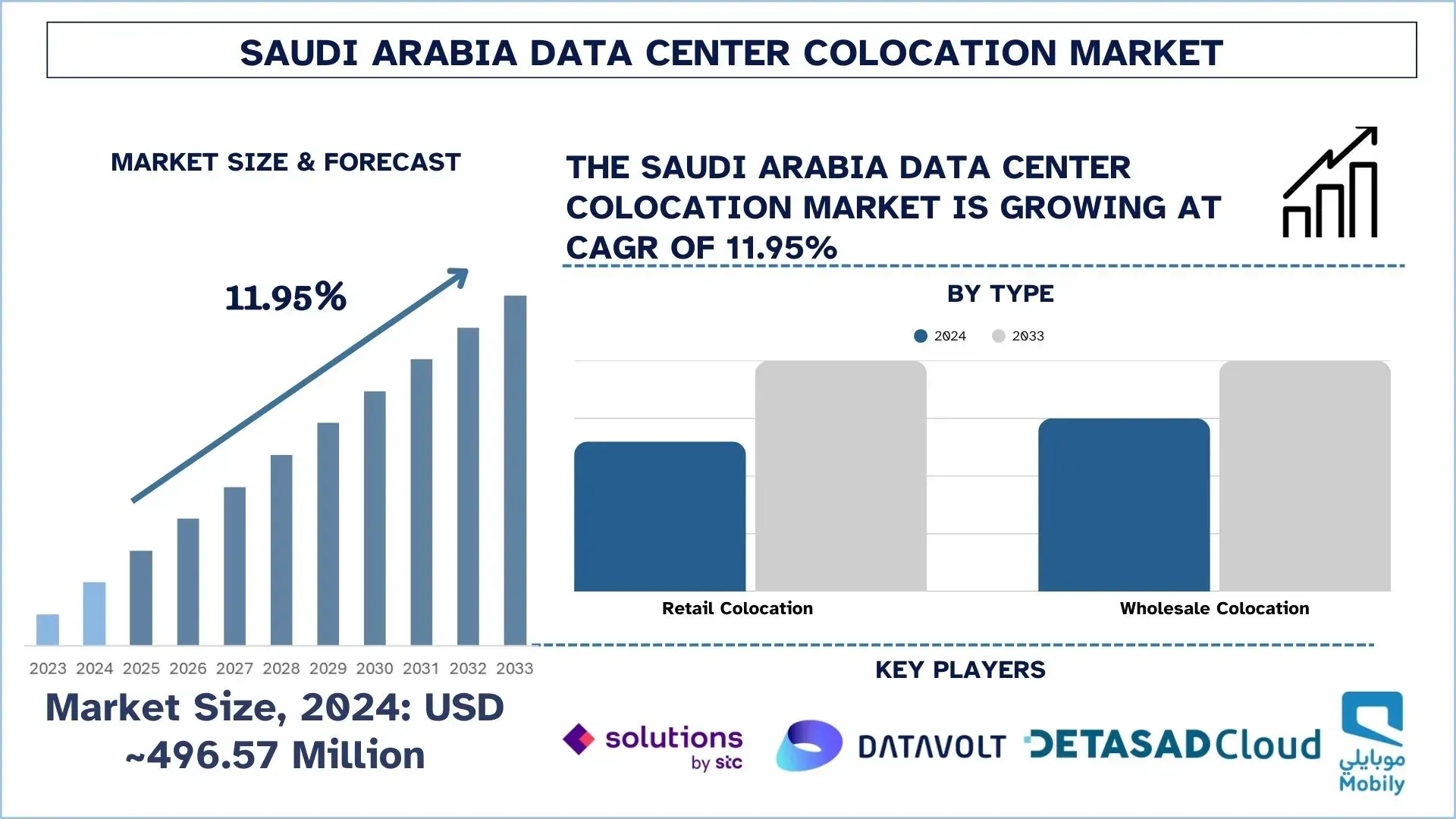

El mercado de coubicación de centros de datos de Arabia Saudita se valoró en USD 496,57 millones en 2024 y se espera que crezca a una fuerte CAGR de alrededor del 11,95% durante el período de pronóstico (2025-2033F), impulsado por la creciente adopción de la nube y las estrategias de TI híbridas en todas las industrias.

Análisis del mercado de coubicación de centros de datos de Arabia Saudita

La coubicación de datos es el despliegue de equipos de TI empresariales en un entorno operado profesionalmente que cuenta con una infraestructura sólida. Las instalaciones ofrecen disponibilidad 24/7, gran ancho de banda y recuperación ante desastres, lo que garantiza que las organizaciones alcancen altos niveles de confiabilidad y cumplimiento, en comparación con las configuraciones internas.

La adopción de la coubicación de centros de datos se ve impulsada por la necesidad de facilitar la transformación digital, la migración a la nube y la alineación con las fuertes demandas de localización de datos en Arabia Saudita. Además, las empresas están diseñando nuevas instalaciones que cuentan con certificaciones Tier III y Tier IV, con sistemas de refrigeración mejorados, redundancia de energía y conectividad de alta velocidad para lograr un rendimiento de nivel empresarial. Simultáneamente, en el mercado se están produciendo inversiones en infraestructura preparada para la IA y crecimiento regional, lo que convierte a la coubicación en una infraestructura de apoyo vital para la economía digital en desarrollo en el Reino.

Por ejemplo, el 9 de julio de 2025, XDS DATACENTRES firmó un importante acuerdo con ICS Arabia para entregar un centro de datos de refrigeración por inmersión de 10 megavatios de última generación en Riad y Jeddah. Según los términos del acuerdo, ICS Arabia diseñará, construirá y entregará la instalación a XDS antes de junio de 2026. El proyecto utilizará la infraestructura certificada Tier III y la tecnología de refrigeración por inmersión de Desert Dragon para admitir cargas de trabajo de alta densidad como la IA, el aprendizaje automático, la cadena de bloques y otras aplicaciones intensivas en GPU. La instalación establecerá un nuevo punto de referencia para la computación de alto rendimiento y eficiencia energética en la región.

Tendencias del mercado de coubicación de centros de datos de Arabia Saudita

En esta sección se analizan las principales tendencias del mercado que influyen en los diversos segmentos del mercado de coubicación de centros de datos de Arabia Saudita, según lo encontrado por nuestro equipo de expertos en investigación.

Rápida expansión de las instalaciones preparadas para la nube y la IA

El rápido crecimiento de las instalaciones preparadas para la nube y la IA es una de las tendencias clave que influyen en el mercado de coubicación de centros de datos de Arabia Saudita. Las empresas ahora exigen una infraestructura con la capacidad de admitir cargas de trabajo de alto rendimiento, incluidos la IA, el aprendizaje automático y el análisis de big data. Como tal, los operadores están invirtiendo en centros certificados Tier III y IV que cuentan con alta densidad de energía y refrigeración, así como preparación para hiperescala. El cambio dado no solo contribuye a la migración a la nube, sino que también convierte a Arabia Saudita en un centro regional de ecosistemas digitales impulsados por la IA. Por ejemplo, el 17 de enero de 2025, Gulf Data Hub y KKR anunciaron que los fondos afiliados a KKR adquirirán una participación en GDH. La inversión, que está sujeta a las aprobaciones regulatorias habituales, se está realizando a través de la estrategia de infraestructura global de KKR. KKR y GDH se comprometen a respaldar más de USD 5 mil millones de inversión total para desarrollar la capacidad del centro de datos, lo que respalda el aumento significativo en la demanda de hiperescala, la IA y las prioridades nacionales centradas en lo digital en todos los países del Golfo.

Segmentación de la industria de coubicación de centros de datos de Arabia Saudita

Esta sección proporciona un análisis de las tendencias clave en cada segmento del informe de mercado de coubicación de centros de datos de Arabia Saudita, junto con los pronósticos a nivel regional y provincial para 2025-2033.

El mercado de coubicación minorista dominó la cuota de mercado en 2024.

Según el tipo, el mercado se segmenta en coubicación minorista y coubicación mayorista. Entre estos, el mercado de coubicación minorista mantuvo la mayor cuota en 2024 porque las empresas están cambiando hacia huellas más pequeñas pero escaladas que son administradas por proveedores de servicios en lugar de desarrollar una costosa infraestructura interna. Además, la escalabilidad permite a las empresas aumentar la capacidad en respuesta a la transformación digital sin requerir un capital inicial significativo. La creciente necesidad de nube híbrida y seguridad de datos está estableciendo la coubicación minorista como el modo de entrada preferido para muchas organizaciones.

Los segmentos de TI y telecomunicaciones mantuvieron una cuota de mercado considerable en 2024.

Según la industria de uso final, el mercado se segmenta en BFSI, TI y telecomunicaciones, comercio electrónico y minorista, gobierno y defensa, educación y otros. Entre estos, los segmentos de TI y telecomunicaciones mantuvieron una cuota de mercado considerable en 2024 debido a la creciente demanda de infraestructura con gran capacidad y baja latencia para manejar los servicios en la nube, así como el despliegue de 5G y plataformas digitales. El requisito de almacenamiento seguro de datos y conexiones en tiempo real impulsa la inversión continua en instalaciones de coubicación sofisticadas. Por ejemplo, el 7 de febrero de 2025, Salam se asoció con Netskope, un líder mundial en seguridad y redes, para mejorar los servicios de centros de datos en el Reino. Esta colaboración aprovechará la infraestructura avanzada del centro de datos de Salam y la experiencia de Netskope para proporcionar servicios de coubicación seguros y confiables para las empresas.

La región central lideró el mercado

La región central alberga numerosos ministerios de estado, reguladores y sedes corporativas. Además, una cantidad significativa de infraestructuras de centros de datos se encuentran en Riad, impulsadas por la transformación digital de Vision 2030 y los proyectos gubernamentales. Además, la disponibilidad de BFSI, telecomunicaciones y negocios multinacionales garantiza un flujo de trabajo de coubicación seguro, compatible y de alta capacidad. Además, la gobernanza inteligente, las políticas de prioridad en la nube y las inversiones en la adopción de la IA están obligando a los operadores a aumentar sus inversiones en centros de datos Tier III y Tier IV.

Por ejemplo, el 17 de febrero de 2025, Etihad Etisalat Company (Mobily) anunció que invertiría una suma considerable de 3,4 mil millones de SAR (aproximadamente USD 905 millones) en infraestructura digital en el Medio Oriente. El anuncio se hizo durante la conferencia de tecnología LEAP 2025 concluida en Riad. La cantidad se invertiría en centros de datos, cables submarinos y redes de fibra.

Panorama competitivo de la industria de coubicación de centros de datos de Arabia Saudita

El mercado de coubicación de centros de datos de Arabia Saudita es competitivo, con varios actores del mercado global e internacional. Los actores clave están adoptando diferentes estrategias de crecimiento para mejorar su presencia en el mercado, como asociaciones, acuerdos, colaboraciones, lanzamientos de nuevos productos, expansiones geográficas y fusiones y adquisiciones.

Principales empresas de coubicación de centros de datos de Arabia Saudita

Algunos de los principales actores en el mercado son solutions by stc, DataVolt, WafaiCloud, DETASAD (Detecon Al Saudia Co. Ltd.), center3, Etihad Salam Telecom Company (Salam), Sahara Net, Zenlayer, Inc., EDGNEX Data Centres by DAMAC, Etihad Etisalat Company (Mobily).

Desarrollos recientes en el mercado de coubicación de centros de datos de Arabia Saudita

- El 13 de febrero de 2025, Ooredoo Group e Iron Mountain anunciaron una asociación estratégica histórica, que verá al líder mundial en servicios de gestión de información tomar una participación minoritaria en la empresa de centros de datos neutrales para operadores de Ooredoo, MENA Digital Hub. Además, para satisfacer la creciente demanda de coubicación, IA, servicios en la nube e hiperconectividad en la región.

- El 10 de febrero de 2025, NEOM y DataVolt firmaron un acuerdo histórico, que marca un paso significativo hacia la realización de la visión del Reino para una economía sostenible e impulsada por datos en Oxagon, costa del Mar Rojo.

- Una inversión inicial de USD 5 mil millones por parte de DataVolt financiará la primera fase del desarrollo de la fábrica, que se espera que esté operativa para 2028.

- El acuerdo marca un hito importante en la expansión de la infraestructura digital de KSA, lo que refuerza su posición como el centro de datos líder de la región.

- El 6 de octubre de 2023, stc group firmó una asociación estratégica con Red Sea Global (RSG), lo que marca un hito importante. Este acuerdo tiene como objetivo facilitar la transformación digital y potenciar los destinos turísticos a lo largo de la costa del Mar Rojo mediante la adopción de tecnologías de comunicación y servicios digitales de última generación, centrándose en servicios de conectividad fluidos y sostenidos.

Cobertura del informe del mercado de coubicación de centros de datos de Arabia Saudita

Detalles | |

Año base | 2024 |

Período de pronóstico | 2025-2033 |

Impulso de crecimiento | Acelerar a una CAGR del 11,95% |

Tamaño del mercado 2024 | USD 496,57 millones |

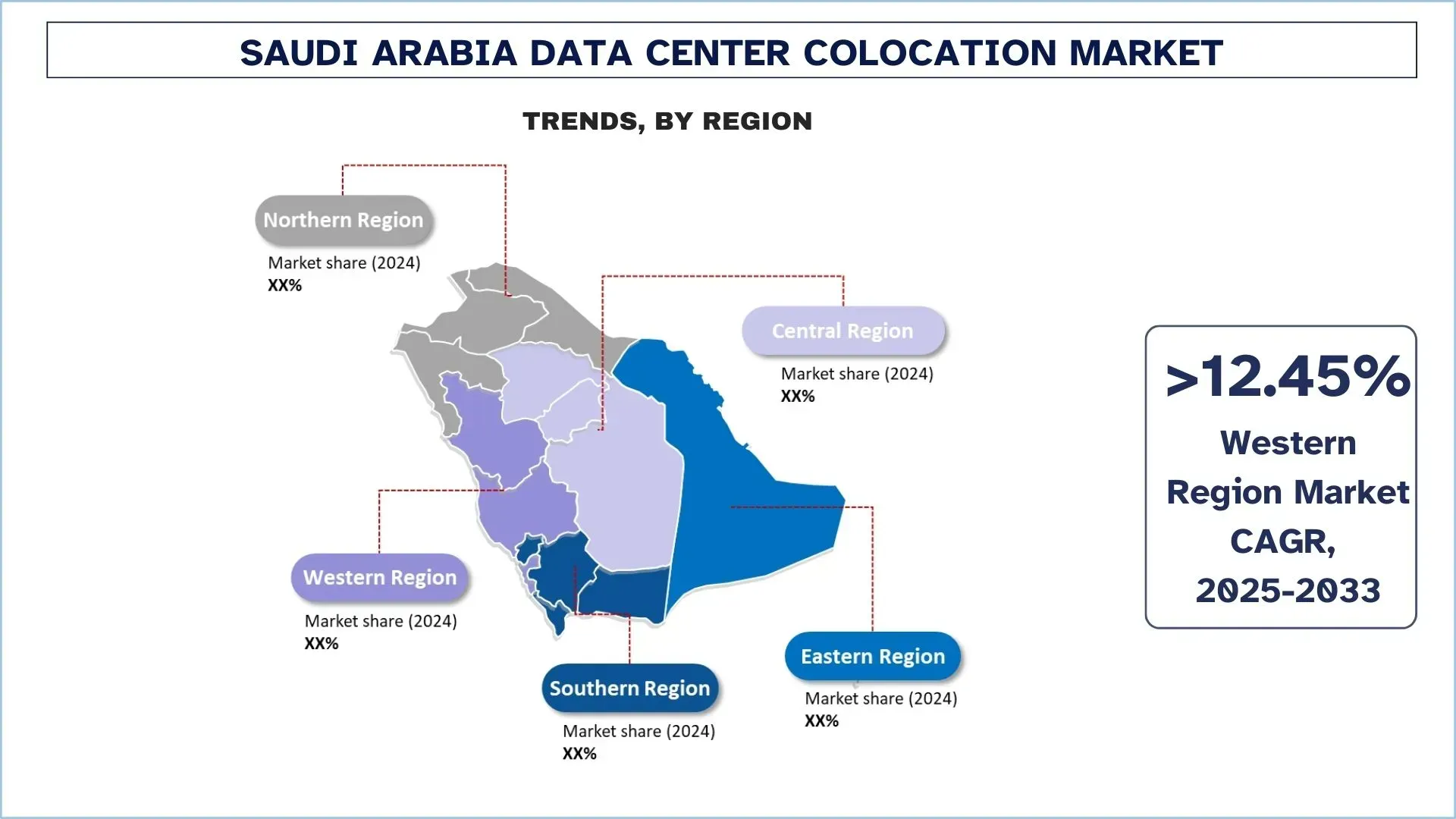

Análisis regional | Región central, región occidental, región oriental, región meridional, región septentrional |

Región con mayor contribución | Se espera que la región occidental crezca a la CAGR más alta durante el período previsto. |

Empresas perfiladas | solutions by stc, DataVolt, WafaiCloud, DETASAD (Detecon Al Saudia Co. Ltd.), center3, Etihad Salam Telecom Company (Salam), Sahara Net, Zenlayer, Inc., EDGNEX Data Centres by DAMAC, Etihad Etisalat Company (Mobily) |

Alcance del informe | Tendencias, impulsores y restricciones del mercado; Estimación y previsión de ingresos; Análisis de segmentación; Análisis de la demanda y la oferta; Panorama competitivo; Perfiles de empresa |

Segmentos cubiertos | Por tipo, por tamaño de empresa, por industria de uso final y por región |

Razones para comprar el informe del mercado de coubicación de centros de datos de Arabia Saudita:

- El estudio incluye análisis de tamaño y previsión del mercado confirmado por expertos clave de la industria autenticados.

- El informe revisa brevemente el rendimiento general de la industria de un vistazo.

- El informe cubre un análisis en profundidad de los pares de la industria prominentes, centrándose principalmente en las finanzas clave del negocio, las carteras de tipo, las estrategias de expansión y los desarrollos recientes.

- Examen detallado de los impulsores, las restricciones, las tendencias clave y las oportunidades que prevalecen en la industria.

- El estudio cubre exhaustivamente el mercado en diferentes segmentos.

Opciones de personalización:

El mercado de coubicación de centros de datos de Arabia Saudita se puede personalizar aún más según los requisitos o cualquier otro segmento de mercado. Además de esto, UnivDatos entiende que puede tener sus propias necesidades comerciales; por lo tanto, no dude en contactarnos para obtener un informe que se adapte completamente a sus requisitos.

Tabla de contenido

Metodología de Investigación para el Análisis del Mercado de Colocación de Centros de Datos en Arabia Saudita (2023-2033)

Analizamos el mercado histórico, estimamos el mercado actual y pronosticamos el mercado futuro del mercado de Colocación de Centros de Datos de Arabia Saudita para evaluar su aplicación en las principales regiones. Realizamos una exhaustiva investigación secundaria para recopilar datos históricos del mercado y estimar el tamaño actual del mercado. Para validar estos conocimientos, revisamos cuidadosamente numerosos hallazgos y suposiciones. Además, realizamos entrevistas primarias en profundidad con expertos de la industria en toda la cadena de valor de Colocación de Centros de Datos de Arabia Saudita. Después de validar las cifras del mercado a través de estas entrevistas, utilizamos enfoques tanto de arriba hacia abajo como de abajo hacia arriba para pronosticar el tamaño general del mercado. Luego, empleamos métodos de desglose del mercado y triangulación de datos para estimar y analizar el tamaño del mercado de los segmentos y subsegmentos de la industria.

Ingeniería de Mercado

Empleamos la técnica de triangulación de datos para finalizar la estimación general del mercado y derivar números estadísticos precisos para cada segmento y subsegmento del mercado de Colocación de Centros de Datos de Arabia Saudita. Dividimos los datos en varios segmentos y subsegmentos analizando diversos parámetros y tendencias, incluidos el tipo, el tamaño de la empresa, la industria de uso final y la región dentro del mercado de Colocación de Centros de Datos de Arabia Saudita.

El Objetivo Principal del Estudio del Mercado de Colocación de Centros de Datos de Arabia Saudita

El estudio identifica las tendencias actuales y futuras en el mercado de Colocación de Centros de Datos de Arabia Saudita, proporcionando información estratégica para los inversores. Destaca el atractivo del mercado, lo que permite a los participantes de la industria aprovechar los mercados sin explotar y obtener una ventaja de ser los primeros en actuar. Otros objetivos cuantitativos de los estudios incluyen:

Análisis del Tamaño del Mercado: Evaluar el tamaño actual y previsto del mercado de Colocación de Centros de Datos de Arabia Saudita y sus segmentos en términos de valor (USD).

Segmentación del Mercado de Colocación de Centros de Datos de Arabia Saudita: Los segmentos en el estudio incluyen áreas de tipo, tamaño de la empresa, industria de uso final y región.

Marco Regulatorio y Análisis de la Cadena de Valor: Examinar el marco regulatorio, la cadena de valor, el comportamiento del cliente y el panorama competitivo de la industria de Colocación de Centros de Datos de Arabia Saudita.

Análisis Regional: Realizar un análisis regional detallado para áreas clave como la Región Central, la Región Occidental, la Región Oriental, la Región Sur y la Región Norte.

Perfiles de Empresas y Estrategias de Crecimiento: Perfiles de empresas del mercado de Colocación de Centros de Datos de Arabia Saudita y las estrategias de crecimiento adoptadas por los participantes del mercado para mantenerse en el mercado de rápido crecimiento.

Preguntas frecuentes Preguntas frecuentes

P1: ¿Cuál es el tamaño actual del mercado de coubicación de centros de datos en Arabia Saudita y su potencial de crecimiento?

El mercado de coubicación de centros de datos de Arabia Saudita se valoró en USD 496.57 millones en 2024 y se proyecta que crezca a una CAGR del 11.95% de 2025 a 2033. Este crecimiento está impulsado por una fuerte demanda de adopción de la nube, transformación digital, iniciativas de Visión 2030 y el aumento de los requisitos de localización de datos en varias industrias.

P2: ¿Qué segmento tiene la mayor cuota del mercado de colocación de centros de datos de Arabia Saudita por tipo?

La colocación minorista actualmente domina el mercado, ya que proporciona a las empresas soluciones flexibles, escalables y rentables. Este modelo es especialmente atractivo para empresas y pymes que buscan expandir sus capacidades digitales sin una gran inversión de capital inicial.

P3: ¿Cuáles son los factores impulsores para el crecimiento del mercado de colocación de centros de datos en Arabia Saudita?

Los principales impulsores del crecimiento incluyen el impulso de la economía digital de Visión 2030, la creciente demanda de soluciones de TI híbridas y en la nube, las leyes de localización de datos, el rápido despliegue de 5G y la expansión en sectores como BFSI, comercio electrónico y servicios gubernamentales. Estos factores están creando una fuerte demanda de instalaciones de colocación avanzadas.

P4: ¿Cuáles son las tecnologías y tendencias emergentes en el mercado de Colocation de Centros de Datos en Arabia Saudita?

El mercado está siendo testigo de la rápida expansión de instalaciones preparadas para la IA, diseños de centros de datos modulares y servicios de coubicación mayorista para hiperescalares. Las tendencias también incluyen el uso de energía verde, tecnologías de refrigeración avanzadas y una creciente adopción de instalaciones certificadas de Nivel III y Nivel IV para garantizar el tiempo de actividad y el cumplimiento.

P5: ¿Cuáles son los desafíos clave en el mercado de coubicación de centros de datos en Arabia Saudita?

El mercado enfrenta desafíos como la alta inversión de capital para el desarrollo de infraestructura, la escasez de mano de obra cualificada, el aumento de los costes operativos y la evolución de las amenazas de ciberseguridad. Además, la creciente competencia de los actores internacionales añade presión a los proveedores locales para que innoven.

P6: ¿Qué región domina el mercado de coubicación de centros de datos de Arabia Saudita?

La Región Central (Riad) domina el mercado, ya que alberga la mayoría de los organismos gubernamentales, instituciones financieras y sedes corporativas. Riad tiene la mayor concentración de instalaciones de coubicación, lo que la convierte en el centro digital del Reino, mientras que la Región Occidental (Jeddah y Makkah) está emergiendo como un centro secundario de rápido crecimiento.

P7: ¿Quiénes son los actores clave en el mercado de coubicación de centros de datos en Arabia Saudita?

Las principales empresas en el mercado de coubicación de centros de datos de Arabia Saudita incluyen:

• solutions by stc

• DataVolt

• WafaiCloud

• DETASAD (Detecon Al Saudia Co. Ltd.)

• center3

• Etihad Salam Telecom Company (Salam)

• Sahara Net

• Zenlayer, Inc.

• EDGNEX Data Centres by DAMAC

• Etihad Etisalat Company (Mobily)

P8: ¿Cómo apoya el mercado de coubicación de centros de datos de Arabia Saudita a las empresas e inversores?

El mercado permite a las empresas reducir los costos de infraestructura, mejorar la escalabilidad y garantizar el cumplimiento de las regulaciones locales de datos, mientras que los inversores se benefician de un sector de rápido crecimiento alineado con los objetivos de la economía digital de la Visión 2030. Con un alto crecimiento de la TCAC, presenta oportunidades atractivas para la inversión y las asociaciones a largo plazo.

P9: ¿Qué oportunidades futuras existen en el mercado de coubicación de centros de datos en Arabia Saudita?

Las futuras oportunidades radican en instalaciones de coubicación impulsadas por la IA, la expansión a ciudades secundarias como NEOM y Dammam, la integración de energías renovables y las asociaciones con hiperescaladores globales. A medida que aumenta la demanda de infraestructura digital segura y escalable, los proveedores de coubicación desempeñarán un papel central para permitir el liderazgo digital de Arabia Saudita en la región MENA.

Relacionados Informes

Los clientes que compraron este artículo también compraron