- Home

- Chi siamo

- Settore

- Servizi

- Lettura

- Contattaci

Mercato indiano dei prestiti personali: analisi attuale e previsioni (2025-2033)

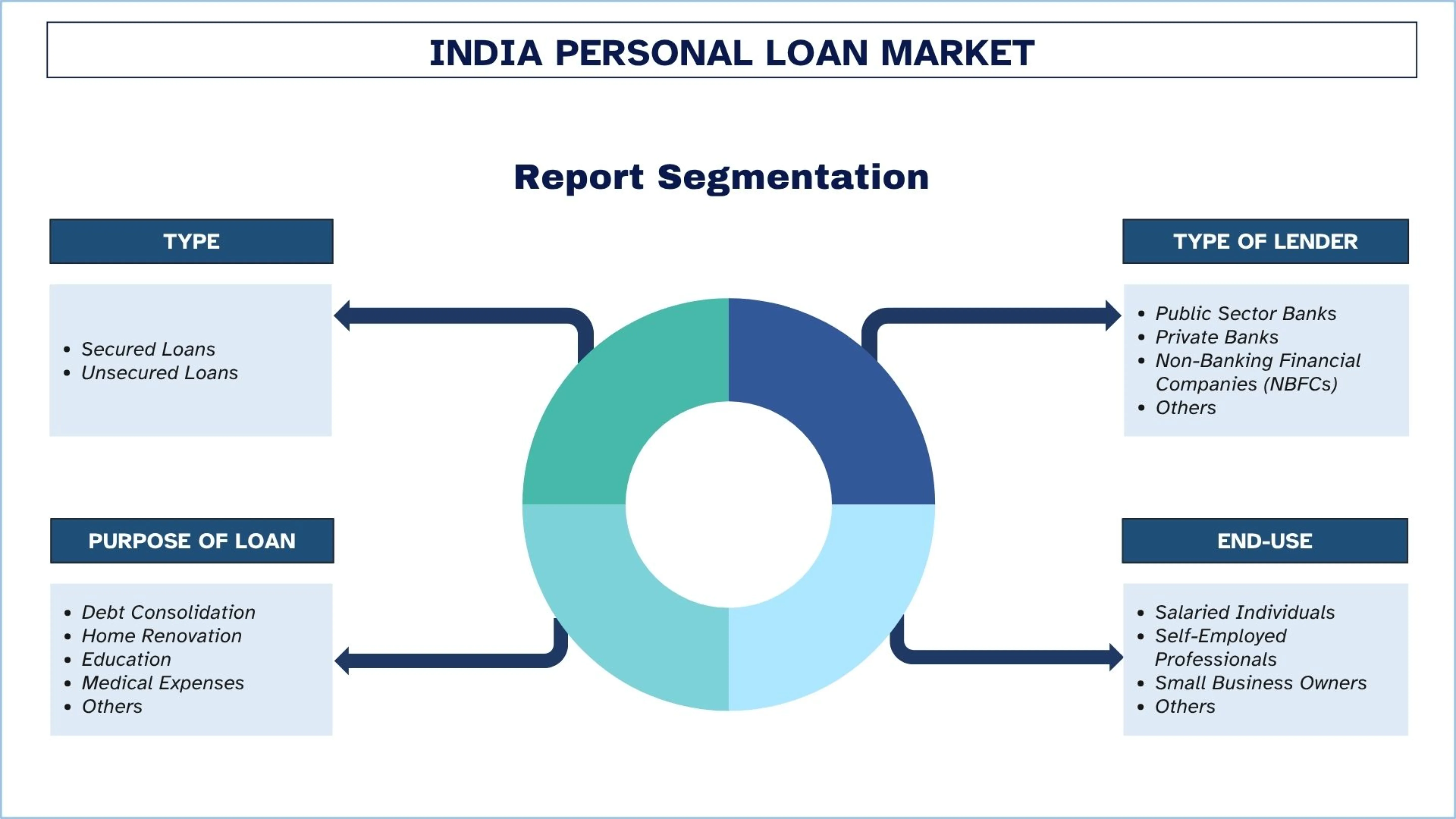

Enfasi sul Tipo (Prestiti Garantiti, Prestiti Non Garantiti); Tipo di Prestatore (Banche del Settore Pubblico, Banche Private, Società Finanziarie Non Bancarie (NBFC), Altri); Scopo del Prestito (Consolidamento del Debito, Ristrutturazione della Casa, Istruzione, Spese Mediche, Altri); Uso Finale (Lavoratori Dipendenti, Liberi Professionisti, Piccoli Imprenditori, Altri); e Regione/Stati

Dimensioni e previsioni del mercato dei prestiti personali in India

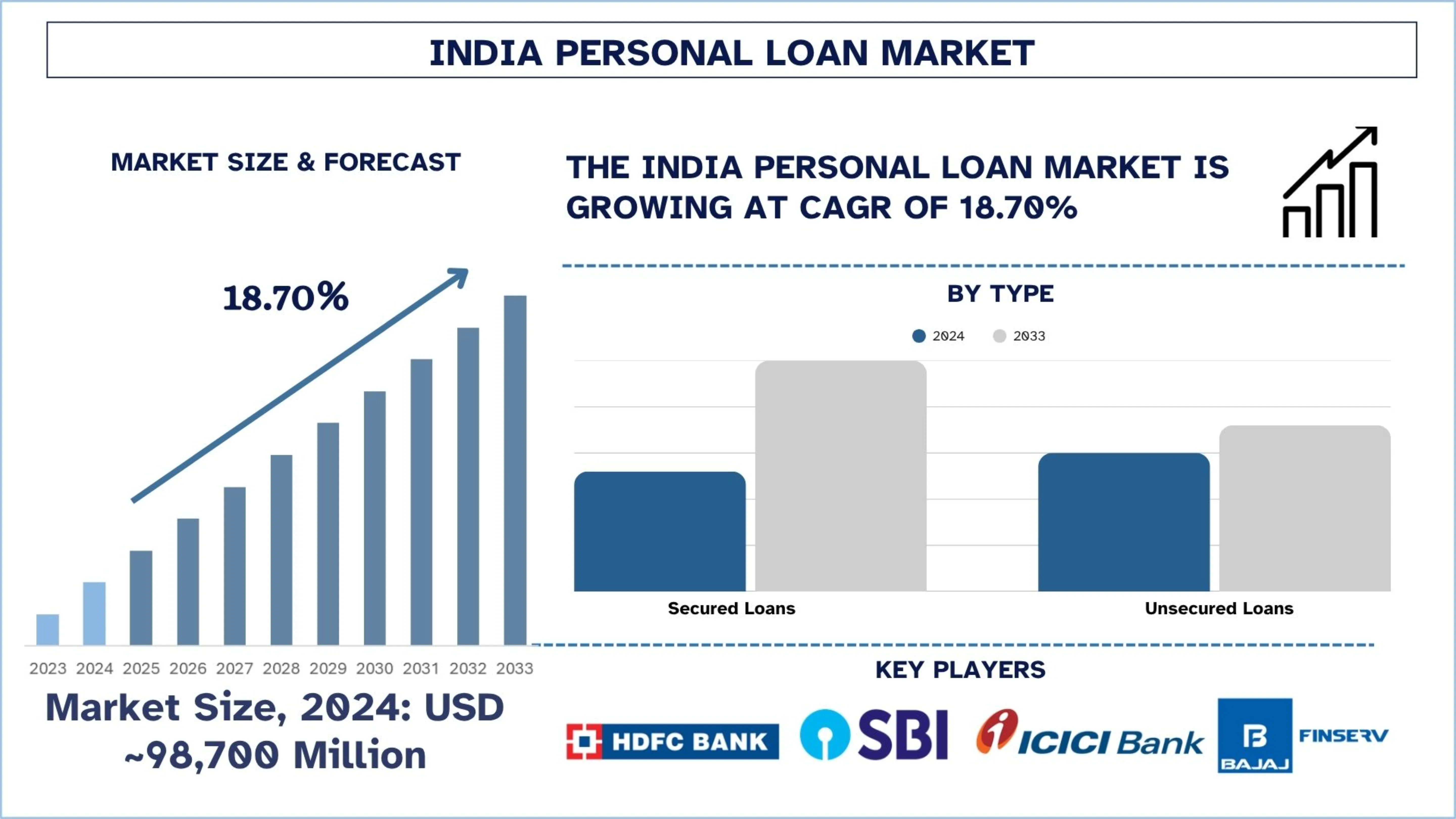

Il mercato dei prestiti personali in India è stato valutato a circa 98.700 milioni di dollari nel 2024 e si prevede che crescerà con un forte CAGR di circa il 18,70% durante il periodo di previsione (2025-2033F), grazie alla crescita della classe media e all'aumento della spesa dei consumatori, che stanno alimentando la domanda di prestiti personali.

Analisi del mercato dei prestiti personali in India

Un prestito personale è una forma di credito non garantito fornita da un istituto finanziario a un individuo in base al reddito, all'affidabilità creditizia e alla capacità di rimborso dell'individuo. Di solito è, ad esempio, per matrimoni, istruzione, viaggi, emergenze mediche o ristrutturazioni domestiche. Una differenza importante rispetto ai prestiti garantiti è che i prestiti personali non necessitano di garanzie e vengono rimborsati in EMI fissi per una durata fissa.

Per dare impulso al mercato dei prestiti personali in India, le aziende investono in tecnologie di onboarding digitale e di erogazione di prestiti in tempo reale che utilizzano modelli di credit scoring basati sull'intelligenza artificiale per rafforzare il business e accelerare la crescita nel mercato dei prestiti personali in India. Mentre i player FinTech e le NBFC (società finanziarie non bancarie) stanno estendendo prestiti personalizzati di piccolo importo attraverso app mobili a millennial, lavoratori a contratto e mutuatari alle prime armi, gli equivalenti nel sistema tradizionale stanno lottando per estendere una simile facilitazione. Ma anche le banche tradizionali stanno collaborando con le FinTech per aiutare a sottoscrivere ed entrare in mercati non serviti.

Ad esempio, India Post Payments Bank (IPPB) e Aditya Birla Capital Limited (ABCL) hanno annunciato una partnership strategica per ampliare la portata e l'accessibilità ai prodotti di prestito in tutta l'India. Attraverso questa collaborazione, IPPB fornirà servizi di segnalazione per l'ampia gamma di soluzioni di prestito di Aditya Birla Capital, inclusi prestiti personali, prestiti aziendali e prestiti garantiti da immobili, alla sua base di clienti esistente, il 22 maggio 2025.

Tendenze del mercato dei prestiti personali in India

Questa sezione discute le principali tendenze del mercato che stanno influenzando i vari segmenti del mercato dei prestiti personali in India, come scoperto dal nostro team di esperti di ricerca.

Ascesa dei modelli di prestito embedded e BNPL

I modelli di prestito embedded e Buy Now Pay Later (BNPL) stanno cambiando il modo in cui i prestiti personali vengono venduti in India, con il credito venduto direttamente su piattaforme digitali come app di e-commerce, app di viaggio e app fintech. Questi modelli facilitano prestiti istantanei di piccolo importo al momento dell'acquisto, aumentando così la comodità dell'utente e incrementando il volume delle transazioni. Ad esempio, i consumatori più giovani sono particolarmente attratti dal BNPL, che offre flessibilità di rimborso e non richiede carte di credito tradizionali. Il credito è stato reso più fluido e contestuale attraverso queste offerte, i partner di prestito stanno collaborando con commercianti e piattaforme tecnologiche per scalare queste offerte. Questa tendenza sta cambiando il modo in cui i consumatori visualizzano e ottengono l'accesso al credito personale e sta guidando l'inclusione finanziaria.

Segmentazione del settore dei prestiti personali

Questa sezione fornisce un'analisi delle principali tendenze in ogni segmento del rapporto sul mercato dei prestiti personali in India, insieme alle previsioni a livello regionale e statale per il 2025-2033.

La categoria dei prestiti non garantiti domina il mercato dei prestiti personali nel 2024.

In base al tipo, il mercato è segmentato in prestiti garantiti, prestiti non garantiti. Tra questi, la categoria dei prestiti non garantiti domina il mercato dei prestiti personali nel 2024. La crescita può essere attribuita alla crescente domanda di prestiti non garantiti, a causa della documentazione minima, dei brevi tempi di elaborazione e dell'assenza di requisiti di garanzia. Con la fornitura di prestiti di piccolo importo e di tipo istantaneo, questo segmento attrae mutuatari alle prime armi, la forza lavoro a contratto e i gruppi demografici più giovani. La facilità di accesso e la natura digitale delle fintech e delle NBFC hanno visto le loro strategie di espansione diffondersi nelle città di livello 2 e 3.

Si prevede che le banche private cresceranno con un CAGR significativo durante il periodo di previsione (2025-2033).

In base al tipo di prestatore, il mercato è segmentato in banche del settore pubblico, banche private, società finanziarie non bancarie (NBFC) e altri. Tra questi, si prevede che le banche private cresceranno con un CAGR significativo durante il periodo di previsione (2025-2033). La forte infrastruttura digitale, le offerte pre-approvate e i tassi di interesse competitivi offrono un'eccellente opportunità per le banche private di far crescere il mercato dei prestiti personali. La loro sottoscrizione basata sulla tecnologia e le integrazioni API rendono l'erogazione del prestito indolore, soprattutto per i loro mutuatari urbani dipendenti. L'efficienza di ciò rende le banche private abilitatori centrali della scala nel prestito al dettaglio. Ad esempio, il 7 luglio 2023, Flipkart ha stretto una partnership strategica con Axis Bank, che è una delle più grandi banche del settore privato, per facilitare i prestiti personali ai suoi stimati clienti, aggiungendo ulteriore comodità e vantaggi ai suoi 450 milioni di clienti.

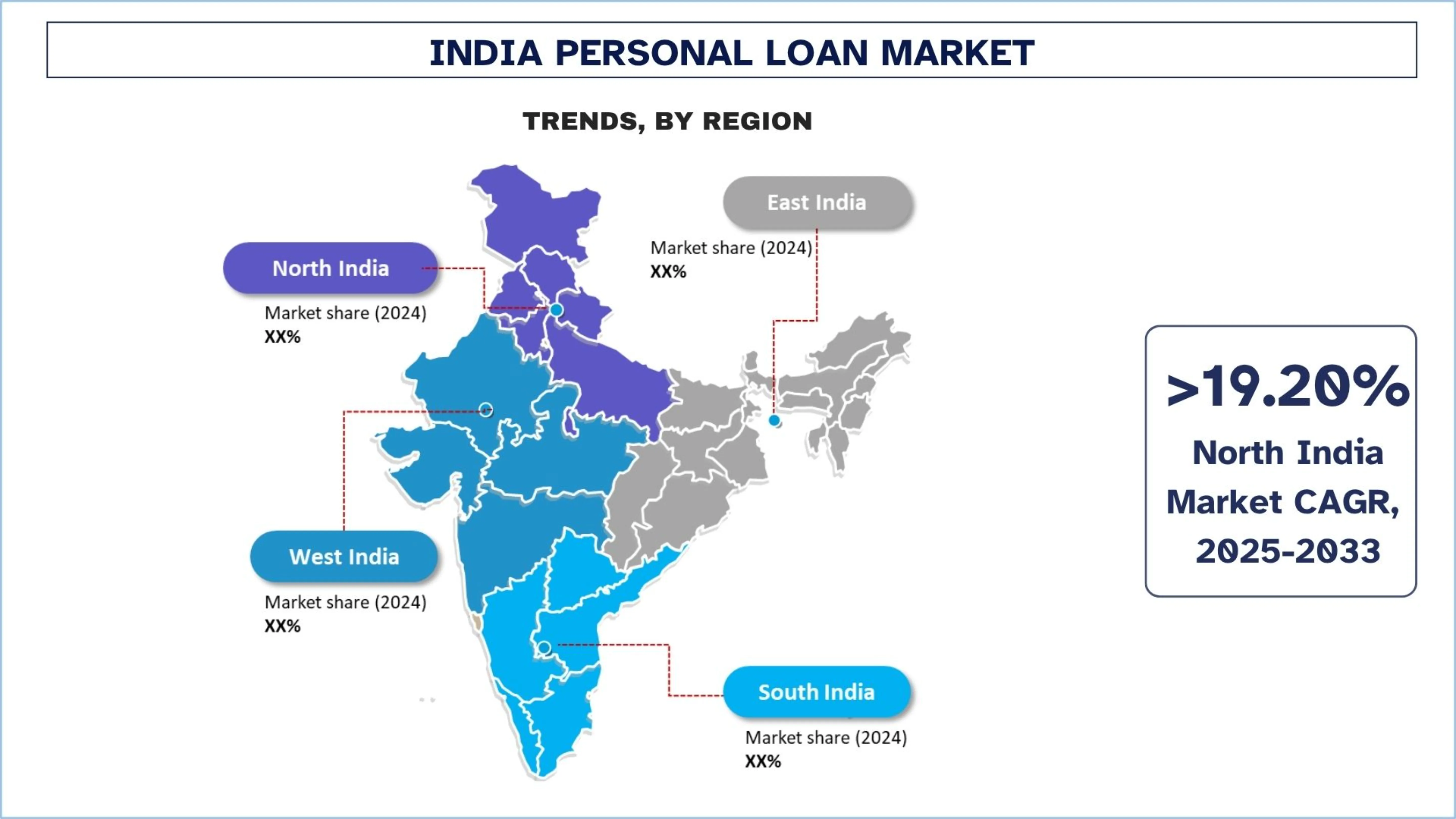

L'India meridionale deteneva una quota dominante del mercato dei prestiti personali.

La penetrazione dei prestiti personali è più alta nell'India meridionale, con Bengaluru, Chennai e Hyderabad che sono i principali centri per i mutuatari regolari consapevoli della tecnologia e impiegati. Con le società IT/ITES e gli specialisti fintech nella regione, gli investimenti possono essere erogati in importi maggiori e vengono adottati più rapidamente. A causa della natura sviluppata del prestito, le società finanziarie significative spesso vedono una costante espansione e attraggono buoni mutuatari. Il 27 febbraio 2025, South Indian Bank ha introdotto SIB QUICKPL, una piattaforma di prestito personale completamente digitale progettata per i nuovi clienti. La piattaforma consente ai dipendenti e ai lavoratori autonomi con solidi profili di credito di ottenere prestiti personali non garantiti attraverso un processo senza documenti in 10 minuti.

Panorama competitivo dei prestiti personali in India

Il mercato dei prestiti personali in India è competitivo, con diversi attori del mercato globale e internazionale. I principali attori stanno adottando diverse strategie di crescita per migliorare la loro presenza sul mercato, come partnership, accordi, collaborazioni, lanci di nuovi prodotti, espansioni geografiche e fusioni e acquisizioni.

Le migliori società di prestiti personali in India

Alcuni dei principali attori del mercato sono HDFC Bank Ltd., State Bank of India, ICICI Bank, Axis Bank, Bajaj Finance Limited, Tata Capital Limited, Aditya Birla Capital Limited, MUTHOOT FINANCE LTD., Lendingkart Technologies Private Limited, Finnovation Tech Solutions Pvt. Ltd. (KreditBee).

Recenti sviluppi nel mercato dei prestiti personali

Il 18 ottobre 2024, Kotak Mahindra Bank Limited ("KMBL") ha annunciato di aver stipulato un accordo per acquisire il portafoglio di prestiti personali ("Transazione proposta") di Standard Chartered Bank, India, rafforzando ulteriormente la sua posizione nel mercato del credito al dettaglio. Al 30 settembre 2024, la transazione proposta comprende un totale di prestiti in essere per circa ₹ 4.100 crore (equivalenti a circa 490 milioni di dollari). La transazione proposta consiste in prestiti classificati come "Prestiti standard" secondo le linee guida della Reserve Bank of India (RBI).

Il 7 luglio 2022: Punjab National Bank (PNB) ha introdotto "Prestito personale pre-approvato in 4 clic e OTP singolo" sull'app di mobile banking PNB One, che unifica più servizi di PNB su un'unica piattaforma. I clienti possono ora ottenere prestiti personali con soli quattro clic e una singola password one-time (OTP). Il percorso digitale end-to-end richiede meno di un minuto con l'erogazione immediata sul conto.

Copertura del rapporto sul mercato dei prestiti personali in India

Attributo del rapporto | Dettagli |

Anno base | 2024 |

Periodo di previsione | 2025-2033 |

Slancio di crescita | Accelerazione a un CAGR del 18,70% |

Dimensione del mercato 2024 | Circa 98.700 milioni di dollari |

Analisi regionale | India settentrionale, India meridionale, India orientale e India occidentale |

Principale regione contributiva | Si prevede che l'India settentrionale crescerà al CAGR più alto durante il periodo previsto. |

Società profilate | HDFC Bank Ltd., State Bank of India, ICICI Bank, Axis Bank, Bajaj Finance Limited, Tata Capital Limited, Aditya Birla Capital Limited, MUTHOOT FINANCE LTD., Lendingkart Technologies Private Limited, Finnovation Tech Solutions Pvt. Ltd. (KreditBee). |

Ambito del rapporto | Tendenze del mercato, fattori trainanti e vincoli; Stima e previsione delle entrate; Analisi della segmentazione; Analisi della domanda e dell'offerta; Panorama competitivo; Profilazione aziendale |

Segmenti coperti | Per tipo; By Tipo di prestatore; Per scopo del prestito; Per uso finale; Per regione/paese |

Motivi per acquistare il rapporto sul mercato dei prestiti personali in India:

Lo studio include l'analisi delle dimensioni del mercato e delle previsioni confermata da esperti chiave del settore autenticati.

Il rapporto esamina brevemente la performance complessiva del settore a colpo d'occhio.

Il rapporto copre un'analisi approfondita dei principali concorrenti del settore, concentrandosi principalmente sui principali dati finanziari aziendali, sui portafogli di tipo, sulle strategie di espansione e sui recenti sviluppi.

Esame dettagliato dei fattori trainanti, dei vincoli, delle tendenze chiave e delle opportunità prevalenti nel settore.

Lo studio copre in modo completo il mercato attraverso diversi segmenti.

Analisi approfondita a livello regionale del settore.

Opzioni di personalizzazione:

Il mercato dei prestiti personali in India può essere ulteriormente personalizzato in base alle esigenze o a qualsiasi altro segmento di mercato. Oltre a questo, UnivDatos comprende che potresti avere le tue esigenze aziendali; quindi, non esitare a contattarci per ottenere un rapporto che si adatti completamente alle tue esigenze.

Indice

Metodologia di ricerca per l'analisi del mercato dei prestiti personali in India (2023-2033)

Abbiamo analizzato il mercato storico, stimato il mercato attuale e previsto il mercato futuro dei prestiti personali in India per valutarne l'applicazione nelle principali regioni dell'India. Abbiamo condotto un'esaustiva ricerca secondaria per raccogliere dati storici di mercato e stimare le dimensioni attuali del mercato. Per convalidare queste intuizioni, abbiamo esaminato attentamente numerosi risultati e ipotesi. Inoltre, abbiamo condotto interviste primarie approfondite con esperti del settore lungo tutta la catena del valore dei prestiti personali. Dopo aver convalidato i dati di mercato attraverso queste interviste, abbiamo utilizzato approcci sia top-down che bottom-up per prevedere le dimensioni complessive del mercato. Abbiamo quindi impiegato metodi di suddivisione del mercato e di triangolazione dei dati per stimare e analizzare le dimensioni del mercato dei segmenti e sottosegmenti del settore.

Ingegneria del mercato

Abbiamo impiegato la tecnica di triangolazione dei dati per finalizzare la stima complessiva del mercato e derivare numeri statistici precisi per ciascun segmento e sottosegmento del mercato dei prestiti personali in India. Abbiamo suddiviso i dati in diversi segmenti e sottosegmenti analizzando vari parametri e tendenze, tra cui tipo, tipo di prestatore, scopo del prestito, uso finale e regioni all'interno del mercato dei prestiti personali in India.

L'obiettivo principale dello studio sul mercato dei prestiti personali in India

Lo studio identifica le tendenze attuali e future nel mercato dei prestiti personali in India, fornendo approfondimenti strategici per gli investitori. Evidenzia l'attrattiva del mercato regionale, consentendo ai partecipanti del settore di attingere a mercati non sfruttati e ottenere un vantaggio di first-mover. Altri obiettivi quantitativi degli studi includono:

Analisi delle dimensioni del mercato: Valutare le dimensioni attuali del mercato e prevedere le dimensioni del mercato dei prestiti personali in India e dei suoi segmenti in termini di valore (USD).

Segmentazione del mercato dei prestiti personali: I segmenti nello studio includono aree di tipo, tipo di prestatore, scopo del prestito, uso finale e regioni.

Quadro normativo e analisi della catena del valore: Esaminare il quadro normativo, la catena del valore, il comportamento dei clienti e il panorama competitivo del settore dei prestiti personali.

Analisi regionale: Condurre un'analisi regionale dettagliata per aree chiave come India settentrionale, India meridionale, India orientale e India occidentale.

Profili aziendali e strategie di crescita: Profili aziendali del mercato dei prestiti personali e le strategie di crescita adottate dagli operatori di mercato per sostenersi nel mercato in rapida crescita.

Domande frequenti FAQ

D1: Qual è la dimensione attuale del mercato dei prestiti personali in India e il suo potenziale di crescita?

Il mercato indiano dei prestiti personali è stato valutato a circa 98.700 milioni di dollari nel 2024 e si prevede che crescerà a un CAGR del 18,70% durante il periodo di previsione (2025-2033). Questa crescita è alimentata da fattori quali l'aumento dei redditi disponibili, le innovazioni nel settore dei prestiti digitali e l'aumento della domanda di credito nelle città di livello I e livello II.

Q2: Quale segmento detiene la quota maggiore del mercato dei prestiti personali in India per tipologia?

I prestiti personali non garantiti detengono la quota di mercato maggiore in India grazie alla loro natura senza garanzie, all'erogazione più rapida e alla crescente preferenza tra i lavoratori dipendenti e autonomi. I finanziatori digitali e le NBFC hanno alimentato in particolare l'espansione di questo segmento.

Q3: Quali sono i fattori trainanti per la crescita del mercato indiano dei prestiti personali?

I principali fattori di crescita includono l'aumento della spesa dei consumatori della classe media, la digitalizzazione dell'elaborazione dei prestiti, l'inclusione finanziaria nelle città di livello II e III e i bassi tassi di interesse. Inoltre, le valutazioni del credito guidate dall'IA e i modelli di prestito incentrati sui dispositivi mobili stanno ampliando l'accesso dei mutuatari.

Q4: Quali sono le tecnologie e le tendenze emergenti nel mercato indiano dei prestiti personali?

Le principali tendenze includono l'ascesa dei modelli Buy Now Pay Later (BNPL) e di embedded lending, il credit scoring basato sull'intelligenza artificiale, le domande di prestito esclusivamente digitali e l'uso di dati alternativi per la valutazione del rischio. Queste innovazioni stanno migliorando l'accessibilità ai prestiti e l'esperienza del cliente.

Q5: Quali sono le principali sfide nel mercato dei prestiti personali in India?

Le sfide includono l'elevato rischio di insolvenza nel credito non garantito, il controllo normativo delle piattaforme di prestito digitale, le preoccupazioni relative alla privacy dei dati, la limitata alfabetizzazione finanziaria tra i mutuatari rurali e la gestione del rischio di credito per i segmenti nuovi al credito.

Q6: Quale regione domina il mercato dei prestiti personali in India?

L'India meridionale domina il mercato dei prestiti personali grazie al suo più alto tasso di urbanizzazione, all'adozione del digitale e a una forte presenza di banche sia pubbliche che private. Stati come Karnataka, Tamil Nadu e Telangana sono i principali contributori grazie a una forte presenza di lavoratori dipendenti e di mutuatari esperti di tecnologia.

Q7: Chi sono i principali attori nel mercato dei prestiti personali in India?

Le principali società nel settore dei prestiti personali in India includono:

• HDFC Bank Ltd.

• State Bank of India

• ICICI Bank

• Axis Bank

• Bajaj Finance Limited

• Tata Capital Limited

• Aditya Birla Capital Limited

• MUTHOOT FINANCE LTD.

• Lendingkart Technologies Private Limited

• Finnovation Tech Solutions Pvt. Ltd. (KreditBee)

Q8: Quali strategie stanno utilizzando le aziende per guidare la crescita nel mercato dei prestiti personali in India?

Le principali aziende stanno adottando l'IA e l'apprendimento automatico per il credit scoring, investendo in piattaforme di prestito digitale e collaborando con le FinTech per la connettività dell'ultimo miglio. Molte si stanno espandendo anche nei mercati Tier II/III con prodotti di prestito di piccolo importo personalizzati per attingere a una nuova domanda.

Q9: In che modo il supporto normativo sta influenzando l'ecosistema dei prestiti personali in India?

Le linee guida della RBI sui prestiti digitali e gli sforzi per rafforzare l'ecosistema degli uffici di credito stanno migliorando la trasparenza e la protezione dei mutuatari. Queste riforme stanno promuovendo pratiche di prestito responsabili, aumentando la fiducia degli investitori e favorendo la stabilità del mercato a lungo termine.

Correlati Report

I clienti che hanno acquistato questo articolo hanno acquistato anche