- Home

- Chi siamo

- Settore

- Servizi

- Lettura

- Contattaci

Mercato del capitale di rischio in Medio Oriente e Africa: analisi attuale e previsioni (2025-2033)

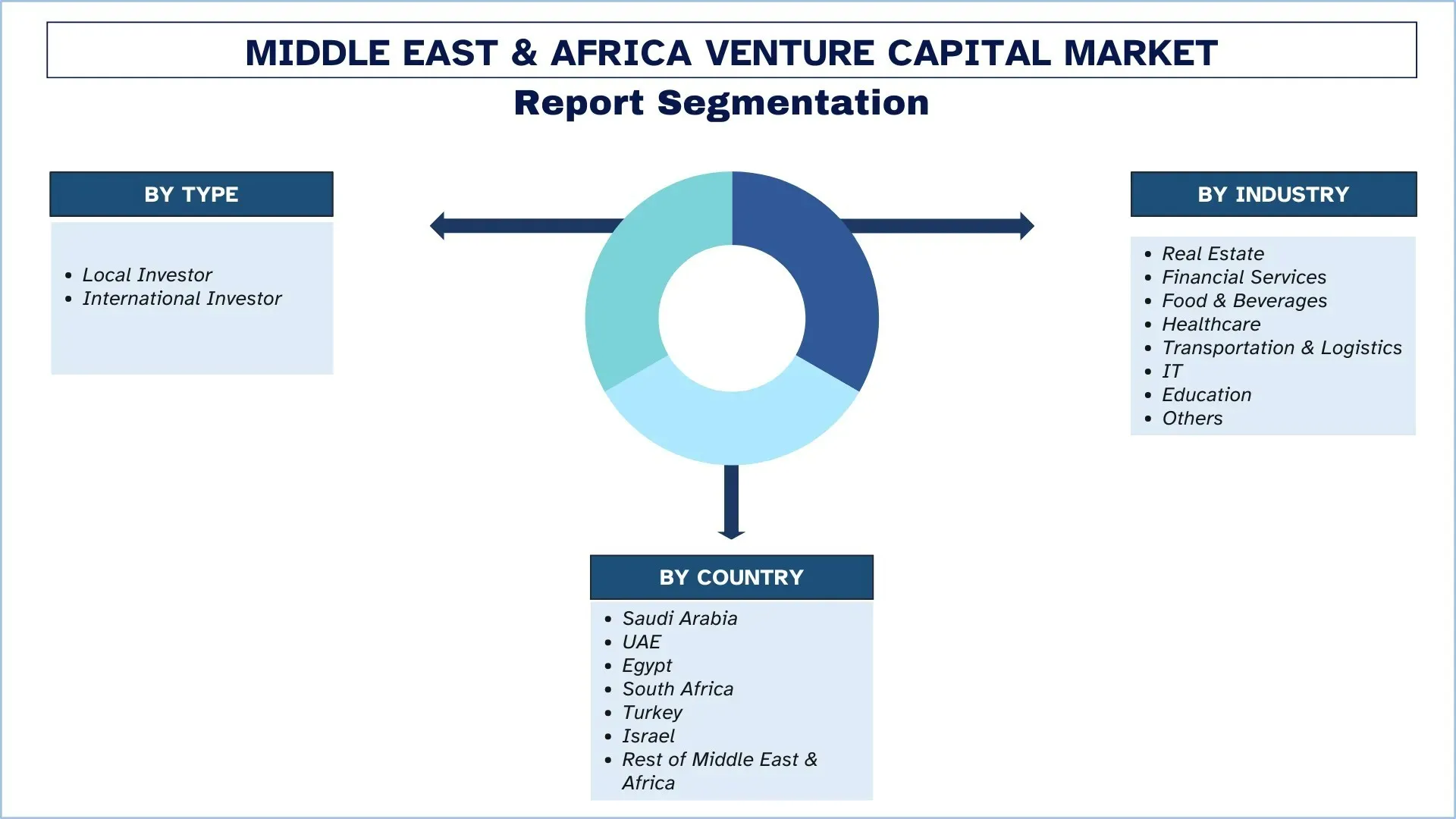

Enfasi per tipo (Investitore locale e Investitore internazionale), per settore (Immobiliare, Servizi finanziari, Alimentari e bevande, Sanità, Trasporti e logistica, IT, Istruzione e Altri), per paese (Arabia Saudita, Emirati Arabi Uniti, Egitto, Sud Africa, Turchia, Israele e il resto del Medio Oriente e Africa)

Geografia:

Ultimo aggiornamento:

Feb 2026

Dimensione e previsioni del mercato del capitale di rischio in Medio Oriente e Africa

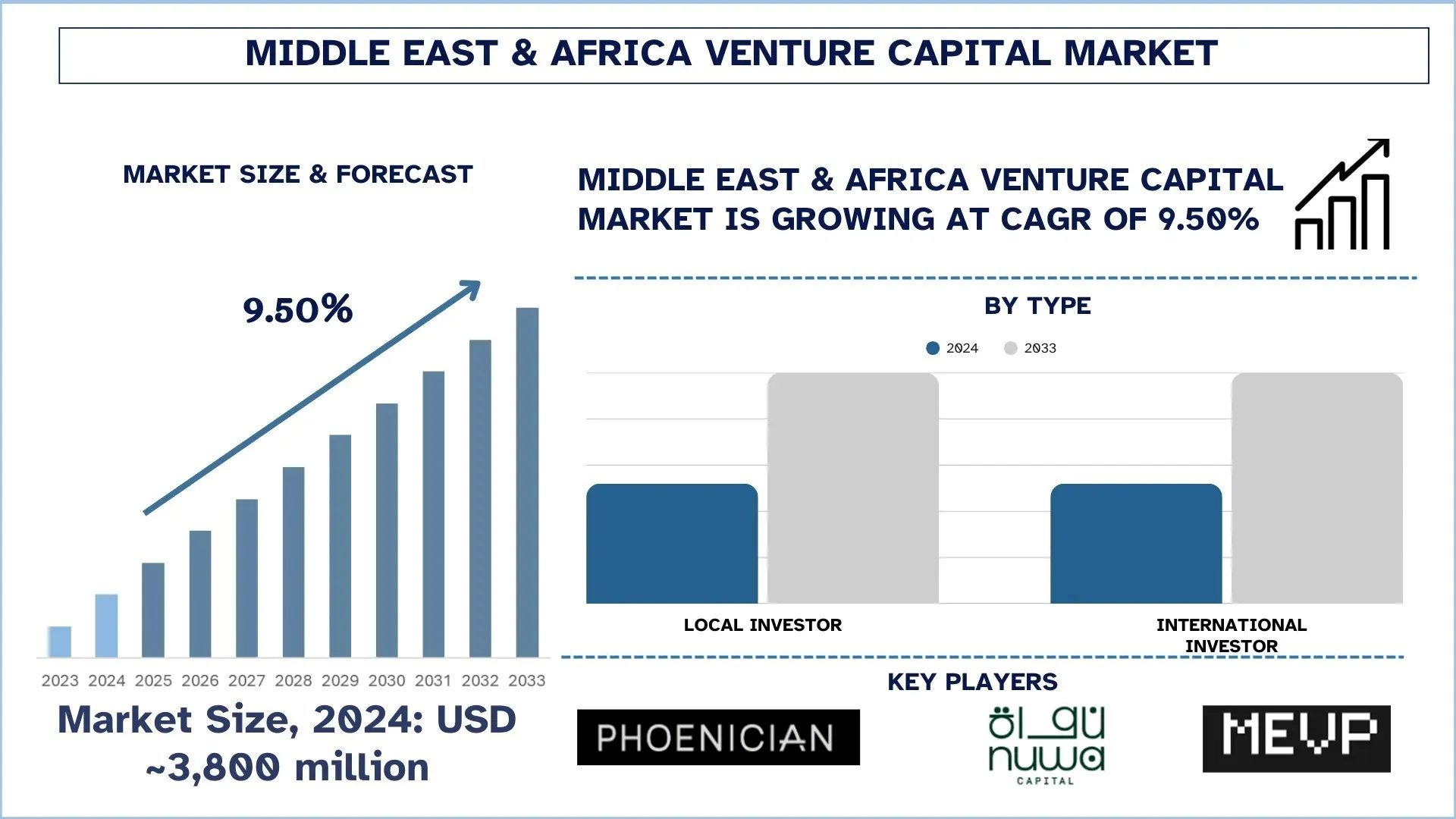

Il mercato del capitale di rischio in Medio Oriente e Africa è stato valutato a 3.800 milioni di dollari nel 2024 e si prevede che crescerà a un forte CAGR di circa il 9,50% durante il periodo di previsione (2025-2033F). Il capitale sostenuto dallo Stato e i programmi di diversificazione economica, l'adozione digitale e i consumatori giovani e orientati al mobile, che promuovono l'ecosistema delle startup, sono i fattori chiave che contribuiscono alla crescita del mercato.

Analisi del mercato del capitale di rischio in Medio Oriente e Africa

Il mercato del capitale di rischio in Medio Oriente e Africa sta diventando un ecosistema più maturo e guidato dagli hub. La crescita del Golfo è principalmente legata ai programmi di diversificazione nazionale, con investitori legati al governo che ancorano i fondi, attraggono LP globali e accelerano le scale-up nelle aree prioritarie. I miglioramenti normativi, i servizi governativi computerizzati e le riforme a favore delle imprese stanno rendendo meno doloroso avviare un'azienda e spostare capitali. In Africa, i grandi mercati di consumo e i corridoi dell'innovazione hanno la maggiore spinta e una pipeline in espansione grazie alla crescente infrastruttura fintech, alla distribuzione mobile-first e a migliori sistemi di supporto alle startup. I capitali in entrambe le aree si stanno concentrando attorno a piattaforme in grado di superare i confini, come pagamenti, abilitazione del commercio, logistica, salute e soluzioni climatiche, grazie alla crescita dei talenti locali e delle reti di operatori.

Tendenze del mercato del capitale di rischio in Medio Oriente e Africa

Questa sezione illustra le principali tendenze del mercato che influenzano i vari segmenti del mercato del capitale di rischio in Medio Oriente e Africa, come rilevato dal nostro team di esperti di ricerca.

Modernizzazione normativa nei principali hub:

La politica sta diventando un motore di crescita per il capitale di rischio attraverso la modernizzazione normativa nella regione MEA nei suoi principali hub di startup. I governi stanno semplificando il processo di costituzione di un'azienda, computerizzando le licenze e migliorando le normative su azionisti, proprietà intellettuale e insolvenza al fine di ridurre al minimo il rischio di esecuzione. Le normative fintech e sui pagamenti appositamente progettate (solitamente accompagnate da sandbox normative) consentono agli innovatori di operare su una base regolamentata, più velocemente sul mercato e in modo più semplice per i consumatori. Le recenti normative sulla protezione dei dati, la firma elettronica e la sicurezza informatica aumentano la fiducia nelle transazioni commerciali transfrontaliere e normative più esplicite sulla proprietà straniera, il rimpatrio e la strutturazione dei fondi sono interessanti anche per gli LP internazionali. Anche i visti per il venture capital, la tassazione ESOP standardizzata e l'onboarding KYC/AML semplificato sono stati introdotti dagli hub e queste iniziative migliorano la circolazione dei talenti e l'acquisizione di clienti su base regionale con un impatto significativo. I tribunali giurisdizionali, la risoluzione accelerata delle controversie e i regimi fallimentari del presente aumentano i recuperi e consentono una seconda possibilità ai fondatori. Il risultato netto è una ridotta incertezza di conformità, una maggiore mobilità dei capitali e un percorso di ridimensionamento più prevedibile, misure che trasformano i piani di diversificazione in società investibili e scalabili a livello regionale.

Segmentazione chiave del mercato:

Questa sezione fornisce un'analisi delle principali tendenze in ogni segmento del report sul mercato del capitale di rischio in Medio Oriente e Africa, insieme alle previsioni a livello nazionale e regionale per il periodo 2025-2033.

Il segmento degli investitori locali ha mostrato una crescita promettente nel mercato del capitale di rischio.

In base al tipo, il mercato del capitale di rischio in Medio Oriente e Africa è diviso in investitori locali e internazionali. Tra questi, gli investitori locali hanno controllato una quota di mercato significativa. Questa egemonia è indicativa della crescente influenza dei fondi sovrani, dei veicoli sponsorizzati dal governo, dei family office e delle società regionali in grado di iniettare capitale paziente e organizzare successivamente il co-investimento. L'approvvigionamento sul campo, l'accesso ai fondatori basato sulle relazioni e una migliore valutazione della realtà normativa e operativa nei vari mercati favoriscono gli investitori locali. Hanno un forte impatto in particolare nelle fasi di seed e crescita iniziale, dove la vicinanza, il supporto di follow-on e il valore della rete sono di massima importanza. Anche gli investitori internazionali stanno investendo selettivamente, di solito in sindacati o in round successivi, e preferiscono vedere chiari percorsi normativi, una solida economia unitaria e plausibili strategie di uscita.

La categoria IT ha detenuto una quota significativa del mercato del capitale di rischio in Medio Oriente e Africa.

In base al settore, il mercato del capitale di rischio in Medio Oriente e Africa è segmentato in immobiliare, servizi finanziari, alimenti e bevande, sanità, trasporti e logistica, IT, istruzione e altro. In Medio Oriente e Africa, il segmento IT è quello in cui l'attività di venture capital è più diffusa a causa dell'elevata domanda di scalare a servizi digitali basati su cloud, sicurezza informatica e modelli di business basati sui dati. Seguono i servizi finanziari con la rapida adozione della fintech nei settori dei pagamenti, dei prestiti, della wealth tech e della finanza integrata. L'assistenza sanitaria sta ancora avanzando attraverso l'uso della tecnologia sanitaria, della diagnostica e dell'erogazione di assistenza attraverso l'uso della tecnologia. L'apprendimento attrae investimenti nella tecnologia educativa che mira allo sviluppo di competenze, alla certificazione e all'accesso all'apprendimento digitale. Il finanziamento di trasporti e logistica è guidato dalla consegna dell'ultimo miglio, dalle piattaforme di mobilità e dall'ottimizzazione della catena di approvvigionamento. I marchi D2C e l'innovazione agroalimentare sono di interesse nel settore alimentare e delle bevande, mentre nel settore immobiliare le soluzioni proptech e smart-building stanno diventando popolari in termini di attività. Altri riguardano progetti energetici, orientati al clima e nuove tecnologie industriali.

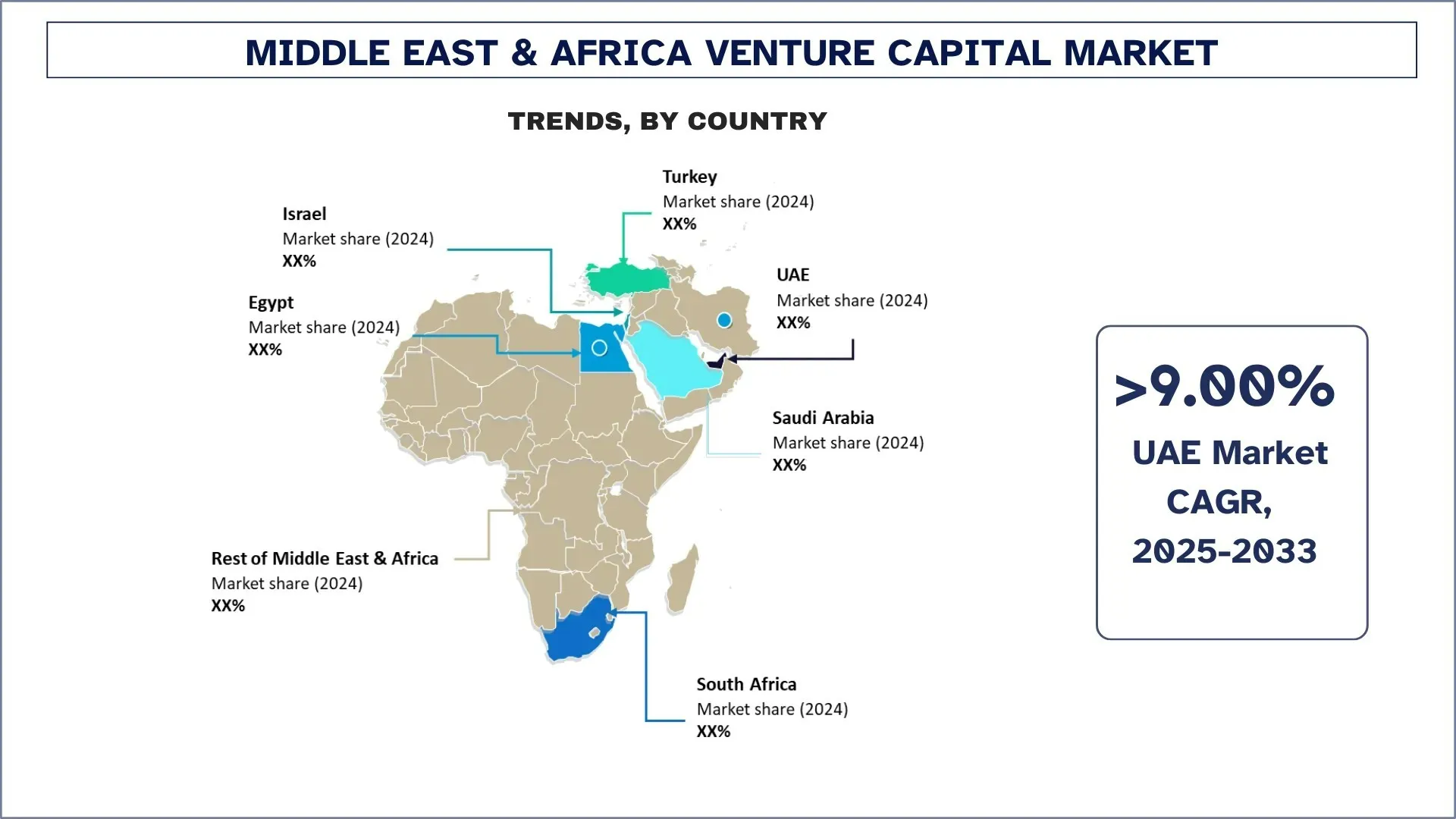

Si prevede che gli EAU cresceranno a un tasso considerevole durante il periodo di previsione.

Il mercato del capitale di rischio degli EAU è diventato l'hub di maggior successo del Medio Oriente e dell'Africa con solidi programmi di innovazione guidati dal governo, la liberalizzazione della regolamentazione e un coinvolgimento sempre più istituzionalizzato. Con un'infrastruttura tra le migliori al mondo, hub di zone franche e un flusso crescente di startup di alta qualità, Dubai e Abu Dhabi persistono nell'attrarre capitali regionali e globali. L'ampia presenza di fintech, SaaS, climate tech, logistica e IA indica il desiderio degli EAU di diventare una delle principali economie digitali. Man mano che le dimensioni dei ticket e l'importo dei fondi di follow-on aumentano insieme all'aumento del flusso di affari transfrontalieri, gli EAU si stanno lentamente trasformando in un ecosistema di venture capital solido e integrato a livello internazionale. Nel 2025, Alaan, una fintech di gestione delle spese con sede negli EAU, ha ricevuto 48 milioni di dollari in un round di finanziamento di serie A da Peak XV Partner in collaborazione con Y Combinator, 468 Capital, Pioneer Fund, 885 Capital, insieme a un gruppo di altri angel investor.

Panorama competitivo del settore del capitale di rischio in Medio Oriente e Africa:

Il mercato del capitale di rischio in Medio Oriente e Africa è competitivo, con diversi operatori di mercato globali e internazionali. I principali operatori stanno adottando diverse strategie di crescita per migliorare la loro presenza sul mercato, come partnership, accordi, collaborazioni, lancio di nuovi prodotti, espansioni geografiche e fusioni e acquisizioni.

Le principali società di capitale di rischio in Medio Oriente e Africa

Alcuni dei principali operatori del mercato sono Wamda Capital, Middle East Venture Partners (MEVP), Global Ventures, Partech Partners, Beco Capital, Saudi Venture Capital Company (SVC), 500 Global, Phoenician Funds, Beyond Capital e Nuwa Capital.

Copertura del report sul mercato del capitale di rischio in Medio Oriente e Africa

Attributo del report | Dettagli |

Anno base | 2024 |

Periodo di previsione | 2025-2033 |

Momento di crescita | Accelerazione con un CAGR del 9,50% |

Dimensione del mercato 2024 | 3.800 milioni di dollari |

Analisi del Paese | Arabia Saudita, EAU, Egitto, Sudafrica, Turchia, Israele e il resto del Medio Oriente e dell'Africa |

Principale Paese contributore | Si prevede che l'Arabia Saudita dominerà il mercato durante il periodo di previsione. |

Società profilate | Wamda Capital, Middle East Venture Partners (MEVP), Global Ventures, Partech Partners, Beco Capital, Saudi Venture Capital Company (SVC), 500 Global, Phoenician Funds, Beyond Capital e Nuwa Capital. |

Ambito del report | Tendenze del mercato, fattori trainanti e vincoli; stima e previsione dei ricavi; analisi della segmentazione; analisi della domanda e dell'offerta; panorama competitivo; profilazione aziendale |

Segmenti coperti | per tipo, per settore, per Paese |

Motivi per acquistare il report sul mercato del capitale di rischio in Medio Oriente e Africa:

Lo studio include l'analisi della dimensione e delle previsioni del mercato confermata da esperti chiave del settore autenticati.

Il report esamina brevemente la performance complessiva del settore a colpo d'occhio.

Il report copre un'analisi approfondita dei principali concorrenti del settore, concentrandosi principalmente sulle principali informazioni finanziarie aziendali, sui portafogli di tipi, sulle strategie di espansione e sugli sviluppi recenti.

Esame dettagliato dei fattori trainanti, dei vincoli, delle tendenze chiave e delle opportunità prevalenti nel settore.

Lo studio copre in modo completo il mercato attraverso diversi segmenti.

Analisi approfondita a livello nazionale del settore.

Opzioni di personalizzazione:

Il mercato del CAPITALE DI RISCHIO in Medio Oriente e Africa può essere ulteriormente personalizzato in base alle esigenze o a qualsiasi altro segmento di mercato. Inoltre, UnivDatos comprende che potresti avere le tue esigenze aziendali; quindi, non esitare a contattarci per ottenere un report che si adatti completamente alle tue esigenze.

Indice

Metodologia di ricerca per l'analisi del mercato del capitale di rischio in Medio Oriente e Africa (2023-2033)

Abbiamo analizzato il mercato storico, stimato il mercato attuale e previsto il mercato futuro del mercato del capitale di rischio in Medio Oriente e Africa per valutarne l'applicazione nei principali paesi. Abbiamo condotto un'esaustiva ricerca secondaria per raccogliere dati storici di mercato e stimare le dimensioni attuali del mercato. Per convalidare queste informazioni, abbiamo esaminato attentamente numerosi risultati e ipotesi. Inoltre, abbiamo condotto approfondite interviste primarie con esperti del settore lungo tutta la catena del valore del capitale di rischio. Dopo aver convalidato i dati di mercato attraverso queste interviste, abbiamo utilizzato approcci sia top-down che bottom-up per prevedere le dimensioni complessive del mercato. Abbiamo quindi impiegato metodi di suddivisione del mercato e triangolazione dei dati per stimare e analizzare le dimensioni del mercato dei segmenti e sottosegmenti industriali.

Ingegneria del mercato

Abbiamo impiegato tecniche di triangolazione dei dati per finalizzare la stima complessiva del mercato e ricavare numeri statistici precisi per ciascun segmento e sottosegmento del mercato del capitale di rischio in Medio Oriente e Africa. Abbiamo suddiviso i dati in diversi segmenti e sottosegmenti analizzando vari parametri e tendenze, per tipo, per settore e per paese all'interno del mercato del capitale di rischio in Medio Oriente e Africa.

L'obiettivo principale dello studio sul mercato del capitale di rischio in Medio Oriente e Africa

Lo studio identifica le tendenze attuali e future nel mercato del capitale di rischio in Medio Oriente e Africa, fornendo approfondimenti strategici per gli investitori. Evidenzia l'attrattività del mercato a livello di paese, consentendo ai partecipanti del settore di attingere a mercati non sfruttati e ottenere un vantaggio di first-mover. Altri obiettivi quantitativi degli studi includono:

Analisi delle dimensioni del mercato: valutare le previsioni attuali e le dimensioni del mercato del capitale di rischio in Medio Oriente e Africa e dei suoi segmenti in termini di valore (USD).

Segmentazione del mercato del capitale di rischio in Medio Oriente e Africa: i segmenti nello studio includono aree per tipo, per settore e per

Quadro normativo e analisi della catena del valore: esaminare il quadro normativo, la catena del valore, il comportamento dei clienti e il panorama competitivo del settore del capitale di rischio in Medio Oriente e Africa.

Analisi per paese: condurre un'analisi dettagliata per paese per aree chiave come Arabia Saudita, EAU, Egitto, Sudafrica, Turchia, Israele e il resto del Medio Oriente e Africa.

Profili aziendali e strategie di crescita: profili aziendali del mercato del capitale di rischio in Medio Oriente e Africa e le strategie di crescita adottate dagli operatori di mercato per sostenere il mercato in rapida crescita.

Domande frequenti FAQ

D1: Qual è la dimensione attuale e il potenziale di crescita del mercato del Venture Capital in Medio Oriente e Africa?

Il mercato del Venture Capital in Medio Oriente e Africa è stato valutato a 3.800 milioni nel 2024 e si prevede che crescerà a un CAGR del 9,50% durante il periodo di previsione (2025-2033).

Q2: Quale segmento detiene la quota maggiore del mercato di Venture Capital del Medio Oriente e Africa per Tipologia?

L'egemonia del segmento degli investitori locali è indicativa della crescente influenza dei fondi sovrani, dei veicoli sponsorizzati dal governo, dei family office e delle società regionali capaci di iniettare capitale paziente e di organizzare con successo il co-investimento.

Q3: Quali sono i fattori trainanti per la crescita del mercato del Venture Capital in Medio Oriente e Africa?

• Capitali sostenuti dallo Stato e programmi di diversificazione economica: fondi sostenuti dal governo, programmi di trasformazione nazionale e priorità di diversificazione stanno accelerando l'attività di venture capital attirando capitali privati e ampliando le pipeline nei settori strategici.

• Adozione digitale e consumatori giovani e mobile-first: la rapida digitalizzazione e una popolazione ampia e tecnologicamente avanzata stanno incrementando la domanda di servizi digitali, consentendo una più rapida acquisizione di utenti e rafforzando la formazione di startup e lo slancio di crescita nella regione.

Q4: Quali sono le tecnologie emergenti e le tendenze nel mercato del Venture Capital in Medio Oriente e Africa?

• Modernizzazione normativa nei principali hub: Le riforme in materia di licenze, proprietà straniera, abilitazione fintech e framework di fiducia digitale stanno riducendo gli attriti, migliorando la fiducia degli investitori e supportando tempi di commercializzazione più rapidi per le startup.

• Finanziamento strutturato e concentrazione settoriale: Il capitale viene sempre più incanalato attraverso programmi organizzati (acceleratori, coinvestimento abbinato e fondi di crescita), mentre i finanziamenti si concentrano in settori con una più chiara monetizzazione e potenziale di scala, come fintech, SaaS, logistica e healthtech.

Q5: Quali sono le sfide principali nel mercato del Venture Capital in Medio Oriente e Africa?

• Incertezza geopolitica: le tensioni regionali e i cambiamenti politici possono influenzare il sentiment degli investitori, i piani di espansione transfrontaliera e le tempistiche degli accordi, aumentando i premi di rischio e i requisiti di due diligence.

• Rischio macroeconomico e valutario nella regione africana: l'inflazione, la volatilità dei tassi di cambio e i vincoli di liquidità possono esercitare pressione sui costi e sulle valutazioni delle startup, complicare i piani di rimpatrio e di uscita e alzare l'asticella per un'economia unitaria resiliente.

D6: Quale paese domina il mercato del Venture Capital in Medio Oriente e Africa?

L'Arabia Saudita domina il mercato del capitale di rischio in Medio Oriente e Africa, supportata dalle iniziative di Vision 2030, dai finanziamenti sostenuti dal governo e da un forte flusso di operazioni nei settori fintech, SaaS, logistica e piattaforme per i consumatori.

Q7: Chi sono i principali attori nel mercato del Venture Capital in Medio Oriente e Africa?

Alcune delle principali società di Venture Capital in Medio Oriente e Africa includono:

• Wamda Capital

• Middle East Venture Partners (MEVP)

• Global Ventures

• Partech Partners

• Beco Capital

• Saudi Venture Capital Company (SVC)

• 500 Global

• Phoenician Funds

• Beyond Capital

• Nuwa Capital

Q8: Quali sono le opportunità per le aziende nel mercato del Venture Capital in Medio Oriente e Africa?

• Focus sulla resilienza climatica ed energetica: La crescente attenzione all'adattamento climatico, alla sicurezza idrica e alimentare e all'affidabilità energetica sta aprendo importanti percorsi di investimento nella tecnologia climatica, nell'efficienza, nello stoccaggio e nelle soluzioni orientate alla resilienza.

• Giocare in scala transfrontaliera: Le startup che possono replicare modelli nei mercati MEA, sfruttando comportamenti dei consumatori condivisi e una domanda insoddisfatta, sono ben posizionate per sbloccare mercati indirizzabili più ampi e attrarre capitali globali di follow-on.

Q9: In che modo le preferenze dei consumatori stanno plasmando lo sviluppo dei prodotti nel mercato del Venture Capital in Medio Oriente e Africa?

Le preferenze dei consumatori stanno spingendo le startup MEA a sviluppare prodotti mobile-first e localizzati che privilegiano la convenienza, l'accessibilità economica e la fiducia. La domanda di pagamenti digitali fluidi, consegne più rapide ed esperienze personalizzate sta accelerando l'iterazione dei prodotti, mentre aspettative più elevate in materia di privacy e affidabilità dei dati influenzano la progettazione e la conformità.

Correlati Report

I clienti che hanno acquistato questo articolo hanno acquistato anche