- Home

- Chi siamo

- Settore

- Servizi

- Lettura

- Contattaci

Mercato dei Prestiti in Vietnam: Analisi Attuale e Previsioni (2025-2033)

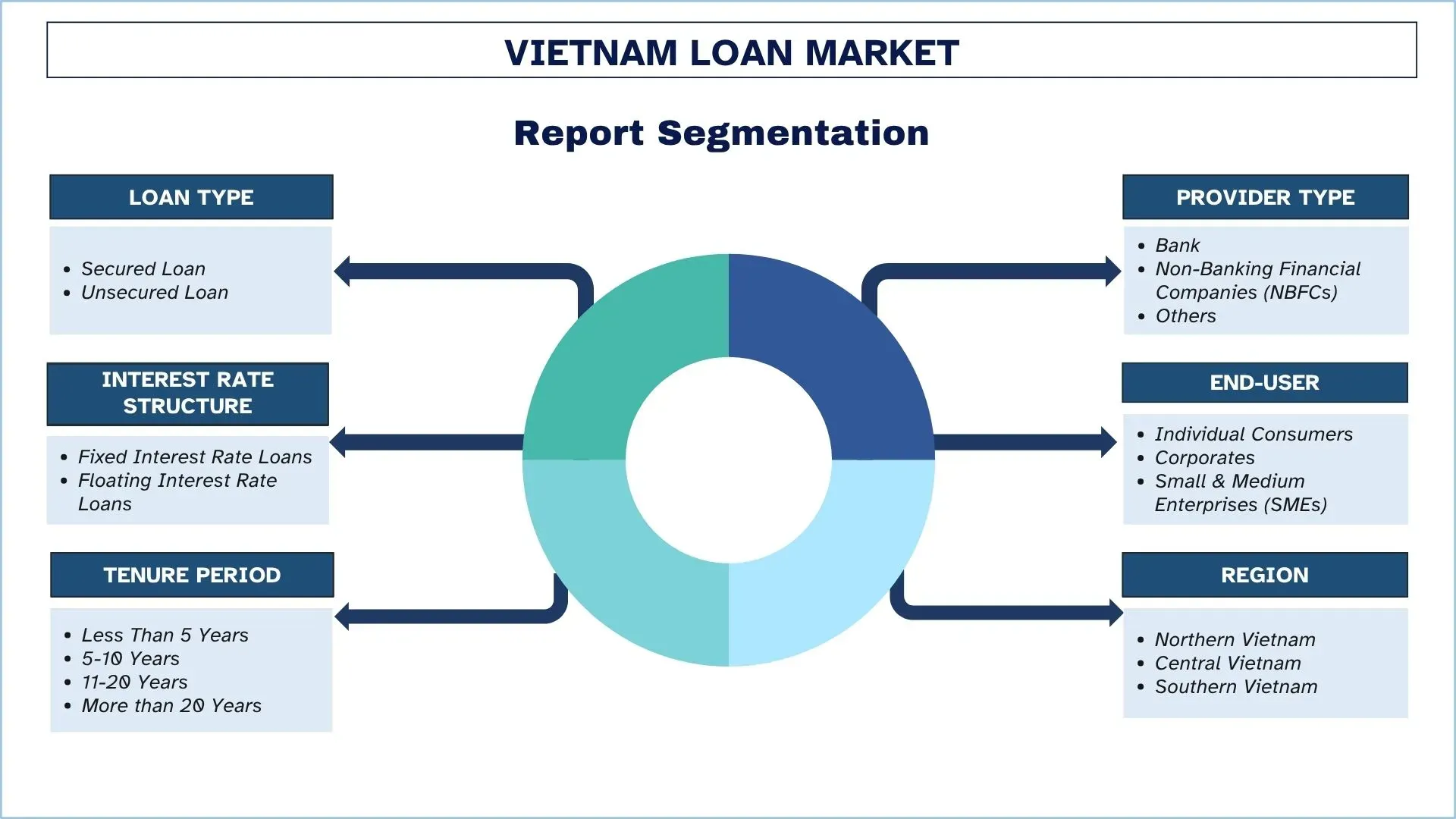

Enfasi su Tipo di Prestito (Prestito Garantito, Prestito Non Garantito); Tipo di Fornitore (Banca, Società Finanziarie Non Bancarie (NBFC), Altri); Struttura del Tasso di Interesse (Prestiti a Tasso di Interesse Fisso, Prestiti a Tasso di Interesse Variabile); Utente Finale (Singoli Consumatori, Aziende, Piccole e Medie Imprese (PMI)); Periodo di Durata (Inferiore a 5 anni, 5-10 anni, 11-20 anni, Superiore a 20 anni); e Regione/Province

Dimensioni e previsioni del mercato dei prestiti in Vietnam

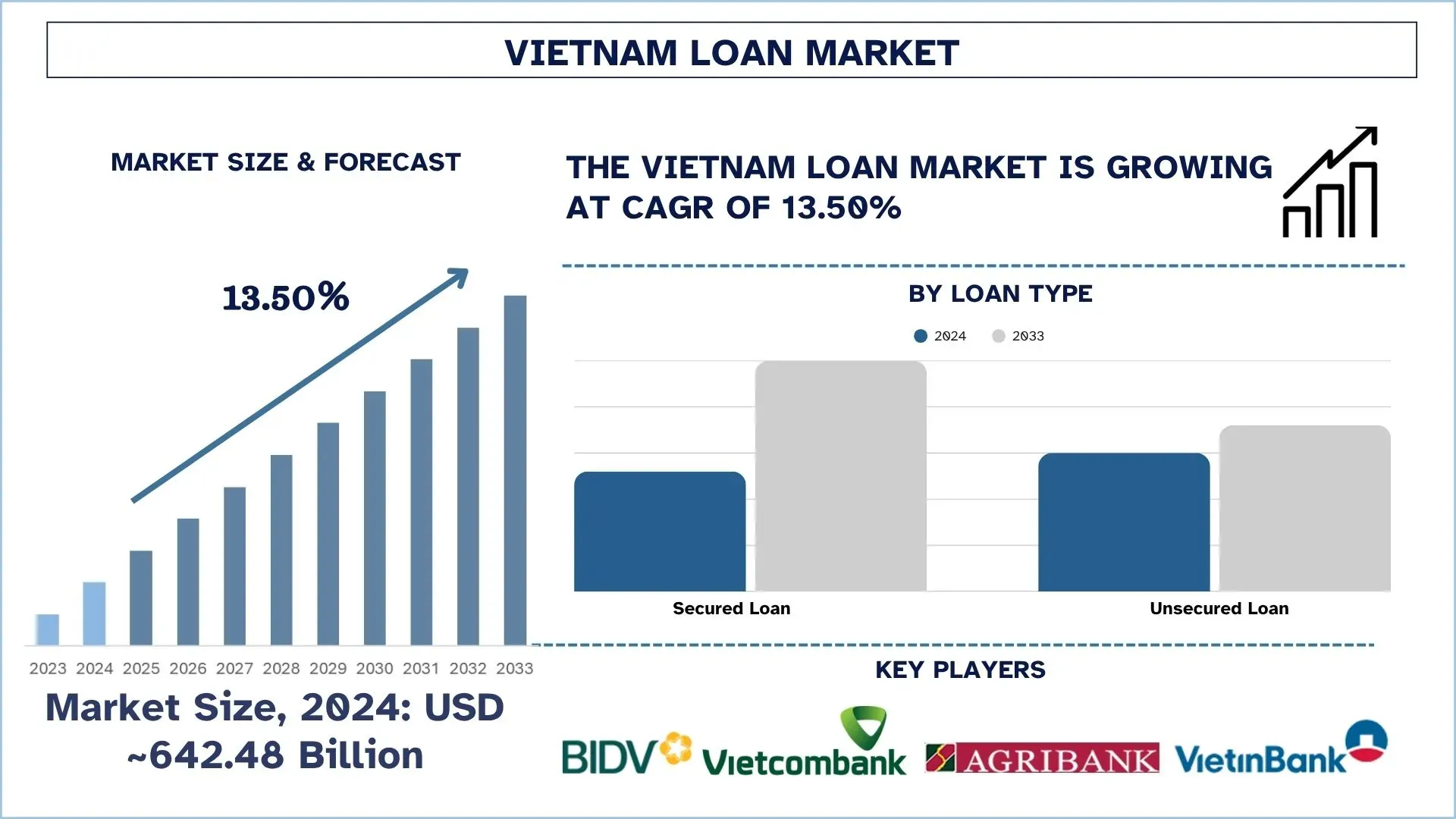

Il mercato dei prestiti in Vietnam è stato valutato a circa 642,48 miliardi di dollari nel 2024 e si prevede che crescerà a un forte CAGR di circa il 13,50% durante il periodo di previsione (2025-2033F), grazie alla rapida trasformazione digitale nel settore bancario, insieme alle iniziative governative per l'inclusione finanziaria.

Analisi del mercato dei prestiti in Vietnam

Un prestito è un importo preso in prestito finanziato da istituzioni finanziarie o prestatori a individui, società o organizzazioni a condizioni definite, che in genere includono termini relativi agli interessi e alle modalità di rimborso. Consente di prendere in prestito denaro per l'acquisto di una casa, l'istruzione, la crescita aziendale e altre spese.

Le aziende vietnamite stanno sfruttando le piattaforme di prestito digitale, il credit scoring basato sull'intelligenza artificiale e le applicazioni di prestito basate su dispositivi mobili per ampliare la propria portata e accelerare il processo di approvazione. Inoltre, le NBFC e le banche stanno lanciando prodotti speciali per le PMI, nonché prestiti personali con durate flessibili e tassi di interesse competitivi. Inoltre, le opzioni di finanza integrata si stanno espandendo attraverso partnership con società di e-commerce e fintech e i prestatori si stanno rivolgendo alla tecnologia blockchain per garantire la trasparenza e la conformità delle loro operazioni commerciali. Inoltre, l'emissione di prodotti di finanza verde è integrata nelle strategie ESG e consente alle istituzioni finanziarie di sfruttare un crescente interesse per i servizi di credito attenti al clima.

Il 28 agosto 2024, la banca centrale del Vietnam ha annunciato modifiche al suo quadro bancario sostenibile nel tentativo di aumentare l'accesso al credito verde per le aziende, in un'economia asiatica in rapida crescita che sta cercando di abbandonare il carbone e aumentare la produzione di energia rinnovabile.

Tendenze del mercato dei prestiti in Vietnam

Questa sezione discute le principali tendenze del mercato che influenzano i vari segmenti del mercato dei prestiti in Vietnam, come riscontrato dal nostro team di esperti di ricerca.

Aumento dei prestiti Peer-to-Peer (P2P)

In Vietnam, la crescita del business dei prestiti Peer-to-Peer (P2P) è dovuta alla crescita della penetrazione di Internet, all'uso del pagamento digitale e alla necessità di accedere a crediti rapidi e non garantiti con breve preavviso. Il P2P non promette le stesse cose delle banche ordinarie perché fornisce approvazioni più rapide e persino tariffe competitive, una caratteristica che è piuttosto attraente per i millennial e le PMI tecnicamente orientati. La formalizzazione dei prestiti P2P attraverso la regolamentazione sta aumentando la credibilità e aumentando la fiducia degli investitori. La tendenza aumenta l'inclusione finanziaria in misura significativa, rendendo il P2P un motore significativo della crescita espansa in Vietnam per quanto riguarda l'ambiente dei prestiti digitali.

Il 2 maggio 2025, il governo vietnamita ha approvato un programma pilota biennale per testare i prestiti peer-to-peer (P2P), il credit scoring e la condivisione di dati basata su API aperte. Delineata nel Decreto 94 emanato il 29 aprile, l'iniziativa introduce una sandbox normativa per le innovazioni fintech nel settore bancario, che inizierà il 1° luglio.

Segmentazione del settore dei prestiti in Vietnam

Questa sezione fornisce un'analisi delle principali tendenze in ogni segmento del rapporto sul mercato dei prestiti in Vietnam, insieme alle previsioni a livello regionale e provinciale per il periodo 2025-2033.

Il mercato dei prestiti garantiti ha detenuto una quota di mercato dominante nel 2024.

In base al tipo di prestito, il mercato è segmentato in prestiti garantiti e prestiti non garantiti. Il segmento dei prestiti garantiti ha detenuto una quota dominante del mercato dei prestiti nel 2024. La domanda di alloggi e il rapido sviluppo delle infrastrutture urbane hanno portato i prestiti garantiti in Vietnam a diventare una delle loro principali fonti di crescita. Inoltre, i prestiti riducono i rischi legati al credito per i prestatori e questo fatto incoraggia le banche a offrire tassi di interesse e condizioni favorevoli. Ciò porta stabilità nella base dei ricavi, il che incoraggerà più operatori a entrare nel mercato. Per illustrare, il 14 febbraio 2025, Asia Commercial Bank (ACB) ha introdotto il pacchetto di prestito First Home, specificamente progettato per gli acquirenti più giovani che desiderano salire sulla scala della proprietà. Il programma offre termini di prestito fino a 30 anni, con un interessante tasso di interesse a partire dal 5,5% annuo e un tasso fisso per i primi cinque anni. Questa iniziativa mira ad aiutare i giovani clienti con redditi stabili ad accedere più facilmente al capitale per acquistare la loro prima casa.

Si prevede che il segmento delle piccole e medie imprese (PMI) crescerà con il CAGR più elevato durante il periodo di previsione (2025-2033).

In base all'utente finale, il mercato è segmentato in singoli consumatori, aziende e piccole e medie imprese (PMI). Tra questi, si prevede che il segmento delle piccole e medie imprese (PMI) crescerà con il CAGR più elevato durante il periodo di previsione (2025-2033) a causa della crescente domanda di capitale circolante e prestiti per l'espansione. A causa dell'elevato contributo delle PMI all'economia vietnamita, i prodotti di prestito personalizzati per questa categoria stimolano l'uso del credito. Gli istituti di credito per le PMI beneficiano anche di una maggiore quota di mercato, che offre un vantaggio competitivo. Il 26 aprile 2024, il governo del Vietnam ha emanato il decreto 45/2024/NĐ-CP, che modifica il decreto 39/2019/NĐ-CP del 10 maggio 2019 sull'organizzazione e il funzionamento del Fondo per lo sviluppo delle piccole e medie imprese (Fondo PMI) del paese. Lo scopo del nuovo decreto è generare maggiori benefici economici nell'ambito del Fondo PMI.

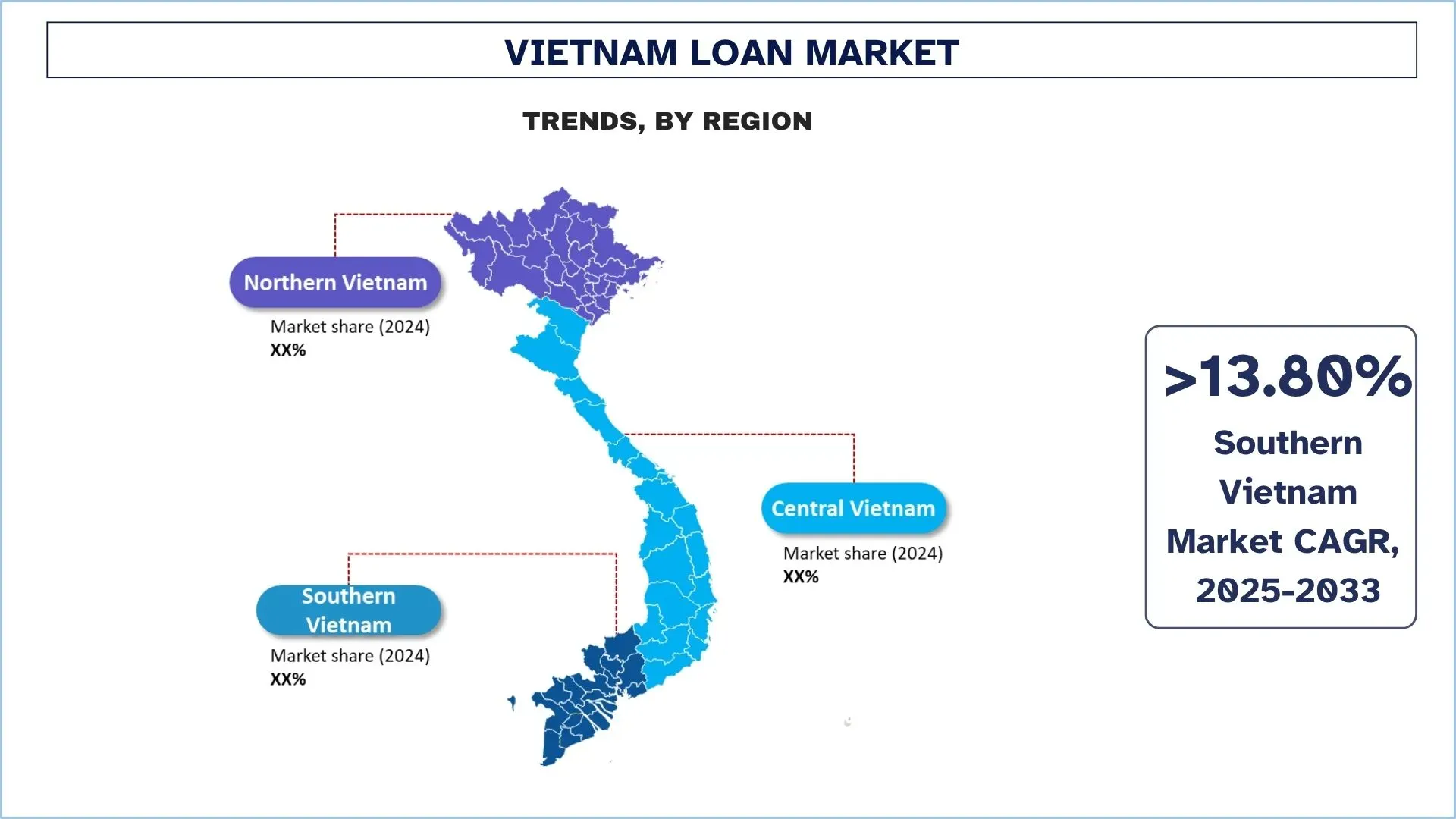

Si prevede che il Vietnam meridionale crescerà con un CAGR significativo durante il periodo di previsione (2025-2033).

Nel Vietnam meridionale, il mercato è guidato dalla città di Ho Chi Minh come potenza finanziaria, situata in un ambiente in rapida urbanizzazione circondato da una vibrante economia commerciale e da un alto livello di spesa dei consumatori. Grazie alla sua vivace economia basata sulla vendita al dettaglio e sull'esportazione, l'area è un punto caldo per i prestiti personali non garantiti, il credito a breve termine e il finanziamento delle PMI. L'adozione dei prestiti digitali è particolarmente forte in quest'area perché i consumatori e le aziende tecnologicamente sofisticati si stanno spostando verso prodotti di prestito mobile-first. I prestatori che si rivolgono a questo mercato sperimentano una distribuzione dei prestiti più rapida e una base di mercato crescente di giovani mutuatari.

Il 9 maggio 2025, il Vietnam ha pianificato di assicurarsi un pacchetto di prestiti da 500 trilioni di dong (circa 20 miliardi di dollari) che coinvolge 21 banche per finanziare progetti infrastrutturali e tecnologici volti a stimolare la crescita economica, una mossa finanziaria storicamente atipica per il paese. La nazione del sud-est asiatico punta a una crescita economica di circa l'8% quest'anno, rispetto al 7,1% del 2024, il valore più alto degli ultimi due anni, nonostante i potenziali danni derivanti dalla guerra commerciale innescata dagli Stati Uniti, il suo più grande mercato di esportazione.

Panorama competitivo del settore dei prestiti in Vietnam

Il mercato dei prestiti in Vietnam è competitivo, con diversi attori di mercato globali e internazionali. I principali attori stanno adottando diverse strategie di crescita per migliorare la propria presenza sul mercato, come partnership, accordi, collaborazioni, lanci di nuovi prodotti, espansioni geografiche e fusioni e acquisizioni.

Le migliori società di prestiti in Vietnam

Alcuni dei principali attori del mercato sono Joint Stock Commercial Bank for Investment and Development of Vietnam (BIDV), Joint Stock Commercial Bank for Foreign Trade of Vietnam (Vietcombank), Vietnam Bank for Agriculture and Rural Development, Vietnam Joint Stock Commercial Bank for Industry and Trade (VietinBank Group), An Binh Commercial Joint Stock Bank (ABBANK), Asia Commercial Joint Stock Bank, Bac A Commercial Joint Stock Bank (Bac A Bank), Bao Viet Joint Stock Commercial Bank (BAOVIET Bank), Global Petro Commercial Joint Stock Bank (GPBANK), Vietnam Public Joint Stock Commercial Bank (PVcomBank).

Recenti sviluppi nel mercato dei prestiti in Vietnam

Il 31 luglio 2024, la Joint Stock Commercial Bank for Investment and Development of Vietnam (BIDV) e l'Agenzia francese per lo sviluppo in Vietnam (AFD Vietnam) hanno firmato un accordo per una linea di credito climatica di 50 milioni di euro (58,83 milioni di dollari). Questo nuovo finanziamento sosterrà progetti incentrati sulla mitigazione dei cambiamenti climatici, sull'adattamento e sullo sviluppo sostenibile.

Il 12 giugno 2024, la Banca asiatica di sviluppo (ADB) e Lien Viet Post Joint Stock Commercial Bank (LPBank) hanno firmato un pacchetto di finanziamenti fino a 80 milioni di dollari per ampliare l'accesso ai finanziamenti per un progetto di piccole e medie imprese (WSME) di proprietà femminile in Vietnam.

Nel giugno 2022, DFDL è stata premiata da LegalOne per il suo ruolo chiave in uno storico accordo per garantire finanziamenti transfrontalieri per un parco di energia solare in Vietnam, il primo "prestito verde" del paese. I membri della pratica Energia, estrazione mineraria e infrastrutture di DFDL hanno agito come consulenti legali in Vietnam per B.Grimm Power Plc, che ha ottenuto un prestito di 186 milioni di dollari dalla Banca asiatica di sviluppo ("ADB") e da altri finanziatori chiave, e dalla sua filiale vietnamita Phu Yen TTP Joint Stock Company.

Copertura del rapporto sul mercato dei prestiti in Vietnam

Attributo del rapporto | Dettagli |

Anno base | 2024 |

Periodo di previsione | 2025-2033 |

Slancio di crescita | Accelerazione a un CAGR del 13,50% |

Dimensioni del mercato 2024 | ~642,48 miliardi di dollari |

Analisi regionale | Vietnam settentrionale, Vietnam centrale e Vietnam meridionale. |

Regione che contribuisce maggiormente | Si prevede che il Vietnam meridionale crescerà al CAGR più elevato durante il periodo previsto. |

Società profilate | Joint Stock Commercial Bank for Investment and Development of Vietnam (BIDV), Joint Stock Commercial Bank for Foreign Trade of Vietnam (Vietcombank), Vietnam Bank for Agriculture and Rural Development, Vietnam Joint Stock Commercial Bank for Industry and Trade (VietinBank Group), An Binh Commercial Joint Stock Bank (ABBANK), Asia Commercial Joint Stock Bank, Bac A Commercial Joint Stock Bank (Bac A Bank), Bao Viet Joint Stock Commercial Bank (BAOVIET Bank), Global Petro Commercial Joint Stock Bank (GPBANK), Vietnam Public Joint Stock Commercial Bank (PVcomBank) |

Ambito del rapporto | Tendenze del mercato, fattori trainanti e vincoli; Stima e previsione dei ricavi; Analisi della segmentazione; Analisi della domanda e dell'offerta; Panorama competitivo; Profilazione aziendale |

Segmenti coperti | Per tipo di prestito, per tipo di fornitore, per struttura del tasso di interesse, per utente finale, per periodo di durata, per regione/provincia |

Motivi per acquistare il rapporto sul mercato dei prestiti in Vietnam:

Lo studio include l'analisi delle dimensioni del mercato e delle previsioni confermata da esperti chiave del settore autenticati.

Il rapporto esamina brevemente la performance complessiva del settore a colpo d'occhio.

Il rapporto copre un'analisi approfondita dei principali concorrenti del settore, concentrandosi principalmente sulle principali informazioni finanziarie aziendali, sui portafogli di tipi, sulle strategie di espansione e sui recenti sviluppi.

Esame dettagliato dei fattori trainanti, dei vincoli, delle tendenze chiave e delle opportunità prevalenti nel settore.

Lo studio copre in modo completo il mercato in diversi segmenti.

Analisi approfondita a livello regionale del settore.

Opzioni di personalizzazione:

Il mercato dei prestiti in Vietnam può essere ulteriormente personalizzato in base alle esigenze o a qualsiasi altro segmento di mercato. Oltre a questo, UnivDatos comprende che potresti avere le tue esigenze aziendali; quindi, sentiti libero di contattarci per ottenere un rapporto che si adatti completamente alle tue esigenze.

Indice

Metodologia di ricerca per l'analisi del mercato dei prestiti in Vietnam (2023-2033)

Abbiamo analizzato il mercato storico, stimato il mercato attuale e previsto il mercato futuro dei prestiti in Vietnam per valutarne l'applicazione nelle principali regioni del Vietnam. Abbiamo condotto un'esauriente ricerca secondaria per raccogliere dati storici sul mercato e stimare le dimensioni attuali del mercato. Per convalidare queste informazioni, abbiamo esaminato attentamente numerosi risultati e ipotesi. Inoltre, abbiamo condotto interviste primarie approfondite con esperti del settore lungo tutta la catena del valore dei prestiti. Dopo aver convalidato i dati di mercato attraverso queste interviste, abbiamo utilizzato approcci sia top-down che bottom-up per prevedere le dimensioni complessive del mercato. Abbiamo quindi impiegato metodi di ripartizione del mercato e triangolazione dei dati per stimare e analizzare le dimensioni del mercato dei segmenti e sottosegmenti industriali.

Ingegneria del mercato

Abbiamo impiegato la tecnica di triangolazione dei dati per finalizzare la stima complessiva del mercato e derivare numeri statistici precisi per ogni segmento e sottosegmento del mercato dei prestiti in Vietnam. Abbiamo suddiviso i dati in diversi segmenti e sottosegmenti analizzando vari parametri e tendenze, tra cui il tipo di prestito, il tipo di fornitore, la struttura dei tassi di interesse, l'utente finale, il periodo di durata e le regioni all'interno del mercato dei prestiti in Vietnam.

L'obiettivo principale dello studio sul mercato dei prestiti in Vietnam

Lo studio identifica le tendenze attuali e future nel mercato dei prestiti in Vietnam, fornendo approfondimenti strategici per gli investitori. Evidenzia l'attrattività del mercato regionale, consentendo ai partecipanti del settore di attingere a mercati non sfruttati e ottenere un vantaggio da first-mover. Altri obiettivi quantitativi degli studi includono:

Analisi delle dimensioni del mercato: valutare le dimensioni attuali del mercato e prevedere le dimensioni del mercato dei prestiti in Vietnam e dei suoi segmenti in termini di valore (USD).

Segmentazione del mercato dei prestiti: i segmenti nello studio includono aree relative a tipo di prestito, tipo di fornitore, struttura dei tassi di interesse, utente finale, periodo di durata e regioni.

Quadro normativo e analisi della catena del valore: esaminare il quadro normativo, la catena del valore, il comportamento dei clienti e il panorama competitivo del settore dei prestiti.

Analisi regionale: condurre un'analisi regionale dettagliata per aree chiave come il Vietnam settentrionale, il Vietnam centrale e il Vietnam meridionale.

Profili aziendali e strategie di crescita: profili aziendali del mercato dei prestiti e le strategie di crescita adottate dagli operatori di mercato per sostenersi nel mercato in rapida crescita.

Domande frequenti FAQ

Q1: Qual è la dimensione attuale del mercato dei prestiti vietnamita e il suo potenziale di crescita?

Il mercato dei prestiti vietnamita è stato valutato a circa 642,48 miliardi di dollari nel 2024 e si prevede che crescerà a un CAGR del 13,50% durante il periodo di previsione (2025-2033). La forte crescita economica, l'aumento della domanda di credito al consumo e la crescente finanza per le PMI sono fattori chiave che guidano questa espansione.

Q2: Quale segmento detiene la quota maggiore del mercato dei prestiti vietnamiti per tipologia di prestito?

Il prestito garantito detiene la quota di mercato maggiore a causa dell'elevata domanda di mutui ipotecari, prestiti auto e prestiti aziendali. Il loro minor rischio e i tassi di interesse competitivi li rendono una scelta preferita sia per le banche che per i mutuatari.

Q3: Quali sono i fattori trainanti per la crescita del mercato dei prestiti in Vietnam?

I principali fattori di crescita includono l'aumento del reddito disponibile, la forte domanda di alloggi, l'adozione del digital banking e le politiche governative che promuovono l'inclusione finanziaria. Inoltre, l'aumento del fabbisogno di credito da parte delle PMI e del credito al consumo contribuisce ulteriormente alla crescita del mercato.

Q4: Quali sono le tecnologie emergenti e le tendenze nel mercato dei prestiti in Vietnam?

Le principali tendenze includono le piattaforme di prestito digitale, il credit scoring basato sull'IA, il prestito peer-to-peer (P2P) e la blockchain per l'elaborazione dei prestiti. Inoltre, i prodotti di finanziamento verde e la finanza integrata nell'e-commerce stanno guadagnando terreno.

Q5: Quali sono le principali sfide nel mercato dei prestiti vietnamita?

Le sfide includono elevati rapporti di crediti deteriorati (NPL), una storia creditizia limitata per i mutuatari rurali, incertezze normative per le fintech e rischi di cybersecurity. L'intensa concorrenza tra banche e NBFC mette inoltre sotto pressione i margini di profitto.

Q6: Quale regione domina il mercato dei prestiti in Vietnam?

Il Vietnam settentrionale, guidato da Hanoi, domina il mercato grazie alla sua elevata densità di popolazione, alla sua solida base industriale e alla sua robusta infrastruttura finanziaria. Tuttavia, il Vietnam meridionale sta emergendo come la regione in più rapida crescita, trainata dall'economia in forte espansione di Ho Chi Minh City e dall'adozione del digital lending.

Q7: Chi sono i principali attori nel mercato dei prestiti in Vietnam?

Alcune delle principali società nel settore dei prestiti in Vietnam includono:

• Joint Stock Commercial Bank for Investment and Development of Vietnam (BIDV)

• Joint Stock Commercial Bank for Foreign Trade of Vietnam (Vietcombank)

• Vietnam Bank for Agriculture and Rural Development

• Vietnam Joint Stock Commercial Bank for Industry and Trade (VietinBank Group)

• An Binh Commercial Joint Stock Bank (ABBANK)

• Asia Commercial Joint Stock Bank

• Bac A Commercial Joint Stock Bank (Bac A Bank)

• Bao Viet Joint Stock Commercial Bank (BAOVIET Bank)

• Global Petro Commercial Joint Stock Bank (GPBANK)

• Vietnam Public Joint Stock Commercial Bank (PVcomBank)

Q8: In che modo gli istituti finanziari stanno innovando per promuovere la crescita nel mercato dei prestiti in Vietnam?

Gli istituti di credito stanno adottando la valutazione del rischio basata sull'intelligenza artificiale, le domande di prestito mobile-first e le partnership con aziende fintech per la finanza integrata. Offrono anche prodotti di prestito su misura per le PMI ed espandono il credito digitale alle aree rurali svantaggiate.

Q9: Qual è la prospettiva futura per il mercato dei prestiti in Vietnam?

Si prevede una crescita significativa del mercato dei prestiti in Vietnam, trainata dalle innovazioni nel digital lending, dalle collaborazioni fintech e dalla crescente domanda di finanziamenti per le PMI e di credito al consumo. Gli investimenti infrastrutturali del governo e l'attenzione all'inclusione finanziaria incrementeranno ulteriormente la penetrazione dei prestiti. Inoltre, il green financing e le pratiche di prestito sostenibile apriranno nuove opportunità per banche e NBFC.

Correlati Report

I clienti che hanno acquistato questo articolo hanno acquistato anche