- Trang chủ

- Về chúng tôi

- Ngành

- Dịch vụ

- Đọc

- Liên hệ với chúng tôi

Thị trường Cho vay Cá nhân Ấn Độ: Phân tích Hiện tại và Dự báo (2025-2033)

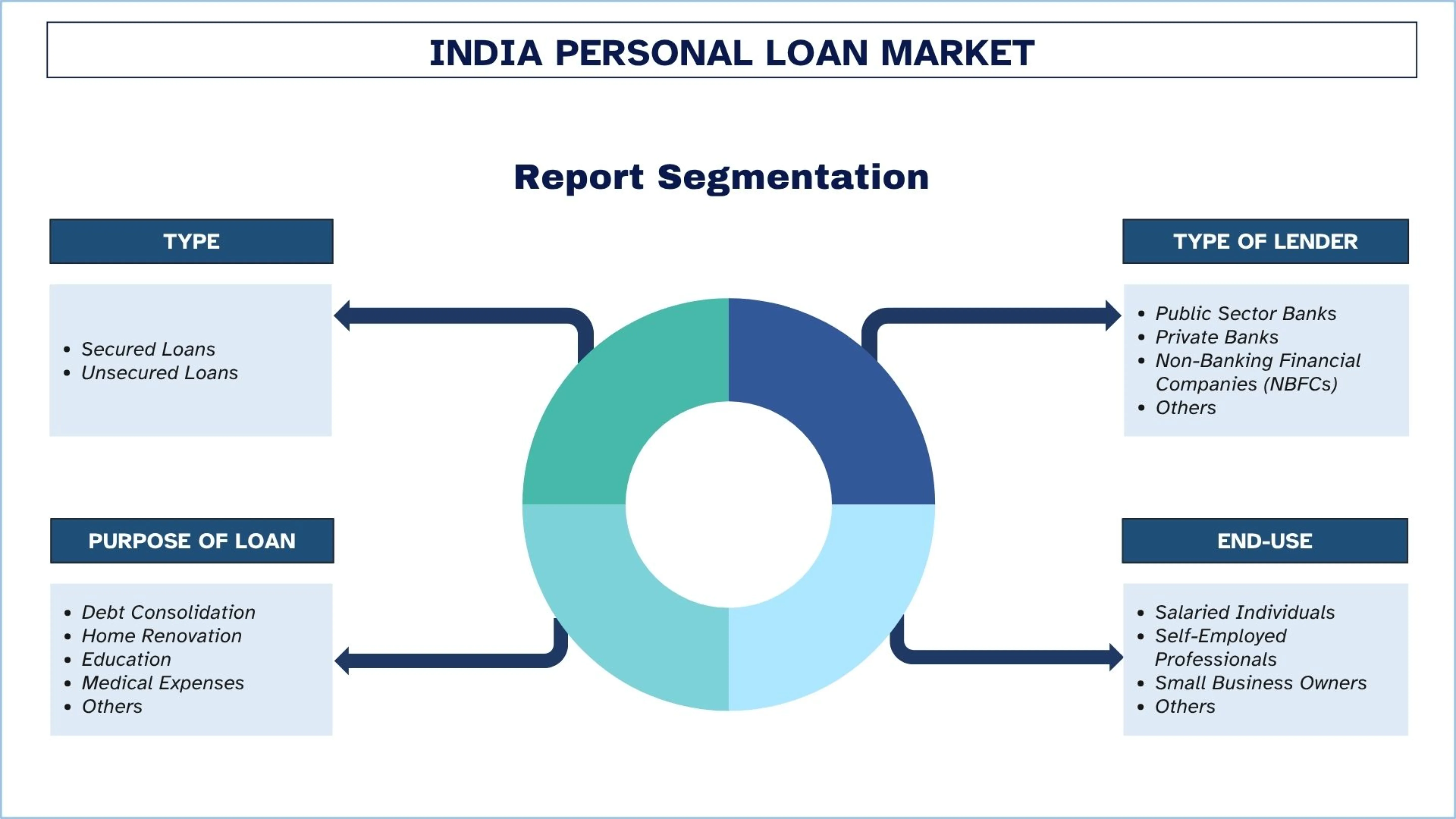

Nhấn mạnh vào Loại (Cho vay có Bảo đảm, Cho vay không Bảo đảm); Loại Người cho vay (Ngân hàng Nhà nước, Ngân hàng Tư nhân, Công ty Tài chính Phi Ngân hàng (NBFC), Khác); Mục đích Vay (Hợp nhất Nợ, Sửa chữa Nhà, Giáo dục, Chi phí Y tế, Khác); Mục đích Sử dụng Cuối cùng (Cá nhân có Lương, Chuyên gia Tự làm chủ, Chủ Doanh nghiệp Nhỏ, Khác); và Khu vực/Các tiểu bang

Quy mô & Dự báo Thị trường Cho vay Cá nhân Ấn Độ

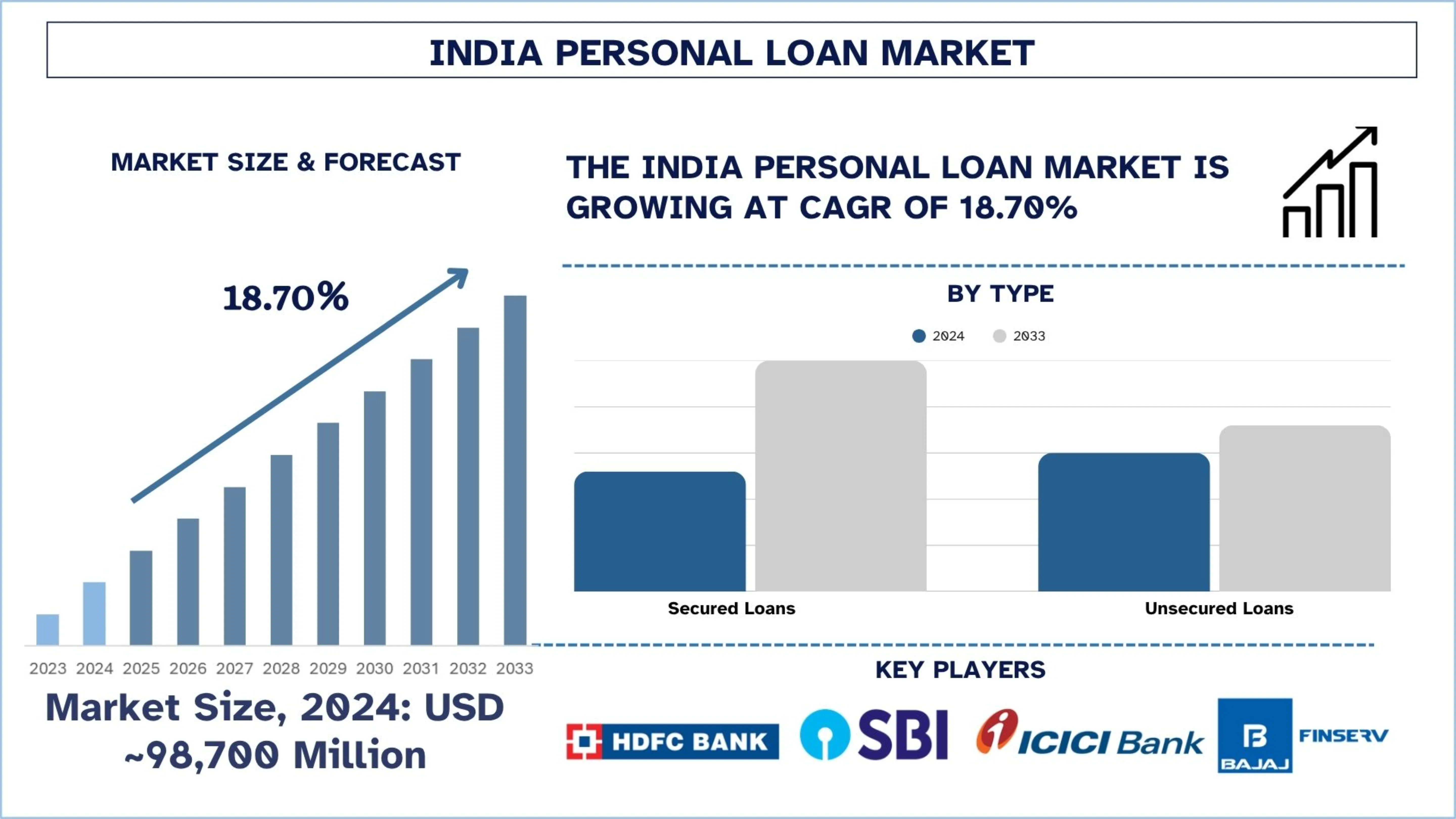

Thị trường Cho vay Cá nhân Ấn Độ được định giá khoảng 98.700 triệu USD vào năm 2024 và dự kiến sẽ tăng trưởng với tốc độ CAGR mạnh mẽ khoảng 18,70% trong giai đoạn dự báo (2025-2033F), do tầng lớp trung lưu ngày càng tăng và chi tiêu tiêu dùng ngày càng tăng, điều này đang thúc đẩy nhu cầu vay cá nhân.

Phân tích Thị trường Cho vay Cá nhân Ấn Độ

Cho vay cá nhân là một hình thức tín dụng không có bảo đảm do một tổ chức tài chính cung cấp cho một cá nhân dựa trên thu nhập, uy tín tín dụng và khả năng trả nợ của cá nhân đó. Nó thường dành cho các mục đích như đám cưới, giáo dục, du lịch, khủng hoảng y tế hoặc cải tạo nhà cửa. Một điểm khác biệt lớn so với các khoản vay có bảo đảm là các khoản vay cá nhân không cần tài sản thế chấp và được trả bằng các khoản trả góp EMI cố định trong một thời gian cố định.

Để thúc đẩy thị trường cho vay cá nhân ở Ấn Độ, các công ty đầu tư vào công nghệ tích hợp kỹ thuật số và giải ngân khoản vay theo thời gian thực, sử dụng các mô hình chấm điểm tín dụng dựa trên AI để tăng cường kinh doanh và đẩy nhanh tăng trưởng trong thị trường cho vay cá nhân của Ấn Độ. Trong khi những người chơi FinTech và NBFC đang mở rộng các khoản vay nhỏ lẻ, tùy chỉnh thông qua các ứng dụng di động cho thế hệ millennials, công nhân thời vụ và những người đi vay lần đầu, thì những người tương đương trong hệ thống truyền thống đang gặp khó khăn trong việc mở rộng một cơ sở tương tự. Nhưng các ngân hàng truyền thống cũng đang hợp tác với FinTech để giúp bảo lãnh và thâm nhập vào các thị trường chưa được phục vụ.

Ví dụ: Ngân hàng Thanh toán Bưu điện Ấn Độ (IPPB) và Aditya Birla Capital Limited (ABCL) đã công bố hợp tác chiến lược để mở rộng phạm vi tiếp cận và khả năng tiếp cận các sản phẩm cho vay trên khắp Bharat. Thông qua sự hợp tác này, IPPB sẽ cung cấp các dịch vụ giới thiệu cho nhiều giải pháp cho vay của Aditya Birla Capital, bao gồm cho vay cá nhân, cho vay kinh doanh và cho vay thế chấp tài sản, cho cơ sở khách hàng hiện tại của mình, vào ngày 22 tháng 5 năm 2025.

Xu hướng Thị trường Cho vay Cá nhân Ấn Độ

Phần này thảo luận về các xu hướng thị trường chính đang ảnh hưởng đến các phân khúc khác nhau của Thị trường Cho vay Cá nhân Ấn Độ, như được tìm thấy bởi nhóm các chuyên gia nghiên cứu của chúng tôi.

Sự trỗi dậy của các Mô hình Cho vay Nhúng và BNPL

Cho vay nhúng và mô hình Mua trước trả sau (BNPL) đang thay đổi cách thức bán các khoản vay cá nhân ở Ấn Độ, với tín dụng được bán ngay trên các nền tảng kỹ thuật số như ứng dụng thương mại điện tử, ứng dụng du lịch và ứng dụng fintech. Các mô hình này tạo điều kiện cho các khoản vay nhỏ, tức thì tại thời điểm mua hàng, do đó nâng cao sự thuận tiện cho người dùng và tăng khối lượng giao dịch. Một điều chắc chắn, người tiêu dùng trẻ tuổi đặc biệt bị thu hút bởi BNPL, vốn mang lại sự linh hoạt trong thanh toán và không yêu cầu thẻ tín dụng truyền thống. Tín dụng đã trở nên liền mạch và theo ngữ cảnh hơn thông qua các dịch vụ này, các đối tác cho vay đang hợp tác với các nhà bán lẻ và nền tảng công nghệ để mở rộng quy mô các dịch vụ này. Xu hướng này đang thay đổi cách người tiêu dùng xem và tiếp cận tín dụng cá nhân, đồng thời thúc đẩy sự hòa nhập tài chính.

Phân khúc Ngành Cho vay Cá nhân

Phần này cung cấp phân tích về các xu hướng chính trong từng phân khúc của báo cáo thị trường Cho vay Cá nhân Ấn Độ, cùng với dự báo ở cấp khu vực và tiểu bang cho năm 2025-2033.

Danh mục Các khoản vay không có bảo đảm chiếm lĩnh thị trường Cho vay Cá nhân vào năm 2024.

Dựa trên loại hình, thị trường được phân chia thành các khoản vay có bảo đảm, các khoản vay không có bảo đảm. Trong số này, danh mục các khoản vay không có bảo đảm chiếm lĩnh thị trường Cho vay Cá nhân vào năm 2024. Sự tăng trưởng có thể là do nhu cầu ngày càng tăng đối với các khoản vay không có bảo đảm, do tài liệu tối thiểu, thời gian xử lý ngắn và không yêu cầu tài sản thế chấp. Với việc cung cấp các khoản vay nhỏ, tức thì, phân khúc này thu hút những người đi vay lần đầu, lực lượng lao động thời vụ và nhân khẩu học trẻ tuổi. Sự dễ dàng tiếp cận và bản chất thân thiện với kỹ thuật số của fintechs và NBFC đã chứng kiến các chiến lược mở rộng của họ lan rộng sang các thành phố Cấp 2 và Cấp 3.

Các ngân hàng tư nhân dự kiến sẽ tăng trưởng với tốc độ CAGR đáng kể trong giai đoạn dự báo (2025-2033).

Dựa trên loại hình tổ chức cho vay, thị trường được phân chia thành các ngân hàng khu vực công, ngân hàng tư nhân, công ty tài chính phi ngân hàng (NBFC) và các tổ chức khác. Trong số này, các ngân hàng tư nhân dự kiến sẽ tăng trưởng với tốc độ CAGR đáng kể trong giai đoạn dự báo (2025-2033). Cơ sở hạ tầng kỹ thuật số mạnh mẽ, các dịch vụ đã được phê duyệt trước và lãi suất cạnh tranh mang đến một cơ hội tuyệt vời để các ngân hàng tư nhân phát triển thị trường cho vay cá nhân. Việc bảo lãnh dựa trên công nghệ và tích hợp API giúp việc giải ngân khoản vay trở nên dễ dàng, đặc biệt đối với những người đi vay có lương ở thành thị. Hiệu quả của điều này làm cho các ngân hàng tư nhân trở thành yếu tố hỗ trợ trung tâm của quy mô trong hoạt động cho vay bán lẻ. Ví dụ: vào ngày 7 tháng 7 năm 2023, Flipkart đã tham gia vào một quan hệ đối tác chiến lược với Axis Bank, một trong những ngân hàng khu vực tư nhân lớn nhất, để tạo điều kiện cho các khoản vay cá nhân cho các khách hàng có giá trị của mình, đồng thời bổ sung thêm sự tiện lợi và các lợi ích nâng cao cho 450 triệu khách hàng của mình.

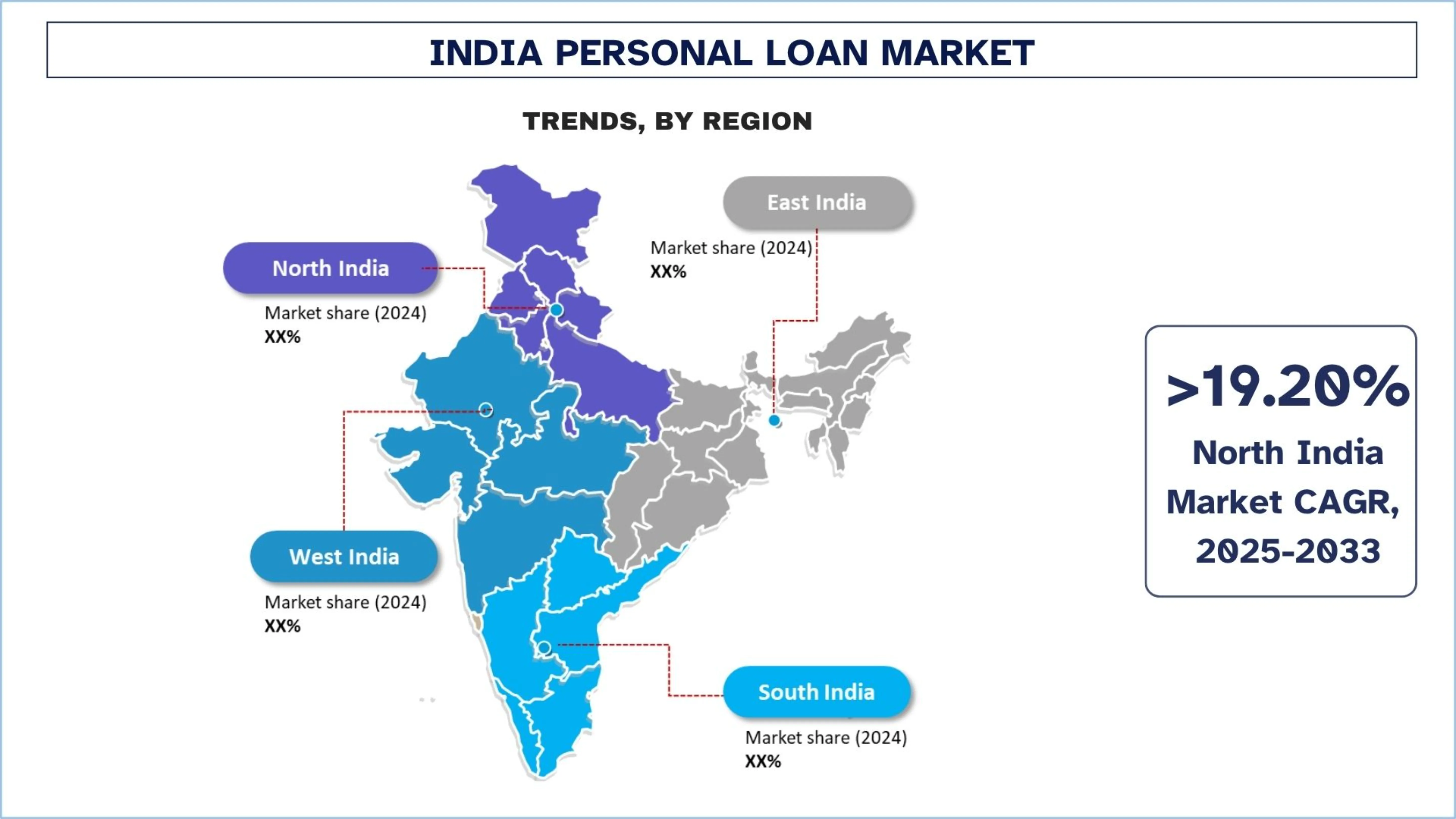

Nam Ấn Độ nắm giữ thị phần thống trị của thị trường Cho vay Cá nhân.

Mức độ thâm nhập cho vay cá nhân cao nhất ở Nam Ấn Độ, với Bengaluru, Chennai và Hyderabad là những trung tâm hàng đầu cho những người đi vay thường xuyên, am hiểu về công nghệ và có việc làm ổn định. Với các công ty IT/ITES và các chuyên gia fintech trong khu vực, các khoản đầu tư có thể được giải ngân với số lượng lớn hơn và được áp dụng nhanh hơn. Do bản chất phát triển của hoạt động cho vay, các công ty tài chính lớn thường thấy sự mở rộng ổn định và thu hút những người đi vay tốt. Vào ngày 27 tháng 2 năm 2025, Ngân hàng Nam Ấn Độ đã giới thiệu SIB QUICKPL, một nền tảng cho vay cá nhân hoàn toàn kỹ thuật số được thiết kế cho khách hàng mới. Nền tảng này cho phép các cá nhân làm công ăn lương và tự kinh doanh có hồ sơ tín dụng mạnh có được các khoản vay cá nhân không có bảo đảm thông qua quy trình không cần giấy tờ trong 10 phút.

Bối cảnh Cạnh tranh Thị trường Cho vay Cá nhân Ấn Độ

Thị trường Cho vay Cá nhân Ấn Độ có tính cạnh tranh, với một số công ty tham gia thị trường toàn cầu và quốc tế. Các công ty tham gia thị trường chính đang áp dụng các chiến lược tăng trưởng khác nhau để tăng cường sự hiện diện trên thị trường của họ, chẳng hạn như quan hệ đối tác, thỏa thuận, hợp tác, ra mắt sản phẩm mới, mở rộng địa lý và sáp nhập và mua lại.

Các Công ty Cho vay Cá nhân Hàng đầu Ấn Độ

Một số công ty lớn trên thị trường là HDFC Bank Ltd., State Bank of India, ICICI Bank, Axis Bank, Bajaj Finance Limited, Tata Capital Limited, Aditya Birla Capital Limited, MUTHOOT FINANCE LTD., Lendingkart Technologies Private Limited, Finnovation Tech Solutions Pvt. Ltd. (KreditBee).

Những phát triển Gần đây trong Thị trường Cho vay Cá nhân

Vào ngày 18 tháng 10 năm 2024, Kotak Mahindra Bank Limited (“KMBL”) đã thông báo rằng họ đã ký một thỏa thuận để mua lại danh mục Cho vay Cá nhân (“Giao dịch Đề xuất”) của Standard Chartered Bank, Ấn Độ, qua đó củng cố hơn nữa vị thế của mình trên thị trường Tín dụng Bán lẻ. Tính đến ngày 30 tháng 9 năm 2024, Giao dịch Đề xuất bao gồm tổng dư nợ cho vay khoảng ₹4.100 crore (tương đương ~490 triệu USD). Giao dịch Đề xuất bao gồm các khoản vay được phân loại là “Khoản vay Tiêu chuẩn” theo hướng dẫn của Ngân hàng Dự trữ Ấn Độ (RBI).

Vào ngày 07 tháng 7 năm 2022: Punjab National Bank (PNB) đã giới thiệu ‘Khoản vay Cá nhân Được Phê duyệt Trước chỉ trong 4 Lần Nhấp và OTP Đơn lẻ’ trên Ứng dụng Ngân hàng Di động PNB One, ứng dụng này hợp nhất nhiều dịch vụ của PNB trên một nền tảng duy nhất. Giờ đây, khách hàng có thể nhận các khoản vay cá nhân chỉ với bốn lần nhấp và một mật khẩu một lần (OTP) duy nhất. Hành trình kỹ thuật số đầu cuối mất chưa đến một phút với việc giải ngân ngay lập tức vào tài khoản.

Phạm vi Báo cáo Thị trường Cho vay Cá nhân Ấn Độ

Thuộc tính Báo cáo | Chi tiết |

Năm cơ sở | 2024 |

Giai đoạn dự báo | 2025-2033 |

Động lực tăng trưởng | Tăng tốc với tốc độ CAGR là 18,70% |

Quy mô thị trường năm 2024 | ~98.700 triệu USD |

Phân tích khu vực | Bắc Ấn Độ, Nam Ấn Độ, Đông Ấn Độ và Tây Ấn Độ |

Khu vực đóng góp chính | Bắc Ấn Độ dự kiến sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo. |

Hồ sơ công ty | HDFC Bank Ltd., State Bank of India, ICICI Bank, Axis Bank, Bajaj Finance Limited, Tata Capital Limited, Aditya Birla Capital Limited, MUTHOOT FINANCE LTD., Lendingkart Technologies Private Limited, Finnovation Tech Solutions Pvt. Ltd. (KreditBee). |

Phạm vi Báo cáo | Xu hướng Thị trường, Động lực và Hạn chế; Ước tính và Dự báo Doanh thu; Phân tích Phân khúc; Phân tích Cung và Cầu; Bối cảnh Cạnh tranh; Hồ sơ Công ty |

Các Phân khúc Được Đề cập | Theo Loại hình; Btheo Loại hình Tổ chức Cho vay; Theo Mục đích Vay; Theo Mục đích Sử dụng Cuối cùng; Theo Khu vực/Quốc gia |

Lý do nên Mua Báo cáo Thị trường Cho vay Cá nhân Ấn Độ:

Nghiên cứu bao gồm phân tích quy mô thị trường và dự báo được xác nhận bởi các chuyên gia ngành chủ chốt đã được xác thực.

Báo cáo tóm tắt đánh giá hiệu suất tổng thể của ngành trong nháy mắt.

Báo cáo bao gồm phân tích chuyên sâu về các đồng nghiệp trong ngành nổi bật, chủ yếu tập trung vào các số liệu tài chính kinh doanh chính, danh mục loại hình, chiến lược mở rộng và các phát triển gần đây.

Kiểm tra chi tiết các động lực, hạn chế, xu hướng chính và cơ hội hiện hành trong ngành.

Nghiên cứu bao gồm toàn diện thị trường trên các phân khúc khác nhau.

Phân tích sâu sắc ở cấp khu vực về ngành.

Tùy chọn Tùy chỉnh:

Thị trường Cho vay Cá nhân Ấn Độ có thể được tùy chỉnh thêm theo yêu cầu hoặc bất kỳ phân khúc thị trường nào khác. Bên cạnh đó, UnivDatos hiểu rằng bạn có thể có nhu cầu kinh doanh riêng; do đó, vui lòng liên hệ với chúng tôi để nhận được một báo cáo hoàn toàn phù hợp với yêu cầu của bạn.

Mục lục

Phương Pháp Nghiên Cứu Phân Tích Thị Trường Cho Vay Tiêu Dùng Cá Nhân Ấn Độ (2023-2033)

Chúng tôi đã phân tích thị trường trong quá khứ, ước tính thị trường hiện tại và dự báo thị trường tương lai của thị trường Cho Vay Tiêu Dùng Cá Nhân Ấn Độ để đánh giá ứng dụng của nó ở các khu vực lớn ở Ấn Độ. Chúng tôi đã tiến hành nghiên cứu thứ cấp toàn diện để thu thập dữ liệu thị trường trong quá khứ và ước tính quy mô thị trường hiện tại. Để xác thực những thông tin chi tiết này, chúng tôi đã xem xét cẩn thận nhiều phát hiện và giả định. Ngoài ra, chúng tôi đã thực hiện các cuộc phỏng vấn sơ cấp chuyên sâu với các chuyên gia trong ngành trên toàn bộ chuỗi giá trị của Cho Vay Tiêu Dùng Cá Nhân. Sau khi xác thực số liệu thị trường thông qua các cuộc phỏng vấn này, chúng tôi đã sử dụng cả phương pháp từ trên xuống và từ dưới lên để dự báo quy mô thị trường tổng thể. Sau đó, chúng tôi đã sử dụng phương pháp phân tích thị trường và phương pháp tam giác dữ liệu để ước tính và phân tích quy mô thị trường của các phân khúc và phân nhóm ngành.

Kỹ Thuật Thị Trường

Chúng tôi đã sử dụng kỹ thuật tam giác dữ liệu để hoàn thiện ước tính thị trường tổng thể và đưa ra các con số thống kê chính xác cho từng phân khúc và phân nhóm của thị trường Cho Vay Tiêu Dùng Cá Nhân Ấn Độ. Chúng tôi chia dữ liệu thành nhiều phân khúc và phân nhóm bằng cách phân tích các thông số và xu hướng khác nhau, bao gồm loại hình, loại hình người cho vay, mục đích vay, mục đích sử dụng cuối cùng và khu vực trong thị trường Cho Vay Tiêu Dùng Cá Nhân Ấn Độ.

Mục Tiêu Chính của Nghiên Cứu Thị Trường Cho Vay Tiêu Dùng Cá Nhân Ấn Độ

Nghiên cứu xác định các xu hướng hiện tại và tương lai trong thị trường Cho Vay Tiêu Dùng Cá Nhân Ấn Độ, cung cấp thông tin chi tiết chiến lược cho các nhà đầu tư. Nó nêu bật sức hấp dẫn của thị trường khu vực, cho phép những người tham gia ngành khai thác các thị trường chưa được khai thác và đạt được lợi thế người đi đầu. Các mục tiêu định lượng khác của nghiên cứu bao gồm:

Phân Tích Quy Mô Thị Trường: Đánh giá quy mô thị trường hiện tại và dự báo quy mô thị trường của thị trường Cho Vay Tiêu Dùng Cá Nhân Ấn Độ và các phân khúc của nó về giá trị (USD).

Phân Khúc Thị Trường Cho Vay Tiêu Dùng Cá Nhân: Các phân khúc trong nghiên cứu bao gồm các lĩnh vực loại hình, loại hình người cho vay, mục đích vay, mục đích sử dụng cuối cùng và khu vực.

Khuôn Khổ Pháp Lý & Phân Tích Chuỗi Giá Trị: Kiểm tra khuôn khổ pháp lý, chuỗi giá trị, hành vi khách hàng và bối cảnh cạnh tranh của ngành Cho Vay Tiêu Dùng Cá Nhân.

Phân Tích Khu Vực: Tiến hành phân tích khu vực chi tiết cho các khu vực chính như Bắc Ấn Độ, Nam Ấn Độ, Đông Ấn Độ và Tây Ấn Độ.

Hồ Sơ Công Ty & Chiến Lược Tăng Trưởng: Hồ sơ công ty của thị trường Cho Vay Tiêu Dùng Cá Nhân và các chiến lược tăng trưởng được các đối thủ trên thị trường áp dụng để duy trì trong thị trường đang phát triển nhanh chóng.

Câu hỏi thường gặp Câu hỏi thường gặp

Câu hỏi 1: Quy mô thị trường và tiềm năng tăng trưởng hiện tại của thị trường Cho vay Tiêu dùng Cá nhân Ấn Độ là gì?

Thị trường Cho Vay Tiêu Dùng Cá Nhân ở Ấn Độ được định giá khoảng 98.700 triệu USD vào năm 2024 và dự kiến sẽ tăng trưởng với tốc độ CAGR là 18,70% trong giai đoạn dự báo (2025-2033). Sự tăng trưởng này được thúc đẩy bởi các yếu tố như thu nhập khả dụng tăng, đổi mới trong lĩnh vực cho vay kỹ thuật số và nhu cầu tín dụng tăng ở các thành phố Cấp I và Cấp II.

Câu hỏi 2: Phân khúc nào chiếm thị phần lớn nhất trong thị trường Cho vay Cá nhân Ấn Độ theo loại hình?

Các khoản vay cá nhân không có bảo đảm chiếm thị phần lớn nhất ở Ấn Độ do tính chất không cần tài sản thế chấp, giải ngân nhanh hơn và ngày càng được ưa chuộng bởi những người làm công ăn lương và tự kinh doanh. Các tổ chức cho vay kỹ thuật số và NBFC đặc biệt thúc đẩy sự mở rộng của phân khúc này.

Q3: Đâu là những yếu tố thúc đẩy sự tăng trưởng của thị trường Cho vay Cá nhân Ấn Độ?

Các yếu tố thúc đẩy tăng trưởng chính bao gồm chi tiêu tiêu dùng của tầng lớp trung lưu ngày càng tăng, số hóa quy trình cho vay, phổ cập tài chính trên khắp các thành phố cấp II & III và lãi suất thấp. Ngoài ra, việc đánh giá tín dụng dựa trên AI và các mô hình cho vay ưu tiên thiết bị di động đang mở rộng khả năng tiếp cận của người vay.

Q4: Các công nghệ và xu hướng mới nổi trong thị trường Cho vay cá nhân ở Ấn Độ là gì?

Các xu hướng chính bao gồm sự trỗi dậy của mô hình Mua trước trả sau (Buy Now Pay Later - BNPL) và cho vay nhúng, chấm điểm tín dụng dựa trên AI, đơn đăng ký vay chỉ bằng kỹ thuật số và việc sử dụng dữ liệu thay thế để bảo lãnh phát hành. Những đổi mới này đang tăng cường khả năng tiếp cận các khoản vay và cải thiện trải nghiệm của khách hàng.

Câu hỏi 5: Những thách thức chính trong thị trường Cho vay cá nhân ở Ấn Độ là gì?

Những thách thức bao gồm rủi ro vỡ nợ cao trong cho vay tín chấp, sự giám sát chặt chẽ của cơ quan quản lý đối với các nền tảng cho vay kỹ thuật số, những lo ngại về quyền riêng tư dữ liệu, trình độ kiến thức tài chính hạn chế của người vay ở nông thôn và quản lý rủi ro tín dụng cho các phân khúc khách hàng mới tiếp cận tín dụng.

Q6: Khu vực nào chiếm ưu thế trên thị trường Cho vay Cá nhân Ấn Độ?

Nam Ấn Độ chiếm ưu thế trên thị trường cho vay cá nhân nhờ tỷ lệ đô thị hóa cao hơn, khả năng tiếp nhận kỹ thuật số và sự hiện diện mạnh mẽ của cả ngân hàng nhà nước và tư nhân. Các bang như Karnataka, Tamil Nadu và Telangana là những đóng góp chính nhờ lực lượng lao động hưởng lương mạnh mẽ và người vay am hiểu công nghệ.

Q7: Ai là những người chơi chủ chốt trên thị trường Cho vay Cá nhân Ấn Độ?

Các công ty hàng đầu trong ngành Cho vay cá nhân ở Ấn Độ bao gồm:

• HDFC Bank Ltd.

• State Bank of India

• ICICI Bank

• Axis Bank

• Bajaj Finance Limited

• Tata Capital Limited

• Aditya Birla Capital Limited

• MUTHOOT FINANCE LTD.

• Lendingkart Technologies Private Limited

• Finnovation Tech Solutions Pvt. Ltd. (KreditBee)

Q8: Các công ty đang sử dụng những chiến lược nào để thúc đẩy tăng trưởng trên thị trường Cho vay Cá nhân Ấn Độ?

Các công ty hàng đầu đang áp dụng AI và máy học để chấm điểm tín dụng, đầu tư vào các nền tảng cho vay kỹ thuật số và hợp tác với các công ty FinTech để kết nối đến tận tay người dùng. Nhiều công ty cũng đang mở rộng sang các thị trường Cấp II/III với các sản phẩm cho vay nhỏ tùy chỉnh để khai thác nhu cầu mới.

Q9: Hỗ trợ pháp lý đang tác động như thế nào đến hệ sinh thái Cho vay Cá nhân ở Ấn Độ?

Các hướng dẫn về cho vay kỹ thuật số của RBI và những nỗ lực tăng cường hệ sinh thái cơ quan tín dụng đang nâng cao tính minh bạch và bảo vệ người đi vay. Những cải cách này đang thúc đẩy các hoạt động cho vay có trách nhiệm, tăng cường niềm tin của nhà đầu tư và thúc đẩy sự ổn định thị trường dài hạn.

Liên quan Báo cáo

Khách hàng đã mua mặt hàng này cũng đã mua