- Startseite

- Über uns

- Industrie

- Dienstleistungen

- Lesen

- Kontaktieren Sie uns

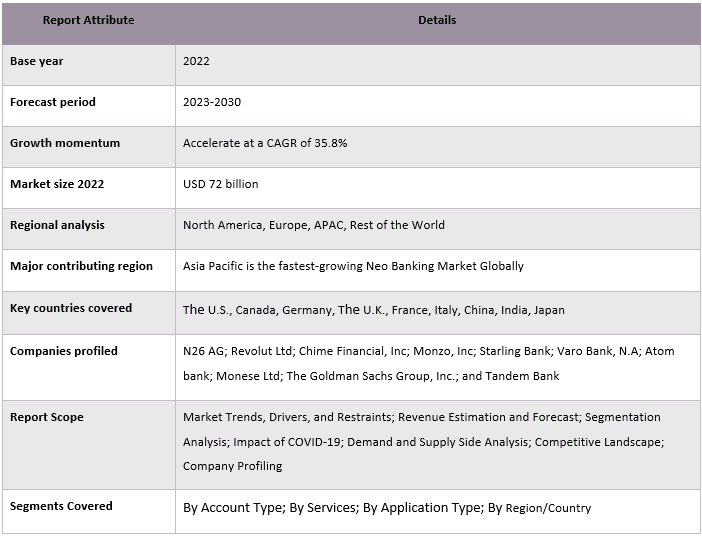

Neo-Banking-Markt: Aktuelle Analyse und Prognose (2023-2030)

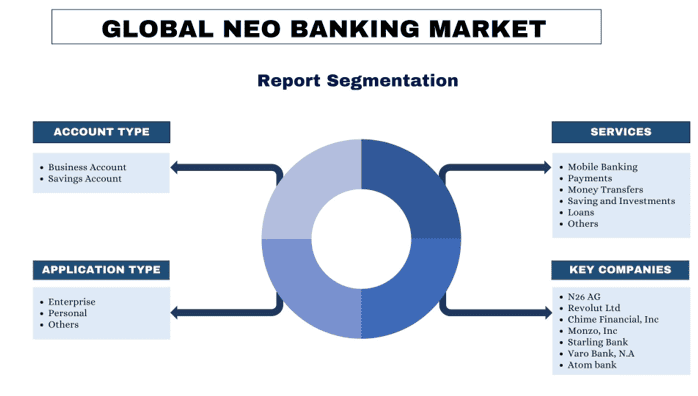

Schwerpunkt auf Kontotyp (Geschäftskonten und Sparkonten); Dienstleistungen (Mobile Banking, Zahlungen, Geldtransfer, Sparen und Investitionen, Kredite und Sonstiges); Antragsart (Unternehmen, Privatpersonen und Sonstiges); und Region/Land

Geografie:

Letzte Aktualisierung:

Apr 2024

Neo Banking Marktgröße & Prognose

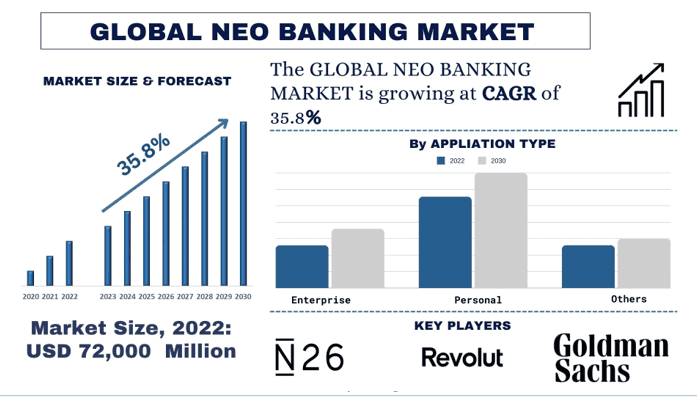

Der Neo-Banking-Markt wurde auf 72.000 Millionen USD geschätzt und wird aufgrund der zunehmenden finanziellen Digitalisierung voraussichtlich mit einer starken CAGR von rund 35,8 % im Prognosezeitraum (2023-2030) wachsen.

Neo Banking Marktanalyse

Der Hauptgrund für das rasante Wachstum von Neo-Banken ist die Bequemlichkeit, die sie bieten. Mit dem 24/7-Zugang zu Dienstleistungen über mobile Apps können Kunden ihre Finanzen jederzeit und überall verwalten. Darüber hinaus haben Neo-Banken aufgrund des Fehlens physischer Filialen oft geringere Betriebskosten im Vergleich zu traditionellen Banken.

Darüber hinaus wird dieses hohe Wachstum auch durch die förderliche staatliche Unterstützung für diese Branche befeuert. Regierungen in verschiedenen Ländern haben das Potenzial von Fintech-Innovationen erkannt und regulatorische Sandboxes eingeführt, um das Wachstum von Neo-Banking-Startups zu fördern. Dieses unterstützende regulatorische Umfeld hat Unternehmer und Investoren ermutigt, in diesen Markt einzusteigen.

Darüber hinaus hat Stripe, eine globale Zahlungsabwicklungsplattform, im Jahr 2021 USD S600 Millionen in einer Finanzierungsrunde aufgenommen, wodurch das Unternehmen mit USD 95 Milliarden bewertet wurde, was das Vertrauen der Investoren in Fintech-Unternehmen unterstreicht, und Unternehmen wie Chime in den USA und Revolut in Europa haben durch das Angebot von Dienstleistungen, die auf Millennials und Vielreisende zugeschnitten sind, an Bedeutung gewonnen.

Neo Banking Markttrends

In diesem Abschnitt werden die wichtigsten Markttrends erörtert, die die verschiedenen Segmente des Neo Banking Marktes beeinflussen, wie sie von unserem Team von Forschungsexperten identifiziert wurden.

Mobile Banking Services transformiert die Branche

Die Anwendung, die den maximalen Umsatz für Neo-Banken generiert, ist Mobile Banking. Mit der zunehmenden Verbreitung von Smartphones und der wachsenden Bedeutung digitaler Transaktionen ist Mobile Banking zu einem unverzichtbaren Instrument für Kunden geworden, die Bequemlichkeit und Zugänglichkeit bei der Verwaltung ihrer Finanzen suchen. Neo-Banken haben diesen Trend genutzt, indem sie nahtlose und benutzerfreundliche Mobile-Banking-Erlebnisse bieten, die auf moderne finanzielle Bedürfnisse zugeschnitten sind. Darüber hinaus haben mehrere Faktoren zur hohen Akzeptanz der neuen Mobile-Banking-Dienste bei den Verbrauchern beigetragen, wie z. B. eine benutzerfreundliche Oberfläche. So legen Neo-Banken beispielsweise Wert auf die User Experience und bieten intuitive Oberflächen, die es den Kunden erleichtern, durch verschiedene Bankdienstleistungen zu navigieren. Die Einfachheit und Bequemlichkeit von Mobile-Banking-Anwendungen erhöhen die Kundenzufriedenheit und -loyalität. Darüber hinaus schaffen die Zugänglichkeit und die Sicherheitsfunktionen, die das Neo-Banking seinen Verbrauchern bietet, Vertrauen bei den Verbrauchern, und das Maß an Zugänglichkeit, das es den Verbrauchern ermöglicht, jederzeit und überall auf ihre Konten zuzugreifen, ist ein wichtiger Faktor für die Kundenbindung für die Neo-Banken. Brasilien hat sich beispielsweise zu einer der am schnellsten wachsenden Regionen für Neo-Banking entwickelt, unterstützt durch den Vorstoß zur Digitalisierung der brasilianischen Wirtschaft. Im Jahr 2023 hat ein beträchtlicher Teil der brasilianischen Bevölkerung, nämlich etwa 43 %, ein Neo-Bankkonto. NuBank, die größte Neo-Bank in Brasilien, hat ein bemerkenswertes Wachstum mit einer Nutzerbasis von über 48 Millionen erlebt und sich damit die zweitgrößte Investition von etwa 4,1 Milliarden USD im Laufe der Zeit seit 2012 gesichert.

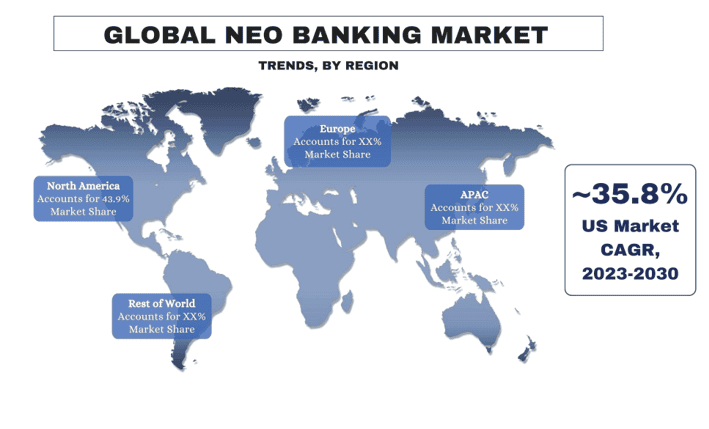

Europa hält den bedeutenden Anteil am Neo-Banking in Bezug auf den Marktanteil

Innerhalb Europas hält Deutschland einen großen Anteil am Markt. Die wichtigsten Faktoren, die das Wachstum des Marktes im Land ankurbeln, sind sein förderliches finanzielles regulatorisches Umfeld, das der Branche hilft, mit einer beispiellosen Geschwindigkeit zu wachsen.

Gemäß der Payment Services Directive 2 (PSD2) der Europäischen Union, die 2017 in Europa eingeführt wurde, hat eine zentrale Rolle bei der Förderung von Innovation und Wettbewerb im Finanzsektor gespielt, indem sie elektronische Zahlungsdienste verbessert und reguliert hat, indem sie Drittanbietern über offene Banking-APIs Zugang zu Bankdaten ermöglicht.

Darüber hinaus hat das kollaborative Ökosystem in Europa zwischen Fintech, traditionellen Banken und Aufsichtsbehörden ein sehr günstiges Umfeld für die Neo-Banking-Branche geschaffen, um in der Region zu florieren. So hat beispielsweise die Partnerschaft zwischen den Anbietern von Neo-Banking-Dienstleistungen und den traditionellen Banken es diesen rein digitalen Banken ermöglicht, schnell zu expandieren und ihre Kundenbasis in rasantem Tempo zu vergrößern.

Neo Banking Branchenüberblick

Der Neo-Banking-Markt ist wettbewerbsintensiv und fragmentiert, mit der Präsenz mehrerer globaler und internationaler Marktteilnehmer. Die wichtigsten Akteure verfolgen unterschiedliche Wachstumsstrategien, um ihre Marktpräsenz zu verbessern, wie z. B. Partnerschaften, Vereinbarungen, Kooperationen, neue Produkteinführungen, geografische Expansionen sowie Fusionen und Übernahmen. Einige der wichtigsten Akteure, die auf dem Markt tätig sind, sind N26 AG; Revolut Ltd; Chime Financial, Inc; Monzo, Inc; Starling Bank; Varo Bank, N.A; Atom bank; Monese Ltd; The Goldman Sachs Group, Inc.; und Tandem Bank.

Neo Banking Marktnachrichten

- Im Jahr 2023 meldete eine in Deutschland ansässige Neo-Bank namens N26 ihre Wachstumszahlen in Bezug auf ihre Kundenbasis von etwa 7 Millionen Verbrauchern in ganz Europa, was die kulturelle Akzeptanz des Neo-Banking in der Region unterstreicht.

- Im Mai 2023 gab Nymbus, ein Startup, das Banken den Übergang von ihrer Legacy-Banking-Infrastruktur zum Neo-Banking ermöglicht, mit dem Ziel, die Neukundengewinnung zu maximieren, die Sicherung einer Investition von 70 Millionen USD in seiner Serie-D-Runde bekannt.

Neo Banking Marktbericht Abdeckung

Gründe für den Kauf dieses Berichts:

- Die Studie umfasst eine Marktdimensionierungs- und Prognoseanalyse, die von authentifizierten Branchenexperten validiert wurde.

- Der Bericht bietet einen schnellen Überblick über die Gesamtleistung der Branche auf einen Blick.

- Der Bericht enthält eine detaillierte Analyse prominenter Branchenkollegen mit einem primären Fokus auf wichtige Finanzdaten, Produktportfolios, Expansionsstrategien und aktuelle Entwicklungen.

- Detaillierte Untersuchung von Treibern, Hemmnissen, wichtigen Trends und Chancen in der Branche.

- Die Studie deckt den Markt umfassend über verschiedene Segmente hinweg ab.

- Tiefgehende regionale Analyse der Branche.

Anpassungsoptionen:

Der globale Neo-Banking-Markt kann je nach Bedarf oder einem anderen Marktsegment weiter angepasst werden. Darüber hinaus versteht UMI, dass Sie möglicherweise Ihre eigenen geschäftlichen Anforderungen haben. Zögern Sie daher nicht, uns zu kontaktieren, um einen Bericht zu erhalten, der vollständig auf Ihre Anforderungen zugeschnitten ist.

Inhaltsverzeichnis

Forschungsmethodik für die Neo Banking Marktanalyse (2023-2030)

Die Analyse des historischen Marktes, die Schätzung des aktuellen Marktes und die Prognose des zukünftigen Marktes des globalen Neo Banking Marktes waren die drei wichtigsten Schritte, die unternommen wurden, um die Einführung von Neo Banking in den wichtigsten Regionen weltweit zu erstellen und zu analysieren. Umfassende Sekundärforschung wurde durchgeführt, um die historischen Marktzahlen zu erfassen und die aktuelle Marktgröße zu schätzen. Zweitens wurden zahlreiche Erkenntnisse und Annahmen berücksichtigt, um diese Erkenntnisse zu validieren. Darüber hinaus wurden umfassende Primärinterviews mit Branchenexperten entlang der Wertschöpfungskette des globalen Neo Banking Marktes geführt. Nach der Annahme und Validierung der Marktzahlen durch Primärinterviews wandten wir einen Top-Down/Bottom-Up-Ansatz an, um die vollständige Marktgröße zu prognostizieren. Danach wurden Methoden der Marktsegmentierung und Datentriangulation angewendet, um die Marktgröße von Segmenten und Subsegmenten der jeweiligen Branche zu schätzen und zu analysieren. Die detaillierte Methodik wird im Folgenden erläutert:

Analyse der historischen Marktgröße

Schritt 1: Eingehende Untersuchung von Sekundärquellen:

Es wurde eine detaillierte Sekundärstudie durchgeführt, um die historische Marktgröße des Neo Banking Marktes aus unternehmensinternen Quellen wie Geschäftsberichten und Finanzberichten, Performance-Präsentationen, Pressemitteilungen usw. und externen Quellen wie Fachzeitschriften, Nachrichten und Artikeln, Regierungsveröffentlichungen, Wettbewerbsveröffentlichungen, Branchenberichten, Datenbanken von Drittanbietern und anderen glaubwürdigen Veröffentlichungen zu erhalten.

Schritt 2: Marktsegmentierung:

Nachdem wir die historische Marktgröße des Neo Banking Marktes erhalten hatten, führten wir eine detaillierte Sekundäranalyse durch, um historische Markteinblicke und -anteile für verschiedene Segmente und Subsegmente für wichtige Regionen zu sammeln. Die wichtigsten Segmente, die in dem Bericht enthalten sind, sind Kontotyp, Dienstleistungen und Anwendungsart. Darüber hinaus wurden länderbezogene Analysen durchgeführt, um die allgemeine Akzeptanz von Testmodellen in dieser Region zu bewerten.

Schritt 3: Faktorenanalyse:

Nachdem wir die historische Marktgröße der verschiedenen Segmente und Subsegmente erfasst hatten, führten wir eine detaillierte Faktorenanalyse durch, um die aktuelle Marktgröße des Neo Banking Marktes zu schätzen. Darüber hinaus führten wir eine Faktorenanalyse unter Verwendung von abhängigen und unabhängigen Variablen wie Kontotyp, Dienstleistungen und Anwendungsart des Neo Banking Marktes durch. Es wurde eine gründliche Analyse der Angebots- und Nachfrageszenarien unter Berücksichtigung von Top-Partnerschaften, Fusionen und Übernahmen, Geschäftsausweitungen und Produkteinführungen im Neo Banking Marktsektor auf der ganzen Welt durchgeführt.

Aktuelle Marktzufallsgrößenermittlung & Prognose

Aktuelle Marktzufallsgrößenermittlung: Basierend auf verwertbaren Erkenntnissen aus den oben genannten 3 Schritten ermittelten wir die aktuelle Marktgröße, die wichtigsten Akteure auf dem globalen Neo Banking Markt und die Marktanteile der Segmente. Alle erforderlichen prozentualen Anteile und Marktaufschlüsselungen wurden unter Verwendung des oben genannten sekundären Ansatzes ermittelt und durch Primärinterviews verifiziert.

Schätzung & Prognose: Für die Marktschätzung und -prognose wurden verschiedenen Faktoren, einschließlich Triebkräften & Trends, Beschränkungen und Chancen, die den Interessengruppen zur Verfügung stehen, Gewichtungen zugewiesen. Nach der Analyse dieser Faktoren wurden relevante Prognosetechniken, d. h. der Top-Down/Bottom-Up-Ansatz, angewendet, um die Marktprognose für 2030 für verschiedene Segmente und Subsegmente in den wichtigsten Märkten weltweit zu erstellen. Die Forschungsmethodik, die zur Schätzung der Marktgröße angewendet wird, umfasst:

- Die Marktgröße der Branche in Bezug auf Umsatz (USD) und die Akzeptanzrate des Neo Banking Marktes in den wichtigsten Märkten im Inland

- Alle prozentualen Anteile, Aufteilungen und Aufschlüsselungen von Marktsegmenten und Subsegmenten

- Die wichtigsten Akteure auf dem globalen Neo Banking Markt in Bezug auf die angebotenen Produkte. Auch die Wachstumsstrategien, die diese Akteure anwenden, um in dem schnell wachsenden Markt zu konkurrieren.

Validierung der Marktgröße und des Marktanteils

Primärforschung: Es wurden ausführliche Interviews mit den Key Opinion Leaders (KOLs) geführt, darunter Top Level Executives (CXO/VPs, Vertriebsleiter, Marketingleiter, Betriebsleiter, Regionalleiter, Länderleiter usw.) in den wichtigsten Regionen. Die Ergebnisse der Primärforschung wurden dann zusammengefasst, und es wurde eine statistische Analyse durchgeführt, um die aufgestellte Hypothese zu beweisen. Die Erkenntnisse aus der Primärforschung wurden mit den sekundären Erkenntnissen zusammengeführt, wodurch Informationen in verwertbare Erkenntnisse umgewandelt wurden.

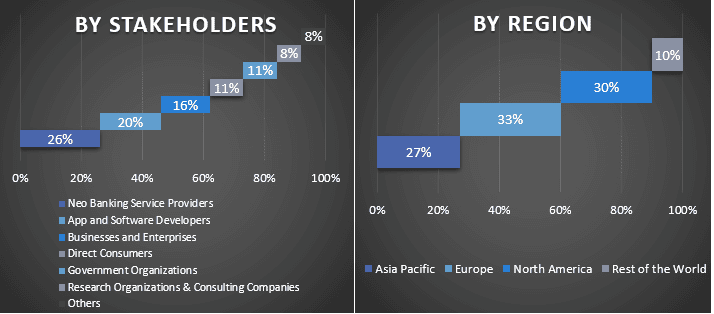

Aufteilung der Primärteilnehmer in den verschiedenen Regionen

Markt-Engineering

Die Datentriangulationstechnik wurde eingesetzt, um die gesamte Marktschätzung abzuschließen und präzise statistische Zahlen für jedes Segment und Subsegment des globalen Neo Banking Marktes zu erhalten. Die Daten wurden in mehrere Segmente und Subsegmente aufgeteilt, nachdem verschiedene Parameter und Trends in den Bereichen Reinheit und Anwendung auf dem globalen Neo Banking Markt untersucht worden waren.

Das Hauptziel der Global Neo Banking Marktstudie

Die aktuellen und zukünftigen Markttrends des globalen Neo Banking Marktes wurden in der Studie genau bestimmt. Investoren können strategische Einblicke gewinnen, um ihre Entscheidungen für Investitionen auf der Grundlage der in der Studie durchgeführten qualitativen und quantitativen Analyse zu treffen. Die aktuellen und zukünftigen Markttrends bestimmten die Gesamtattraktivität des Marktes auf regionaler Ebene und boten den industriellen Teilnehmern eine Plattform, um den unerschlossenen Markt auszuschöpfen und von einem First-Mover-Vorteil zu profitieren. Weitere quantitative Ziele der Studien sind:

- Analyse der aktuellen und prognostizierten Marktgröße des Neo Banking Marktes in Bezug auf den Wert (USD). Analysieren Sie auch die aktuelle und prognostizierte Marktgröße der verschiedenen Segmente und Subsegmente.

- Zu den Segmenten in der Studie gehören die Bereiche Kontotyp, Dienstleistungen und Anwendungsart.

- Definition und Analyse des regulatorischen Rahmens für das Neo Banking

- Analyse der Wertschöpfungskette unter Einbeziehung verschiedener Intermediäre sowie Analyse des Kunden- und Wettbewerberverhaltens der Branche

- Analyse der aktuellen und prognostizierten Marktgröße des Neo Banking Marktes für die wichtigsten Regionen

- Zu den wichtigsten Ländern der in dem Bericht untersuchten Regionen gehören Asien-Pazifik, Europa, Nordamerika und der Rest der Welt

- Unternehmensprofile des Neo Banking Marktes und die Wachstumsstrategien, die von den Marktteilnehmern angewendet werden, um sich in dem schnell wachsenden Markt zu behaupten.

- Eingehende regionale Analyse der Branche

Häufig gestellte Fragen FAQs

F1: Wie groß ist der aktuelle Markt und das Wachstumspotenzial des globalen Neo Banking-Marktes?

F2: Was sind die treibenden Faktoren für das Wachstum des globalen Neo-Banking-Marktes?

F3: Welches Segment ist das am schnellsten wachsende des globalen Neo-Banking-Marktes nach Servicetyp?

F4: Welche aufkommenden Technologien und Trends gibt es auf dem globalen Neo-Banking-Markt?

F5: Welche Region wird der am schnellsten wachsende globale Neo Banking Markt sein?

F6: Wer sind die Hauptakteure auf dem globalen Neo-Banking-Markt?

Verwandt Berichte

Kunden, die diesen Artikel gekauft haben, kauften auch