- Startseite

- Über uns

- Industrie

- Dienstleistungen

- Lesen

- Kontaktieren Sie uns

Alternativer Finanzierungsmarkt: Aktuelle Analyse und Prognose (2025-2033)

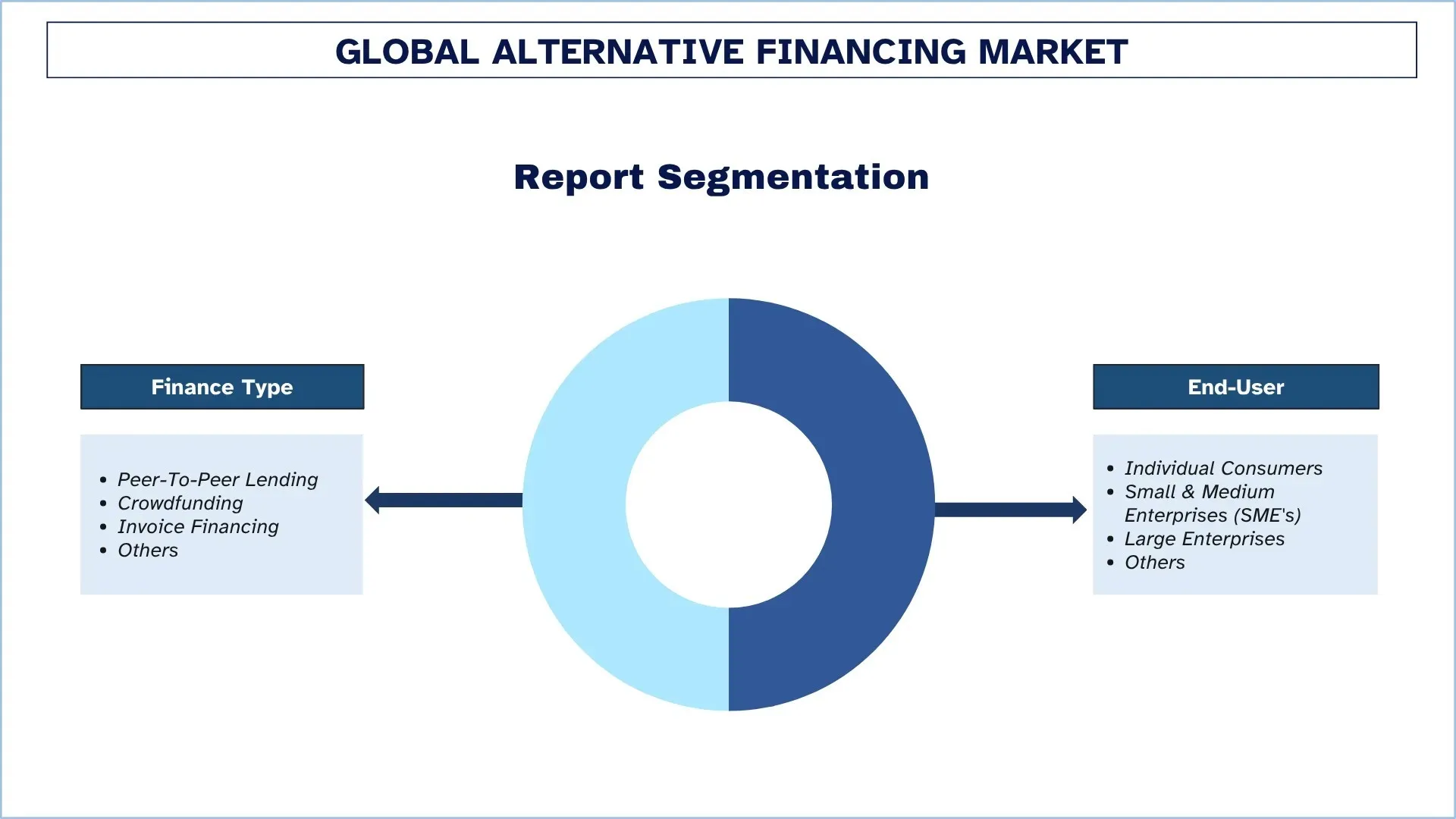

Schwerpunkt auf Finanzierungsart (Peer-to-Peer-Kredite, Crowdfunding, Rechnungsfinanzierung und Sonstige); Endnutzer (Einzelverbraucher, kleine und mittlere Unternehmen {KMU}, Großunternehmen und Sonstige); und Region/Land

Geografie:

Letzte Aktualisierung:

Dec 2025

Globale Marktgröße und Prognose für alternative Finanzierungen

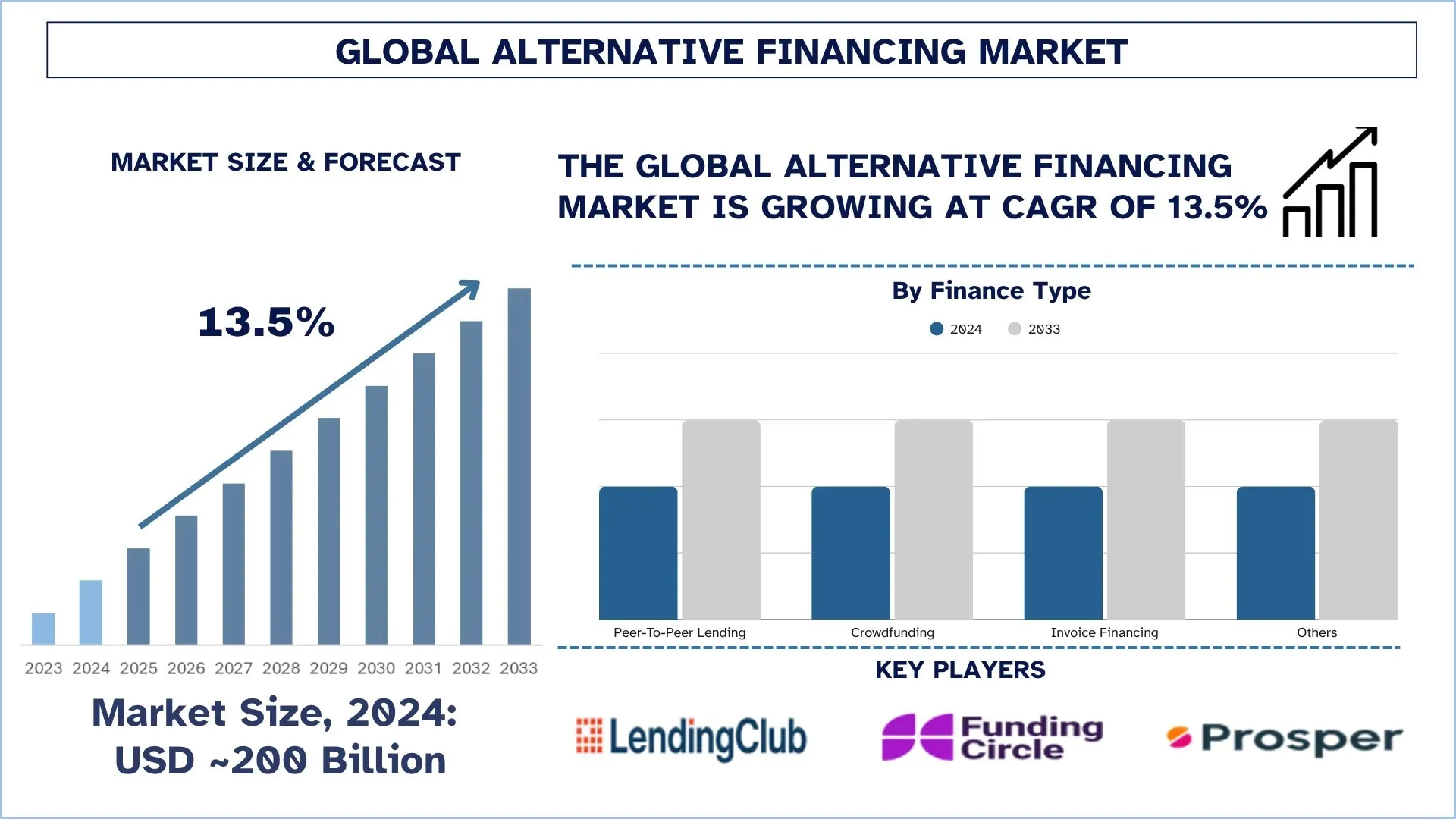

Der globale Markt für alternative Finanzierungen wurde im Jahr 2024 auf rund 200 Milliarden USD geschätzt und wird voraussichtlich im Prognosezeitraum (2025-2033) mit einer starken durchschnittlichen jährlichen Wachstumsrate (CAGR) von rund 13,5 % wachsen, was auf die zunehmende Digitalisierung, die steigende Nachfrage nach schneller und zugänglicher Finanzierung, das Wachstum von Fintech-Innovationen, die regulatorische Unterstützung für nicht-traditionelle Kreditvergabe und die Expansion globaler Unternehmertums-Ökosysteme zurückzuführen ist.

Marktanalyse für alternative Finanzierungen

Alternative Finanzierungen, auch bekannt als Marketplace Lending, Peer-to-Peer-Kreditvergabe und P2P-Kreditvergabe. Diese Kredite werden über Online-Plattformen vergeben, die mithilfe von Technologie Kreditnehmer zusammenbringen, die von traditionellen Kreditinstituten nicht ausreichend bedient werden, und Kreditinvestoren, die nach attraktiven renditestarken Anlagen suchen. Das Kreditvergabemodell entstand aus unbesicherten Peer-to-Peer-Konsumentenkrediten mit geringem Volumen, die von einzelnen Investoren finanziert wurden.

Der Markt für alternative Finanzierungen verändert die globalen Finanzsysteme erheblich, indem er zugängliche, technologiegesteuerte Finanzierungsoptionen anbietet, die sich von traditionellen Bankgeschäften unterscheiden. Die wachsende Nachfrage von kleinen und mittleren Unternehmen (KMU), Startups und Konsumenten, die einen flexiblen und schnelleren Zugang zu Kapital suchen, treibt das Marktwachstum an. Digitale Innovationen, einschließlich der Integration von KI-basierten Kreditbewertungen, Blockchain-basierter Sicherheit und datengesteuertem Underwriting, verbessern die Plattformeffizienz und -transparenz. Darüber hinaus erweitern wachsende Initiativen zur finanziellen Inklusion und das Wachstum von Online-Finanzplattformen den Kundenstamm in den Entwicklungsländern. Da traditionelle Banken strenge Kreditvergabestandards beibehalten, entstehen neue alternative Kreditgeber, um wichtige Finanzierungslücken zu schließen, Startups zu unterstützen und das Wachstum in der globalen digitalen Wirtschaft zu fördern.

Globale Markttrends für alternative Finanzierungen

In diesem Abschnitt werden die wichtigsten Markttrends erörtert, die die verschiedenen Segmente des globalen Marktes für alternative Finanzierungen beeinflussen, wie unser Forschungsteam herausgefunden hat.

Der zunehmende Wandel von traditionellen Finanzdienstleistungen hin zu alternativen und digitalen Finanzierungen

Der zunehmende Wandel von traditionellen Finanzdienstleistungen hin zu alternativen und digitalen Finanzierungen ist einer der bemerkenswertesten Trends auf dem globalen Markt für alternative Finanzierungen. Traditionelle Banken werden aufgrund ihrer strengen Kreditvergabekriterien, manuellen Prozesse und begrenzten Zugänglichkeit zunehmend durch Fintech-gesteuerte Plattformen ersetzt oder ergänzt, die schnelle, flexible und bequeme Dienstleistungen anbieten. Verbraucher und Unternehmen wandeln sich hin zu Online-Kreditvergabe, Crowdfunding und Peer-to-Peer-(P2P)-Plattformen, die sofortige Kreditentscheidungen, niedrigere Zinssätze und minimalen Papieraufwand bieten. Dieser Wandel wird durch technologische Innovation, zunehmenden Internetzugang und die steigende Nachfrage nach personalisierten Finanzdienstleistungen angetrieben. Beispielsweise zeigte die Cornerstone Advisor 2025-Studie, dass in den USA über 2 Billionen USD an Einlagen von traditionellen Banken zu Fintech-gesteuerten Spar- und Kreditplattformen verschoben wurden. Dieser Wandel wird durch das Aufkommen alternativer Kreditgeber wie SoFi, LendingClub und Upstart beschleunigt, die KI und Datenanalysen nutzen, um die Kreditwürdigkeit über traditionelle Kennzahlen hinaus zu bewerten und so das Marktwachstum anzukurbeln.

Segmentierung der alternativen Finanzierungsbranche

Dieser Abschnitt bietet eine Analyse der wichtigsten Trends in jedem Segment des globalen Marktberichts für alternative Finanzierungen sowie Prognosen auf globaler, regionaler und Länderebene für 2025-2033.

Das Peer-To-Peer-Kreditvergabesegment dominiert den globalen Markt für alternative Finanzierungen

Basierend auf der Finanzierungsart wird der Markt in Peer-to-Peer-Kreditvergabe, Crowdfunding, Rechnungsfinanzierung und andere unterteilt. Unter diesen hält das Peer-to-Peer-(P2P)-Kreditvergabesegment den größten Anteil am Markt für alternative Finanzierungen, da es im Vergleich zu traditionellen Bankensystemen eine schnelle, zugängliche und erschwingliche Finanzierung ermöglicht. P2P-Plattformen ermöglichen eine direkte Verbindung zwischen Kreditnehmern und Investoren, wodurch Vermittler ausgeschaltet und Verwaltungskosten gesenkt werden. Dies führt zu wettbewerbsfähigen Zinssätzen und höheren Renditen, was das Marktwachstum ankurbelt. Das Segment der Rechnungsfinanzierung weist jedoch die schnellste Wachstumsrate auf dem Markt für alternative Finanzierungen auf, was auf den steigenden Bedarf an schneller Liquidität bei kleinen und mittleren Unternehmen (KMU) zurückzuführen ist. Regierungen in Ländern wie Indien und Großbritannien unterstützen die Rechnungs- und Lieferkettenfinanzierung, um KMU zu helfen und Geschäftsökosysteme zu stärken, was das Marktwachstum weiter ankurbelt.

Das Segment der Einzelverbraucher dominiert den globalen Markt für alternative Finanzierungen.

Basierend auf der Endverbraucherkategorie wird der Markt in Einzelverbraucher, kleine und mittlere Unternehmen (KMU), große Unternehmen und andere unterteilt. Unter diesen hält das Segment der Einzelverbraucher den größten Anteil am Markt für alternative Finanzierungen, was auf die steigende Nachfrage nach schnellen, bequemen und zugänglichen Privatkrediten zurückzuführen ist. Alternative Finanzierungsplattformen bieten im Gegensatz zu traditionellen Banken schnellere Genehmigungen, weniger Dokumentation und flexiblere Rückzahlungsoptionen. Dieser Ansatz zieht eine vielfältige Gruppe von Verbrauchern an und treibt das Marktwachstum weiter an. Das Segment der kleinen und mittleren Unternehmen (KMU) verzeichnet jedoch das schnellste Wachstum aufgrund des begrenzten Zugangs zu traditionellen Bankkrediten und der steigenden Nachfrage nach flexiblen Finanzierungsoptionen. Das Aufkommen von Fintech-Plattformen und digitalen Kreditbewertungstools hat den Kreditvergabeprozess weiter vereinfacht, sodass KMU effizient Gelder beschaffen können, was das Wachstum des Marktes weiter ankurbelt.

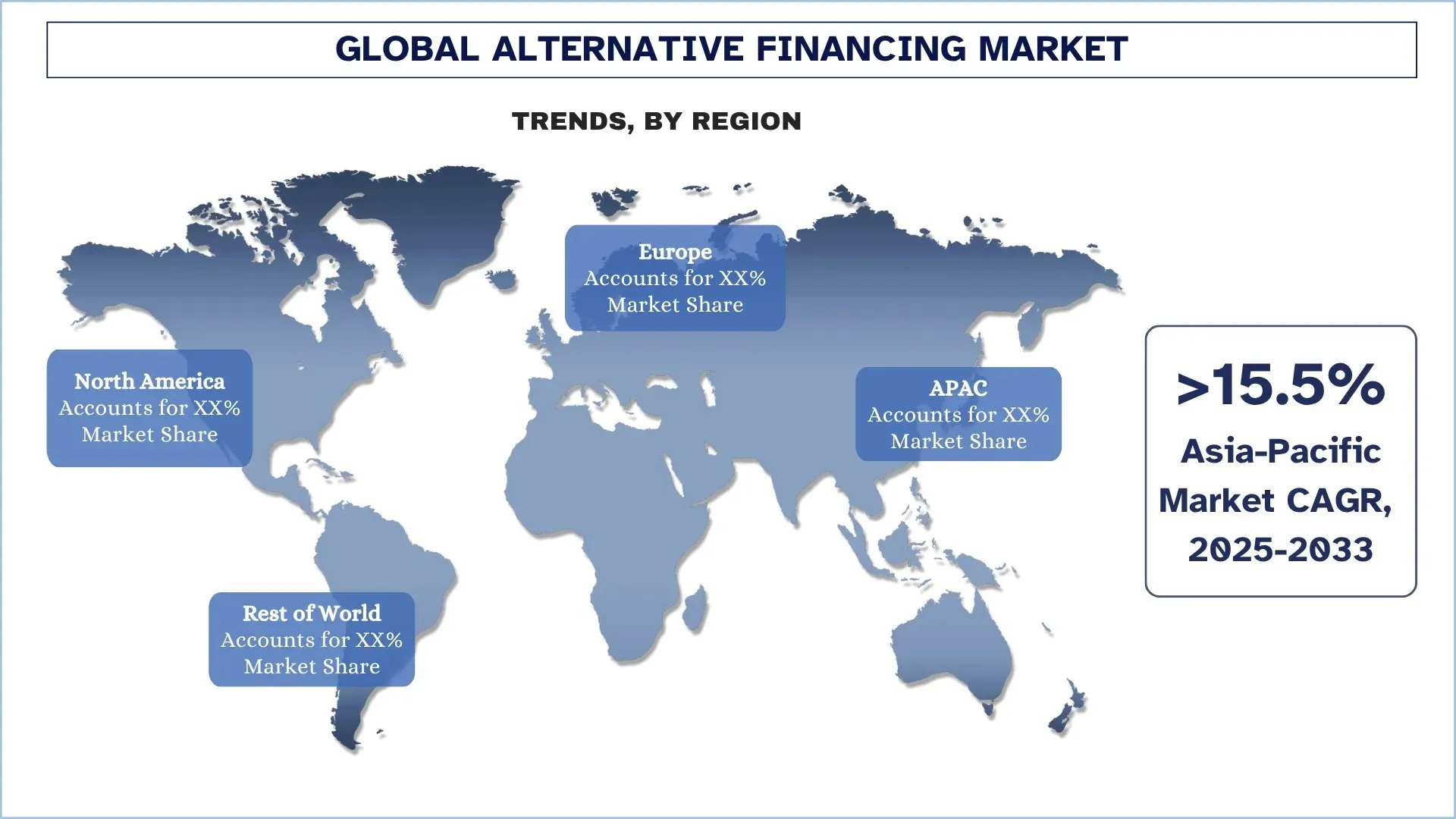

Nordamerika hält den größten Marktanteil am globalen Markt für alternative Finanzierungen

Nordamerika dominiert den Markt für alternative Finanzierungen aufgrund seiner gut etablierten Finanzinfrastruktur, der hohen Akzeptanz von Fintech und des unterstützenden regulatorischen Umfelds. Die Region beherbergt eine große Anzahl etablierter alternativer Kreditplattformen und Peer-to-Peer-Marktplätze, die die Nachfrage von Einzel- und Unternehmenskreditnehmern befriedigen. Eine starke digitale Konnektivität, die weitverbreitete Nutzung von Online-Zahlungssystemen und ein hohes Verbraucherbewusstsein haben den Wandel hin zu nicht-traditionellen Finanzierungslösungen verstärkt. Darüber hinaus fördern günstige Regierungspolitiken und regulatorische Klarheit, insbesondere in den USA und Kanada, Innovation und Investitionen in digitale Kreditvergabe- und Crowdfunding-Plattformen. Darüber hinaus hat die zunehmende Akzeptanz von Technologien wie KI, Blockchain und Datenanalyse die Kreditbewertung und das Risikomanagement verbessert und die Position der Region auf dem Markt gestärkt.

Die USA hielten im Jahr 2024 einen dominanten Anteil am nordamerikanischen Markt für alternative Finanzierungen

Die USA dominierten den Markt für alternative Finanzierungen aufgrund ihres gut etablierten Fintech-Ökosystems, ihrer starken digitalen Infrastruktur und einer innovationsfreundlichen Finanzlandschaft. Das Land dient als Drehscheibe für zahlreiche alternative Kredit- und Crowdfunding-Plattformen, die eine Vielzahl von Kreditnehmersegmenten bedienen, von Einzelpersonen, die Privatkredite suchen, bis hin zu Startups und kleinen Unternehmen, die Wachstumskapital benötigen. Der regulatorische Rahmen des Landes, der von Behörden wie der Federal Reserve, dem Consumer Financial Protection Bureau (CFPB) und der Small Business Administration (SBA) unterstützt wird, fördert Innovation und gleicht gleichzeitig die Finanzstabilität aus. Die weitverbreitete Verbreitung von Smartphones und die Akzeptanz digitaler Zahlungen haben die Popularität von Peer-to-Peer-Kreditvergabe, Buy Now Pay Later (BNPL) und Online-Kreditvergabe an kleine Unternehmen gesteigert. Darüber hinaus hat die Integration von KI, Big Data und Blockchain-Technologien eine präzise Kreditbewertung und automatisierte Kreditbearbeitung ermöglicht. Somit stärkt die Kombination aus technologischer Führung, einer starken unternehmerischen Basis und wachsenden Fintech-Partnerschaften die Position der USA auf dem globalen Markt für alternative Finanzierungen.

Wettbewerbslandschaft der alternativen Finanzierungsbranche

Der globale Markt für alternative Finanzierungen ist wettbewerbsintensiv, mit mehreren globalen und internationalen Marktteilnehmern. Die wichtigsten Akteure verfolgen verschiedene Wachstumsstrategien, um ihre Marktpräsenz zu verbessern, wie z. B. Partnerschaften, Vereinbarungen, Kooperationen, geografische Expansionen sowie Fusionen und Übernahmen.

Top-Unternehmen auf dem Markt für alternative Finanzierungen

Einige der wichtigsten Akteure auf dem Markt sind LendingClub Bank, Funding Circle Ltd., Prosper Funding LLC., Fundbox, Inc., Ant Group CO., Ltd., Bluevine Inc., OnDeck (Enova International), Indiegogo, Inc., Social Finance, LLC. und GoFundMe Inc.

Aktuelle Entwicklungen auf dem Markt für alternative Finanzierungen

Im Juli 2025 schloss BlackRock die Übernahme von HPS Investment Partners ab, um eine einheitliche private Finanzierungsplattform aufzubauen und seine alternativen Kreditkapazitäten weltweit auszubauen. Diese Übernahme soll die betriebliche Effizienz von BlackRock verbessern.

Im Mai 2025 sammelte Saarathi Finance 53,45 Millionen USD an Eigenkapitalfinanzierung, um Kreditlücken für Kleinst- und Nano-Unternehmen in unterversorgten indischen Regionen zu schließen. Es wird erwartet, dass diese Investition die Nachfrage nach alternativen Finanzierungen im asiatisch-pazifischen Raum erhöhen wird.

Abdeckung des globalen Marktberichts für alternative Finanzierungen

Berichtsattribut | Details |

Basisjahr | 2024 |

Prognosezeitraum | 2025-2033 |

Wachstumsdynamik | Beschleunigung mit einer CAGR von 13,5 % |

Marktgröße 2024 | USD ~200 Milliarden |

Regionale Analyse | Nordamerika, Europa, APAC, Rest der Welt |

Wichtigste Beitragsregion | Es wird erwartet, dass die Region Nordamerika den Markt im Prognosezeitraum dominieren wird. |

Wichtige abgedeckte Länder | USA, Kanada, Deutschland, Großbritannien, Spanien, Italien, Frankreich, China, Japan und Indien. |

Profilierte Unternehmen | LendingClub Bank, Funding Circle Ltd., Prosper Funding LLC., Fundbox, Inc., Ant Group CO., Ltd., Bluevine Inc., OnDeck (Enova International), Indiegogo, Inc., Social Finance, LLC. und GoFundMe Inc. |

Berichtsumfang | Markttrends, Treiber und Hemmnisse; Umsatzschätzung und -prognose; Segmentierungsanalyse; Angebots- und Nachfrageseitenanalyse; Wettbewerbslandschaft; Unternehmensprofilierung |

Abgedeckte Segmente | Nach Finanzierungsart, nach Endverbraucher und nach Region/Land |

Gründe für den Kauf des Marktberichts für alternative Finanzierungen:

Die Studie umfasst eine Marktdimensionierungs- und Prognoseanalyse, die von authentifizierten wichtigen Branchenexperten bestätigt wurde.

Der Bericht gibt einen kurzen Überblick über die Gesamtleistung der Branche.

Der Bericht umfasst eine eingehende Analyse prominenter Branchenkollegen, wobei der Schwerpunkt hauptsächlich auf wichtigen Finanzkennzahlen, Artportfolios, Expansionsstrategien und aktuellen Entwicklungen liegt.

Detaillierte Untersuchung der Treiber, Hemmnisse, wichtigsten Trends und Chancen, die in der Branche vorherrschen.

Die Studie deckt den Markt umfassend über verschiedene Segmente hinweg ab.

Detaillierte regionale Analyse der Branche.

Anpassungsoptionen:

Der globale Markt für alternative Finanzierungen kann weiter an die Anforderungen oder ein anderes Marktsegment angepasst werden. Darüber hinaus versteht UnivDatos, dass Sie möglicherweise Ihre eigenen geschäftlichen Anforderungen haben. Nehmen Sie daher Kontakt mit uns auf, um einen Bericht zu erhalten, der Ihren Anforderungen vollständig entspricht.

Inhaltsverzeichnis

Forschungsmethodik für die globale Marktanalyse für alternative Finanzierungen (2023-2033)

Wir haben den historischen Markt analysiert, den aktuellen Markt geschätzt und den zukünftigen Markt für globale alternative Finanzierungen prognostiziert, um seine Anwendung in wichtigen Regionen weltweit zu bewerten. Wir haben umfassende Sekundärforschung durchgeführt, um historische Marktdaten zu sammeln und die aktuelle Marktgröße zu schätzen. Um diese Erkenntnisse zu validieren, haben wir zahlreiche Ergebnisse und Annahmen sorgfältig geprüft. Zusätzlich haben wir ausführliche Primärinterviews mit Branchenexperten entlang der Wertschöpfungskette für alternative Finanzierungen geführt. Nach der Validierung der Marktzahlen durch diese Interviews haben wir sowohl Top-Down- als auch Bottom-Up-Ansätze verwendet, um die Gesamtmarktgröße zu prognostizieren. Anschließend haben wir Methoden zur Marktaufschlüsselung und Datentriangulation eingesetzt, um die Marktgröße von Industriesegmenten und Untersegmenten zu schätzen und zu analysieren.

Markt Engineering

Wir haben die Datentriangulationstechnik eingesetzt, um die Gesamtmarktschätzung zu finalisieren und präzise statistische Zahlen für jedes Segment und Untersegment des globalen Marktes für alternative Finanzierungen abzuleiten. Wir haben die Daten in mehrere Segmente und Untersegmente aufgeteilt, indem wir verschiedene Parameter und Trends analysiert haben, darunter Finanzierungstyp, Endnutzer und Regionen innerhalb des globalen Marktes für alternative Finanzierungen.

Das Hauptziel der globalen Marktstudie für alternative Finanzierungen

Die Studie identifiziert aktuelle und zukünftige Trends im globalen Markt für alternative Finanzierungen und bietet strategische Einblicke für Investoren. Sie hebt die regionale Marktattraktivität hervor und ermöglicht es den Branchenteilnehmern, unerschlossene Märkte zu erschließen und einen First-Mover-Vorteil zu erzielen. Weitere quantitative Ziele der Studien sind:

Marktgrößenanalyse: Bewertung der aktuellen und prognostizierten Marktgröße des globalen Marktes für alternative Finanzierungen und seiner Segmente in Bezug auf den Wert (USD).

Marktsegmentierung für alternative Finanzierungen: Die Segmente in der Studie umfassen Bereiche wie Finanzierungstyp, Endnutzer und Region.

Rechtlicher Rahmen & Wertschöpfungskettenanalyse: Untersuchung des rechtlichen Rahmens, der Wertschöpfungskette, des Kundenverhaltens und der Wettbewerbslandschaft der alternativen Finanzierungsbranche.

Regionale Analyse: Durchführung einer detaillierten regionalen Analyse für Schlüsselregionen wie den asiatisch-pazifischen Raum, Europa, Nordamerika und den Rest der Welt.

Unternehmensprofile & Wachstumsstrategien: Unternehmensprofile des Marktes für alternative Finanzierungen und die von den Marktteilnehmern angewandten Wachstumsstrategien, um den schnell wachsenden Markt zu erhalten.

Häufig gestellte Fragen FAQs

F1: Wie groß ist der aktuelle Markt für alternative globale Finanzierungen und welches Wachstumspotenzial hat er?

Ab 2024 beträgt die globale Marktgröße für alternative Finanzierungen schätzungsweise USD ~200 Milliarden. Es wird prognostiziert, dass der Markt von 2025 bis 2033 mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von rund 13,5 % wachsen wird, was auf die zunehmende Verbreitung digitaler Kreditplattformen und den wachsenden Bedarf an zugänglichem Kapital bei kleinen Unternehmen und Startups zurückzuführen ist.

F2: Welches Segment hat den größten Anteil am globalen Markt für alternative Finanzierungen nach Finanzierungsart?

Das Peer-to-Peer (P2P)-Kreditsegment macht den größten Anteil des globalen Marktes für alternative Finanzierungen aus. Seine Popularität rührt von der Möglichkeit, Kreditnehmer und Investoren direkt miteinander zu verbinden, was schnellere Genehmigungen, niedrigere Kosten und flexible Kreditmodelle ermöglicht. Viele Unternehmen setzen auch auf On-Premises-Finanzplattformen, um eine bessere Datenkontrolle, erhöhte Sicherheit und die Einhaltung von regulatorischen Standards zu gewährleisten.

F3: Was sind die treibenden Faktoren für das Wachstum des globalen Marktes für alternative Finanzierungen?

Zu den wichtigsten Wachstumstreibern des alternativen Finanzierungsmarktes gehören:

• Erhöhte Nachfrage nach Kapitalzugang bei Startups und KMUs.

• Expansion von kleinen und mittleren Unternehmen (KMUs) weltweit.

• Zunahme der Gig Economy, die flexible Einkommens- und Kreditoptionen fördert.

F4: Welche aufkommenden Technologien und Trends gibt es auf dem globalen Markt für alternative Finanzierungen?

Zu den neuen Trends auf dem Markt für alternative Finanzierungen gehören:

• Verlagerungen von traditionellen Finanzdienstleistungen hin zu digitalen und alternativen Finanzierungsplattformen.

• Zunehmende Akzeptanz von Digitalisierung und Virtualisierung, unterstützt durch Industrie 4.0-Technologien wie KI, Blockchain und Cloud Computing.

Q5: Was sind die größten Herausforderungen im globalen Markt für alternative Finanzierungen?

Zu den wichtigsten Herausforderungen im Markt für alternative Finanzierungen gehören:

• Komplexes regulatorisches Umfeld, insbesondere für grenzüberschreitende Finanzierungsaktivitäten.

• Hohes Risiko von Kreditausfällen aufgrund begrenzter Kredithistorien und nicht-traditioneller Kreditmodelle.

F6: Welche Region dominiert den globalen Markt für alternative Finanzierungen?

Nordamerika dominiert den globalen Markt für alternative Finanzierungen, angetrieben von einem robusten Fintech-Ökosystem, günstigen regulatorischen Rahmenbedingungen und einer hohen Akzeptanz digitaler Technologien. Die Führungsposition der Region wird auch durch die Präsenz wichtiger Marktteilnehmer und die rasche Expansion von Peer-to-Peer- und Crowdfunding-Plattformen bestimmt.

F7: Wer sind die Hauptkonkurrenten auf dem globalen Markt für alternative Finanzierungen?

Zu den Top-Playern in der alternativen Finanzierungsbranche gehören:

• LendingClub Bank

• Funding Circle Ltd.

• Prosper Funding LLC.

• Fundbox, Inc.

• Ant Group CO., Ltd.

• Bluevine Inc.

• OnDeck (Enova International)

• Indiegogo, Inc.

• Social Finance, LLC.

• GoFundMe Inc.

Q8: Welche sind die wichtigsten Investitionsmöglichkeiten im Markt für alternative Finanzierungen?

Investoren beobachten zunehmend Chancen in KI-gestützten Kreditbewertungstools, Blockchain-basierten Kreditplattformen und ESG-fokussierten Finanzierungsmodellen. Die zunehmende Akzeptanz digitaler Finanzökosysteme und die steigende Nachfrage nach grenzüberschreitender alternativer Kreditvergabe bieten ein erhebliches Investitionspotenzial. Marktteilnehmer, die sich auf diese Bereiche konzentrieren, können starke Renditen erzielen und sich einen Wettbewerbsvorteil in der sich entwickelnden Fintech-Landschaft verschaffen.

Q9: Wie beeinflussen Fusionen, Übernahmen und Partnerschaften die alternative Finanzierungsbranche?

Fusionen, Übernahmen und strategische Kooperationen spielen eine entscheidende Rolle bei der Förderung von Innovation und Marktkonsolidierung. Führende Unternehmen übernehmen Fintech-Startups, um fortschrittliche Analytik, Automatisierung und sichere Zahlungstechnologien zu integrieren. Diese Schritte stärken ihre Produktportfolios, verbessern ihre geografische Präsenz und beschleunigen die Einführung alternativer Kredit- und Crowdfunding-Plattformen weltweit.

Verwandt Berichte

Kunden, die diesen Artikel gekauft haben, kauften auch