- Startseite

- Über uns

- Industrie

- Dienstleistungen

- Lesen

- Kontaktieren Sie uns

Vietnam Kreditmarkt: Aktuelle Analyse und Prognose (2025-2033)

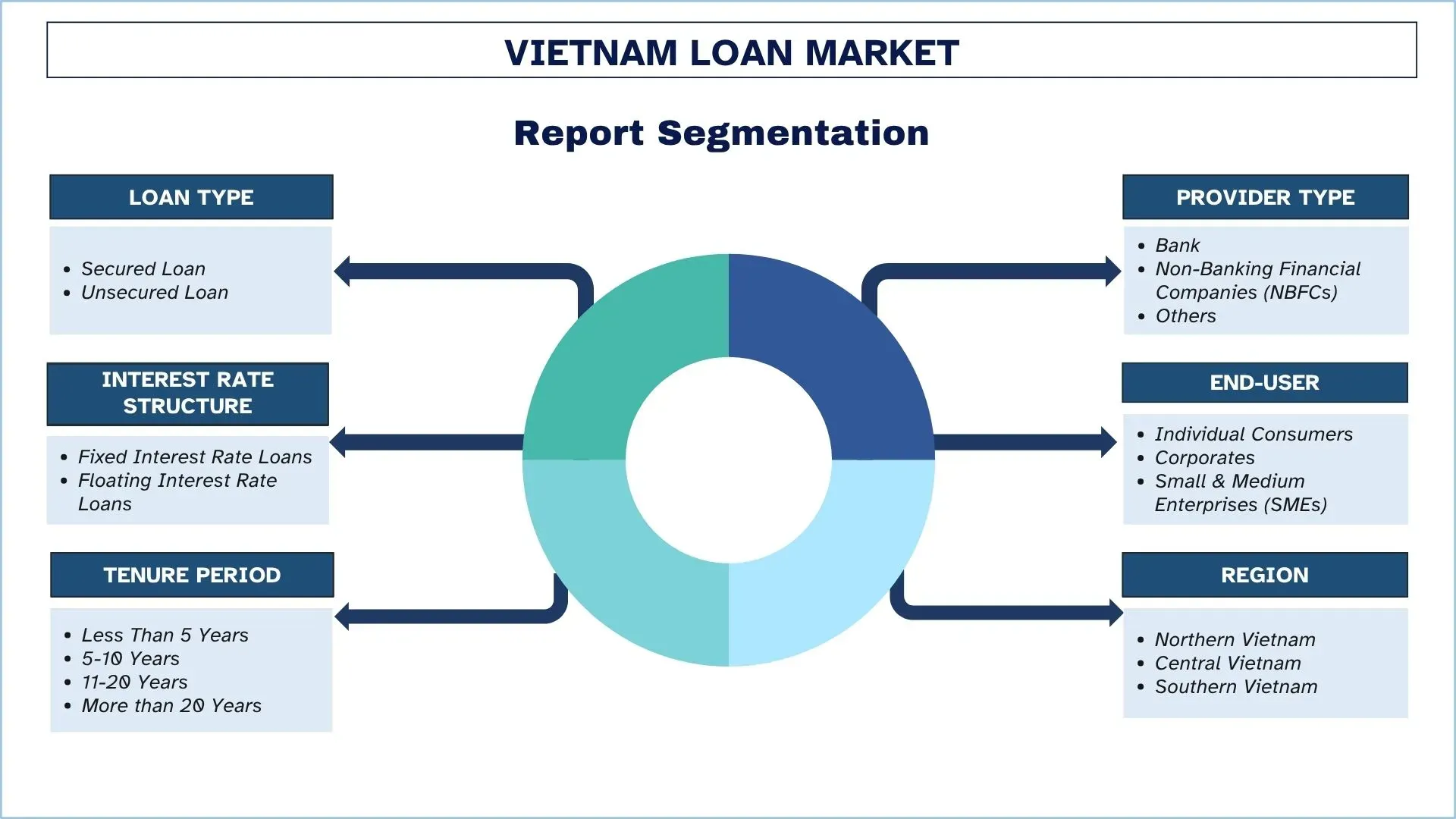

Schwerpunkt auf Kredittyp (Besicherte Kredite, Unbesicherte Kredite); Anbietertyp (Banken, Non-Banking Financial Companies (NBFCs), Sonstige); Zinsstruktur (Festzinssatzdarlehen, Variable Zinssatzdarlehen); Endnutzer (Einzelverbraucher, Unternehmen, Kleine und mittlere Unternehmen (KMU)); Laufzeit (Weniger als 5 Jahre, 5-10 Jahre, 11-20 Jahre, Mehr als 20 Jahre); und Region/Provinzen

Geografie:

Letzte Aktualisierung:

Aug 2025

Vietnam Kreditmarktgröße & Prognose

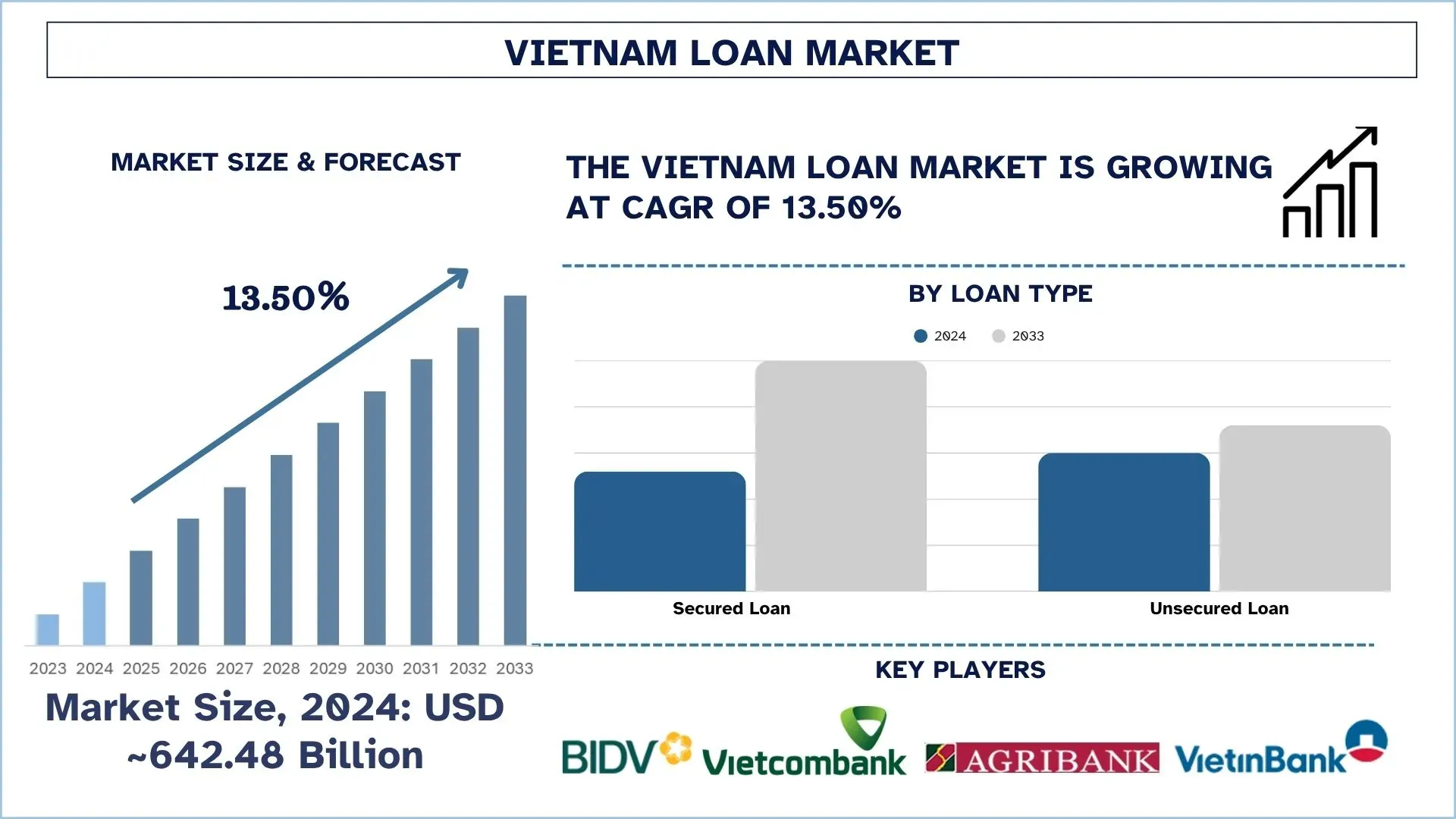

Der Vietnam Kreditmarkt wurde im Jahr 2024 auf USD ~642,48 Milliarden geschätzt und wird voraussichtlich mit einer starken CAGR von rund 13,50 % während des Prognosezeitraums (2025-2033F) wachsen, was auf die rasche digitale Transformation im Bankwesen zurückzuführen ist, verbunden mit staatlichen Initiativen zur finanziellen Inklusion.

Vietnam Kreditmarktanalyse

Ein Kredit ist ein geliehener Betrag, der von Finanzinstituten oder Kreditgebern an Einzelpersonen, Unternehmen oder Organisationen unter festgelegten Bedingungen vergeben wird, typischerweise einschließlich Zinsgebühren und Rückzahlungsbedingungen. Er ermöglicht die Aufnahme von Geld für den Kauf eines Hauses, Bildung, Geschäftswachstum und andere Ausgaben.

Vietnamesische Unternehmen nutzen digitale Kreditplattformen, KI-gestützte Kreditwürdigkeitsprüfungen und mobile Kreditanträge, um ihre Reichweite zu erweitern und den Genehmigungsprozess zu beschleunigen. Darüber hinaus legen NBFCs und Banken spezielle Produkte für KMUs sowie Privatkredite mit flexiblen Laufzeiten und wettbewerbsfähigen Zinssätzen auf. Außerdem werden eingebettete Finanzierungsoptionen durch Partnerschaften mit E-Commerce- und Fintech-Unternehmen erweitert, und Kreditgeber setzen auf die Blockchain-Technologie, um die Transparenz und Compliance ihrer Geschäftsabläufe zu gewährleisten. Darüber hinaus wird die Emission von grünen Finanzprodukten in ESG-Strategien integriert und ermöglicht es Finanzinstituten, von einem zunehmenden Interesse an klimabewussten Kreditdienstleistungen zu profitieren.

Am 28. August 2024 kündigte die vietnamesische Zentralbank Änderungen an ihrem Rahmen für nachhaltiges Bankwesen an, um den Zugang zu grünen Krediten für Unternehmen in einer schnell wachsenden asiatischen Volkswirtschaft zu verbessern, die versucht, sich von der Kohle zu entwöhnen und die Produktion erneuerbarer Energien auszubauen.

Vietnam Kreditmarkttrends

Dieser Abschnitt erörtert die wichtigsten Markttrends, die die verschiedenen Segmente des Vietnam Kreditmarktes beeinflussen, wie unser Team von Forschungsexperten herausgefunden hat.

Aufstieg von Peer-to-Peer (P2P) Lending

In Vietnam ist das Wachstum des Peer-to-Peer (P2P) Kreditgeschäfts auf das Wachstum der Internetdurchdringung, die Nutzung digitaler Zahlungen und die Notwendigkeit zurückzuführen, kurzfristig Zugang zu schnellem, ungesicherten Kredit zu erhalten. P2P verspricht nicht dasselbe wie gewöhnliche Banken, da es schnellere Genehmigungen und sogar wettbewerbsfähige Zinssätze bietet, ein Merkmal, das technisch orientierte Millennials und KMUs sehr anspricht. Die Formalisierung von P2P-Krediten durch Regulierung erhöht die Glaubwürdigkeit und das Vertrauen der Investoren. Der Trend verstärkt die finanzielle Inklusion in erheblichem Maße und macht P2P zu einem wichtigen Treiber des erweiterten Wachstums in Vietnam im Hinblick auf das digitale Kreditumfeld.

Am 2. Mai 2025 genehmigte die vietnamesische Regierung ein zweijähriges Pilotprogramm zur Erprobung von Peer-to-Peer (P2P) Krediten, Kreditwürdigkeitsprüfungen und offenem API-basiertem Datenaustausch. Die Initiative, die in der am 29. April erlassenen Verordnung 94 dargelegt ist, führt eine regulatorische Sandbox für Fintech-Innovationen im Bankensektor ein, die am 1. Juli beginnen soll.Top of Form

Vietnam Kreditindustrie Segmentierung

Dieser Abschnitt bietet eine Analyse der wichtigsten Trends in jedem Segment des Vietnam Kreditmarktberichts, zusammen mit Prognosen auf regionaler und provinzieller Ebene für 2025-2033.

Der Markt für gesicherte Kredite hielt im Jahr 2024 einen dominanten Marktanteil.

Basierend auf der Kreditart ist der Markt in gesicherte und ungesicherte Kredite unterteilt. Das Segment der gesicherten Kredite hielt im Jahr 2024 einen dominanten Anteil am Kreditmarkt. Die Nachfrage nach Wohnraum und die rasante Entwicklung der städtischen Infrastruktur haben dazu geführt, dass gesicherte Kredite in Vietnam zu einer ihrer wichtigsten Wachstumsquellen geworden sind. Darüber hinaus reduzieren die Kredite die kreditbezogenen Risiken für die Kreditgeber, und diese Tatsache ermutigt die Banken, günstige Zinssätze und Konditionen anzubieten. Dies bringt Stabilität in die Einnahmebasis, was mehr Akteure ermutigen wird, auf den Markt zu kommen. Zur Veranschaulichung führte die Asia Commercial Bank (ACB) am 14. Februar 2025 das First Home Kreditpaket ein, das speziell für jüngere Käufer entwickelt wurde, die in den Immobilienmarkt einsteigen möchten. Das Programm bietet Kreditlaufzeiten von bis zu 30 Jahren mit einem attraktiven Zinssatz ab 5,5 % pro Jahr und einem Festzinssatz für die ersten fünf Jahre. Diese Initiative zielt darauf ab, jungen Kunden mit stabilem Einkommen den Zugang zu Kapital zu erleichtern, um ihr erstes Eigenheim zu erwerben.

Es wird erwartet, dass das Segment der kleinen und mittleren Unternehmen (KMU) während des Prognosezeitraums (2025-2033) mit der höchsten CAGR wachsen wird.

Basierend auf dem Endverbraucher ist der Markt in Einzelverbraucher, Unternehmen und kleine & mittlere Unternehmen (KMU) unterteilt. Unter diesen wird erwartet, dass das Segment der kleinen & mittleren Unternehmen (KMU) während des Prognosezeitraums (2025-2033) mit der höchsten CAGR wachsen wird, was auf die steigende Nachfrage nach Betriebskapital und Expansionskrediten zurückzuführen ist. Aufgrund des hohen Beitrags der KMU zur vietnamesischen Wirtschaft стимулируют maßgeschneiderte Kreditprodukte für diese Kategorie die Kreditnutzung. KMU-Kreditinstitute profitieren auch von einem erhöhten Marktanteil, was einen Wettbewerbsvorteil bietet. Am 26. April 2024 erließ die Regierung von Vietnam das Dekret 45/2024/NĐ-CP, das das Dekret 39/2019/NĐ-CP vom 10. Mai 2019 über die Organisation und den Betrieb des Small and Medium-Sized Enterprise Development Fund (KMU-Fonds) des Landes ändert. Ziel des neuen Dekrets ist es, durch den KMU-Fonds einen größeren wirtschaftlichen Nutzen zu erzielen.

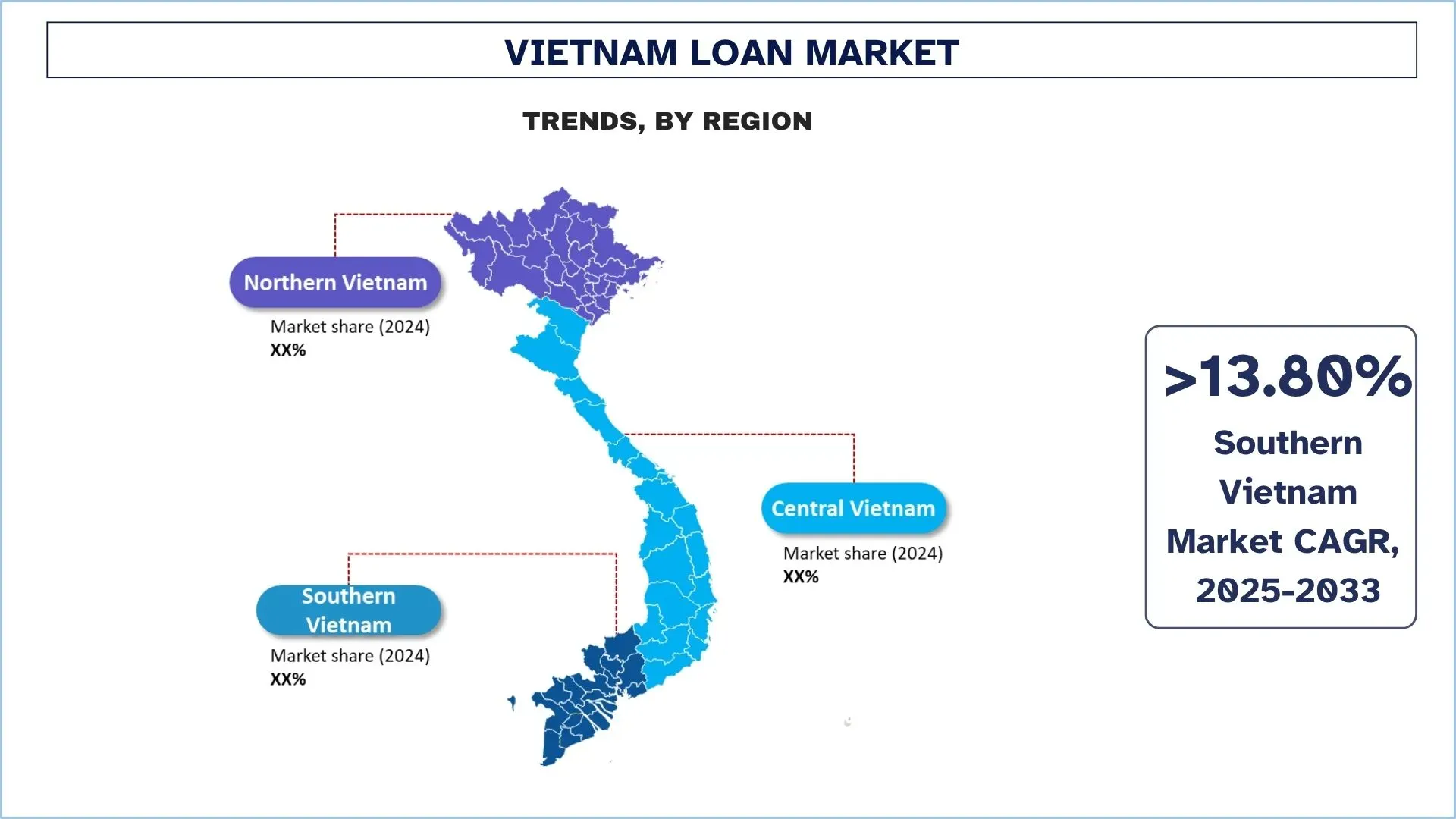

Es wird erwartet, dass Südvietnam während des Prognosezeitraums (2025-2033) mit einer beträchtlichen CAGR wachsen wird.

In Südvietnam wird der Markt von Ho-Chi-Minh-Stadt als finanziellem Kraftzentrum angeführt, das sich in einem schnell verstädternden Umfeld befindet, umgeben von einer dynamischen kommerziellen Wirtschaft und einem hohen Niveau an Konsumausgaben. Aufgrund seiner pulsierenden Einzelhandels- und Exportwirtschaft ist das Gebiet ein Hotspot für ungesicherte Privatkredite, kurzfristige Kredite und KMU-Finanzierungen. Die Einführung digitaler Kredite ist in diesem Gebiet besonders stark, da technologisch versierte Verbraucher und Unternehmen auf Mobile-First-Kreditprodukte umsteigen. Die Kreditgeber, die auf diesen Markt abzielen, erleben eine schnellere Kreditvergabe und eine wachsende Marktbasis junger Kreditnehmer.

Am 9. Mai 2025 plante Vietnam, ein Kreditpaket in Höhe von 500 Billionen Dong (ca. 20 Milliarden USD) mit 21 Banken zu sichern, um Infrastruktur- und Technologieprojekte zu finanzieren, die das Wirtschaftswachstum ankurbeln sollen – ein Finanzschritt, der für das Land historisch untypisch ist. Die südostasiatische Nation strebt in diesem Jahr ein Wirtschaftswachstum von rund 8 % an, gegenüber 7,1 % im Jahr 2024, dem höchsten Wert seit zwei Jahren, trotz potenzieller Schäden durch den Handelskrieg, der von den USA, ihrem größten Exportmarkt, ausgelöst wurde.

Vietnam Kreditindustrie Wettbewerbslandschaft

Der Vietnam Kreditmarkt ist wettbewerbsfähig, mit mehreren globalen und internationalen Marktteilnehmern. Die wichtigsten Akteure verfolgen unterschiedliche Wachstumsstrategien, um ihre Marktpräsenz zu verbessern, wie z. B. Partnerschaften, Vereinbarungen, Kooperationen, neue Produkteinführungen, geografische Expansionen sowie Fusionen und Übernahmen.

Top Vietnam Kreditunternehmen

Einige der wichtigsten Akteure auf dem Markt sind Joint Stock Commercial Bank for Investment and Development of Vietnam (BIDV), Joint Stock Commercial Bank for Foreign Trade of Vietnam (Vietcombank), Vietnam Bank for Agriculture and Rural Development, Vietnam Joint Stock Commercial Bank for Industry and Trade (VietinBank Group), An Binh Commercial Joint Stock Bank (ABBANK), Asia Commercial Joint Stock Bank, Bac A Commercial Joint Stock Bank (Bac A Bank), Bao Viet Joint Stock Commercial Bank (BAOVIET Bank), Global Petro Commercial Joint Stock Bank (GPBANK), Vietnam Public Joint Stock Commercial Bank (PVcomBank).

Aktuelle Entwicklungen auf dem Vietnam Kreditmarkt

Am 31. Juli 2024 unterzeichneten die Joint Stock Commercial Bank for Investment and Development of Vietnam (BIDV) und die französische Entwicklungsagentur in Vietnam (AFD Vietnam) eine Klima-Kreditlinie in Höhe von 50 Millionen Euro (58,83 Millionen USD). Diese neue Finanzierung wird Projekte unterstützen, die sich auf die Abschwächung des Klimawandels, die Anpassung an den Klimawandel und die nachhaltige Entwicklung konzentrieren.

Am 12. Juni 2024 unterzeichneten die Asiatische Entwicklungsbank (ADB) und die Lien Viet Post Joint Stock Commercial Bank (LPBank) ein Finanzierungspaket von bis zu 80 Millionen USD, um den Zugang zu Finanzierungen für ein von Frauen geführtes Klein- und Mittelunternehmen (WSMEs) Projekt in Vietnam zu erweitern.

Im Juni 2022 wurde DFDL von LegalOne für seine Schlüsselrolle bei einem historischen Deal zur Sicherung einer grenzüberschreitenden Finanzierung für einen Solarenergiepark in Vietnam – dem ersten „grünen Kredit“ des Landes – geehrt. Mitglieder der DFDL-Praxisgruppe Energie, Bergbau und Infrastruktur fungierten in Vietnam als Rechtsberater für B.Grimm Power Plc, das sich einen Kredit in Höhe von 186 Millionen USD von der Asiatischen Entwicklungsbank ("ADB") und anderen wichtigen Kreditgebern sowie seiner vietnamesischen Tochtergesellschaft Phu Yen TTP Joint Stock Company sicherte.

Vietnam Kreditmarktbericht Abdeckung

Berichtsattribut | Details |

Basisjahr | 2024 |

Prognosezeitraum | 2025-2033 |

Wachstumsdynamik | Beschleunigung mit einer CAGR von 13,50 % |

Marktgröße 2024 | USD ~642,48 Milliarden |

Regionale Analyse | Nordvietnam, Zentralvietnam und Südvietnam. |

Wichtigste Beitragsregion | Es wird erwartet, dass Südvietnam im prognostizierten Zeitraum mit der höchsten CAGR wachsen wird. |

Profilierte Unternehmen | Joint Stock Commercial Bank for Investment and Development of Vietnam (BIDV), Joint Stock Commercial Bank for Foreign Trade of Vietnam (Vietcombank), Vietnam Bank for Agriculture and Rural Development, Vietnam Joint Stock Commercial Bank for Industry and Trade (VietinBank Group), An Binh Commercial Joint Stock Bank (ABBANK), Asia Commercial Joint Stock Bank, Bac A Commercial Joint Stock Bank (Bac A Bank), Bao Viet Joint Stock Commercial Bank (BAOVIET Bank), Global Petro Commercial Joint Stock Bank (GPBANK), Vietnam Public Joint Stock Commercial Bank (PVcomBank) |

Berichts Umfang | Markttrends, Treiber und Hemmnisse; Umsatzschätzung und -prognose; Segmentierungsanalyse; Angebots- und Nachfrageanalyse; Wettbewerbslandschaft; Unternehmensprofilierung |

Abgedeckte Segmente | Nach Kreditart, nach Anbietertyp, By Zinsstruktur, nach Endverbraucher, nach Laufzeit, nach Region/Provinz |

Gründe für den Kauf des Vietnam Kreditmarktberichts:

Die Studie beinhaltet Marktgrößen- und Prognoseanalysen, die von authentifizierten wichtigen Branchenexperten bestätigt wurden.

Der Bericht gibt einen kurzen Überblick über die Gesamtleistung der Branche.

Der Bericht umfasst eine detaillierte Analyse prominenter Branchenkollegen, wobei der Schwerpunkt hauptsächlich auf wichtigen Geschäftszahlen, Artportfolios, Expansionsstrategien und jüngsten Entwicklungen liegt.

Detaillierte Untersuchung der Treiber, Hemmnisse, wichtigsten Trends und Chancen in der Branche.

Die Studie deckt den Markt umfassend über verschiedene Segmente hinweg ab.

Tiefgehende Analyse der Branche auf regionaler Ebene.

Anpassungsoptionen:

Der Vietnam Kreditmarkt kann gemäß den Anforderungen oder einem anderen Marktsegment weiter angepasst werden. Darüber hinaus versteht UnivDatos, dass Sie möglicherweise Ihre eigenen geschäftlichen Anforderungen haben. Zögern Sie daher nicht, uns zu kontaktieren, um einen Bericht zu erhalten, der Ihren Anforderungen vollständig entspricht.

Inhaltsverzeichnis

Forschungs-Methodik für die Vietnam Loan Market Analyse (2023-2033)

Wir haben den historischen Markt analysiert, den aktuellen Markt geschätzt und den zukünftigen Markt des Vietnam Loan Marktes prognostiziert, um seine Anwendung in wichtigen Regionen in Vietnam zu bewerten. Wir haben umfassende Sekundärforschung durchgeführt, um historische Marktdaten zu sammeln und die aktuelle Marktgröße zu schätzen. Um diese Erkenntnisse zu validieren, haben wir zahlreiche Ergebnisse und Annahmen sorgfältig geprüft. Zusätzlich haben wir ausführliche Primärinterviews mit Branchenexperten entlang der Wertschöpfungskette für Kredite geführt. Nach der Validierung der Marktzahlen durch diese Interviews haben wir sowohl Top-Down- als auch Bottom-Up-Ansätze verwendet, um die Gesamtmarktgröße zu prognostizieren. Anschließend haben wir Marktaufschlüsselungs- und Datentriangulationsmethoden eingesetzt, um die Marktgröße von Industriesegmenten und -untersegmenten zu schätzen und zu analysieren.

Market Engineering

Wir haben die Datentriangulationstechnik angewendet, um die Gesamtmarktschätzung zu finalisieren und präzise statistische Zahlen für jedes Segment und Untersegment des Vietnam Loan Marktes abzuleiten. Wir haben die Daten in mehrere Segmente und Untersegmente aufgeteilt, indem wir verschiedene Parameter und Trends analysiert haben, darunter Kredittyp, Anbietertyp, Zinsstruktur, Endnutzer, Laufzeit und Regionen innerhalb des Vietnam Loan Marktes.

Das Hauptziel der Vietnam Loan Market Studie

Die Studie identifiziert aktuelle und zukünftige Trends im Vietnam Loan Markt und bietet strategische Einblicke für Investoren. Sie hebt die regionale Markattraktivität hervor und ermöglicht es den Marktteilnehmern, unerschlossene Märkte zu erschließen und einen First-Mover-Vorteil zu erzielen. Weitere quantitative Ziele der Studien sind:

Marktgrößenanalyse: Bewertung der aktuellen Marktgröße und Prognose der Marktgröße des Vietnam Loan Marktes und seiner Segmente in Bezug auf den Wert (USD).

Kreditmarktsegmentierung: Die Segmente in der Studie umfassen Bereiche wie Kredittyp, Anbietertyp, Zinsstruktur, Endnutzer, Laufzeit und Regionen.

Regulierungsrahmen & Wertschöpfungskettenanalyse: Untersuchung des Regulierungsrahmens, der Wertschöpfungskette, des Kundenverhaltens und der Wettbewerbslandschaft der Kreditbranche.

Regionale Analyse: Durchführung einer detaillierten regionalen Analyse für Schlüsselbereiche wie Nordvietnam, Zentralvietnam und Südvietnam.

Unternehmensprofile & Wachstumsstrategien: Unternehmensprofile des Kreditmarktes und die von den Marktteilnehmern angewandten Wachstumsstrategien, um sich in dem schnell wachsenden Markt zu behaupten.

Häufig gestellte Fragen FAQs

F1: Wie groß ist der Vietnam-Kreditmarkt derzeit und welches Wachstumspotenzial hat er?

Der vietnamesische Kreditmarkt wurde im Jahr 2024 auf USD ~642,48 Milliarden geschätzt und wird im Prognosezeitraum (2025-2033) voraussichtlich mit einer CAGR von 13,50 % wachsen. Starkes Wirtschaftswachstum, steigende Konsumentenkreditnachfrage und zunehmende KMU-Finanzierung sind Schlüsselfaktoren für diese Expansion.

Q2: Welches Segment hat den größten Anteil am vietnamesischen Kreditmarkt nach Kreditart?

Besicherte Kredite halten den größten Marktanteil aufgrund der hohen Nachfrage nach Hypotheken, Autokrediten und Unternehmenskrediten. Ihr geringeres Risiko und ihre wettbewerbsfähigen Zinssätze machen sie zu einer bevorzugten Wahl für Banken und Kreditnehmer gleichermaßen.

F3: Was sind die treibenden Faktoren für das Wachstum des vietnamesischen Kreditmarktes?

Wichtige Wachstumstreiber sind steigendes verfügbares Einkommen, eine starke Nachfrage nach Wohnraum, die Akzeptanz von Digital Banking und staatliche Maßnahmen zur Förderung der finanziellen Inklusion. Darüber hinaus steigern der zunehmende Kreditbedarf von KMUs und die Konsumentenkreditvergabe das Marktwachstum zusätzlich.

F4: Welche neuen Technologien und Trends gibt es auf dem vietnamesischen Kreditmarkt?

Zu den wichtigsten Trends gehören digitale Kreditplattformen, KI-basiertes Credit Scoring, Peer-to-Peer (P2P) Kredite und Blockchain für die Kreditbearbeitung. Darüber hinaus gewinnen grüne Finanzprodukte und Embedded Finance im E-Commerce an Bedeutung.

Q5: Was sind die größten Herausforderungen auf dem vietnamesischen Kreditmarkt?

Zu den Herausforderungen gehören hohe notleidende Kredite (NPL-Quoten), eine begrenzte Kredithistorie für Kreditnehmer im ländlichen Raum, regulatorische Unsicherheiten für Fintech und Cybersicherheitsrisiken. Der intensive Wettbewerb zwischen Banken und NBFCs übt ebenfalls Druck auf die Gewinnmargen aus.

F6: Welche Region dominiert den vietnamesischen Kreditmarkt?

Nordvietnam, angeführt von Hanoi, dominiert den Markt aufgrund seiner dichten Bevölkerung, seiner starken Industriebasis und seiner robusten Finanzinfrastruktur. Südvietnam entwickelt sich jedoch zur am schnellsten wachsenden Region, angetrieben durch die boomende Wirtschaft von Ho-Chi-Minh-Stadt und die zunehmende Akzeptanz digitaler Kreditvergabe.

Q7: Wer sind die wichtigsten Akteure auf dem vietnamesischen Kreditmarkt?

Einige der führenden Unternehmen in der vietnamesischen Kreditbranche sind:

• Joint Stock Commercial Bank for Investment and Development of Vietnam (BIDV)

• Joint Stock Commercial Bank for Foreign Trade of Vietnam (Vietcombank)

• Vietnam Bank for Agriculture and Rural Development

• Vietnam Joint Stock Commercial Bank for Industry and Trade (VietinBank Group)

• An Binh Commercial Joint Stock Bank (ABBANK)

• Asia Commercial Joint Stock Bank

• Bac A Commercial Joint Stock Bank (Bac A Bank)

• Bao Viet Joint Stock Commercial Bank (BAOVIET Bank)

• Global Petro Commercial Joint Stock Bank (GPBANK)

• Vietnam Public Joint Stock Commercial Bank (PVcomBank)

F8: Wie innovieren Finanzinstitute, um das Wachstum im vietnamesischen Kreditmarkt voranzutreiben?

Kreditgeber setzen auf KI-gestützte Risikobewertung, Mobile-First-Kreditanträge und Partnerschaften mit Fintech-Unternehmen für Embedded Finance. Sie bieten auch maßgeschneiderte KMU-Kreditprodukte an und bauen die digitale Kreditvergabe in unterversorgten ländlichen Gebieten aus.

F9: Wie sind die Zukunftsaussichten für den vietnamesischen Kreditmarkt?

Es wird erwartet, dass der vietnamesische Kreditmarkt ein signifikantes Wachstum verzeichnen wird, angetrieben durch digitale Kreditinnovationen, Fintech-Kooperationen und eine steigende Nachfrage nach KMU-Finanzierungen und Konsumentenkrediten. Die Infrastrukturinvestitionen der Regierung und der Fokus auf finanzielle Inklusion werden die Kreditdurchdringung weiter ankurbeln. Darüber hinaus werden grüne Finanzierungen und nachhaltige Kreditvergabepraktiken neue Möglichkeiten für Banken und NBFCs eröffnen.

Verwandt Berichte

Kunden, die diesen Artikel gekauft haben, kauften auch