- Startseite

- Über uns

- Industrie

- Dienstleistungen

- Lesen

- Kontaktieren Sie uns

Venture-Capital-Markt im Nahen Osten und Afrika: Aktuelle Analyse und Prognose (2025-2033)

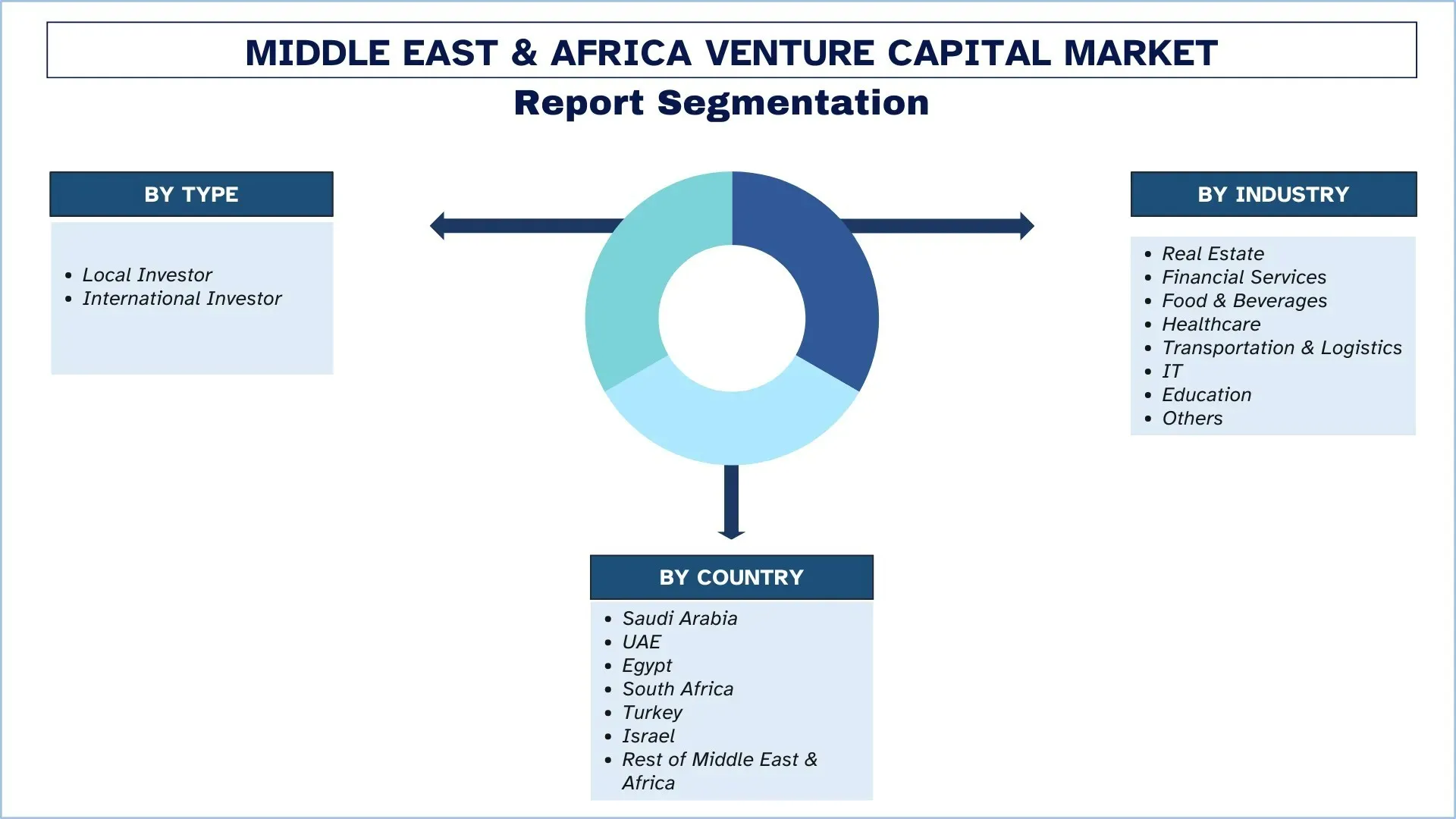

Schwerpunkt nach Art (Lokaler Investor und Internationaler Investor), nach Branche (Immobilien, Finanzdienstleistungen, Nahrungsmittel und Getränke, Gesundheitswesen, Transport und Logistik, IT, Bildung und Sonstige), nach Land (Saudi-Arabien, VAE, Ägypten, Südafrika, Türkei, Israel und das restliche Gebiet des Nahen Ostens und Afrikas)

Geografie:

Letzte Aktualisierung:

Feb 2026

Mittlerer Osten & Afrika Venture Capital Marktgröße & Prognose

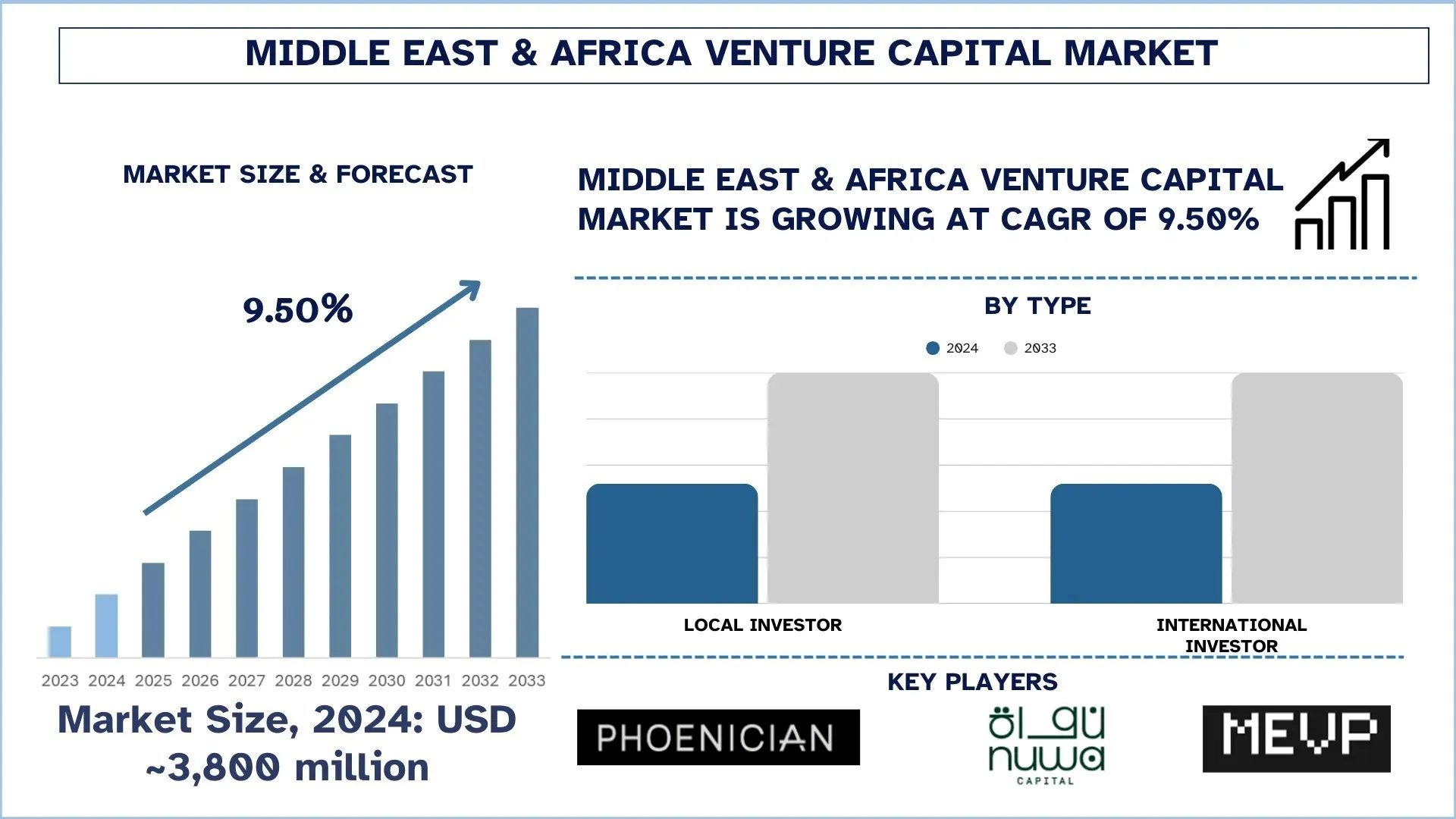

Der Venture Capital Markt im Nahen Osten und Afrika wurde im Jahr 2024 auf 3.800 Millionen USD geschätzt und wird voraussichtlich mit einer starken CAGR von etwa 9,50 % wachsen während des Prognosezeitraums (2025-2033F). Staatlich unterstütztes Kapital und Agenden zur wirtschaftlichen Diversifizierung sowie die digitale Akzeptanz und junge, Mobile-First-Konsumenten, die das Startup-Ökosystem fördern, sind die Schlüsselfaktoren, die zum Marktanstieg beitragen.

Mittlerer Osten & Afrika Venture Capital Marktanalyse

Der Venture-Capital-Markt im Nahen Osten und Afrika entwickelt sich zunehmend zu einem hub-gesteuerten, reifen Ökosystem. Das Wachstum in der Golfregion hängt hauptsächlich mit nationalen Diversifizierungsagenden zusammen, wobei staatsnahe Investoren Fonds verankern, globale LPs anziehen und die Skalierung in den vorrangigen Bereichen beschleunigen. Die regulatorischen Verbesserungen, computergestützten Regierungsdienste und wirtschaftsfreundlichen Reformen machen es weniger schmerzhaft, ein Unternehmen zu gründen und Kapital zu bewegen. In Afrika haben große Konsumentenmärkte und Innovationskorridore die größte Dynamik und eine wachsende Pipeline aufgrund der wachsenden Fintech-Infrastruktur, der Mobile-First-Distribution und besserer Startup-Unterstützungssysteme. Das Kapital konzentriert sich in beiden Regionen zunehmend auf Plattformen, die grenzüberschreitend agieren können, wie z. B. Zahlungen, Commerce Enablement, Logistik, Gesundheit und Klimalösungen, unterstützt durch das Wachstum lokaler Talente und Betreibernetzwerke.

Mittlerer Osten & Afrika Venture Capital Markttrends

In diesem Abschnitt werden die wichtigsten Markttrends erörtert, die die verschiedenen Segmente des Venture-Capital-Marktes im Nahen Osten und Afrika beeinflussen, wie unser Team von Forschungsexperten herausgefunden hat.

Regulatorische Modernisierung in wichtigen Zentren:

Politik wird durch die regulatorische Modernisierung in MEA in seinen wichtigsten Startup-Zentren zu einem Wachstumsmotor für Venture Capital. Regierungen vereinfachen den Prozess der Unternehmensgründung, der Computerisierung von Lizenzen und der Verbesserung der Vorschriften für Aktionäre, geistiges Eigentum und Insolvenz, um das Ausführungsrisiko zu minimieren. Speziell entwickelte Fintech- und Zahlungsvorschriften (in der Regel begleitet von Regulatory Sandboxes) ermöglichen es Innovatoren, auf regulierter Basis zu operieren, schneller auf den Markt zu kommen und verbraucherfreundlich zu sein. Die jüngsten Datenschutz-, E-Signatur- und Cybersicherheitsvorschriften stärken das Vertrauen in grenzüberschreitende Geschäftsabwicklungen, und explizitere Vorschriften für ausländisches Eigentum, Rückführung und Fondsstrukturierung sind auch für internationale LPs attraktiv. Venture-Visa, standardisierte ESOP-Steuern und vereinfachtes KYC/AML-Onboarding werden ebenfalls von Hubs eingeführt, und diese Initiativen verbessern die Bewegung von Talenten und die Akquisition von Kunden auf regionaler Ebene mit erheblichen Auswirkungen. Gerichtsbarkeitsgerichte, beschleunigte Streitbeilegung und Konkursordnungen der Gegenwart erhöhen die Rückforderungen und ermöglichen Gründern zweite Chancen. Das Nettoergebnis ist eine Verringerung der Compliance-Unsicherheit, eine verbesserte Kapitalmobilität und ein besser vorhersehbarer Skalierungspfad, Maßnahmen, die Diversifizierungspläne in regional skalierbare und investierbare Unternehmen umwandeln.

Wichtige Marktsegmentierung:

Dieser Abschnitt enthält eine Analyse der wichtigsten Trends in jedem Segment des Venture-Capital-Marktberichts für den Nahen Osten und Afrika sowie Prognosen auf Länder- und regionaler Ebene für 2025-2033.

Das Segment der lokalen Investoren hat ein vielversprechendes Wachstum im Venture-Capital-Markt gezeigt.

Nach Art ist der Venture-Capital-Markt im Nahen Osten und Afrika in lokale und internationale Investoren unterteilt. Unter diesen haben die lokalen Investoren einen bedeutenden Marktanteil kontrolliert. Diese Hegemonie ist ein Indiz für den wachsenden Einfluss von Staatsfonds, staatlich geförderten Vehikeln, Family Offices und regionalen Unternehmen, die in der Lage sind, geduldiges Kapital zu investieren und die Co-Investition sukzessive zu organisieren. Die Beschaffung vor Ort, der beziehungsbasierte Zugang von Gründern und die bessere Kopplung der regulatorischen und operativen Realität über die Märkte hinweg begünstigen lokale Investoren. Sie haben eine starke Wirkung insbesondere in der Seed- und frühen Wachstumsphase, wo Nähe, Follow-on-Unterstützung und Netzwerkwert von größter Bedeutung sind. Internationale Investoren investieren ebenfalls selektiv, in der Regel in Syndikaten oder in späteren Finanzierungsrunden, und ziehen es vor, klare regulatorische Wege, eine starke Unit Economics und plausible Ausstiegsstrategien zu sehen.

Die IT-Kategorie hatte einen bedeutenden Anteil am Venture-Capital-Markt im Nahen Osten und Afrika.

Basierend auf der Branche ist der Venture-Capital-Markt im Nahen Osten und Afrika in Immobilien, Finanzdienstleistungen, Lebensmittel und Getränke, Gesundheitswesen, Transport und Logistik, IT, Bildung und Sonstige unterteilt. Im Nahen Osten und in Afrika ist das IT-Segment der Bereich, in dem Venture-Capital-Aktivitäten am weitesten verbreitet sind, da eine hohe Nachfrage besteht, auf digitale, Cloud-basierte Dienste, Cybersicherheit und datenbasierte Geschäftsmodelle zu skalieren. Als nächstes kommen Finanzdienstleistungen, die die schnelle Fintech-Einführung in den Bereichen Zahlungen, Kreditvergabe, Wealth Tech und Embedded Finance unterstützen. Das Gesundheitswesen entwickelt sich weiterhin durch den Einsatz von Healthtech, Diagnostik und Pflegebereitstellung durch den Einsatz von Technologie weiter. Das Lernen zieht Investitionen in Bildungstechnologie an, die auf die Entwicklung von Fähigkeiten, Zertifizierungen und den Zugang zu digitalem Lernen abzielt. Die Finanzierung von Transport & Logistik wird von der Zustellung auf der letzten Meile, Mobilitätsplattformen und der Optimierung der Lieferkette angeführt. D2C-Marken und Agrar- und Lebensmittel-Innovationen sind von Interesse in den Bereichen Lebensmittel und Getränke, während im Bereich Immobilien Proptech- und Smart-Building-Lösungen in Bezug auf die Aktivität immer beliebter werden. Andere umfassen Energie, klimabezogene Projekte und neue industrielle Technologien.

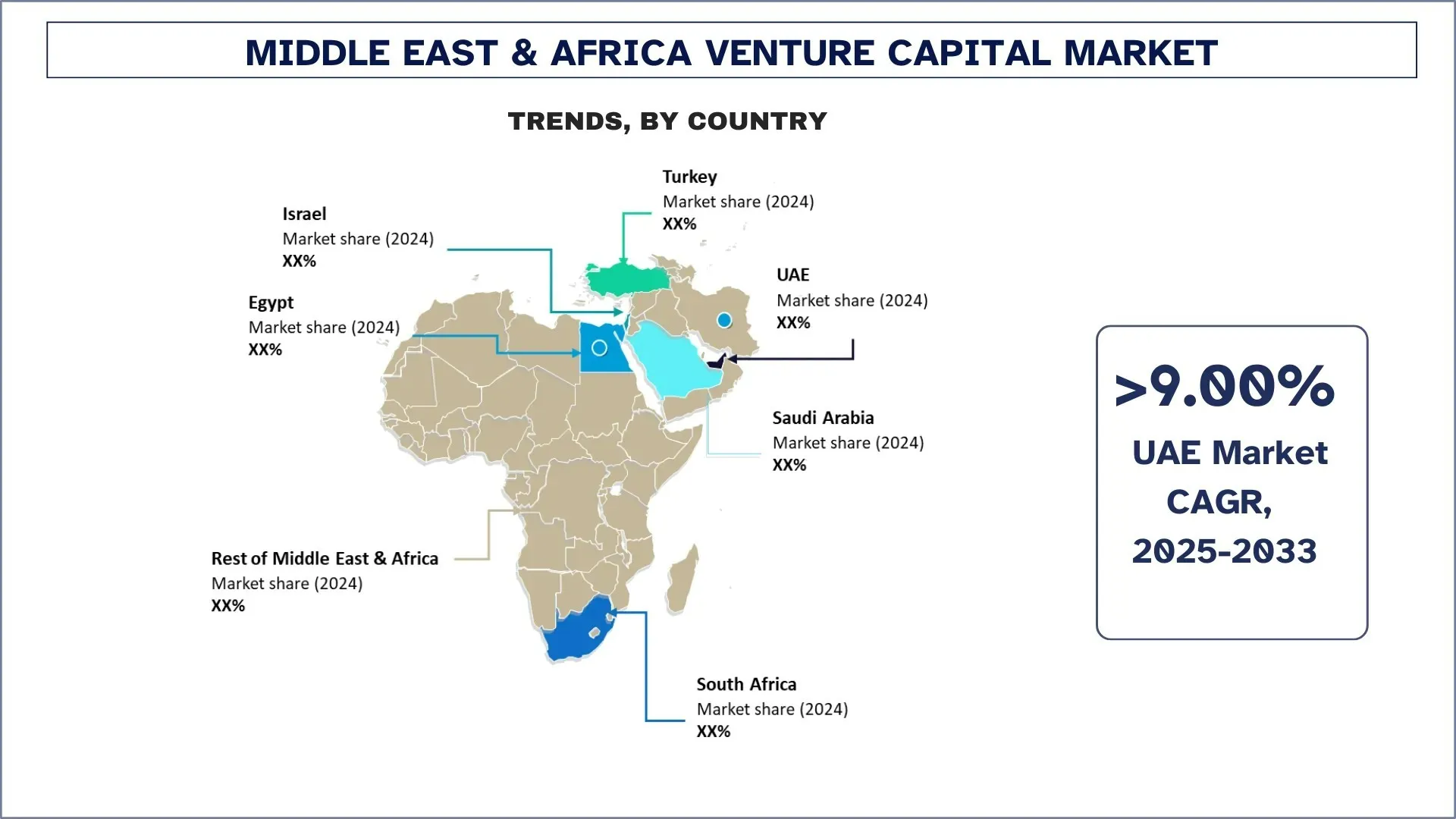

Es wird erwartet, dass die VAE im Prognosezeitraum beträchtlich wachsen werden.

Der Venture-Capital-Markt der VAE hat sich zum erfolgreichsten Zentrum des Nahen Ostens und Afrikas entwickelt, mit robusten, von der Regierung getragenen Innovationsagenden, einer Liberalisierung der Regulierung und einer zunehmend institutionalisierten Beteiligung. Mit einer Infrastruktur, die zu den besten der Welt gehört, Free-Zone-Hubs und einem wachsenden Strom hochwertiger Startups ziehen Dubai und Abu Dhabi weiterhin regionales und globales Kapital an. Die breite Präsenz von Fintech, SaaS, Klimatechnologie, Logistik und KI deutet auf den Wunsch der VAE hin, eine Top-Digitalwirtschaft zu werden. Da die Ticketgröße und die Menge an Folgegeldern zusammen mit der Zunahme des grenzüberschreitenden Dealflows steigen, verwandeln sich die VAE langsam in ein robustes, international integriertes Venture-Ökosystem. Im Jahr 2025 erhielt Alaan, ein in den VAE ansässiges Fintech-Unternehmen für Ausgabenmanagement, im Rahmen einer Serie-A-Finanzierung 48 Millionen USD vom Peak XV Partner in Zusammenarbeit mit Y Combinator, 468 Capital, Pioneer Fund, 885 Capital sowie einer Gruppe anderer Angel-Investoren.

Mittlerer Osten & Afrika Venture Capital Industrie Wettbewerbslandschaft:

Der Venture-Capital-Markt im Nahen Osten und Afrika ist wettbewerbsintensiv, mit mehreren globalen und internationalen Marktteilnehmern. Die wichtigsten Akteure verfolgen unterschiedliche Wachstumsstrategien, um ihre Marktpräsenz zu verbessern, wie z. B. Partnerschaften, Vereinbarungen, Kooperationen, neue Produkteinführungen, geografische Expansionen sowie Fusionen und Übernahmen.

Top Venture-Capital-Unternehmen im Nahen Osten und Afrika

Einige der wichtigsten Akteure auf dem Markt sind Wamda Capital, Middle East Venture Partners (MEVP), Global Ventures, Partech Partners, Beco Capital, Saudi Venture Capital Company (SVC), 500 Global, Phoenician Funds, Beyond Capital und Nuwa Capital.

Abdeckung des Venture-Capital-Marktberichts für den Nahen Osten und Afrika

Berichtsattribut | Details |

Basisjahr | 2024 |

Prognosezeitraum | 2025-2033 |

Wachstumsdynamik | Beschleunigung mit einer CAGR von 9,50 % |

Marktgröße 2024 | 3.800 Millionen USD |

Länderanalyse | Saudi-Arabien, VAE, Ägypten, Südafrika, Türkei, Israel und das restliche Gebiet des Nahen Ostens und Afrikas |

Wichtigstes Beitragsland | Es wird erwartet, dass Saudi-Arabien den Markt im Prognosezeitraum dominieren wird. |

Profilierte Unternehmen | Wamda Capital, Middle East Venture Partners (MEVP), Global Ventures, Partech Partners, Beco Capital, Saudi Venture Capital Company (SVC), 500 Global, Phoenician Funds, Beyond Capital und Nuwa Capital. |

Berichtsumfang | Markttrends, Treiber und Beschränkungen; Umsatzschätzung und -prognose; Segmentierungsanalyse; Nachfrage- und Angebotsanalyse; Wettbewerbslandschaft; Unternehmensprofilierung |

Abgedeckte Segmente | nach Typ, nach Branche, nach Land |

Gründe für den Kauf des Venture-Capital-Marktberichts für den Nahen Osten und Afrika:

Die Studie umfasst Marktgrößen- und Prognoseanalysen, die von authentifizierten wichtigen Branchenexperten bestätigt wurden.

Der Bericht gibt einen kurzen Überblick über die Gesamtleistung der Branche auf einen Blick.

Der Bericht enthält eine eingehende Analyse prominenter Branchenkollegen, wobei der Schwerpunkt hauptsächlich auf wichtigen Unternehmenskennzahlen, Artportfolios, Expansionsstrategien und aktuellen Entwicklungen liegt.

Detaillierte Untersuchung von Treibern, Beschränkungen, wichtigen Trends und Chancen in der Branche.

Die Studie deckt den Markt umfassend über verschiedene Segmente hinweg ab.

Detaillierte Länderanalyse der Branche.

Anpassungsoptionen:

Der VENTURE CAPITAL-Markt im Nahen Osten und Afrika kann je nach Bedarf oder einem anderen Marktsegment weiter angepasst werden. Darüber hinaus versteht UnivDatos, dass Sie möglicherweise Ihre eigenen geschäftlichen Anforderungen haben. Zögern Sie daher nicht, uns zu kontaktieren, um einen Bericht zu erhalten, der Ihren Anforderungen vollständig entspricht.

Inhaltsverzeichnis

Forschungsmethodik für die Marktanalyse des Risikokapitalmarktes im Nahen Osten und Afrika (2023-2033)

Wir haben den historischen Markt analysiert, den aktuellen Markt geschätzt und den zukünftigen Markt des Risikokapitalmarktes im Nahen Osten und Afrika prognostiziert, um seine Anwendung in wichtigen Ländern zu bewerten. Wir haben eine umfassende Sekundärforschung durchgeführt, um historische Marktdaten zu sammeln und die aktuelle Marktgröße zu schätzen. Um diese Erkenntnisse zu validieren, haben wir zahlreiche Ergebnisse und Annahmen sorgfältig geprüft. Zusätzlich haben wir ausführliche Primärinterviews mit Branchenexperten entlang der Wertschöpfungskette des Risikokapitals geführt. Nach der Validierung der Marktzahlen durch diese Interviews verwendeten wir sowohl Top-Down- als auch Bottom-Up-Ansätze, um die Gesamtmarktgröße zu prognostizieren. Anschließend setzten wir Marktaufschlüsselungs- und Datentriangulationsmethoden ein, um die Marktgröße von Industriesegmenten und -untersegmenten zu schätzen und zu analysieren.

Markt-Engineering

Wir setzten Datentriangulationstechniken ein, um die Gesamtmarktschätzung abzuschließen und präzise statistische Zahlen für jedes Segment und Untersegment des Risikokapitalmarktes im Nahen Osten und Afrika abzuleiten. Wir haben die Daten in mehrere Segmente und Untersegmente aufgeteilt, indem wir verschiedene Parameter und Trends analysierten, nach Art, nach Branche und nach Land innerhalb des Risikokapitalmarktes im Nahen Osten und Afrika.

Das Hauptziel der Studie zum Risikokapitalmarkt im Nahen Osten und Afrika

Die Studie identifiziert aktuelle und zukünftige Trends im afrikanischen Risikokapitalmarkt im Nahen Osten und bietet strategische Einblicke für Investoren. Sie hebt die Attraktivität des Marktes auf Länderebene hervor und ermöglicht es den Branchenteilnehmern, unerschlossene Märkte zu erschließen und einen First-Mover-Vorteil zu erzielen. Weitere quantitative Ziele der Studien sind:

Marktgrößenanalyse: Bewertung der aktuellen Prognose und Marktgröße des Risikokapitalmarktes im Nahen Osten und Afrika und seiner Segmente in Bezug auf den Wert (USD).

Segmentierung des Risikokapitalmarktes im Nahen Osten und Afrika: Zu den Segmenten in der Studie gehören Bereiche nach Art, nach Branche und nach

Regulierungsrahmen & Wertschöpfungskettenanalyse: Untersuchung des Regulierungsrahmens, der Wertschöpfungskette, des Kundenverhaltens und der Wettbewerbslandschaft der Risikokapitalbranche im Nahen Osten und Afrika.

Länderanalyse: Durchführung einer detaillierten Länderanalyse für Schlüsselbereiche wie Saudi-Arabien, VAE, Ägypten, Südafrika, Türkei, Israel und das übrige Gebiet des Nahen Ostens und Afrikas.

Unternehmensprofile & Wachstumsstrategien: Unternehmensprofile des Risikokapitalmarktes im Nahen Osten und Afrika und die von den Marktteilnehmern angewandten Wachstumsstrategien, um den schnell wachsenden Markt zu erhalten.

Häufig gestellte Fragen FAQs

F1: Wie groß ist der aktuelle Markt für Risikokapital im Nahen Osten und in Afrika und welches Wachstumspotenzial hat er?

Der Risikokapitalmarkt im Nahen Osten und in Afrika wurde im Jahr 2024 auf 3.800 Millionen bewertet und wird voraussichtlich mit einer CAGR von 9,50 % während des Prognosezeitraums (2025-2033) wachsen.

F2: Welches Segment hat den größten Anteil am Venture-Capital-Markt im Nahen Osten und Afrika nach Art?

Die Hegemonie des lokalen Investorensegments ist ein Indikator für den wachsenden Einfluss von Staatsfonds, staatlich geförderten Vehikeln, Family Offices und regionalen Unternehmen, die in der Lage sind, geduldiges Kapital einzusetzen und sukzessive Co-Investitionen zu organisieren.

F3: Was sind die treibenden Faktoren für das Wachstum des Risikokapitalmarktes im Nahen Osten und in Afrika?

• Staatlich unterstütztes Kapital und Agenden zur wirtschaftlichen Diversifizierung: Staatlich unterstützte Fonds, nationale Transformationsprogramme und Diversifizierungsprioritäten beschleunigen die Venture-Aktivitäten, indem sie privates Kapital anziehen und Pipelines in strategischen Sektoren erweitern.

• Digitale Akzeptanz und junge, Mobile-First-Konsumenten: Die rasche Digitalisierung und eine große, technologieaffine Bevölkerung steigern die Nachfrage nach digitalen Diensten, ermöglichen eine schnellere Nutzerakquise und stärken die Dynamik der Startup-Gründung und -Skalierung in der Region.

F4: Welche aufkommenden Technologien und Trends gibt es im Venture-Capital-Markt im Nahen Osten und in Afrika?

• Regulatorische Modernisierung in wichtigen Zentren: Reformen in Bezug auf Lizenzierung, ausländisches Eigentum, Fintech-Ermöglichung und digitale Vertrauensrahmen reduzieren Reibungsverluste, verbessern das Vertrauen der Investoren und unterstützen eine schnellere Markteinführung für Startups.

• Strukturierte Finanzierung und Sektorkonzentration: Kapital wird zunehmend über organisierte Programme (Acceleratoren, abgestimmte Co-Investitionen und Wachstumsfonds) geleitet, während sich die Finanzierung auf Sektoren mit klarer Monetarisierungs- und Skalierungspotenzial konzentriert, wie z. B. Fintech, SaaS, Logistik und Healthtech.

F5: Was sind die größten Herausforderungen im Venture-Capital-Markt im Nahen Osten und in Afrika?

• Geopolitische Unsicherheit: Regionale Spannungen und politische Veränderungen können die Anlegerstimmung, grenzüberschreitende Expansionspläne und Deal-Zeitpläne beeinflussen und so Risikoprämien und Due-Diligence-Anforderungen erhöhen.

• Makro- & Währungsrisiko in der afrikanischen Region: Inflation, FX-Volatilität und Liquiditätsengpässe können den Startup-Kosten und -Bewertungen Druck machen, die Rückführung und Exit-Planung erschweren und die Hürde für eine widerstandsfähige Unit Economy höher legen.

Q6: Welches Land dominiert den Venture-Capital-Markt im Nahen Osten und in Afrika?

Saudi-Arabien dominiert den Venture-Capital-Markt im Nahen Osten und in Afrika, unterstützt durch die Initiativen der Vision 2030, staatlich geförderte Finanzierungen und einen starken Dealflow in den Bereichen Fintech, SaaS, Logistik und Verbraucherplattformen.

Q7: Wer sind die wichtigsten Akteure im Venture-Capital-Markt im Nahen Osten und in Afrika?

Einige der führenden Risikokapitalgesellschaften im Nahen Osten und in Afrika sind:

• Wamda Capital

• Middle East Venture Partners (MEVP)

• Global Ventures

• Partech Partners

• Beco Capital

• Saudi Venture Capital Company (SVC)

• 500 Global

• Phoenician Funds

• Beyond Capital

• Nuwa Capital

Q8: Welche Chancen ergeben sich für Unternehmen im Venture-Capital-Markt im Nahen Osten und in Afrika?

• Fokus auf Klima- und Energieresilienz: Die wachsende Aufmerksamkeit für Klimaanpassung, Wasser- und Ernährungssicherheit sowie Energiezulverlässigkeit eröffnet starke Investitionswege in Klimatechnik, Effizienz, Speicherung und resilienzgetriebene Lösungen.

• Grenzüberschreitende Skalierung: Startups, die Modelle in den MEA-Märkten replizieren können – unter Nutzung gemeinsamer Konsumverhalten und ungedeckter Nachfrage –, sind gut positioniert, um größere adressierbare Märkte zu erschließen und globales Folgekapital anzuziehen.

F9: Wie beeinflussen Verbraucherpräferenzen die Produktentwicklung im Venture-Capital-Markt im Nahen Osten und in Afrika?

Die Präferenzen der Verbraucher veranlassen MEA-Startups, Mobile-First- und lokalisierte Produkte zu entwickeln, bei denen Bequemlichkeit, Erschwinglichkeit und Vertrauen im Vordergrund stehen. Die Nachfrage nach nahtlosen digitalen Zahlungen, schnellerer Lieferung und personalisierten Erlebnissen beschleunigt die Produktiteration, während höhere Erwartungen an den Datenschutz und die Zuverlässigkeit das Design und die Compliance beeinflussen.

Verwandt Berichte

Kunden, die diesen Artikel gekauft haben, kauften auch