- Accueil

- À propos de nous

- Industrie

- Services

- Lecture

- Contactez-nous

Marché du capital-investissement au Mexique : Analyse actuelle et prévisions (2025-2033)

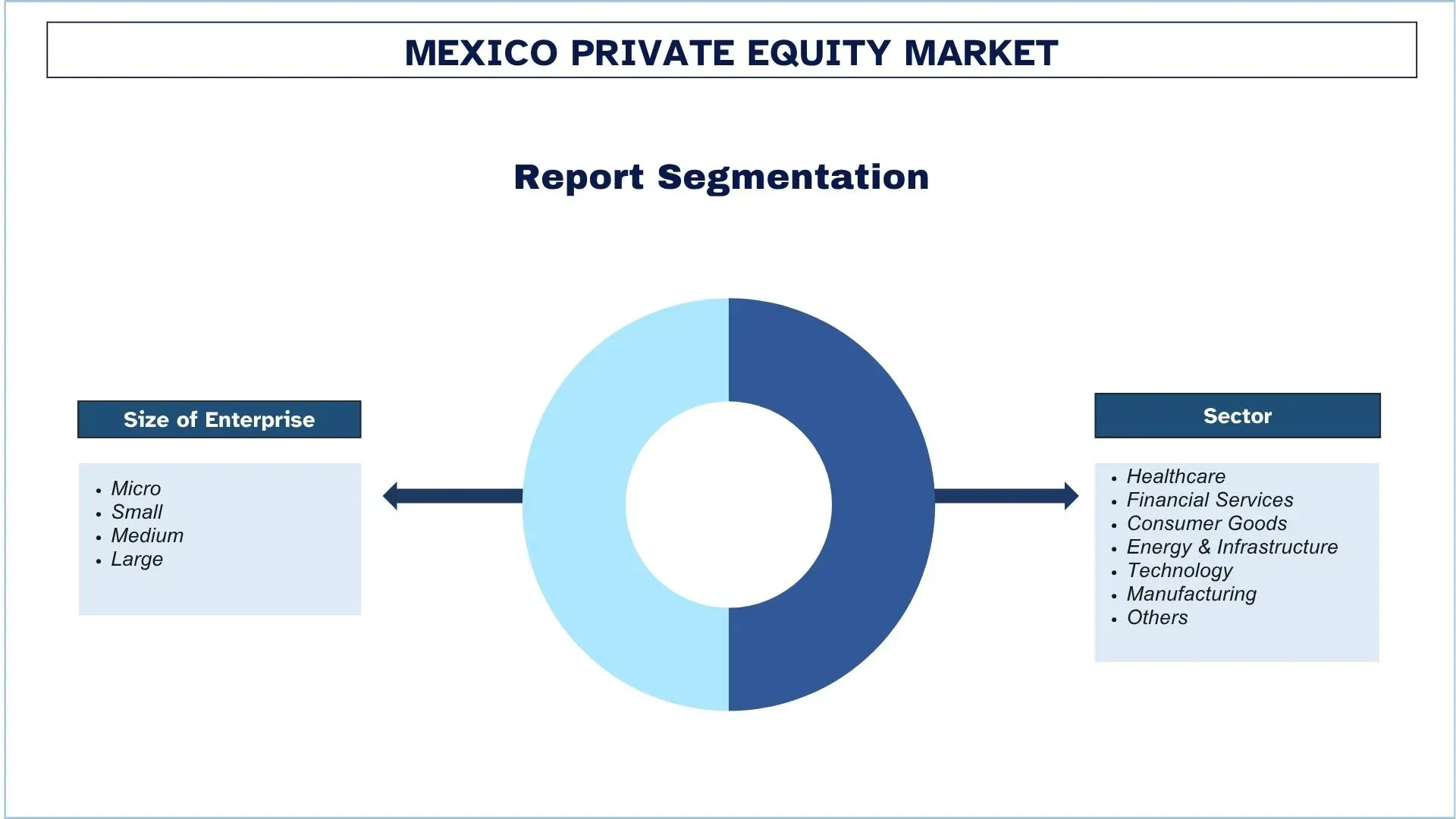

Importance accordée à la taille de l'entreprise (Micro, Petite, Moyenne et Grande) ; Secteur (Santé, Services financiers, Biens de consommation, Énergie et infrastructure, Technologie, Fabrication et Autres) ; et Région

Taille et prévisions du marché du capital-investissement au Mexique

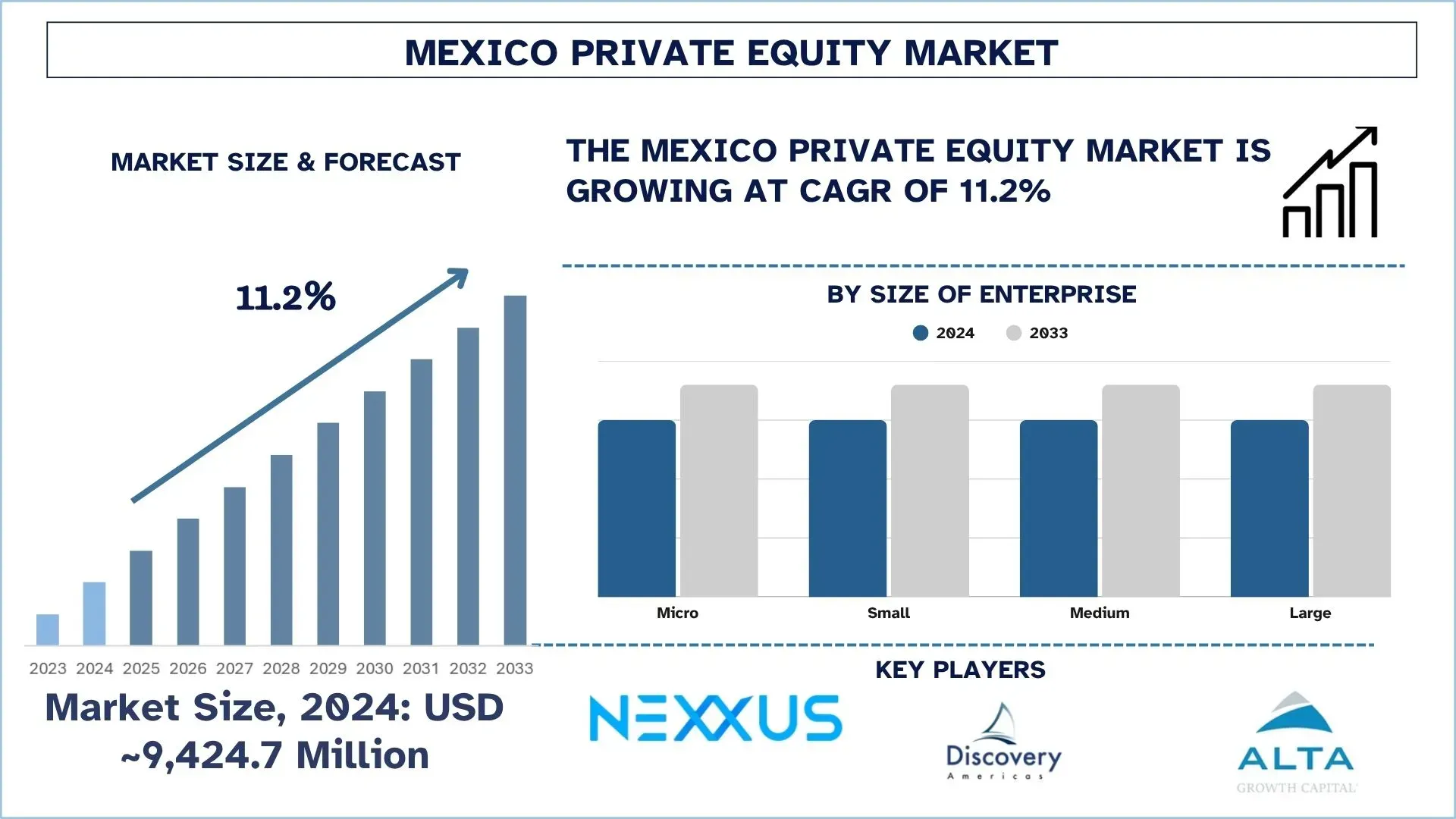

Le marché du capital-investissement au Mexique était évalué à environ 9 424,7 millions de dollars en 2024 et devrait croître à un TCAC solide d’environ 11,2 % au cours de la période de prévision (2025-2033F), en raison du potentiel stratégique de relocalisation du Mexique, attirant les investissements dans la fabrication, la logistique et les entreprises de taille moyenne.

Analyse du marché du capital-investissement au Mexique

Le marché mexicain du capital-investissement (PE) constitue une partie importante de l’écosystème d’investissement latino-américain ; il dispose d’un solide mélange de potentiel d’investissement local et international à offrir aux investisseurs. Le marché se compose principalement d’investissements dans des sociétés non cotées dans des secteurs qui comprennent la fabrication industrielle, la logistique, la fintech, les soins de santé, l’immobilier et les biens de consommation. Les sociétés de PE situées au Mexique travaillent généralement sur des rachats d’entreprises, des prises de participation de croissance, du capital-risque et des opérations de crédit privé. Le marché arrive progressivement à maturité, ce qui a été rendu possible, entre autres, par la diversification économique du pays, la population jeune et en expansion et l’évolution des investisseurs institutionnels locaux, y compris les fonds de pension (AFORES).

Au Mexique, les services financiers numériques et la fintech représentent la catégorie à la croissance la plus rapide dans l’ensemble du secteur du capital-investissement, car le nombre de personnes non bancarisées, d’entreprises axées sur le mobile et d’une base d’investisseurs pour les approches d’inclusion financière est énorme. Ces plateformes à croissance rapide attirent encore beaucoup d’argent d’investissement, car elles se développent considérablement et exploitent l’exposition réglementaire et les changements dans l’acceptation de la technologie.

Les transactions de grande valeur dans la logistique et l’immobilier industriel ont été stimulées par la tendance à la relocalisation ; TC Latin America Partners a récemment dépensé environ 150 millions de dollars dans cinq sites industriels proches de la frontière américaine. La présence haut de gamme de Hyatt au Mexique et dans les Caraïbes a été renforcée en février 2025 lorsqu’elle a versé 2,6 milliards de dollars pour acquérir Playa Hotels & Resorts. La fintech est toujours à l’avant-garde des startups : en mars 2025, la fintech Tala a obtenu une facilité de crédit de 150 millions de dollars pour améliorer les prêts aux PME, tandis qu’en 2024, des entreprises numériques établies comme Clip et Justo ont reçu un financement substantiel, ce qui représente une augmentation régionale de 26 % du capital.

Tendances du marché du capital-investissement au Mexique

Cette section aborde les principales tendances du marché qui influencent les différents segments du marché du capital-investissement au Mexique, telles que constatées par notre équipe d’experts en recherche.

Réajustement de la relocalisation

La relocalisation a toujours été le principal déterminant stratégique lors de l’investissement au Mexique par le biais du capital-investissement, mais les événements actuels ont suscité une certaine prudence. D’une part, les fabricants et les acteurs du domaine de la logistique continuent de trouver très intéressant de rapprocher les chaînes d’approvisionnement des États-Unis, mais d’autre part, l’ambiguïté liée aux politiques commerciales et tarifaires américaines en 2025 a conduit certains investisseurs à faire preuve de plus de prudence. Certaines sociétés de capital-investissement adoptent des plans d’investissement à court terme ou échelonnés, par opposition aux projets à long terme et à forte intensité d’infrastructure, en louant des usines au lieu de les construire, ou en différant les acquisitions complètes par le biais d’un financement relais. Ce réajustement est une indication d’une opinion plus équilibrée selon laquelle, malgré le potentiel à long terme connu de tous concernant l’avantage géographique du Mexique, les menaces stratégiques à la stabilité géopolitique à court terme ont été prises en compte.

Prédominance de la technologie et de la fintech

Le domaine technologique le plus actif et le plus attrayant se trouve dans la fintech au Mexique. L’industrie a contribué à une augmentation substantielle des investissements de démarrage dans la région en 2024 (en hausse de 26 %). Elle est à l’avant-garde avec les paiements numériques, les néobanques, les plateformes de prêt et les solutions de financement intégrées ; il existe un fort potentiel de croissance au Mexique, étant donné qu’il existe une population importante qui n’est pas bancarisée et dont les préférences sont axées sur le mobile. Les technologies de démarrage qui sont financées par capital-risque, telles que Clip, Konfio et Stori, ont vu des entreprises encaisser des cycles de plusieurs millions de dollars et ont également créé une augmentation de la participation du capital-investissement dans les transactions technologiques en phase avancée. Les investissements dans la transformation numérique dont l’économie est témoin dans divers secteurs et industries, tels que le commerce de détail, le secteur médical, etc., font de la technologie un élément essentiel du portefeuille de PE.

Segmentation de l’industrie du capital-investissement au Mexique

Cette section fournit une analyse des principales tendances dans chaque segment du rapport sur le marché du capital-investissement au Mexique, ainsi que des prévisions aux niveaux régional et étatique pour 2025-2033.

Les entreprises de taille moyenne ont détenu la part dominante du marché du capital-investissement au Mexique en 2024.

En fonction de la taille de l’entreprise, le marché est segmenté en micro, petites, moyennes et grandes entreprises. Parmi celles-ci, le segment des entreprises de taille moyenne domine le marché. La principale impulsion derrière les entreprises de taille moyenne dans la sphère mexicaine du capital-investissement est qu’elles ont un DP à forte croissance et une formalisation accrue. Ces entreprises ne sont pas en période de risque précoce et ont des flux de trésorerie constants et des modèles évolutifs, c’est pourquoi elles deviennent de bonnes cibles dans lesquelles investir. En outre, les entreprises de taille moyenne adoptent également des normes de plus en plus élevées en matière de gouvernance, d’applications numériques et de rapports financiers, ce qui améliore leur potentiel de capital externe. Ces entreprises sont considérées par les sociétés de capital-investissement comme les meilleures plateformes pour se développer sur de nouveaux marchés ou secteurs verticaux, car le Mexique subit un processus de décentralisation et de diversification économique dans divers secteurs. La maturité due à une exploitation établie avec le potentiel de maintenir et de croître est également une caractéristique souhaitable qui fait des entreprises de taille moyenne une cible clé pour les investisseurs de PE locaux et transfrontaliers.

Le segment de la technologie devrait croître avec un TCAC important au cours de la période de prévision (2025-2033) du marché du capital-investissement au Mexique.

En fonction du secteur, le marché est segmenté en soins de santé, services financiers, biens de consommation, énergie et infrastructure, technologie, fabrication et autres. Parmi ceux-ci, la technologie est le plus grand contributeur à l’industrie du capital-investissement au Mexique. La principale force motrice du secteur technologique du marché mexicain du capital-investissement est le taux élevé de numérisation de la population mexicaine et le sous-développement de l’environnement technologique, ce qui est prometteur en ce qui concerne l’innovation évolutive. Le Mexique est une nation extrêmement jeune avec une large base de population et une croissance énorme dans la fintech, le commerce électronique, le logiciel en tant que service (SaaS) et la santé numérique, entre autres secteurs. L’inclusion financière numérique, qui est soutenue par les gouvernements, et l’amélioration de la pénétration du mobile et d’Internet ont créé un environnement propice qui favorise les startups et les scaleups technologiques. L’attrait de ce segment pour les sociétés de capital-investissement et de capital-risque est lié aux perspectives de forte croissance, aux stratégies commerciales légères en actifs et à la forte demande de services axés sur la technologie parmi les consommateurs et les entreprises.

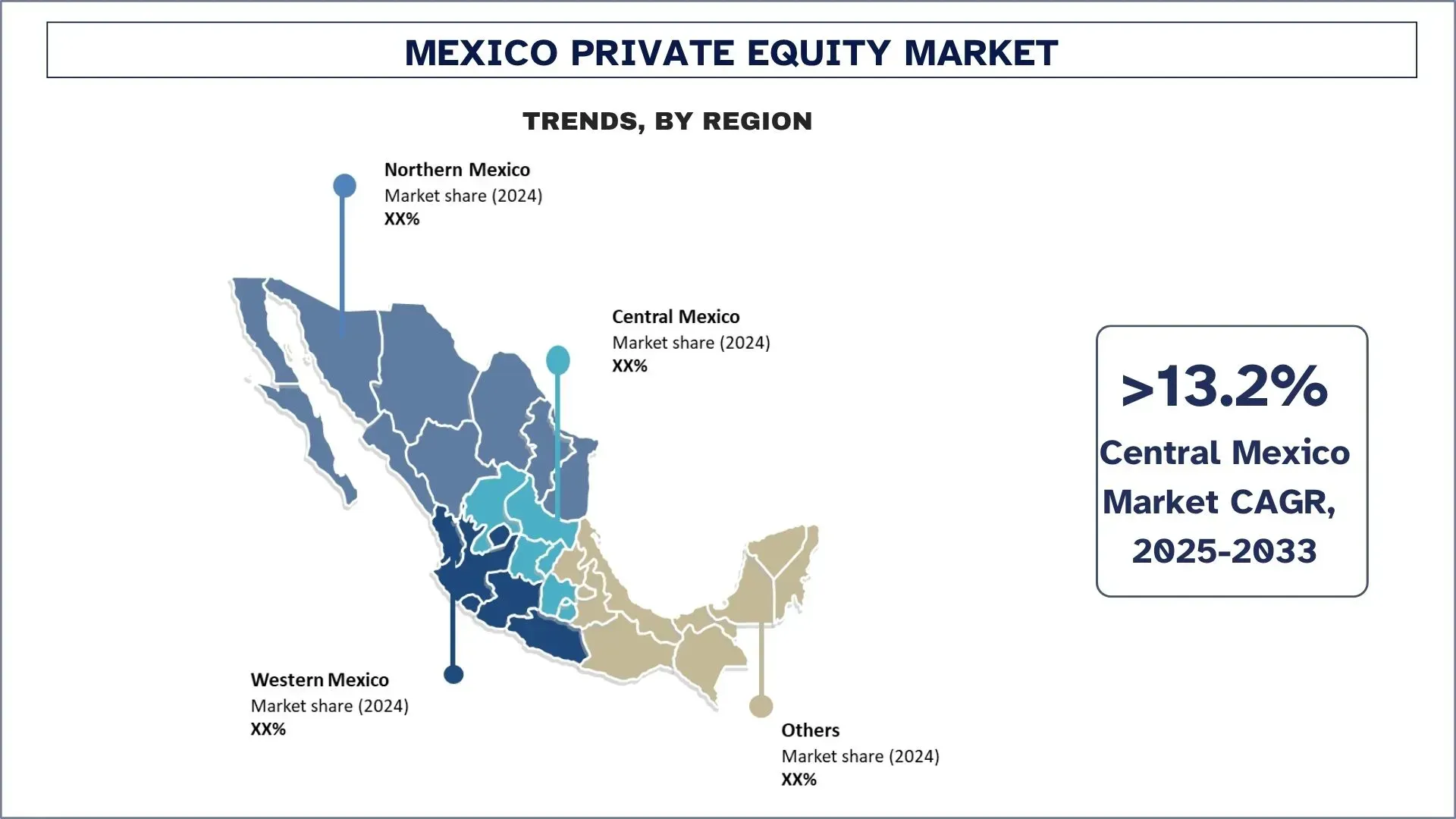

La région du centre du Mexique connaîtra la croissance du marché du capital-investissement au Mexique au cours de la période de prévision.

Le centre du Mexique est une partie essentielle de la région du point de vue du capital-investissement du Mexique, car c’est l’endroit qui est axé sur les investissements dans les domaines du secteur industriel et manufacturier, de l’industrie de la logistique et de la technologie. La position stratégique de la région, qui relie les centres d’exportation du nord aux chaînes d’approvisionnement du sud, offre à la région un attrait élevé pour les sociétés de capital-investissement nationales et internationales. Les États importants qui fournissent une infrastructure moderne, des parcs industriels et une main-d’œuvre qualifiée sont Queretaro, Guanajuato et Mexico, et ce sont ces États qui ont vu leurs entreprises se développer rapidement. Cela a contribué à la tendance croissante des entreprises de taille moyenne qui ont besoin de capital de croissance, en particulier dans les services automobiles, aérospatiaux et technologiques. De plus, le centre du Mexique est une région dotée d’un environnement commercial relativement stable et d’un accès aux organismes de réglementation, et est situé à proximité des marchés de capitaux, ce qui en fait une région de choix en matière de flux de transactions dans le paysage émergent du capital-investissement mexicain.

Paysage concurrentiel de l’industrie du capital-investissement au Mexique

Le marché du capital-investissement au Mexique est concurrentiel, avec plusieurs acteurs du marché mondiaux et internationaux. Les principaux acteurs adoptent différentes stratégies de croissance pour améliorer leur présence sur le marché, telles que des partenariats, des accords, des collaborations, des lancements de nouveaux produits, des expansions géographiques, ainsi que des fusions et acquisitions.

Principales sociétés de capital-investissement au Mexique

Parmi les principaux acteurs du marché, citons Nexxus Capital, Discovery Americas, Alta Growth Capital, Liv Capital, GBM Private Equity, Hi Ventures, Advent International, Carlyle Group, Southern Cross Group et Kandeo Private Equity.

Développements récents sur le marché du capital-investissement au Mexique

- TC Latin America Partners a récemment investi environ 450 millions de dollars dans cinq sites industriels près de la frontière américaine avec un investisseur institutionnel mondial afin de développer des propriétés industrielles de classe A au Mexique.

- En matière de fusions et acquisitions, Hyatt Hotels Corporation a annoncé que Hyatt avait conclu un accord pour acquérir toutes les actions en circulation de Playa Hotels & Resorts N.V. pour 13,50 dollars par action, soit environ 2,6 milliards de dollars, dont environ 900 millions de dollars de dettes, net de trésorerie. Playa est un propriétaire et exploitant de premier plan de complexes hôteliers tout compris au Mexique, en République dominicaine et en Jamaïque, et Hyatt est actuellement le propriétaire bénéficiaire de 9,4 % des actions en circulation de Playa.

Sur le front des startups, la fintech continue de mener : la fintech américaine Tala, qui accorde de petits prêts à des clients des marchés émergents, a obtenu une facilité de crédit de 150 millions de dollars pour étendre ses activités au Mexique, ce qui reflète une augmentation régionale de 26 % du financement.

Couverture du rapport sur le marché du capital-investissement au Mexique

Attribut du rapport | Détails |

Année de base | 2024 |

Période de prévision | 2025-2033 |

Dynamique de croissance | Accélération à un TCAC de 11,2 % |

Taille du marché en 2024 | Environ 9 424,7 millions de dollars américains |

Analyse régionale | Centre du Mexique, nord du Mexique, ouest du Mexique et autres |

Principale région contributrice | La région du centre du Mexique devrait croître au TCAC le plus élevé au cours de la période prévue. |

Sociétés profilées | Nexxus Capital, Discovery Americas, Alta Growth Capital, Liv Capital, GBM Private Equity, Hi Ventures, Advent International, Carlyle Group, Southern Cross Group et Kandeo Private Equity |

Portée du rapport | Tendances du marché, moteurs et contraintes ; Estimation et prévision des revenus ; Analyse de la segmentation ; Analyse de l’offre et de la demande ; Paysage concurrentiel ; Profilage d’entreprise |

Segments couverts | Par taille d’entreprise, par secteur, par région |

Raisons d’acheter le rapport sur le marché du capital-investissement au Mexique :

- L’étude comprend une analyse de la taille et des prévisions du marché confirmée par des experts clés authentifiés de l’industrie.

- Le rapport passe brièvement en revue la performance globale de l’industrie en un coup d’œil.

- Le rapport couvre une analyse approfondie des pairs de l’industrie de premier plan, en se concentrant principalement sur les principales données financières de l’entreprise, les portefeuilles de type, les stratégies d’expansion et les développements récents.

- Examen détaillé des moteurs, des contraintes, des principales tendances et des opportunités qui prévalent dans l’industrie.

- L’étude couvre de manière exhaustive le marché à travers différents segments.

- Analyse approfondie au niveau régional de l’industrie.

Options de personnalisation :

Le marché du capital-investissement au Mexique peut être davantage personnalisé selon les exigences ou tout autre segment de marché. En outre, UnivDatos comprend que vous pouvez avoir vos propres besoins commerciaux ; n’hésitez donc pas à nous contacter pour obtenir un rapport qui correspond parfaitement à vos exigences.

Table des matières

Méthodologie de recherche pour l'analyse du marché du capital-investissement au Mexique (2023-2033)

Nous avons analysé le marché historique, estimé le marché actuel et prévu le marché futur du marché du capital-investissement au Mexique afin d'évaluer son application dans les principales régions du Mexique. Nous avons mené des recherches secondaires exhaustives pour recueillir des données historiques sur le marché et estimer la taille actuelle du marché. Pour valider ces informations, nous avons examiné attentivement de nombreux résultats et hypothèses. De plus, nous avons mené des entrevues primaires approfondies avec des experts de l'industrie à travers la chaîne de valeur. Après avoir validé les chiffres du marché grâce à ces entrevues, nous avons utilisé des approches descendantes et ascendantes pour prévoir la taille globale du marché. Nous avons ensuite utilisé des méthodes de ventilation du marché et de triangulation des données pour estimer et analyser la taille du marché des segments et sous-segments de l'industrie.

Ingénierie du marché

Nous avons utilisé la technique de triangulation des données pour finaliser l'estimation globale du marché et obtenir des chiffres statistiques précis pour chaque segment et sous-segment du marché du capital-investissement au Mexique. Nous avons divisé les données en plusieurs segments et sous-segments en analysant divers paramètres et tendances, notamment la taille de l'entreprise, le secteur et les régions au sein du marché du capital-investissement au Mexique.

L'objectif principal de l'étude du marché du capital-investissement au Mexique

L'étude identifie les tendances actuelles et futures du marché du capital-investissement au Mexique, fournissant des informations stratégiques aux investisseurs. Elle met en évidence l'attractivité du marché régional, permettant aux acteurs de l'industrie de pénétrer les marchés inexploités et d'obtenir un avantage de premier entrant. Les autres objectifs quantitatifs des études comprennent :

- Analyse de la taille du marché : Évaluer la taille actuelle du marché et prévoir la taille du marché du capital-investissement au Mexique et de ses segments en termes de valeur (USD).

- Segmentation du marché : Les segments de l'étude comprennent les domaines de la taille de l'entreprise, du secteur et des régions.

- Cadre réglementaire et analyse de la chaîne de valeur : Examiner le cadre réglementaire, la chaîne de valeur, le comportement des clients et le paysage concurrentiel de l'industrie du capital-investissement au Mexique.

- Analyse régionale : Mener une analyse régionale détaillée pour les principaux domaines tels que le centre du Mexique, le nord du Mexique, l'ouest du Mexique et autres.

Profils d'entreprises et stratégies de croissance : Profils d'entreprises du marché du capital-investissement au Mexique et stratégies de croissance adoptées par les acteurs du marché pour se maintenir sur le marché à forte croissance.

Questions Fréquemment Posées FAQ

Q1 : Quelle est la taille actuelle du marché mexicain du capital-investissement et son potentiel de croissance ?

Le marché mexicain du capital-investissement était évalué à 9 424,7 millions de dollars américains en 2024 et devrait croître à un TCAC de 11,2 % de 2025 à 2033, grâce au potentiel stratégique de relocalisation du Mexique, attirant les investissements dans les secteurs de la fabrication, de la logistique et des entreprises de taille moyenne.

Q2 : Quel segment détient la plus grande part du marché mexicain du capital-investissement par taille d'entreprise ?

En 2024, le segment des moyennes entreprises a dominé le marché mexicain du capital-investissement, car ces entreprises sont de plus en plus ciblées pour le capital de croissance et les opportunités de mise à l'échelle opérationnelle.

Q3 : Quels sont les principaux moteurs de la croissance du marché mexicain du capital-investissement ?

Les principaux facteurs sont :

• Augmentation des opportunités de nearshoring en raison de la diversification de la chaîne d'approvisionnement mondiale

• Réformes gouvernementales et politiques favorables aux investissements

• Demande croissante d'investissements dans les infrastructures, les soins de santé et la technologie

• Stratégies d'expansion des sociétés de capital-investissement internationales en Amérique latine

Q4 : Quelles sont les technologies et les tendances émergentes sur le marché mexicain du capital-investissement ?

Les technologies émergentes sont les suivantes :

• Outils de prospection d'affaires et de vérification diligente basés sur l'IA

• Utilisation accrue des cadres ESG (Environnement, Social, Gouvernance) dans l'analyse des investissements

• Transformation numérique des sociétés en portefeuille pour améliorer l'évolutivité

• Intérêt croissant pour l'investissement à impact et les fonds de capital-investissement durable

Q5 : Quels sont les principaux défis du marché mexicain du capital-investissement ?

Les principaux défis sont les suivants :

• Risques liés à la confidentialité des données et à la cybersécurité dans les transactions numérisées

• Complexité réglementaire et manque d'harmonisation entre les États mexicains

• Volatilité des devises et incertitudes macroéconomiques

• Contraintes liées à la stratégie de sortie en raison du sous-développement des marchés secondaires

Q6 : Quelle région domine le marché mexicain du capital-investissement ?

Le centre du Mexique est la région leader, soutenue par :

• Les risques liés à la confidentialité des données et à la cybersécurité dans les transactions numérisées

• La complexité réglementaire et le manque d'harmonisation entre les États mexicains

• La volatilité des devises et les incertitudes macroéconomiques

• Les contraintes liées aux stratégies de sortie en raison du sous-développement des marchés secondaires

Q7 : Qui sont les principaux acteurs du marché mexicain du capital-investissement ?

Parmi les principales sociétés du secteur du capital-investissement au Mexique, on trouve :

• Nexxus Capital

• Discovery Americas

• Alta Growth Capital

• Liv Capital

• GBM Private Equity

• Hi Ventures

• Advent International

• Carlyle Group

• Southern Cross Group

• Kandeo Private Equity

Q8 : Comment les investisseurs tirent-ils parti des opportunités de croissance sur le marché mexicain du capital-investissement ?

Les investisseurs se concentrent sur :

• Le financement d'entreprises numériques, axées sur la technologie et conformes aux critères ESG

• Le ciblage des rachats d'entreprises de taille moyenne et des opérations de capital-investissement de croissance stratégique

• Le partenariat avec des sociétés de capital-risque locales pour identifier des startups évolutives

• L'investissement dans les entreprises de la chaîne d'approvisionnement et d'automatisation qui bénéficient du nearshoring

Q9 : Quelles réglementations affectent le marché mexicain du capital-investissement ?

Les principales réglementations comprennent :

• Conformité en matière de lutte contre le blanchiment d'argent (LBA) et de connaissance du client (KYC) de la CNBV (l'organisme de réglementation bancaire du Mexique)

• Mises à jour de la loi sur les investissements étrangers exigeant la divulgation et l'approbation pour des secteurs spécifiques

• Cadres de protection des données en vertu de la loi fédérale sur la protection des données personnelles

• Réformes des investissements des fonds de pension (AFORE) permettant davantage d'allocations de capital-investissement Données

Connexes Rapports

Les clients qui ont acheté cet article ont également acheté