モーゲージ担保証券市場:現状分析と予測(2025年~2033年)

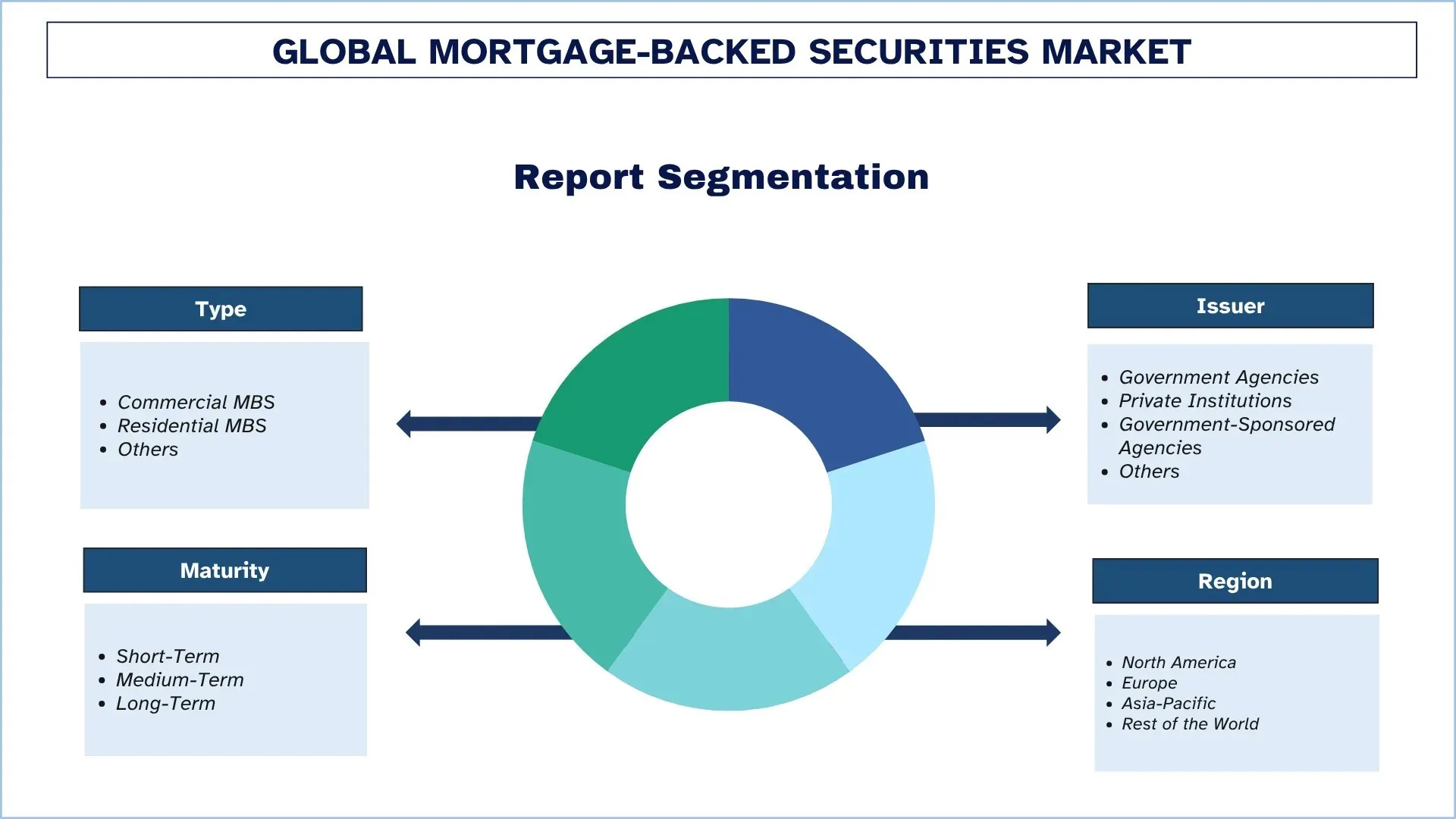

タイプ別(コマーシャルMBS、住宅ローンMBS、その他)、満期別(短期、中期、長期)、発行者別(政府機関、民間機関、政府支援機関、その他)、地域/国別を重視

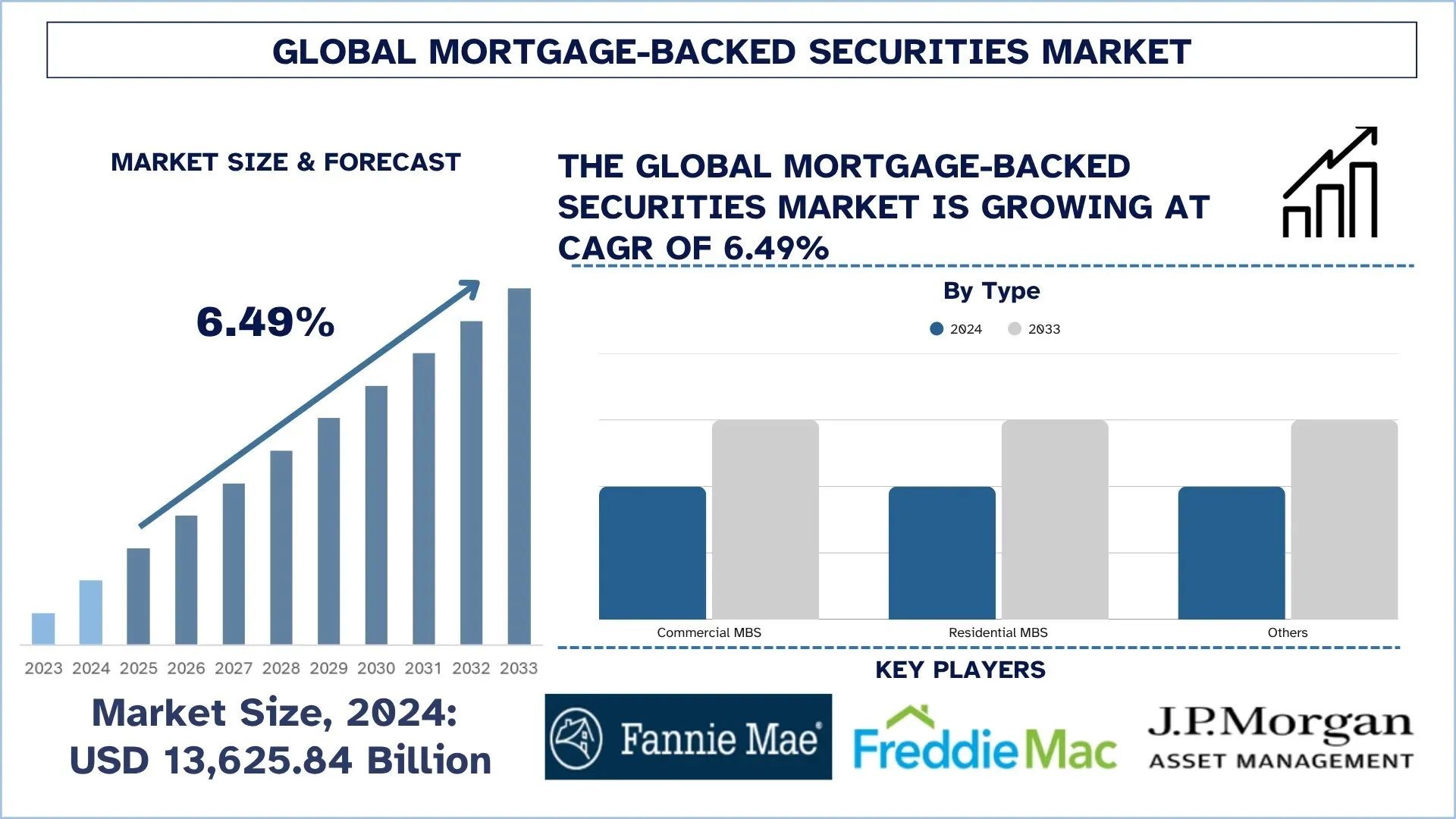

世界の住宅ローン担保証券市場規模と予測

世界の住宅ローン担保証券市場は、2024年に13兆6,258億4,000万米ドルと評価され、安定した収入を生み出す資産に対する投資家の需要の高まりと、新興国市場における証券化フレームワークの拡大により、予測期間(2025年~2033年F)中に約6.49%の力強いCAGRで成長すると予想されています。

住宅ローン担保証券市場分析

住宅ローン担保証券(MBS)は、住宅ローンを担保として使用し、証券の支払いのための資金源とする固定収入証券です。MBSの創出は、銀行や信用組合などの金融機関が、借り手に住宅ローンを融資することから始まります。貸し手はその後、同様の特性を持つローンのグループをプールして、証券自体を作成するか、住宅ローン担保証券の発行者にローンを販売して、ローンの集約とプールを処理します。ローンは信託に売却され、それがMBSの発行者となります。証券化されると、MBSは投資家に販売するか、投資として保有することができます。住宅ローン担保証券(MBS)市場は、住宅ローン融資の需要の高まり、政府の支援的な枠組み、金融業界における技術の進歩により、着実に成長しています。都市化の進展と手頃な価格の住宅の必要性が、MBSに転換できる住宅ローンを増やし、投資家に安定した収益をもたらしています。さらに、税制優遇措置、住宅補助金、インドのPM Awas Yojanaなどのイニシアチブなどの政府プログラムは、住宅ローンの創出をさらに促進し、MBS投資家に新たな機会を提供し、市場の成長を促進しています。

世界の住宅ローン担保証券市場の動向

このセクションでは、当社の調査専門家チームが発見した、世界の住宅ローン担保証券市場のさまざまなセグメントに影響を与えている主要な市場動向について説明します。

住宅ローンセクターにおける新たな技術的進歩

住宅ローンセクターにおける技術的進歩は、住宅ローン担保証券(MBS)市場の主要な動向の1つであり、効率性、透明性、アクセシビリティを促進しています。人工知能(AI)、ブロックチェーン、クラウドコンピューティング、ビッグデータ分析などの高度な技術の統合により、住宅ローンの組成、処理、証券化の方法が変わりました。AIを活用したモデルにより、貸し手と投資家は、借り手のリスクをより正確に評価し、前払いの行動を予測し、ポートフォリオをリアルタイムで管理できます。これにより、リスクが最小限に抑えられ、MBSの全体的なパフォーマンスが向上し、市場の成長が加速します。さらに、ブロックチェーン技術は、住宅ローン取引を記録するための改ざん防止デジタル台帳を作成することで、透明性とセキュリティを向上させ、不正行為を最小限に抑え、ローン検証を加速し、決済を迅速化します。さらに、Fintechのイノベーションは、ローン申請と信用評価を自動化し、承認時間を短縮し、コストを削減するデジタル住宅ローン融資も推進しています。このデジタルトランスフォーメーションは、市場への参加を増やすだけでなく、資産の質とキャッシュフローのパフォーマンスに関するリアルタイムの洞察を提供することで、投資家の信頼を高めます。

住宅ローン担保証券業界のセグメンテーション

このセクションでは、世界の住宅ローン担保証券市場レポートの各セグメントにおける主要な動向の分析と、2025年~2033年の世界、地域、国レベルでの予測を提供します。

住宅用MBSセグメントが世界の住宅ローン担保証券市場を支配

タイプカテゴリに基づいて、市場は商業用MBS、住宅用MBS、その他に分類されます。これらのうち、住宅用MBSセグメントは、住宅ローンと政府支援プログラムの量が多いために、最大の市場シェアを持っています。政府支援プログラムは、投資家へのタイムリーな支払いを保証する保証を提供し、信用リスクを軽減し、市場の拡大を促進します。ただし、商業用MBSは、オフィス、小売センター、倉庫、工業用不動産などの商業用不動産の成長により、商業用ローンの利用可能な量が増加し、最も急速な成長を示しています。商業用住宅ローン担保証券(CMBS)は、一般的に住宅用MBSよりも高い収益率を提供し、投資家を魅了します。さらに、さまざまなリスクレベルに合わせて調整されたトランシェを備えた構造化CMBS製品などのイノベーションは、市場の成長をさらに促進します。

短期セグメントが世界の住宅ローン担保証券市場を支配しています。

満期カテゴリに基づいて、市場は短期、中期、長期に分類されます。これらのうち、短期セグメントは、リスクが低く、流動性が高いため、市場シェアを支配しています。投資家は、元本の返済が早く、資金へのアクセスが速い短期債を好むことが多く、信用リスクと高い金利を軽減します。さらに、短期債は流動性が高く、予測可能なキャッシュフローを求める投資家にとって魅力的であり、特に金利が変動する場合は、市場の成長を促進します。ただし、長期セグメントは、長期住宅ローンに対する需要の高まりにより、最も急速な成長を遂げています。投資家はまた、より高い収益率を提供する債券を探しており、それによって市場の成長を促進しています。

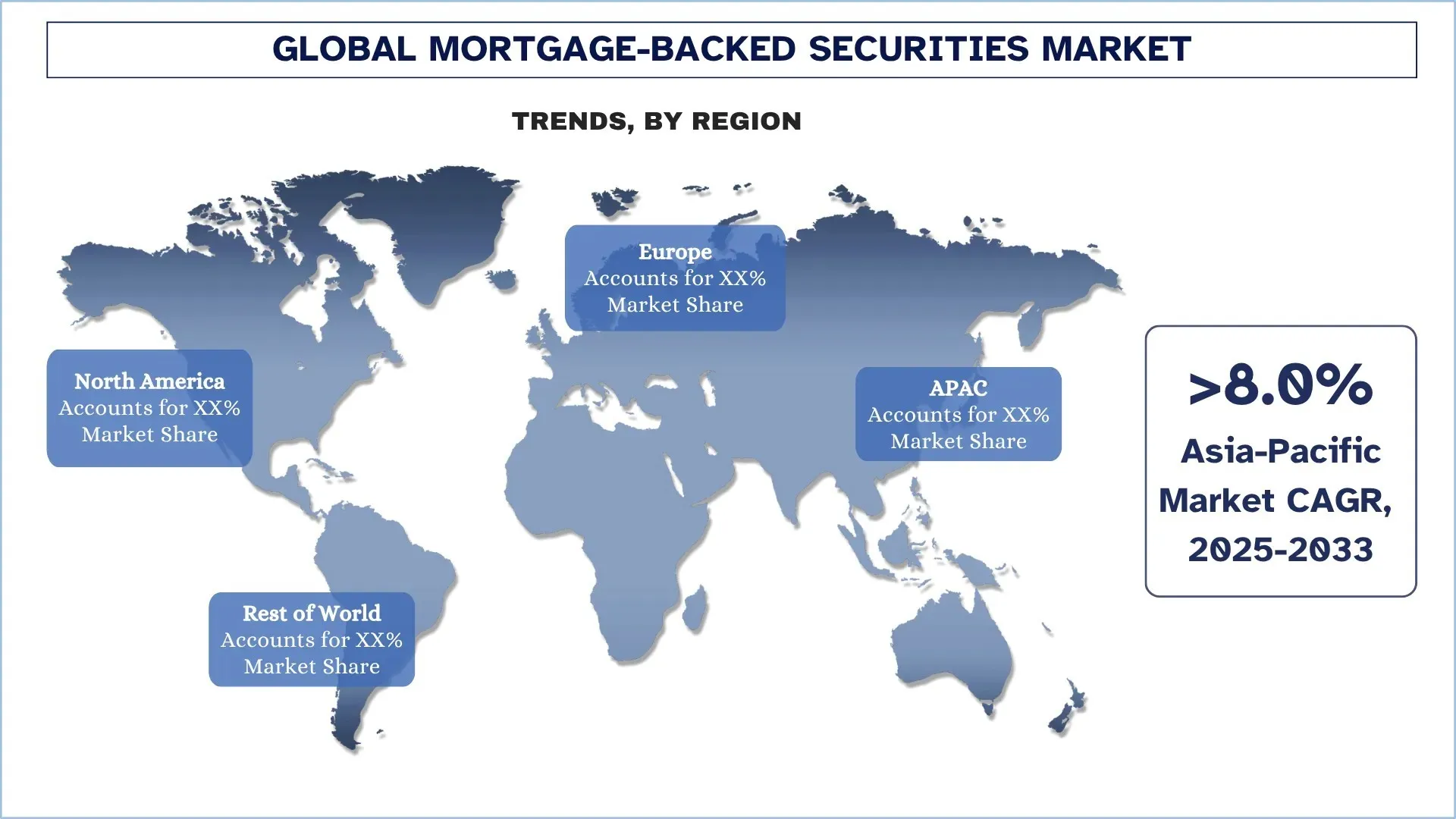

北米は、世界の住宅ローン担保証券市場で最大の市場シェアを保持しています

北米は、確立された金融インフラストラクチャ、堅牢な制度的枠組み、および深い資本市場により、世界の住宅ローン担保証券(MBS)市場を支配しており、MBSの発行と投資の中心地となっています。地域全体の銀行および金融機関は、堅牢なローン計画、サービス、および証券化機能を提供し、大量の住宅ローンを取引可能な資産証券に変えることを可能にし、市場の成長を促進しています。さらに、地域の政府政策と規制の枠組みは、流動性、投資家保護、およびリスク管理を促進し、市場における地域の地位をさらに強化します。さらに、機関投資家、年金基金、および保険会社の関与により、高い流動性が保証され、MBSを簡単に取引できるようになり、世界的な参加を魅了します。デジタル住宅ローンプラットフォーム、自動サービスシステム、データ分析などの技術の進歩は、効率、リスク管理、および業務効率を向上させ、市場の成長を促進します。

米国は、2024年に北米の住宅ローン担保証券市場で支配的なシェアを占めました

米国は、高い発行および投資活動、強力な住宅金融システム、および政府の関与により、北米の住宅ローン担保証券市場を支配しました。ファニーメイ、フレディマック、ジニーメイなどの政府支援企業(GSE)は、MBSの発行、投資家の透明性の向上、および市場の成長のサポートにおいて重要な役割を果たしています。さらに、住宅所有率の上昇、住宅ローン融資の需要の増加、および適合および政府支援ローンの大規模なプールは、市場の拡大を促進し続けています。国の高度な資本市場は、MBSの大規模な取引を促進し、年金基金、保険会社、資産運用会社などの機関投資家を引き付け、市場の成長をさらに加速します。

住宅ローン担保証券業界の競争環境

世界の住宅ローン担保証券市場は競争が激しく、いくつかのグローバルおよび国際的な市場プレーヤーが存在します。主要なプレーヤーは、パートナーシップ、契約、コラボレーション、地理的拡大、合併と買収など、市場での存在感を高めるためにさまざまな成長戦略を採用しています。

住宅ローン担保証券市場のトップ企業

市場の主要なプレーヤーには、Fannie Mae、Freddie Mac、JPMorgan Chase&Co.、Ginnie Mae、Wells Fargo&Company、Bank of America、Goldman Sachs、Morgan Stanley、Deutsche Bank AG、Royal Bank of Canadaなどがあります。

住宅ローン担保証券市場の最近の動向

2025年8月、公共投資基金の子会社であるサウジアラビア不動産リファイナンス会社(SRC)は、サウジアラビア初の住宅ローン担保証券(RMBS)取引を開始しました。この取引は、住宅ローンを取引可能な証券に変えることで、住宅金融セクターの流動性を向上させ、投資機会を広げることを目的としています。

2025年5月、RMBS Development Company Limitedが組成したインド初の住宅ローン担保証券パススルー証書(PTC)がナショナル証券取引所に上場され、インドの住宅金融セクターにおける重要な発展となりました。このイニシアチブは、住宅金融市場を債券市場と統合して流動性と投資家の参加を改善し、それによってインドの住宅ローン担保証券市場の成長を促進することを目的としています。

世界の住宅ローン担保証券市場レポートのカバレッジ

レポート属性 | 詳細 |

基準年 | 2024年 |

予測期間 | 2025年~2033年 |

成長の勢い | CAGR 6.49%で加速 |

2024年の市場規模 | 13兆6,258億4,000万米ドル |

地域分析 | 北米、ヨーロッパ、APAC、その他の地域 |

主要な貢献地域 | 北米地域は、予測期間中に市場を支配すると予想されます。 |

対象となる主要国 | 米国、カナダ、ドイツ、英国、スペイン、イタリア、フランス、中国、日本、インド。 |

プロファイルされた企業 | Fannie Mae、Freddie Mac、JPMorgan Chase&Co.、Ginnie Mae、Wells Fargo&Company、Bank of America、Goldman Sachs、Morgan Stanley、Deutsche Bank AG、Royal Bank of Canada |

レポートの範囲 | 市場動向、推進要因、制約; 収益の推定と予測; セグメンテーション分析; 需要と供給側の分析; 競争環境; 企業プロファイリング |

対象となるセグメント | タイプ別、満期別、発行者別、および地域/国別 |

住宅ローン担保証券市場レポートを購入する理由:

この調査には、認証された主要な業界専門家によって確認された、市場規模と予測の分析が含まれています。

レポートは、業界全体のパフォーマンスの概要を簡単にレビューします。

レポートは、主要なビジネス財務、タイプポートフォリオ、拡大戦略、および最近の動向に焦点を当てて、著名な業界ピアの詳細な分析をカバーしています。

業界で蔓延している推進要因、制約、主要な動向、および機会の詳細な調査。

この調査では、さまざまなセグメントにわたる市場を包括的にカバーしています。

業界の地域レベルの分析を深く掘り下げます。

カスタマイズオプション:

世界の住宅ローン担保証券市場は、要件またはその他の市場セグメントに応じてさらにカスタマイズできます。これに加えて、UnivDatosは、お客様独自のビジネスニーズがあることを理解しています。したがって、お客様の要件に完全に適合するレポートを入手するには、お気軽にお問い合わせください。

目次

グローバル住宅ローン担保証券市場分析(2023年~2033年)の調査方法

世界主要地域における応用を評価するため、グローバル住宅ローン担保証券市場の過去の市場を分析し、現在の市場を推定し、将来の市場を予測しました。過去の市場データを収集し、現在の市場規模を推定するために、徹底的な二次調査を実施しました。これらの洞察を検証するために、数多くの調査結果と仮定を注意深く検討しました。さらに、住宅ローン担保証券のバリューチェーン全体にわたる業界専門家との詳細な主要インタビューを実施しました。これらのインタビューを通じて市場数値を検証した後、トップダウンとボトムアップの両方のアプローチを使用して、市場全体の規模を予測しました。その後、市場の内訳とデータ三角測量の手法を用いて、業界セグメントとサブセグメントの市場規模を推定・分析しました。

市場エンジニアリング

データ三角測量技術を用いて、市場全体の推定を確定し、グローバル住宅ローン担保証券市場の各セグメントおよびサブセグメントの正確な統計数値を導き出しました。グローバル住宅ローン担保証券市場におけるタイプ、満期、発行者、地域など、さまざまなパラメータとトレンドを分析して、データを複数のセグメントとサブセグメントに分割しました。

グローバル住宅ローン担保証券市場調査の主な目的

本調査では、グローバル住宅ローン担保証券市場における現在および将来のトレンドを特定し、投資家向けに戦略的な洞察を提供します。地域の市場の魅力を強調し、業界関係者が未開拓の市場を開拓し、先行者利益を獲得できるようにします。調査のその他の定量的な目標は次のとおりです。

市場規模分析:グローバル住宅ローン担保証券市場およびそのセグメントの現在および予測市場規模を、金額(米ドル)で評価します。

住宅ローン担保証券市場のセグメンテーション:本調査におけるセグメントには、タイプ、満期、発行者、地域などの領域が含まれます。

規制の枠組みとバリューチェーン分析:住宅ローン担保証券業界の規制の枠組み、バリューチェーン、顧客行動、競争環境を調査します。

地域分析:アジア太平洋、ヨーロッパ、北米、およびその他の地域などの主要地域について、詳細な地域分析を実施します。

企業プロファイルと成長戦略:住宅ローン担保証券市場の企業プロファイル、および急速に成長する市場を維持するために市場プレーヤーが採用する成長戦略。

よくある質問 よくある質問

Q1: グローバルな住宅ローン担保証券市場の現在の市場規模と成長の可能性は何ですか?

2024年現在、世界の住宅ローン担保証券市場の規模は13兆6,258.4億米ドルと評価されており、住宅金融および投資セクターにおける強い成長の可能性を反映して、2025年から2033年まで6.49%という目覚ましいCAGRで成長すると予測されています。

Q2: タイプ別カテゴリーにおいて、世界のモーゲージ担保証券市場で最大のシェアを占めるセグメントはどれですか?

住宅ローン担保証券(MBS)セグメントは、住宅金融の増加と住宅物件への投資需要に牽引され、世界の住宅ローン担保証券市場で最大のシェアを占めています。

Q3:世界の住宅ローン担保証券市場の成長を牽引する要因は何ですか?

モーゲージ担保証券市場の主な成長要因は以下のとおりです。

• 安定した予測可能な収益を求める投資家による、ポートフォリオの多様化に対する需要の高まり。

• 住宅ローン融資と証券化を促進する政策やプログラムを含む、住宅金融に対する政府支援の拡大。

• モーゲージ担保証券の流動性と市場効率を向上させる、二次モーゲージ市場の拡大。

Q4: グローバルな住宅ローン担保証券市場における新たなテクノロジーとトレンドは何ですか?

モーゲージ担保証券市場における新たなトレンドは以下の通りです。

• 住宅ローン組成、管理、証券化における技術の進歩により、プロセスが合理化され、コストが削減されます。

• 高度な分析およびAIを活用したアンダーライティングの導入により、リスク管理と業務効率が向上します。

• 住宅ローン取引およびリアルタイムのポートフォリオ監視のためのデジタルプラットフォームへの注目が高まり、市場の透明性と投資家へのアクセスが向上します。

Q5:世界の住宅ローン担保証券市場における主な課題は何ですか?

住宅ローン担保証券市場における主な課題は以下のとおりです:

• 金利変動。MBSの評価額に影響を与える可能性があります。

• 期限前償還リスク。借り手が住宅ローンを早期に返済することで、投資家の期待収益に影響が出ます。

Q6:世界の住宅ローン担保証券市場を支配している地域はどこですか?

北米は、成熟した住宅金融システム、確立された資本市場、および強い投資家需要に支えられ、世界のモーゲージ担保証券市場を支配しています。

Q7:世界の住宅ローン担保証券市場における主要な競合企業はどこですか?

住宅ローン担保証券業界の主要企業は以下のとおりです:

• Fannie Mae

• Freddie Mac

• JPMorgan Chase & Co.

• Ginnie Mae

• Wells Fargo & Company

• Bank of America

• Goldman Sachs

• Morgan Stanley

• Deutsche Bank AG

• Royal Bank of Canada

Q8:世界のモーゲージ担保証券(MBS)市場における投資機会は何ですか?

世界のMBS市場は、住宅用および商業用MBS、リスク調整後リターンのためのカスタマイズされたポートフォリオ、および住宅需要の高い地域へのエクスポージャーなど、多様な投資機会を提供します。機関投資家および資産運用会社は、これらの手段を活用して、ポートフォリオの安定性と利回りを向上させることができます。

Q9: 規制変更は、住宅ローン担保証券市場にどのような影響を与えますか?

住宅ローン貸付、証券化基準、およびリスク保持に関する規制政策は、MBS市場に直接影響を与えます。企業や投資家は、リスクを軽減し、成長機会を活用するために、中央銀行の金利政策、住宅金融改革、およびグローバルなコンプライアンス基準を監視する必要があります。

関連 レポート

この商品を購入したお客様はこれも購入しました