- Accueil

- À propos de nous

- Industrie

- Services

- Lecture

- Contactez-nous

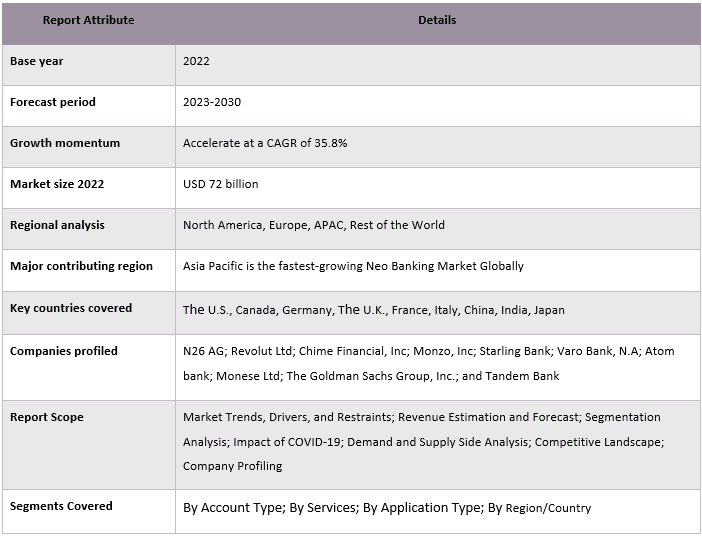

Marché de la néobanque : Analyse actuelle et prévisions (2023-2030)

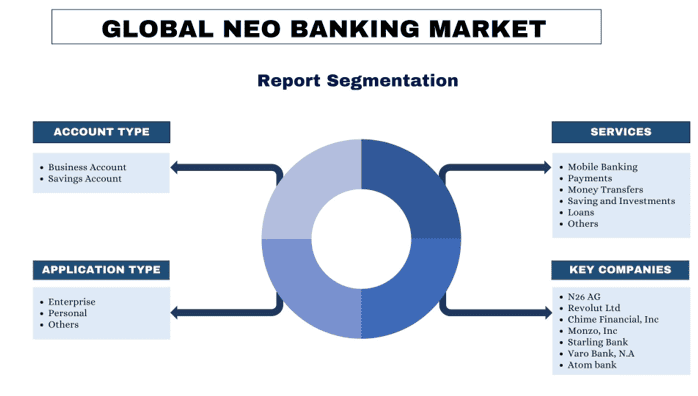

Accent sur le type de compte (comptes professionnels et comptes d'épargne) ; Services (services bancaires mobiles, paiements, transferts d'argent, épargne et investissements, prêts et autres) ; Type d'application (entreprise, personnelle et autres) ; et région/pays

Taille et prévisions du marché de la néobanque

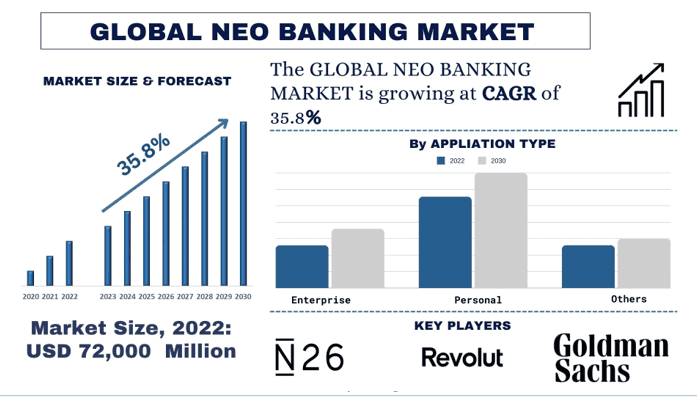

Le marché de la néobanque était évalué à 72 000 millions de dollars américains et devrait croître à un TCAC important d’environ 35,8 % au cours de la période prévisionnelle (2023-2030) en raison de la numérisation financière croissante.

Analyse du marché de la néobanque

La principale raison de la croissance rapide des néobanques est la commodité qu’elles offrent. Grâce à un accès 24 h/24 et 7 j/7 aux services via des applications mobiles, les clients peuvent gérer leurs finances à tout moment et en tout lieu. De plus, les néobanques ont souvent des coûts d’exploitation inférieurs à ceux des banques traditionnelles en raison de l’absence de succursales physiques.

En outre, cette forte croissance est également alimentée par le soutien gouvernemental favorable à ce secteur. Les gouvernements de divers pays ont reconnu le potentiel de l’innovation fintech et ont mis en place des bacs à sable réglementaires pour favoriser la croissance des jeunes entreprises de néobanque. Cet environnement réglementaire favorable a encouragé les entrepreneurs et les investisseurs à entrer sur ce marché.

De plus, en 2021, Stripe, une plateforme mondiale de traitement des paiements, a levé 600 millions de dollars américains lors d’un cycle de financement, valorisant l’entreprise à 95 milliards de dollars américains, ce qui souligne la confiance des investisseurs dans les entreprises fintech, et des entreprises comme Chime aux États-Unis et Revolut en Europe ont gagné en popularité en offrant des services adaptés aux milléniaux et aux voyageurs fréquents.

Tendances du marché de la néobanque

Cette section traite des principales tendances du marché qui influencent les différents segments du marché de la néobanque, telles qu’elles ont été identifiées par notre équipe d’experts en recherche.

Les services bancaires mobiles transforment l’industrie

L’application qui génère le maximum de revenus pour les néobanques est la banque mobile. Avec l’adoption croissante des téléphones intelligents et l’importance croissante des transactions numériques, la banque mobile est devenue un outil indispensable pour les clients qui recherchent la commodité et l’accessibilité dans la gestion de leurs finances. Les néobanques ont tiré parti de cette tendance en offrant des expériences bancaires mobiles fluides et conviviales qui répondent aux besoins financiers modernes. De plus, plusieurs facteurs ont contribué à la forte acceptabilité des nouveaux services bancaires mobiles auprès des consommateurs, tels qu’une interface conviviale. Par exemple, les néobanques accordent la priorité à l’expérience utilisateur, en offrant des interfaces intuitives qui permettent aux clients de naviguer facilement à travers divers services bancaires. La simplicité et la commodité des applications bancaires mobiles améliorent la satisfaction et la fidélité des clients. De plus, l’accessibilité et les fonctionnalités de sécurité que la néobanque offre à ses consommateurs renforcent la confiance entre les consommateurs, et le niveau d’accessibilité, permettant aux consommateurs d’accéder à leurs comptes à tout moment et en tout lieu, est un facteur clé de la fidélisation des consommateurs pour les néobanques. Par exemple, le Brésil est devenu l’une des régions à la croissance la plus rapide pour la néobanque, grâce à la poussée vers la numérisation de l’économie brésilienne. En date de 2023, une partie importante de la population brésilienne, soit environ 43 %, possède un compte de néobanque. NuBank, la plus grande néobanque du Brésil, a connu une croissance remarquable avec une base d’utilisateurs dépassant 48 millions, assurant ainsi le deuxième plus grand investissement d’environ 4,1 milliards de dollars américains au fil du temps depuis 2012.

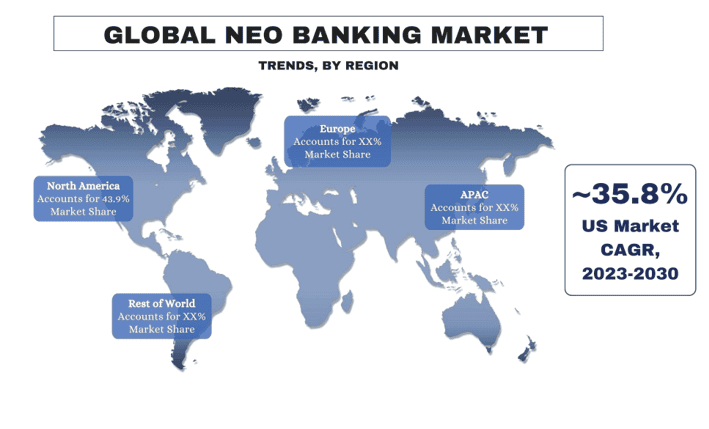

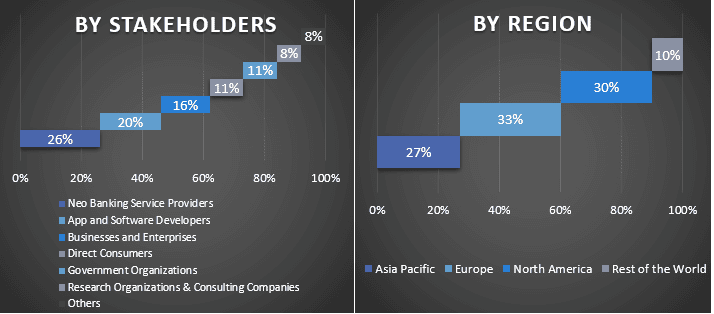

L’Europe détient la part importante de la néobanque en termes de part de marché

En Europe, l’Allemagne détient une part importante du marché. Les principaux facteurs qui stimulent la croissance du marché dans le pays sont son environnement réglementaire financier favorable qui aide l’industrie à prospérer à un rythme sans précédent.

Selon la Directive 2 sur les services de paiement (DSP2) de l’Union européenne, lancée en 2017 en Europe, a joué un rôle essentiel dans la promotion de l’innovation et de la concurrence dans le secteur financier en améliorant et en réglementant les services de paiement électronique en permettant l’accès de tiers aux données bancaires via des API bancaires ouvertes.

De plus, l’écosystème collaboratif en Europe entre les fintech, les banques traditionnelles et les organismes de réglementation a mis en place un environnement très favorable pour que l’industrie de la néobanque prospère dans la région. Par exemple, le partenariat entre les fournisseurs de services de néobanque et les banques traditionnelles a permis à ces banques uniquement numériques de se développer rapidement et d’accroître rapidement leur base de consommateurs.

Aperçu de l’industrie de la néobanque

Le marché de la néobanque est concurrentiel et fragmenté, avec la présence de plusieurs acteurs mondiaux et internationaux du marché. Les principaux acteurs adoptent différentes stratégies de croissance pour améliorer leur présence sur le marché, telles que les partenariats, les accords, les collaborations, les lancements de nouveaux produits, les expansions géographiques et les fusions et acquisitions. Parmi les principaux acteurs opérant sur le marché figurent N26 AG ; Revolut Ltd ; Chime Financial, Inc ; Monzo, Inc ; Starling Bank ; Varo Bank, N.A ; Atom Bank ; Monese Ltd ; The Goldman Sachs Group, Inc. ; et Tandem Bank.

Nouvelles du marché de la néobanque

- En 2023, une néobanque allemande nommée N26 a annoncé ses chiffres de croissance concernant sa base de consommateurs, d’environ 7 millions de consommateurs à travers l’Europe, soulignant l’acceptation culturelle de la néobanque dans la région.

- En mai 2023, Nymbus, une jeune entreprise qui permet aux banques de passer de leur infrastructure bancaire héritée à la néobanque, dans le but de maximiser l’acquisition de nouveaux clients, a annoncé avoir obtenu un investissement de 70 millions de dollars américains lors de sa ronde de série D.

Couverture du rapport sur le marché de la néobanque

Raisons d’acheter ce rapport :

- L’étude comprend une analyse de dimensionnement et de prévision du marché validée par des experts clés authentifiés de l’industrie.

- Le rapport présente un aperçu rapide de la performance globale de l’industrie en un coup d’œil.

- Le rapport couvre une analyse approfondie des principaux pairs de l’industrie en mettant l’accent sur les principales données financières de l’entreprise, les portefeuilles de produits, les stratégies d’expansion et les développements récents.

- Examen détaillé des facteurs, des contraintes, des principales tendances et des opportunités qui prévalent dans l’industrie.

- L’étude couvre de manière exhaustive le marché à travers différents segments.

- Analyse approfondie au niveau régional de l’industrie.

Options de personnalisation :

Le marché mondial de la néobanque peut être davantage personnalisé selon les besoins ou tout autre segment de marché. En outre, UMI comprend que vous pouvez avoir vos propres besoins commerciaux, alors n’hésitez pas à nous contacter pour obtenir un rapport qui convient parfaitement à vos besoins.

Table des matières

Méthodologie de recherche pour l'analyse du marché de la néobanque (2023-2030)

L'analyse du marché historique, l'estimation du marché actuel et la prévision du marché futur du marché mondial de la néobanque ont été les trois principales étapes entreprises pour créer et analyser l'adoption de la néobanque dans les principales régions du monde. Une recherche secondaire exhaustive a été menée pour collecter les chiffres du marché historique et estimer la taille actuelle du marché. Deuxièmement, pour valider ces informations, de nombreux résultats et hypothèses ont été pris en compte. De plus, des entretiens primaires exhaustifs ont également été menés avec des experts de l'industrie tout au long de la chaîne de valeur du marché mondial de la néobanque. Après l'hypothèse et la validation des chiffres du marché par le biais d'entretiens primaires, nous avons utilisé une approche descendante/ascendante pour prévoir la taille complète du marché. Par la suite, des méthodes de ventilation du marché et de triangulation des données ont été adoptées pour estimer et analyser la taille du marché des segments et sous-segments de l'industrie concernée. La méthodologie détaillée est expliquée ci-dessous :

Analyse de la taille du marché historique

Étape 1 : Étude approfondie des sources secondaires :

Une étude secondaire détaillée a été menée pour obtenir la taille du marché historique du marché de la néobanque à partir de sources internes à l'entreprise telles que les rapports annuels et les états financiers, les présentations de performance, les communiqués de presse, etc., et des sources externes, notamment les revues, les actualités et les articles, les publications gouvernementales, les publications des concurrents, les rapports sectoriels, les bases de données tierces et d'autres publications crédibles.

Étape 2 : Segmentation du marché :

Après avoir obtenu la taille du marché historique du marché de la néobanque, nous avons mené une analyse secondaire détaillée pour recueillir des informations et des parts de marché historiques pour différents segments et sous-segments pour les principales régions. Les principaux segments inclus dans le rapport sont le type de compte, les services et le type d'application. Des analyses plus approfondies au niveau des pays ont été menées pour évaluer l'adoption globale des modèles de test dans cette région.

Étape 3 : Analyse des facteurs :

Après avoir acquis la taille du marché historique des différents segments et sous-segments, nous avons mené une analyse des facteurs détaillée pour estimer la taille actuelle du marché de la néobanque. De plus, nous avons effectué une analyse des facteurs à l'aide de variables dépendantes et indépendantes telles que le type de compte, les services et le type d'application du marché de la néobanque. Une analyse approfondie a été menée sur les scénarios de l'offre et de la demande en tenant compte des principaux partenariats, des fusions et acquisitions, de l'expansion commerciale et des lancements de produits dans le secteur du marché de la néobanque à travers le monde.

Estimation et prévision de la taille actuelle du marché

Détermination de la taille actuelle du marché : Sur la base des informations exploitables tirées des 3 étapes ci-dessus, nous sommes arrivés à la taille actuelle du marché, aux principaux acteurs du marché mondial de la néobanque et aux parts de marché des segments. Toutes les répartitions en pourcentage et les ventilations du marché requises ont été déterminées à l'aide de l'approche secondaire susmentionnée et ont été vérifiées par le biais d'entretiens primaires.

Estimation et prévision : Pour l'estimation et la prévision du marché, des pondérations ont été attribuées à différents facteurs, notamment les moteurs et les tendances, les contraintes et les opportunités disponibles pour les parties prenantes. Après avoir analysé ces facteurs, les techniques de prévision pertinentes, c'est-à-dire l'approche descendante/ascendante, ont été appliquées pour parvenir à la prévision du marché pour 2030 pour différents segments et sous-segments à travers les principaux marchés mondiaux. La méthodologie de recherche adoptée pour estimer la taille du marché comprend :

- La taille du marché de l'industrie, en termes de revenus (USD) et le taux d'adoption du marché de la néobanque à travers les principaux marchés nationaux

- Toutes les parts en pourcentage, les divisions et les ventilations des segments et sous-segments du marché

- Les principaux acteurs du marché mondial de la néobanque en termes de produits offerts. De plus, les stratégies de croissance adoptées par ces acteurs pour être compétitifs sur le marché en croissance rapide.

Validation de la taille et de la part de marché

Recherche primaire : Des entretiens approfondis ont été menés avec les principaux leaders d'opinion (KOL), notamment les cadres supérieurs (CXO/VP, chef des ventes, chef du marketing, chef des opérations, chef régional, chef de pays, etc.) dans les principales régions. Les résultats de la recherche primaire ont ensuite été résumés et une analyse statistique a été effectuée pour prouver l'hypothèse énoncée. Les données issues de la recherche primaire ont été regroupées avec les résultats secondaires, transformant ainsi l'information en informations exploitables.

Répartition des participants primaires dans les différentes régions

Ingénierie du marché

La technique de triangulation des données a été utilisée pour compléter l'estimation globale du marché et pour parvenir à des chiffres statistiques précis pour chaque segment et sous-segment du marché mondial de la néobanque. Les données ont été divisées en plusieurs segments et sous-segments après avoir étudié divers paramètres et tendances dans les domaines de la pureté et de l'application sur le marché mondial de la néobanque.

L'objectif principal de l'étude du marché mondial de la néobanque

Les tendances actuelles et futures du marché mondial de la néobanque ont été identifiées avec précision dans l'étude. Les investisseurs peuvent obtenir des informations stratégiques pour fonder leur jugement en matière d'investissements sur l'analyse qualitative et quantitative effectuée dans l'étude. Les tendances actuelles et futures du marché ont déterminé l'attractivité globale du marché au niveau régional, offrant une plateforme au participant industriel pour exploiter le marché inexploité afin de bénéficier d'un avantage de premier entrant. Les autres objectifs quantitatifs des études comprennent :

- Analyser la taille actuelle et prévue du marché de la néobanque en termes de valeur (USD). De plus, analysez la taille actuelle et prévue du marché des différents segments et sous-segments.

- Les segments de l'étude comprennent les domaines du type de compte, des services et du type d'application.

- Définir et analyser le cadre réglementaire de la néobanque

- Analyser la chaîne de valeur impliquée avec la présence de divers intermédiaires, ainsi qu'analyser les comportements des clients et des concurrents de l'industrie

- Analyser la taille actuelle et prévue du marché de la néobanque pour la région principale

- Les principaux pays des régions étudiées dans le rapport comprennent l'Asie-Pacifique, l'Europe, l'Amérique du Nord et le reste du monde

- Profils d'entreprise du marché de la néobanque et les stratégies de croissance adoptées par les acteurs du marché pour se maintenir sur le marché en croissance rapide.

- Analyse approfondie au niveau régional de l'industrie

Questions Fréquemment Posées FAQ

Q1 : Quelle est la taille actuelle du marché et le potentiel de croissance du marché mondial de la néobanque ?

Q2 : Quels sont les facteurs clés de la croissance du marché mondial de la néobanque ?

Q3: Quel segment du marché mondial de la néo-banque connaît la croissance la plus rapide par type de service ?

Q4 : Quelles sont les technologies émergentes et les tendances du marché mondial de la néobanque ?

Q5 : Quelle région connaîtra la croissance la plus rapide sur le marché mondial de la néobanque ?

Q6 : Quels sont les principaux acteurs du marché mondial de la néobanque ?

Connexes Rapports

Les clients qui ont acheté cet article ont également acheté