Альтернативный рынок финансирования: текущий анализ и прогноз (2025-2033)

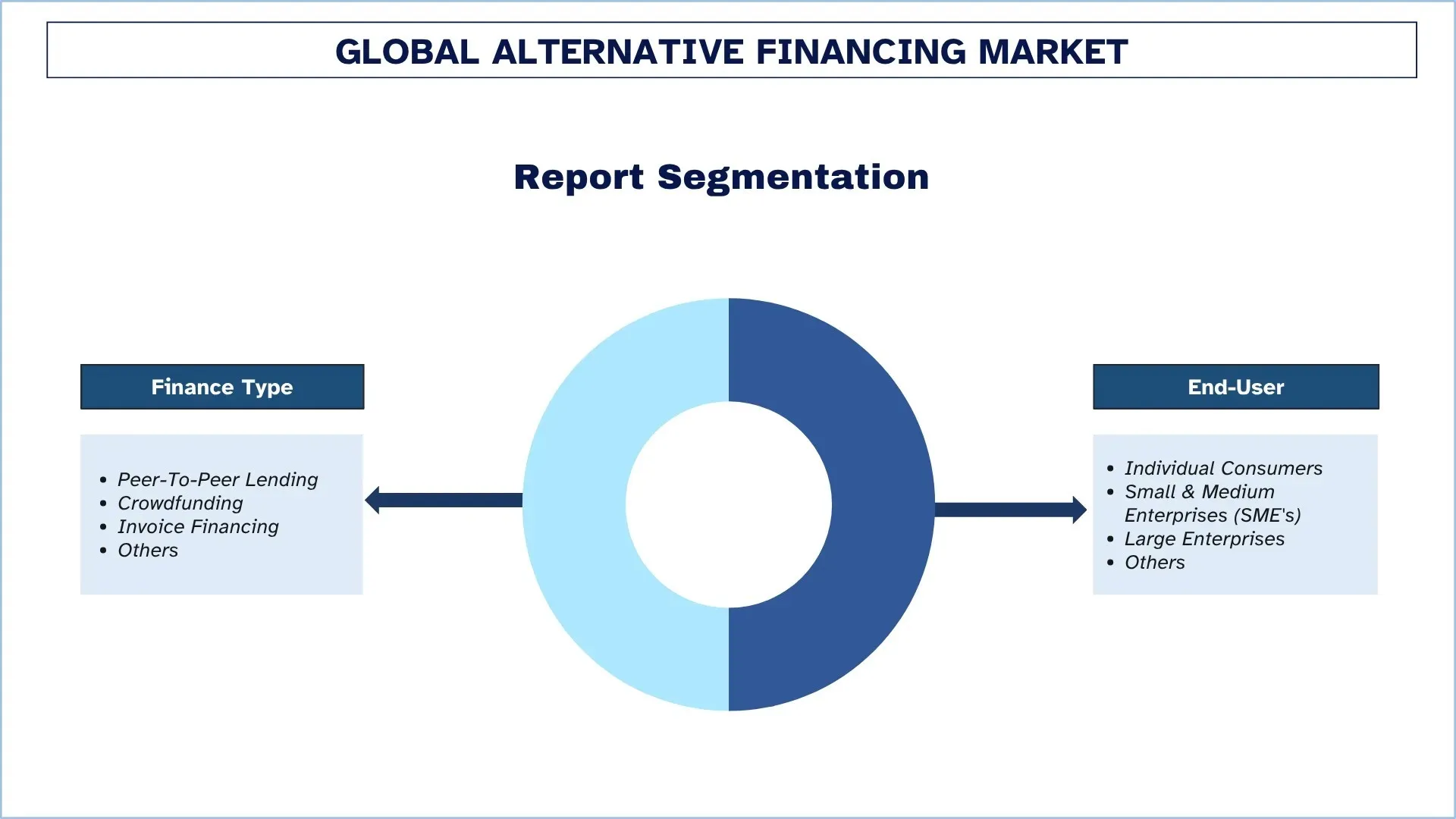

Акцент на типе финансирования (P2P-кредитование, краудфандинг, факторинговое финансирование и прочее); конечном пользователе (индивидуальные потребители, малые и средние предприятия {МСП}, крупные предприятия и прочие); и регионе/стране

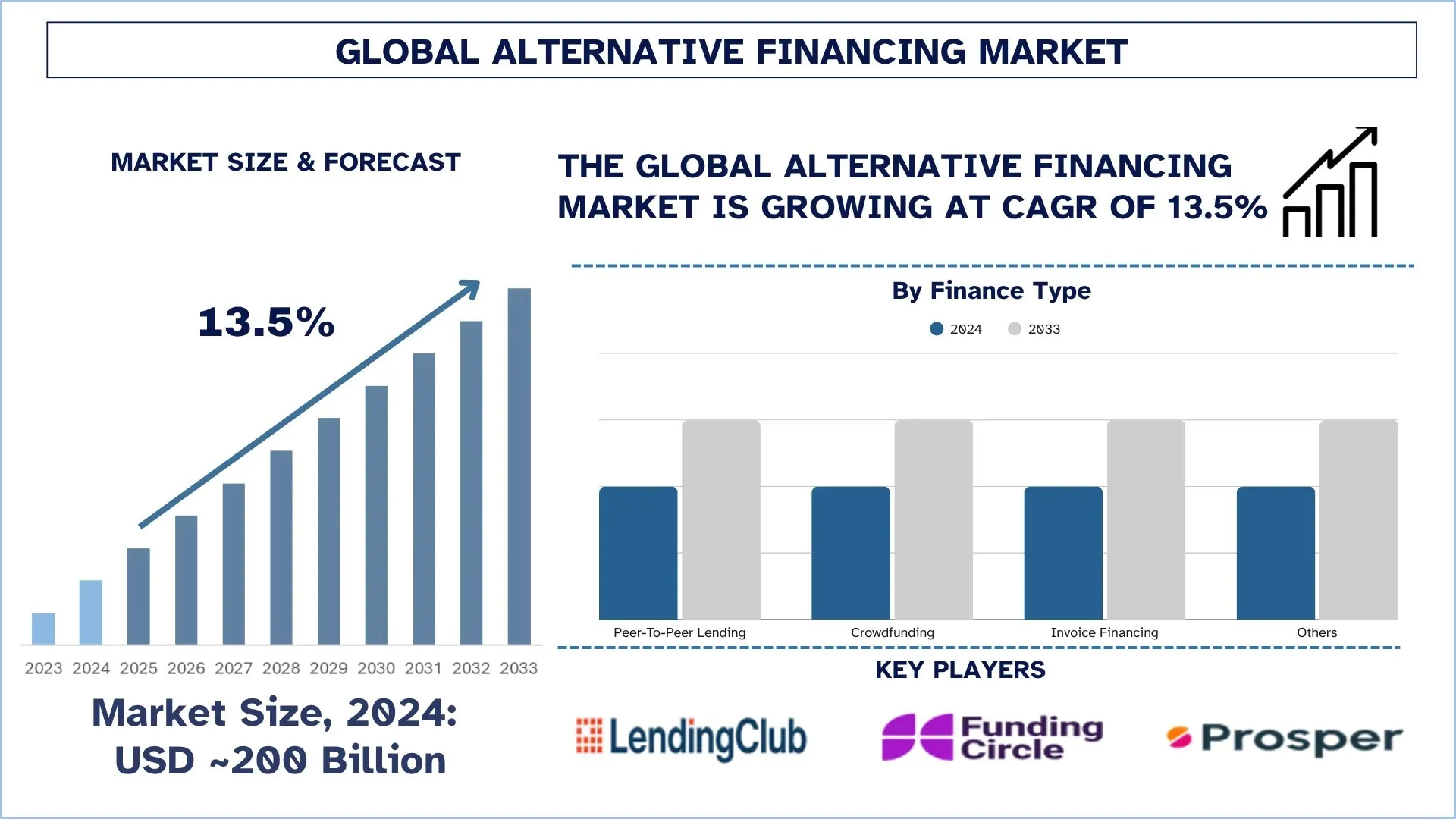

Размер и прогноз глобального рынка альтернативного финансирования

Объем глобального рынка альтернативного финансирования в 2024 году оценивался примерно в 200 миллиардов долларов США, и ожидается, что в течение прогнозируемого периода (2025-2033 гг.) он будет расти с высокими среднегодовыми темпами роста (CAGR) около 13,5%, что обусловлено растущей цифровизацией, увеличением спроса на быстрое и доступное финансирование, ростом инноваций в области финансовых технологий, нормативной поддержкой нетрадиционного кредитования и расширением глобальных предпринимательских экосистем.

Анализ рынка альтернативного финансирования

Альтернативное финансирование, называемое также кредитованием на торговых площадках, одноранговым кредитованием и P2P-кредитованием. Эти кредиты предоставляются через онлайн-платформы, которые используют технологии для объединения заемщиков, недостаточно обслуживаемых традиционными кредитными учреждениями, с инвесторами, ищущими привлекательные инвестиции, приносящие доход. Модель кредитования выросла из потребительских ссуд небольшого размера, предоставляемых отдельными инвесторами на основе P2P без обеспечения.

Рынок альтернативного финансирования значительно преобразует глобальные финансовые системы, предлагая доступные, основанные на технологиях варианты финансирования, которые отличаются от традиционных банковских услуг. Растущий спрос со стороны малых и средних предприятий (МСП), стартапов и потребителей, стремящихся к гибкому и быстрому доступу к капиталу, способствует росту рынка. Цифровые инновации, включая интеграцию систем кредитного скоринга на основе искусственного интеллекта, безопасности на основе блокчейна и андеррайтинга на основе данных, повышают эффективность и прозрачность платформы. Кроме того, растущие инициативы по расширению финансовой доступности и рост онлайн-финансовых платформ расширяют клиентскую базу в развивающихся странах. Поскольку традиционные банки придерживаются строгих стандартов кредитования, появляются новые альтернативные кредиторы, которые устраняют важнейшие пробелы в финансировании, поддерживают стартапы и способствуют росту глобальной цифровой экономики.

Тенденции глобального рынка альтернативного финансирования

В этом разделе рассматриваются ключевые тенденции рынка, которые влияют на различные сегменты глобального рынка альтернативного финансирования, согласно выводам нашей команды экспертов-исследователей.

Растущий переход от традиционных финансовых услуг к альтернативному и цифровому финансированию

Растущий переход от традиционных финансовых услуг к альтернативному и цифровому финансированию является одной из наиболее заметных тенденций на глобальном рынке альтернативного финансирования. Традиционные банки, из-за их строгих критериев кредитования, ручных процессов и ограниченной доступности, все чаще заменяются или дополняются платформами, основанными на финансовых технологиях, которые предоставляют быстрые, гибкие и удобные услуги. Потребители и предприятия переходят к онлайн-кредитованию, краудфандингу и одноранговым (P2P) платформам, которые обеспечивают мгновенные кредитные решения, более низкие процентные ставки и минимальный документооборот. Это изменение обусловлено технологическими инновациями, расширением доступа к Интернету и растущим спросом на персонализированные финансовые услуги. Например, исследование Cornerstone Advisor 2025 показало, что в США более 2 триллионов долларов США депозитов перешли из традиционных банков на платформы сбережений и кредитования, возглавляемые финтех-компаниями. Этот сдвиг ускоряется появлением альтернативных финансовых кредиторов, таких как SoFi, LendingClub и Upstart, которые используют искусственный интеллект и анализ данных для оценки кредитоспособности, выходя за рамки традиционных показателей, тем самым стимулируя рост рынка.

Сегментация отрасли альтернативного финансирования

В этом разделе представлен анализ ключевых тенденций в каждом сегменте отчета о глобальном рынке альтернативного финансирования, а также прогнозы на глобальном, региональном и страновом уровнях на 2025-2033 годы.

Сегмент однорангового кредитования доминирует на глобальном рынке альтернативного финансирования

На основе типа финансирования рынок подразделяется на одноранговое кредитование, краудфандинг, факторинговое финансирование и другие. Среди них сегмент однорангового (P2P) кредитования занимает наибольшую долю рынка альтернативного финансирования благодаря своей способности предоставлять быстрое, доступное и недорогое финансирование по сравнению с традиционными банковскими системами. P2P-платформы обеспечивают прямую связь между заемщиками и инвесторами, устраняя посредников и сокращая административные расходы. Это приводит к конкурентным процентным ставкам и более высокой доходности, что способствует росту рынка. Тем не менее, сегмент факторингового финансирования демонстрирует самые быстрые темпы роста на рынке альтернативного финансирования из-за растущей потребности в быстрой ликвидности среди малых и средних предприятий (МСП). Правительства в таких странах, как Индия и Великобритания, поддерживают факторинговое финансирование и финансирование цепочек поставок, чтобы помочь МСП и укрепить бизнес-экосистемы, что еще больше стимулирует рост рынка.

Сегмент индивидуальных потребителей доминирует на глобальном рынке альтернативного финансирования.

На основе категории конечных пользователей рынок подразделяется на индивидуальных потребителей, малые и средние предприятия (МСП), крупные предприятия и другие. Среди них сегмент индивидуальных потребителей занимает наибольшую долю рынка альтернативного финансирования из-за растущего спроса на быстрые, удобные и доступные личные ссуды. Платформы альтернативного финансирования, в отличие от традиционных банков, предлагают более быстрое одобрение, требуют меньше документации и предоставляют более гибкие варианты погашения. Такой подход привлекает разнообразную группу потребителей и еще больше стимулирует рост рынка. Тем не менее, сегмент малых и средних предприятий (МСП) испытывает самые быстрые темпы роста из-за ограниченного доступа к традиционному банковскому кредиту и растущего спроса на гибкие варианты финансирования. Рост платформ финансовых технологий и инструментов цифровой оценки кредитоспособности еще больше упростил процесс кредитования, позволяя МСП эффективно привлекать средства, что еще больше способствует росту рынка.

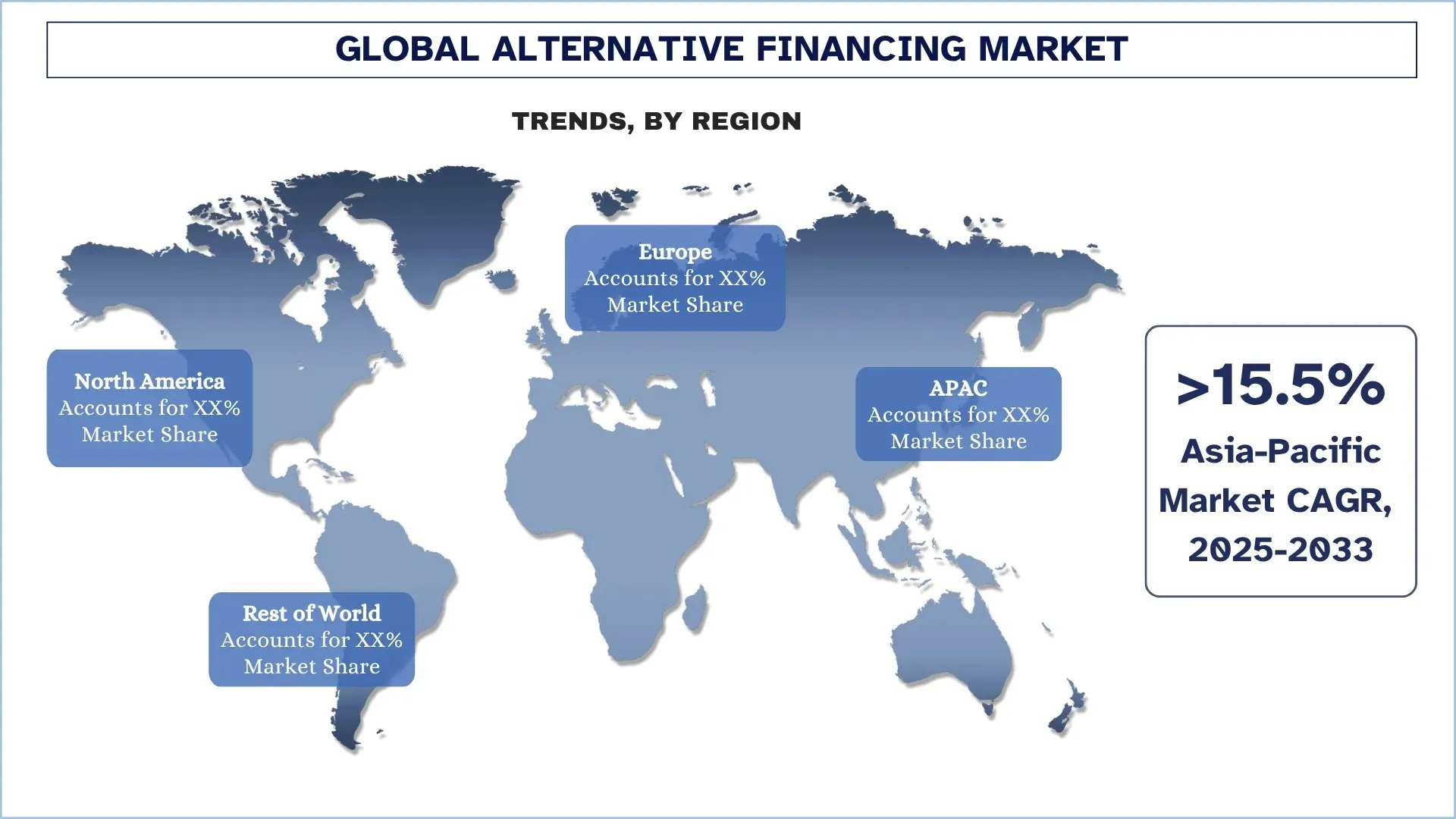

Северная Америка занимает самую большую долю рынка на глобальном рынке альтернативного финансирования

Северная Америка доминирует на рынке альтернативного финансирования благодаря своей хорошо развитой финансовой инфраструктуре, широкому распространению финансовых технологий и благоприятной нормативно-правовой среде. В регионе находится большое количество устоявшихся платформ альтернативного кредитования и одноранговых торговых площадок, которые удовлетворяют спрос как индивидуальных, так и бизнес-заемщиков. Сильная цифровая связь, широкое использование онлайн-платежных систем и высокая осведомленность потребителей стимулировали переход к нетрадиционным решениям финансирования. Кроме того, благоприятная государственная политика и нормативная ясность, особенно в США и Канаде, способствуют инновациям и инвестициям в платформы цифрового кредитования и краудфандинга. Кроме того, растущее внедрение таких технологий, как искусственный интеллект, блокчейн и анализ данных, улучшило оценку кредитоспособности и управление рисками, укрепляя позиции региона на рынке.

США занимали доминирующую долю на рынке альтернативного финансирования в Северной Америке в 2024 году

США доминировали на рынке альтернативного финансирования благодаря своей хорошо развитой экосистеме финансовых технологий, сильной цифровой инфраструктуре и благоприятной для инноваций финансовой среде. Страна служит центром для многочисленных платформ альтернативного кредитования и краудфандинга, которые обслуживают различные сегменты заемщиков, от частных лиц, ищущих личные ссуды, до стартапов и малых предприятий, которым необходим капитал для роста. Нормативно-правовая база страны, поддерживаемая такими агентствами, как Федеральная резервная система, Бюро финансовой защиты потребителей (CFPB) и Администрация малого бизнеса (SBA), способствует инновациям, обеспечивая при этом финансовую стабильность. Широкое распространение смартфонов и внедрение цифровых платежей повысили популярность однорангового кредитования, Buy Now Pay Later (BNPL) и онлайн-кредитования малого бизнеса. Кроме того, интеграция искусственного интеллекта, больших данных и технологий блокчейна позволила проводить точную оценку кредитоспособности и автоматизировать обработку кредитов. Таким образом, сочетание технологического лидерства, сильной предпринимательской базы и расширяющегося партнерства в области финансовых технологий укрепляет позиции США на глобальном рынке альтернативного финансирования.

Конкурентная среда в отрасли альтернативного финансирования

Глобальный рынок альтернативного финансирования является конкурентным, на нем присутствует несколько глобальных и международных игроков. Ключевые игроки применяют различные стратегии роста для расширения своего присутствия на рынке, такие как партнерства, соглашения, сотрудничество, географическое расширение, а также слияния и поглощения.

Топ-компании рынка альтернативного финансирования

Некоторые из основных игроков на рынке - LendingClub Bank, Funding Circle Ltd., Prosper Funding LLC., Fundbox, Inc., Ant Group CO., Ltd., Bluevine Inc., OnDeck (Enova International), Indiegogo, Inc., Social Finance, LLC., и GoFundMe Inc.

Последние разработки на рынке альтернативного финансирования

В июле 2025 года BlackRock завершила приобретение HPS Investment Partners для создания единой платформы частного финансирования и расширения своих возможностей в области альтернативного кредитования в глобальном масштабе. Ожидается, что это приобретение повысит операционную эффективность BlackRock.

В мае 2025 года Saarathi Finance привлекла 53,45 миллиона долларов США в виде акционерного финансирования для устранения кредитных пробелов для микро- и нано-предприятий в недостаточно обслуживаемых регионах Индии. Ожидается, что эти инвестиции увеличат спрос на альтернативное финансирование в Азиатско-Тихоокеанском регионе.

Отчет о глобальном рынке альтернативного финансирования

Атрибут отчета | Подробности |

Базовый год | 2024 |

Период прогнозирования | 2025-2033 |

Динамика роста | Ускорение при среднегодовом темпе роста (CAGR) 13,5% |

Размер рынка в 2024 г. | Около 200 миллиардов долларов США |

Региональный анализ | Северная Америка, Европа, Азиатско-Тихоокеанский регион, остальной мир |

Основной вкладчик в регион | Ожидается, что в течение прогнозируемого периода на рынке будет доминировать регион Северной Америки. |

Основные охваченные страны | США, Канада, Германия, Великобритания, Испания, Италия, Франция, Китай, Япония и Индия. |

Охваченные компании | LendingClub Bank, Funding Circle Ltd., Prosper Funding LLC., Fundbox, Inc., Ant Group CO., Ltd., Bluevine Inc., OnDeck (Enova International), Indiegogo, Inc., Social Finance, LLC., и GoFundMe Inc. |

Область применения отчета | Тенденции рынка, драйверы и ограничения; Оценка доходов и прогноз; Анализ сегментации; Анализ спроса и предложения; Конкурентная среда; Профилирование компаний |

Охваченные сегменты | По типу финансирования, по конечному пользователю и по региону/стране |

Причины для покупки отчета о рынке альтернативного финансирования:

Исследование включает в себя анализ размера рынка и прогнозирование, подтвержденные проверенными ключевыми экспертами отрасли.

В отчете вкратце рассматриваются общие показатели отрасли.

Отчет охватывает углубленный анализ видных представителей отрасли, в основном с упором на ключевые финансовые показатели бизнеса, портфели типов, стратегии расширения и последние разработки.

Подробное изучение драйверов, ограничений, ключевых тенденций и возможностей, преобладающих в отрасли.

Исследование всесторонне охватывает рынок по различным сегментам.

Углубленный региональный анализ отрасли.

Варианты настройки:

Глобальный рынок альтернативного финансирования может быть дополнительно настроен в соответствии с требованиями или любым другим сегментом рынка. Кроме того, UnivDatos понимает, что у вас могут быть свои собственные бизнес-потребности; поэтому не стесняйтесь обращаться к нам, чтобы получить отчет, который полностью соответствует вашим требованиям.

Содержание

Методология исследования для анализа глобального рынка альтернативного финансирования (2023-2033 гг.)

Мы проанализировали исторический рынок, оценили текущий рынок и спрогнозировали будущий рынок глобального рынка альтернативного финансирования, чтобы оценить его применение в основных регионах мира. Мы провели исчерпывающее вторичное исследование, чтобы собрать исторические данные о рынке и оценить текущий размер рынка. Для подтверждения этих данных мы тщательно изучили многочисленные результаты и предположения. Кроме того, мы провели углубленные первичные интервью с отраслевыми экспертами по всей цепочке создания стоимости альтернативного финансирования. После проверки рыночных показателей посредством этих интервью мы использовали подходы как сверху вниз, так и снизу вверх для прогнозирования общего размера рынка. Затем мы применили методы разбивки рынка и триангуляции данных для оценки и анализа размера рынка отраслевых сегментов и подсегментов.

Инжиниринг рынка

Мы применили метод триангуляции данных, чтобы завершить общую оценку рынка и получить точные статистические данные для каждого сегмента и подсегмента глобального рынка альтернативного финансирования. Мы разделили данные на несколько сегментов и подсегментов, проанализировав различные параметры и тенденции, включая тип финансирования, конечного пользователя и регионы в рамках глобального рынка альтернативного финансирования.

Основная цель исследования глобального рынка альтернативного финансирования

Исследование выявляет текущие и будущие тенденции на глобальном рынке альтернативного финансирования, предоставляя стратегические сведения для инвесторов. В нем освещается привлекательность регионального рынка, что позволяет участникам отрасли осваивать неиспользованные рынки и получать преимущество первопроходца. Другие количественные цели исследований включают:

Анализ размера рынка: Оценка текущего и прогнозируемого размера рынка глобального рынка альтернативного финансирования и его сегментов в стоимостном выражении (долл. США).

Сегментация рынка альтернативного финансирования: Сегменты в исследовании включают области типа финансирования, конечного пользователя и региона.

Нормативно-правовая база и анализ цепочки создания стоимости: Изучение нормативно-правовой базы, цепочки создания стоимости, поведения клиентов и конкурентной среды индустрии альтернативного финансирования.

Региональный анализ: Проведение детального регионального анализа для ключевых регионов, таких как Азиатско-Тихоокеанский регион, Европа, Северная Америка и остальной мир.

Профили компаний и стратегии роста: Профили компаний рынка альтернативного финансирования и стратегии роста, принятые участниками рынка для поддержания быстрорастущего рынка.

Часто задаваемые вопросы Часто задаваемые вопросы

Q1: Каков текущий размер рынка глобального альтернативного финансирования и его потенциал роста?

По состоянию на 2024 год, объем мирового рынка альтернативного финансирования составляет приблизительно 200 миллиардов долларов США. Прогнозируется, что рынок будет расширяться со среднегодовым темпом роста (CAGR) около 13,5% с 2025 по 2033 год, что обусловлено растущим внедрением платформ цифрового кредитования и растущей потребностью в доступном капитале среди малых предприятий и стартапов.

Q2: Какой сегмент имеет наибольшую долю на мировом рынке альтернативного финансирования по категориям типов финансирования?

Сегмент однорангового (P2P) кредитования занимает наибольшую долю на мировом рынке альтернативного финансирования. Его популярность обусловлена возможностью прямого соединения заемщиков и инвесторов, что обеспечивает более быстрое одобрение, снижение затрат и гибкие модели кредитования. Многие предприятия также внедряют локальные финансовые платформы для обеспечения лучшего контроля данных, повышенной безопасности и соответствия нормативным стандартам.

Q3: Каковы движущие факторы роста глобального рынка альтернативного финансирования?

Ключевые факторы роста рынка альтернативного финансирования включают:

• Растущий спрос на доступ к капиталу среди стартапов и МСП.

• Расширение малого и среднего бизнеса (МСП) во всем мире.

• Рост экономики Gig, стимулирующий гибкие варианты дохода и кредитования.

Q4: Каковы новые технологии и тенденции на глобальном рынке альтернативного финансирования?

Новые тенденции на рынке альтернативного финансирования включают в себя:

• Переход от традиционных финансовых услуг к цифровым и альтернативным финансовым платформам.

• Растущее внедрение цифровизации и виртуализации, поддерживаемое технологиями Индустрии 4.0, такими как ИИ, блокчейн и облачные вычисления.

Q5: Каковы основные проблемы на глобальном рынке альтернативного финансирования?

Ключевые вызовы на рынке альтернативного финансирования включают:

• Сложная нормативно-правовая среда, особенно для трансграничной финансовой деятельности.

• Высокий риск кредитного дефолта из-за ограниченной кредитной истории и нетрадиционных моделей кредитования.

Q6: Какой регион доминирует на глобальном рынке альтернативного финансирования?

Северная Америка доминирует на мировом рынке альтернативного финансирования благодаря развитой финтех-экосистеме, благоприятным нормативно-правовым рамкам и высокой степени внедрения цифровых технологий. Лидерство региона также обусловлено присутствием ключевых игроков рынка и быстрым расширением платформ peer-to-peer и краудфандинга.

Q7: Кто является ключевыми конкурентами на глобальном рынке альтернативного финансирования?

К ведущим игрокам в индустрии альтернативного финансирования относятся:

• LendingClub Bank

• Funding Circle Ltd.

• Prosper Funding LLC.

• Fundbox, Inc.

• Ant Group CO., Ltd.

• Bluevine Inc.

• OnDeck (Enova International)

• Indiegogo, Inc.

• Social Finance, LLC.

• GoFundMe Inc.

Q8: Какие ключевые инвестиционные возможности существуют на рынке альтернативного финансирования?

Инвесторы все чаще обращают внимание на возможности в инструментах оценки кредитоспособности на основе искусственного интеллекта, платформах кредитования на основе блокчейна и моделях финансирования, ориентированных на ESG. Растущее распространение цифровых финансовых экосистем и растущий спрос на трансграничное альтернативное кредитование открывают значительный инвестиционный потенциал. Участники рынка, ориентированные на эти области, могут добиться высокой доходности и получить конкурентное преимущество в развивающейся финтех-среде.

Q9: Как слияния, поглощения и партнерства формируют индустрию альтернативного финансирования?

Слияния, поглощения и стратегические коллаборации играют решающую роль в стимулировании инноваций и консолидации рынка. Ведущие компании приобретают финтех-стартапы для интеграции передовой аналитики, автоматизации и безопасных платежных технологий. Эти шаги укрепляют их продуктовые портфели, расширяют географическое присутствие и ускоряют внедрение альтернативных платформ кредитования и краудфандинга по всему миру.

Связанные Отчеты

Клиенты, купившие этот товар, также купили