越南贷款市场:现状分析与预测(2025-2033)

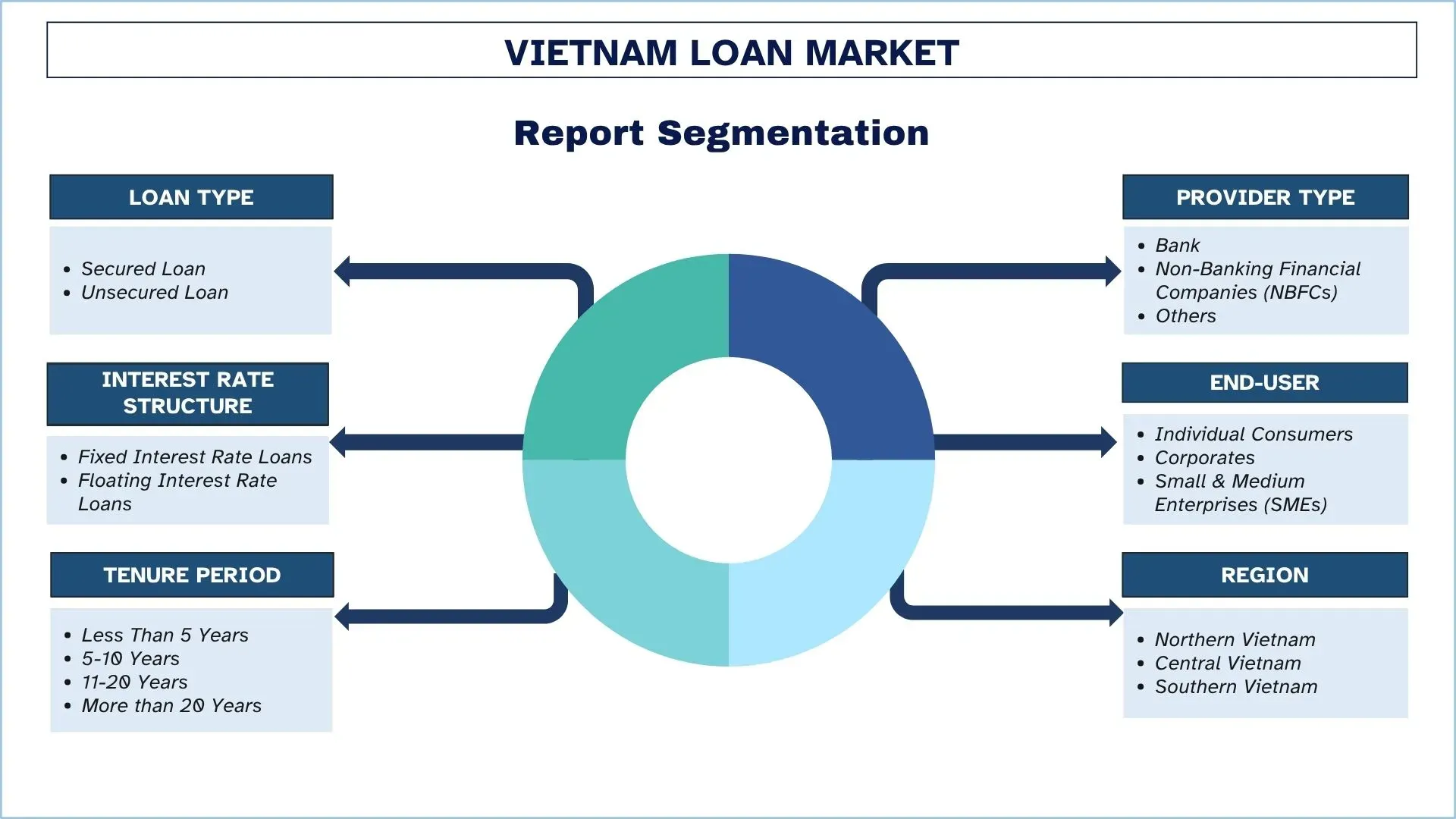

侧重贷款类型(抵押贷款、无抵押贷款);提供商类型(银行、非银行金融公司(NBFCs)、其他);利率结构(固定利率贷款、浮动利率贷款);最终用户(个人消费者、企业、中小型企业(SMEs));期限(5年以下、5-10年、11-20年、20年以上);以及地区/省份

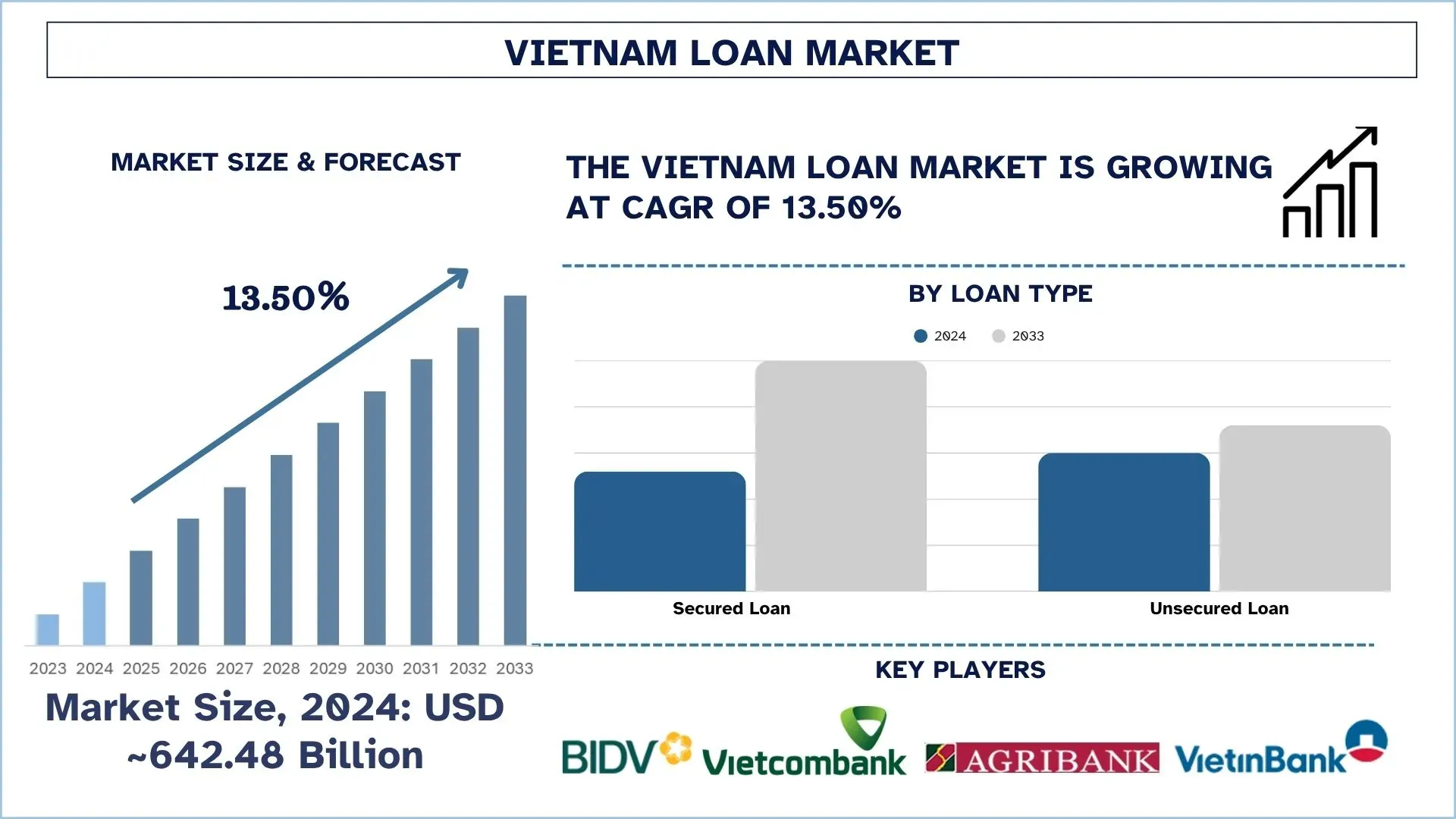

越南贷款市场规模及预测

2024年,越南贷款市场估值为6424.8亿美元左右,预计在预测期内(2025-2033F)将以约13.50%的强劲复合年增长率增长,这归功于银行业的快速数字化转型,以及政府为实现金融普惠所采取的举措。

越南贷款市场分析

贷款是由金融机构或贷款人根据特定条件向个人、公司或组织提供的借款,通常包括利息费用和还款条款。它允许借款人借钱购买房屋、教育、促进业务增长和其他支出。

越南公司正在利用数字贷款平台、人工智能驱动的信用评分和基于移动设备的贷款应用程序来扩大其覆盖范围并加快审批流程。此外,非银行金融机构(NBFC)和银行正在为中小企业推出特殊产品,以及提供灵活期限和有竞争力的利率的个人贷款。此外,嵌入式融资选择正在通过与电子商务和金融科技公司的合作而扩展,贷款人正在转向区块链技术,以确保其业务运营的透明度和合规性。此外,绿色融资产品的发行已纳入ESG战略,并允许金融机构利用对具有气候意识的信贷服务日益增长的兴趣。

2024年8月28日,越南央行宣布对其可持续银行业框架进行修改,以促进公司获得绿色信贷的机会,在这个快速增长的亚洲经济体中,该国正寻求摆脱煤炭依赖,并加大可再生能源的生产。

越南贷款市场趋势

本节讨论了由我们的研究专家团队发现的、影响越南贷款市场各个细分市场的关键市场趋势。

点对点(P2P)贷款的兴起

在越南,点对点(P2P)贷款业务的增长归因于互联网普及率的提高、数字支付的使用以及在短时间内获得快速无抵押信贷的需求。P2P不能像普通银行那样承诺,因为它们提供更快的审批速度,甚至是有竞争力的利率,这是一个对技术导向的千禧一代和中小企业非常有吸引力的特性。通过监管将P2P贷款正规化,正在提高其可信度并增强投资者信心。这一趋势在很大程度上促进了金融普惠,使P2P成为越南数字贷款环境扩展增长的重要驱动力。

2025年5月2日,越南政府批准了一项为期两年的试点计划,以测试点对点(P2P)贷款、信用评分和基于开放API的数据共享。该倡议在4月29日发布的第94号法令中概述,为银行业金融科技创新引入了一个监管沙盒,将于7月1日开始。

越南贷款行业细分

本节分析了越南贷款市场报告各个细分市场的关键趋势,以及2025-2033年区域和省级层面的预测。

2024年,有抵押贷款市场占据了主导市场份额。

根据贷款类型,市场分为有抵押贷款和无抵押贷款。2024年,有抵押贷款细分市场占据了贷款市场的主导份额。对住房的需求和城市基础设施的快速发展使得有抵押贷款成为越南增长的主要来源之一。此外,这些贷款降低了贷款人与信贷相关的风险,这一事实鼓励银行提供优惠的利率和条款。这带来了收入基础的稳定性,将鼓励更多的参与者进入市场。为了说明这一点,2025年2月14日,亚洲商业银行(ACB)推出了“首套房”贷款套餐,专门为希望进入房地产市场的年轻购房者设计。该计划提供长达30年的贷款期限,具有吸引力的年利率从5.5%起,前五年为固定利率。该计划旨在帮助收入稳定的年轻客户更容易地获得资金来购买他们的第一套住房。

预计在预测期内(2025-2033年),中小型企业(SME)细分市场将以最高的复合年增长率增长。

根据最终用户,市场分为个人消费者、企业和中小型企业(SME)。其中,由于对营运资金和扩张贷款的需求不断增长,预计中小型企业(SME)细分市场将在预测期内(2025-2033年)以最高的复合年增长率增长。由于中小企业对越南经济的高贡献,针对这一类别的定制贷款产品刺激了信贷的使用。中小企业贷款机构也受益于市场份额的增加,这提供了竞争优势。2024年4月26日,越南政府发布了第45/2024/NĐ-CP号法令,该法令修订了2019年5月10日关于国家中小企业发展基金(SME基金)组织和运作的第39/2019/NĐ-CP号法令。新法令的目的是在中小企业基金下产生更广泛的经济效益。

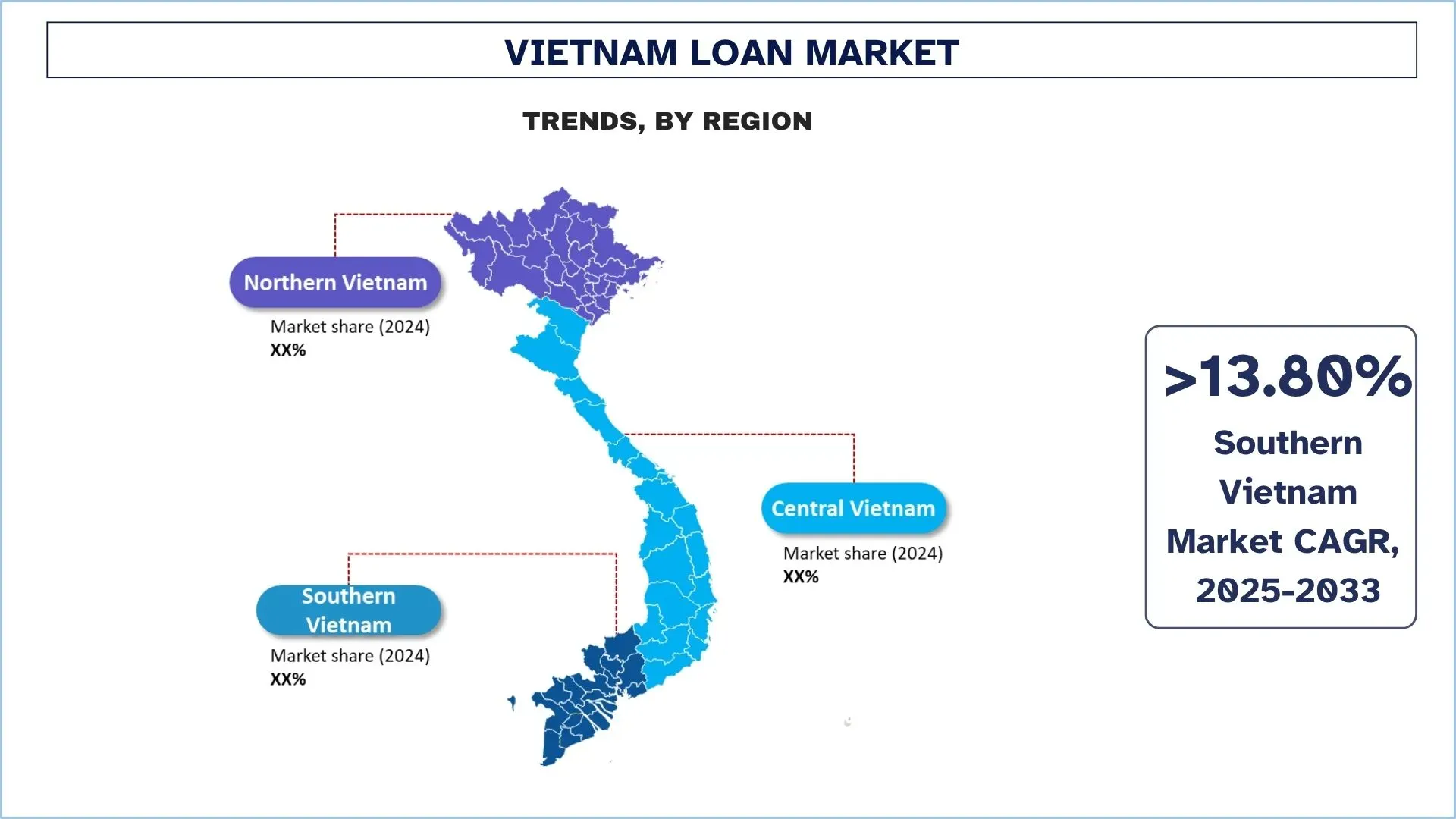

预计在预测期内(2025-2033年),越南南部将以显著的复合年增长率增长。

在越南南部,市场由胡志明市引领,它是金融中心,位于快速城市化的环境中,周围环绕着充满活力的商业经济和高水平的消费者支出。由于其充满活力的零售和出口经济,该地区是无抵押个人贷款、短期信贷和中小企业融资的热点。数字贷款的采用在该地区尤其强劲,因为技术成熟的消费者和公司正在转向移动优先贷款产品。针对这一市场的贷款人经历了更快的贷款分配和不断增长的年轻借款人市场。

2025年5月9日,越南计划获得一项涉及21家银行的500万亿越南盾(约合200亿美元)的贷款计划,用于资助旨在促进经济增长的基础设施和技术项目——这种融资举措在该国历史上是非典型的。尽管可能受到美国(其最大的出口市场)引发的贸易战的损害,但这个东南亚国家今年的经济增长目标约为8%,高于2024年的7.1%,为两年来最高。

越南贷款行业竞争格局

越南贷款市场竞争激烈,有几家全球和国际市场参与者。主要参与者正在采取不同的增长战略来增强其市场地位,例如伙伴关系、协议、合作、新产品发布、地域扩张以及并购。

越南顶级贷款公司

市场上的主要参与者包括越南投资与发展股份商业银行(BIDV)、越南外贸股份商业银行(Vietcombank)、越南农业与农村发展银行、越南工商股份商业银行(VietinBank Group)、安平股份商业银行(ABBANK)、亚洲股份商业银行、北亚股份商业银行(Bac A Bank)、保越股份商业银行(BAOVIET Bank)、全球石油股份商业银行(GPBANK)、越南大众股份商业银行(PVcomBank)。

越南贷款市场的近期发展

2024年7月31日,越南投资与发展股份商业银行(BIDV)与法国开发署驻越南代表处(AFD Vietnam)签署了一项5000万欧元(5883万美元)的气候信贷额度协议。这笔新资金将支持侧重于减缓气候变化、适应气候变化和可持续发展的项目。

2024年6月12日,亚洲开发银行(ADB)和Lien Viet Post股份商业银行(LPBank)签署了一项高达8000万美元的融资方案,以扩大在越南为女性所有中小企业(WSME)项目提供融资的机会。

2022年6月,DFDL因在为越南太阳能发电厂获得跨境融资的历史性交易中发挥的关键作用而受到LegalOne的表彰——这是该国首个“绿色贷款”。DFDL能源、矿业和基础设施业务部的成员担任B.Grimm Power Plc(该公司从亚洲开发银行(“ADB”)和其他主要贷款人处获得了1.86亿美元的贷款)及其越南子公司富安TTP股份公司在越南的法律顾问。

越南贷款市场报告覆盖范围

报告属性 | 详情 |

基准年 | 2024 |

预测期 | 2025-2033 |

增长势头 | 以13.50%的复合年增长率加速增长 |

2024年市场规模 | 6424.8亿美元左右 |

区域分析 | 越南北部、越南中部和越南南部。 |

主要贡献区域 | 预计在预测期内,越南南部将以最高的复合年增长率增长。 |

公司简介 | 越南投资与发展股份商业银行(BIDV)、越南外贸股份商业银行(Vietcombank)、越南农业与农村发展银行、越南工商股份商业银行(VietinBank Group)、安平股份商业银行(ABBANK)、亚洲股份商业银行、北亚股份商业银行(Bac A Bank)、保越股份商业银行(BAOVIET Bank)、全球石油股份商业银行(GPBANK)、越南大众股份商业银行(PVcomBank) |

报告范围 | 市场趋势、驱动因素和限制因素;收入估算和预测;细分分析;需求和供应方分析;竞争格局;公司简介 |

涵盖的细分市场 | 按贷款类型、按提供商类型、按 利率结构、按最终用户、按期限、按地区/省份 |

购买越南贷款市场报告的理由:

该研究包括经认证的关键行业专家确认的市场规模和预测分析。

该报告简要回顾了行业整体表现。

该报告涵盖了对主要行业同行的深入分析,主要侧重于关键业务财务、类型组合、扩张战略和近期发展。

详细审查了行业中普遍存在的驱动因素、限制因素、关键趋势和机遇。

该研究全面涵盖了不同细分市场的市场。

对行业进行深入的区域层面分析。

定制选项:

越南贷款市场可以根据要求或任何其他细分市场进一步定制。除此之外,UnivDatos 了解您可能有自己的业务需求;因此,请随时与我们联系以获取完全符合您要求的报告。

目录

越南贷款市场分析(2023-2033)的研究方法

我们分析了越南贷款市场的历史市场,评估了当前市场,并预测了未来市场,以评估其在越南主要地区的应用。我们进行了详尽的二手研究,以收集历史市场数据并评估当前的市场规模。为了验证这些见解,我们仔细审查了大量的发现和假设。此外,我们还与贷款价值链上的行业专家进行了深入的初步访谈。通过这些访谈验证市场数据后,我们采用了自上而下和自下而上的方法来预测整体市场规模。然后,我们采用市场细分和数据三角测量方法来评估和分析行业细分和子细分的市场规模。

市场工程

我们采用了数据三角测量技术来最终确定整体市场估算,并得出越南贷款市场每个细分和子细分的精确统计数字。通过分析各种参数和趋势,包括贷款类型、提供商类型、利率结构、最终用户、期限和越南贷款市场内的区域,我们将数据拆分为多个细分和子细分。

越南贷款市场研究的主要目标

该研究确定了越南贷款市场当前和未来的趋势,为投资者提供战略见解。它突出了区域市场的吸引力,使行业参与者能够进入未开发的市场并获得先发优势。该研究的其他量化目标包括:

市场规模分析: 评估越南贷款市场及其细分市场的当前市场规模并预测其市场规模(以美元价值计)。

贷款市场细分: 研究中的细分包括贷款类型、提供商类型、利率结构、最终用户、期限和区域等领域。

监管框架与价值链分析: 考察贷款行业的监管框架、价值链、客户行为和竞争格局。

区域分析: 对越南北部、越南中部和越南南部等重点区域进行详细的区域分析。

公司简介与增长战略: 贷款市场的公司简介以及市场参与者为在快速增长的市场中维持发展而采取的增长战略。

常见问题 常见问题

Q1:越南贷款市场目前的市场规模和增长潜力是多少?

2024年越南贷款市场估值为约6424.8亿美元,预计在预测期内(2025-2033年)将以13.50%的复合年增长率增长。 强劲的经济增长、不断增长的消费信贷需求以及中小企业融资的增加是推动这一扩张的关键因素。

Q2:按贷款类型划分,哪个细分市场在越南贷款市场中占比最大?

由于对抵押贷款、汽车贷款和商业贷款的需求量大,有抵押贷款占据了最大的市场份额。 它们较低的风险和有竞争力的利率使它们成为银行和借款人的首选。

Q3:越南贷款市场增长的驱动因素是什么?

主要增长动力包括可支配收入增加、住房需求强劲、数字银行普及以及政府促进金融普惠的政策。此外,中小企业的信贷需求增加和消费贷款进一步推动了市场增长。

第四季度:越南贷款市场正在涌现哪些新兴技术和趋势?

主要趋势包括数字借贷平台、基于人工智能的信用评分、点对点 (P2P) 借贷以及用于贷款处理的区块链。此外,绿色金融产品和电商中的嵌入式金融也正 gaining momentum。

Q5:越南贷款市场的主要挑战是什么?

挑战包括高不良贷款率(NPL)、农村借款人信用记录有限、金融科技监管不确定性以及网络安全风险。银行和非银行金融公司(NBFCs)之间的激烈竞争也给利润率带来压力。

Q6:哪个地区主导越南贷款市场?

以河内为首的越南北部,凭借其密集的人口、强大的工业基础和健全的金融基础设施,在市场上占据主导地位。然而,由于胡志明市蓬勃发展的经济和数字借贷的普及,越南南部正崛起为增长最快的地区。

Q7:越南贷款市场的关键参与者有哪些?

越南贷款行业的一些领先公司包括:

• 越南投资与发展股份商业银行 (BIDV)

• 越南外贸股份商业银行 (Vietcombank)

• 越南农业与农村发展银行

• 越南工商股份商业银行 (VietinBank Group)

• 安平商业股份银行 (ABBANK)

• 亚洲商业股份银行

• 北亚商业股份银行 (Bac A Bank)

• 保越股份商业银行 (BAOVIET Bank)

• 环球石油商业股份银行 (GPBANK)

• 越南大众股份商业银行 (PVcomBank)

Q8:金融机构如何创新以推动越南贷款市场增长?

贷款机构正在采用人工智能驱动的风险评估、移动优先的贷款申请,并与金融科技公司合作进行嵌入式金融。他们还提供定制的中小企业贷款产品,并将数字信贷扩展到服务不足的农村地区。

Q9:越南贷款市场未来的前景如何?

预计在数字借贷创新、金融科技合作以及中小企业融资和消费信贷需求不断增长的推动下,越南贷款市场将实现显著增长。政府对基础设施的投资以及对普惠金融的关注将进一步提高贷款普及率。此外,绿色金融和可持续贷款实践将为银行和非银行金融机构带来新的机遇。

相关 报告

购买此商品的客户也购买了