- Inicio

- Acerca de nosotros

- Industria

- Servicios

- Leyendo

- Contáctenos

Mercado de préstamos personales en India: Análisis actual y pronóstico (2025-2033)

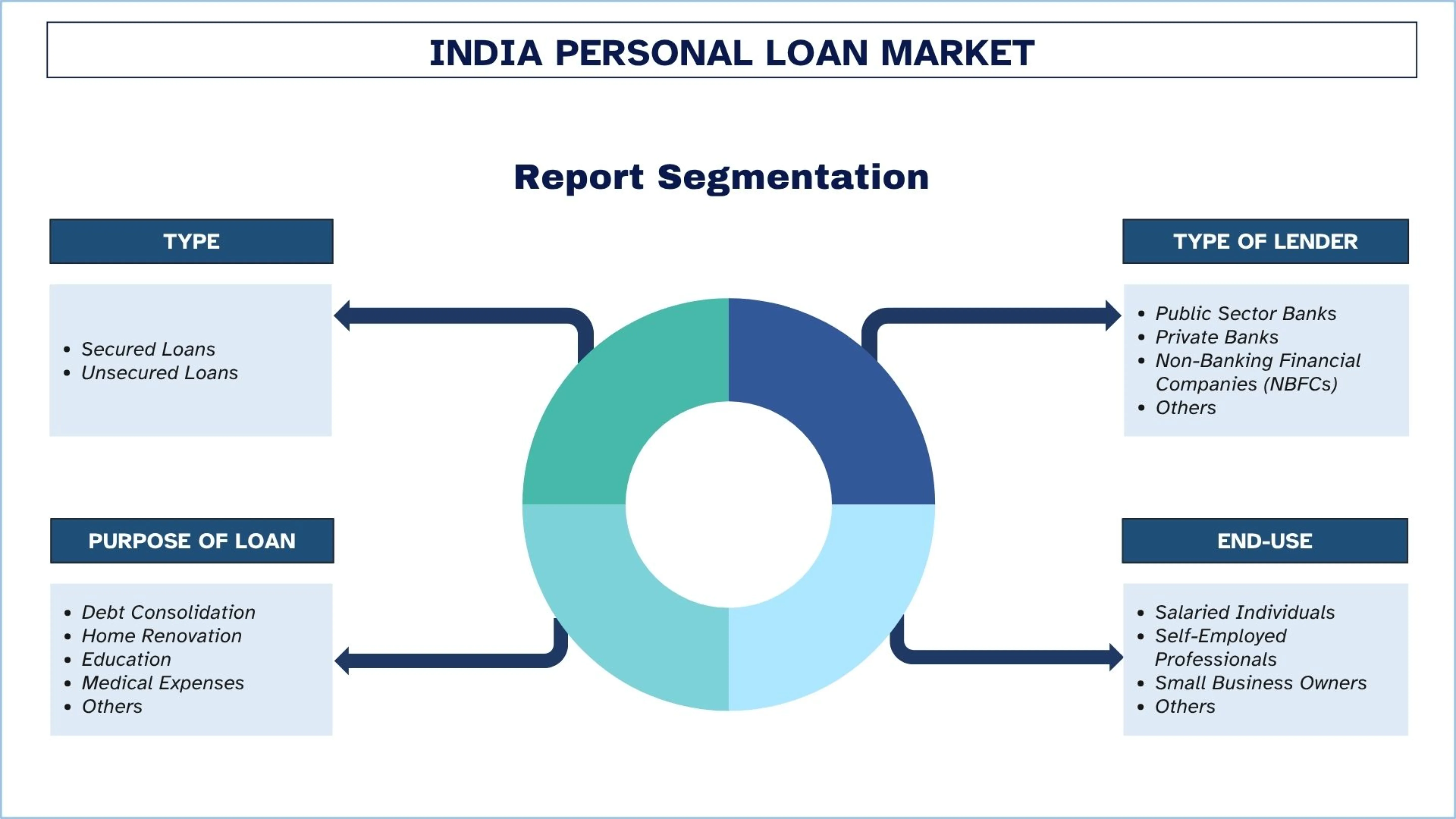

Énfasis en el tipo (préstamos garantizados, préstamos no garantizados); tipo de prestamista (bancos del sector público, bancos privados, compañías financieras no bancarias [NBFC], otros); propósito del préstamo (consolidación de deudas, renovación de la vivienda, educación, gastos médicos, otros); uso final (empleados asalariados, profesionales autónomos, propietarios de pequeñas empresas, otros); y región/estados

Tamaño y previsión del mercado de préstamos personales en India

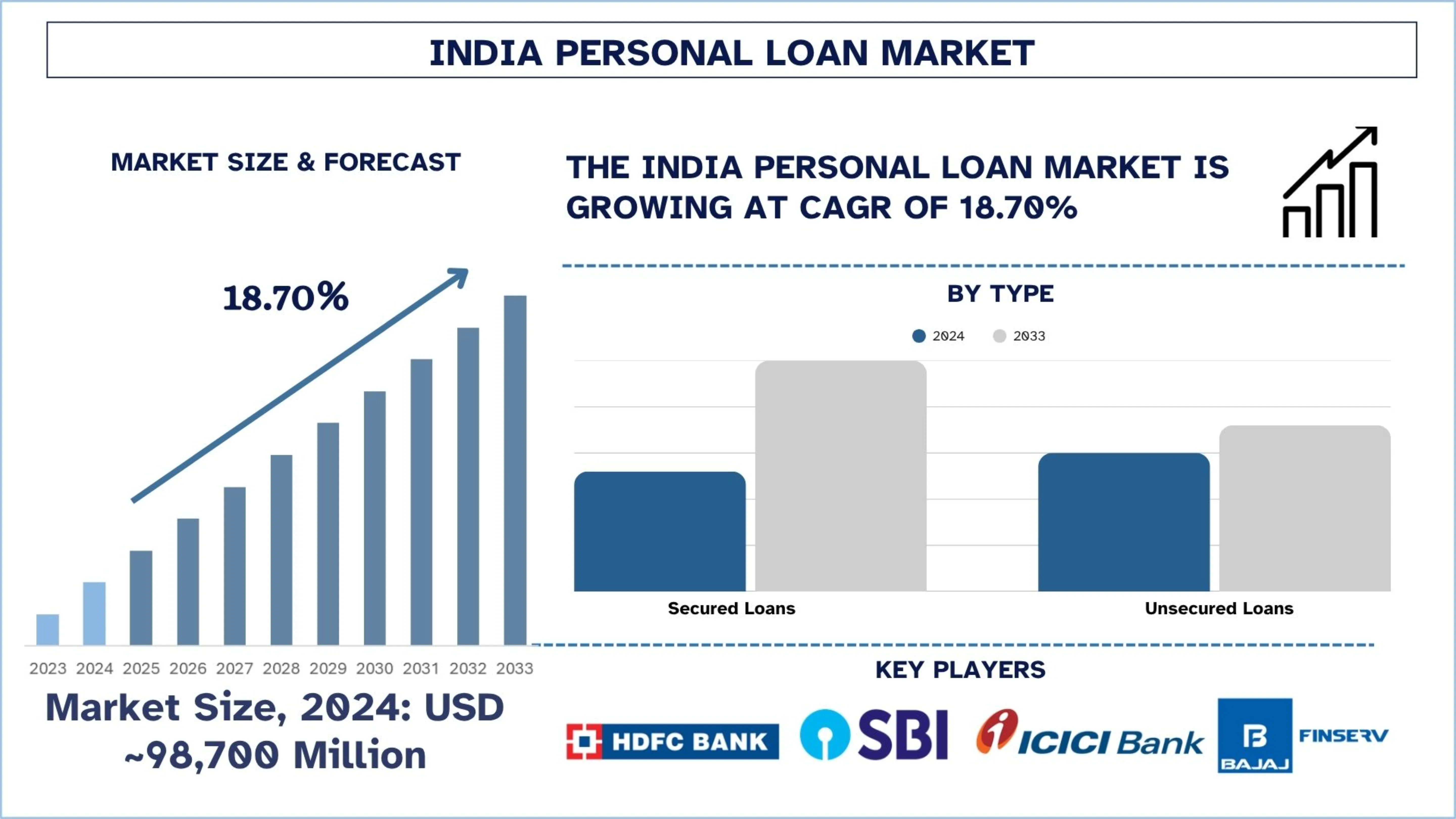

El mercado de préstamos personales en India se valoró en USD ~98.700 millones en 2024 y se espera que crezca a una sólida CAGR de alrededor del 18,70% durante el período de pronóstico (2025-2033F), debido al aumento de la clase media y al aumento del gasto del consumidor, lo que está impulsando la demanda de préstamos personales.

Análisis del mercado de préstamos personales en India

Un préstamo personal es una forma de crédito sin garantía proporcionada por una institución financiera a un individuo en función de los ingresos, la solvencia crediticia y la capacidad de pago del individuo. Por lo general, es, por ejemplo, para bodas, educación, viajes, crisis médicas o renovación del hogar. Una diferencia importante con los préstamos garantizados es que los préstamos personales no necesitan garantías y se reembolsan en EMI fijos durante un período fijo.

Para impulsar el mercado de préstamos personales en India, las empresas invierten en tecnologías de incorporación digital y desembolso de préstamos en tiempo real que utilizan modelos de calificación crediticia impulsados por IA para fortalecer el negocio y acelerar el crecimiento en el mercado de préstamos personales de la India. Si bien los participantes de FinTech y las NBFC están extendiendo préstamos personalizados de pequeña cuantía a través de aplicaciones móviles a millennials, trabajadores gig y prestatarios primerizos, los equivalentes en el sistema tradicional están luchando por extender una facilidad similar. Pero los bancos tradicionales también se están asociando con FinTechs para ayudar a suscribir y entrar en mercados desatendidos.

Por ejemplo, India Post Payments Bank (IPPB) y Aditya Birla Capital Limited (ABCL) anunciaron una asociación estratégica para ampliar el alcance y la accesibilidad a los productos de préstamo en toda Bharat. A través de esta colaboración, IPPB proporcionará servicios de referencia para la amplia gama de soluciones de préstamo de Aditya Birla Capital, incluidos préstamos personales, préstamos comerciales y préstamos contra la propiedad, a su base de clientes existente, el 22 de mayo de 2025.

Tendencias del mercado de préstamos personales en India

En esta sección se analizan las principales tendencias del mercado que influyen en los distintos segmentos del mercado de préstamos personales en India, según ha determinado nuestro equipo de expertos en investigación.

Auge de los modelos de préstamos integrados y BNPL

Los préstamos integrados y los modelos de Compre ahora, pague después (BNPL) están cambiando la forma en que se venden los préstamos personales en India, y el crédito se vende directamente en plataformas digitales como aplicaciones de comercio electrónico, aplicaciones de viajes y aplicaciones fintech. Estos modelos facilitan préstamos instantáneos de pequeña cuantía en el punto de compra, lo que aumenta la comodidad del usuario y aumenta el volumen de transacciones. Por un lado, los consumidores más jóvenes se sienten particularmente atraídos por el BNPL, que ofrece flexibilidad de pago y no requiere tarjetas de crédito tradicionales. El crédito se ha vuelto más fluido y contextual a través de estas ofertas, los socios crediticios se están asociando con comerciantes y plataformas tecnológicas para ampliar estas ofertas. Esta tendencia está cambiando la forma en que los consumidores ven y obtienen acceso al crédito personal e impulsando la inclusión financiera.

Segmentación de la industria de préstamos personales

En esta sección se proporciona un análisis de las principales tendencias en cada segmento del informe del mercado de préstamos personales de India, junto con previsiones a nivel regional y estatal para 2025-2033.

La categoría de préstamos sin garantía domina el mercado de préstamos personales en 2024.

Según el tipo, el mercado se segmenta en préstamos garantizados, préstamos sin garantía. Entre ellos, la categoría de préstamos sin garantía domina el mercado de préstamos personales en 2024. El crecimiento se puede atribuir a la creciente demanda de préstamos sin garantía, debido a la documentación mínima, el corto tiempo de procesamiento y la ausencia de requisitos de garantía. Con la provisión de préstamos de tipo instantáneo y de pequeña cuantía, este segmento atrae a prestatarios primerizos, a la mano de obra gig y a los grupos demográficos más jóvenes. La facilidad de acceso y la naturaleza digitalmente amigable de las fintechs y las NBFC han visto sus estrategias de expansión extenderse a las ciudades de nivel 2 y nivel 3.

Se espera que los bancos privados crezcan con una CAGR significativa durante el período de pronóstico (2025-2033).

Según el tipo de prestamista, el mercado se segmenta en bancos del sector público, bancos privados, empresas financieras no bancarias (NBFC) y otros. Entre ellos, se espera que los bancos privados crezcan con una CAGR significativa durante el período de pronóstico (2025-2033). La sólida infraestructura digital, las ofertas preaprobadas y las tasas de interés competitivas ofrecen una excelente oportunidad para que los bancos privados hagan crecer el mercado de préstamos personales. Su suscripción impulsada por la tecnología y las integraciones de API hacen que el desembolso de préstamos sea indoloro, especialmente para sus prestatarios urbanos asalariados. La eficiencia de esto convierte a los bancos privados en facilitadores centrales de escala en los préstamos minoristas. Por ejemplo, el 7 de julio de 2023, Flipkart entró en una asociación estratégica con Axis Bank, que es uno de los bancos del sector privado más grandes, para facilitar los préstamos personales a sus valiosos clientes, agregando conveniencia adicional y beneficios mejorados a sus 450 millones de clientes.

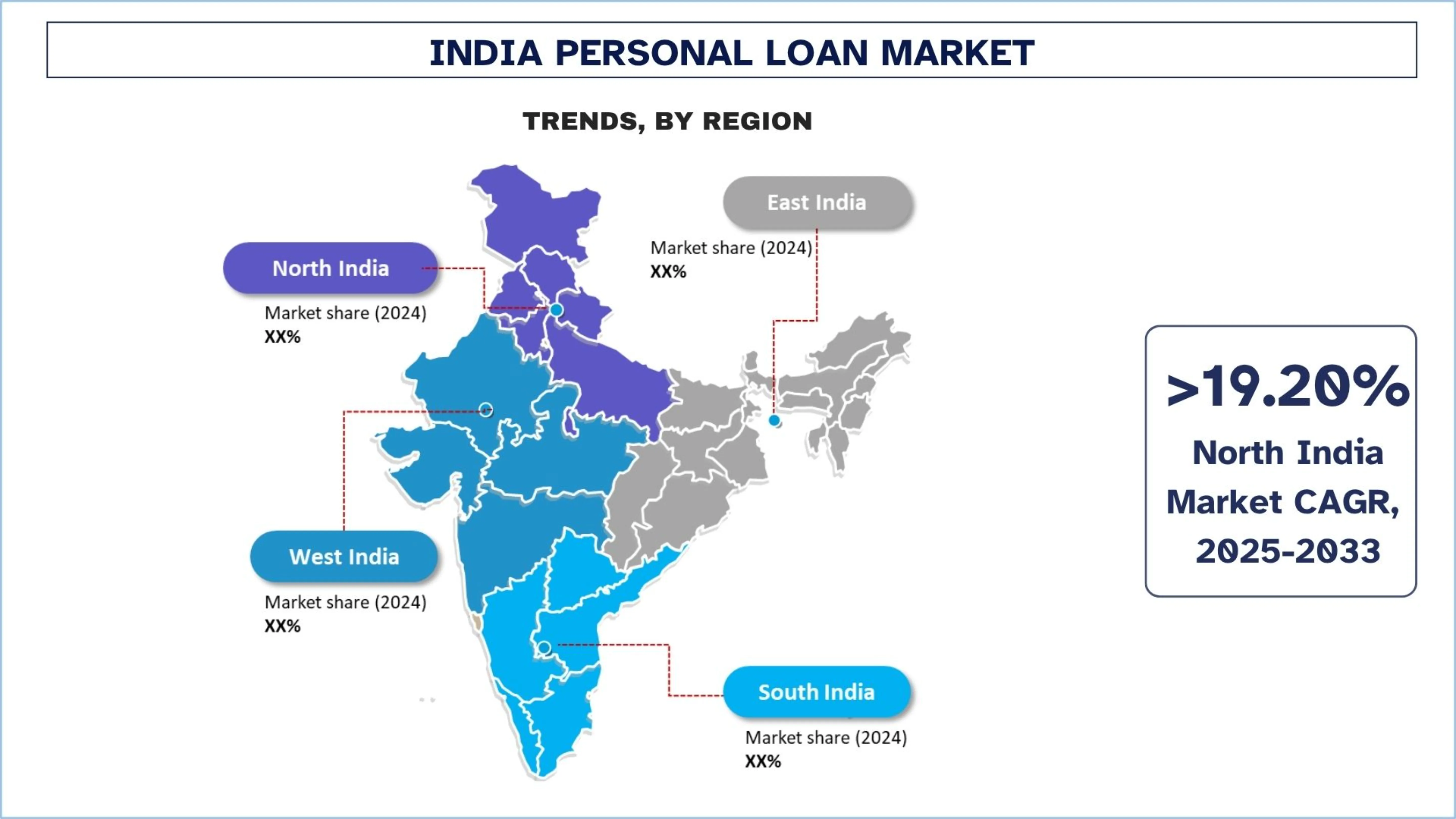

El sur de la India tenía una cuota dominante del mercado de préstamos personales.

La penetración de los préstamos personales es mayor en el sur de la India, siendo Bengaluru, Chennai e Hyderabad los principales centros para prestatarios habituales empleados y con conocimientos tecnológicos. Con empresas de TI/ITES y especialistas en fintech en la región, las inversiones se pueden desembolsar en cantidades mayores y se adoptan más rápidamente. Debido a la naturaleza desarrollada de los préstamos, las empresas financieras importantes a menudo ven una expansión constante y atraen a buenos prestatarios. El 27 de febrero de 2025, South Indian Bank presentó SIB QUICKPL, una plataforma de préstamos personales totalmente digital diseñada para nuevos clientes. La plataforma permite a las personas asalariadas y autónomas con perfiles crediticios sólidos obtener préstamos personales sin garantía a través de un proceso sin papel en 10 minutos.

Panorama competitivo del mercado de préstamos personales en India

El mercado de préstamos personales en India es competitivo, con varios actores del mercado global e internacional. Los actores clave están adoptando diferentes estrategias de crecimiento para mejorar su presencia en el mercado, como asociaciones, acuerdos, colaboraciones, lanzamientos de nuevos productos, expansiones geográficas y fusiones y adquisiciones.

Principales empresas de préstamos personales en India

Algunos de los principales actores en el mercado son HDFC Bank Ltd., State Bank of India, ICICI Bank, Axis Bank, Bajaj Finance Limited, Tata Capital Limited, Aditya Birla Capital Limited, MUTHOOT FINANCE LTD., Lendingkart Technologies Private Limited, Finnovation Tech Solutions Pvt. Ltd. (KreditBee).

Desarrollos recientes en el mercado de préstamos personales

El 18 de octubre de 2024, Kotak Mahindra Bank Limited (“KMBL”) anunció que celebró un acuerdo para adquirir la cartera de préstamos personales (“Transacción propuesta”) de Standard Chartered Bank, India, fortaleciendo aún más su posición en el mercado de crédito minorista. Al 30 de septiembre de 2024, la Transacción propuesta comprende un saldo de préstamo total de alrededor de ₹ 4.100 crore (equivalente a ~USD 490 millones). La Transacción propuesta consiste en préstamos clasificados como "Préstamos estándar" según las directrices del Banco de la Reserva de la India (RBI).

El 07 de julio de 2022: Punjab National Bank (PNB) presentó 'Préstamo personal preaprobado en 4 clics y OTP único' en la aplicación de banca móvil PNB One, que unifica múltiples servicios de PNB en una sola plataforma. Los clientes ahora pueden obtener préstamos personales con solo cuatro clics y una contraseña única (OTP). El recorrido digital de extremo a extremo tarda menos de un minuto con el desembolso instantáneo en la cuenta.

Cobertura del informe del mercado de préstamos personales en India

Atributo del informe | Detalles |

Año base | 2024 |

Periodo de previsión | 2025-2033 |

Momento de crecimiento | Acelerar a una CAGR del 18,70% |

Tamaño del mercado 2024 | USD ~98.700 millones |

Análisis regional | Norte de India, Sur de India, Este de India y Oeste de India |

Principal región contribuyente | Se espera que el norte de India crezca a la CAGR más alta durante el período previsto. |

Empresas perfiladas | HDFC Bank Ltd., State Bank of India, ICICI Bank, Axis Bank, Bajaj Finance Limited, Tata Capital Limited, Aditya Birla Capital Limited, MUTHOOT FINANCE LTD., Lendingkart Technologies Private Limited, Finnovation Tech Solutions Pvt. Ltd. (KreditBee). |

Alcance del informe | Tendencias del mercado, impulsores y restricciones; Estimación y previsión de ingresos; Análisis de segmentación; Análisis de la demanda y la oferta; Panorama competitivo; Perfiles de la empresa |

Segmentos cubiertos | Por tipo; By Tipo de prestamista; Por finalidad del préstamo; Por uso final; Por región/país |

Razones para comprar el informe del mercado de préstamos personales en India:

El estudio incluye un análisis de dimensionamiento y previsión del mercado confirmado por expertos clave autenticados de la industria.

El informe revisa brevemente el desempeño general de la industria de un vistazo.

El informe cubre un análisis en profundidad de los pares de la industria prominentes, centrándose principalmente en las finanzas clave del negocio, los portafolios de tipo, las estrategias de expansión y los desarrollos recientes.

Examen detallado de los impulsores, las restricciones, las tendencias clave y las oportunidades que prevalecen en la industria.

El estudio cubre exhaustivamente el mercado en diferentes segmentos.

Análisis regional profundo de la industria.

Opciones de personalización:

El mercado de préstamos personales en India se puede personalizar aún más según los requisitos o cualquier otro segmento de mercado. Además de esto, UnivDatos entiende que puede tener sus propias necesidades comerciales; por lo tanto, no dude en contactarnos para obtener un informe que se adapte completamente a sus necesidades.

Tabla de contenido

Metodología de Investigación para el Análisis del Mercado de Préstamos Personales en India (2023-2033)

Analizamos el mercado histórico, estimamos el mercado actual y pronosticamos el mercado futuro del mercado de Préstamos Personales en India para evaluar su aplicación en las principales regiones de India. Llevamos a cabo una exhaustiva investigación secundaria para recopilar datos históricos del mercado y estimar el tamaño actual del mercado. Para validar estos conocimientos, revisamos cuidadosamente numerosos hallazgos y supuestos. Además, realizamos entrevistas primarias en profundidad con expertos de la industria en toda la cadena de valor de los Préstamos Personales. Después de validar las cifras del mercado a través de estas entrevistas, utilizamos enfoques tanto de arriba hacia abajo como de abajo hacia arriba para pronosticar el tamaño general del mercado. Luego, empleamos métodos de desglose del mercado y triangulación de datos para estimar y analizar el tamaño del mercado de los segmentos y subsegmentos de la industria.

Ingeniería de Mercado

Empleamos la técnica de triangulación de datos para finalizar la estimación general del mercado y derivar números estadísticos precisos para cada segmento y subsegmento del mercado de Préstamos Personales en India. Dividimos los datos en varios segmentos y subsegmentos analizando varios parámetros y tendencias, incluidos el tipo, el tipo de prestamista, el propósito del préstamo, el uso final y las regiones dentro del mercado de Préstamos Personales en India.

El Objetivo Principal del Estudio del Mercado de Préstamos Personales en India

El estudio identifica las tendencias actuales y futuras en el mercado de Préstamos Personales en India, proporcionando información estratégica para los inversores. Destaca el atractivo del mercado regional, lo que permite a los participantes de la industria aprovechar los mercados sin explotar y obtener una ventaja de ser los primeros en actuar. Otros objetivos cuantitativos de los estudios incluyen:

Análisis del Tamaño del Mercado: Evaluar el tamaño actual del mercado y pronosticar el tamaño del mercado de Préstamos Personales en India y sus segmentos en términos de valor (USD).

Segmentación del Mercado de Préstamos Personales: Los segmentos en el estudio incluyen áreas de tipo, tipo de prestamista, propósito del préstamo, uso final y regiones.

Marco Regulatorio y Análisis de la Cadena de Valor: Examinar el marco regulatorio, la cadena de valor, el comportamiento del cliente y el panorama competitivo de la industria de Préstamos Personales.

Análisis Regional: Realizar un análisis regional detallado para áreas clave como el norte de India, el sur de India, el este de India y el oeste de India.

Perfiles de Empresas y Estrategias de Crecimiento: Perfiles de empresas del mercado de Préstamos Personales y las estrategias de crecimiento adoptadas por los actores del mercado para mantenerse en el mercado de rápido crecimiento.

Preguntas frecuentes Preguntas frecuentes

P1: ¿Cuál es el tamaño actual del mercado de préstamos personales en India y su potencial de crecimiento?

El mercado de préstamos personales en India se valoró en USD ~98,700 millones en 2024 y se espera que crezca a una CAGR del 18.70% durante el período de pronóstico (2025-2033). Este crecimiento está impulsado por factores como el aumento de los ingresos disponibles, las innovaciones en los préstamos digitales y el aumento de la demanda de crédito en las ciudades de Nivel I y Nivel II.

P2: ¿Qué segmento tiene la mayor cuota del mercado de préstamos personales de la India por tipo?

Los préstamos personales sin garantía tienen la mayor cuota de mercado en la India debido a que no requieren aval, su desembolso es más rápido y cada vez son más preferidos por los asalariados y los trabajadores por cuenta propia. Los prestamistas digitales y las NBFC han impulsado especialmente la expansión de este segmento.

P3: ¿Cuáles son los factores que impulsan el crecimiento del mercado de préstamos personales en la India?

Los principales impulsores del crecimiento incluyen el aumento del gasto de los consumidores de clase media, la digitalización del procesamiento de préstamos, la inclusión financiera en las ciudades de nivel II y III, y las bajas tasas de interés. Además, las evaluaciones crediticias impulsadas por la IA y los modelos de préstamo centrados en dispositivos móviles están ampliando el acceso de los prestatarios.

P4: ¿Cuáles son las tecnologías y tendencias emergentes en el mercado de Préstamos Personales en India?

Las tendencias clave incluyen el auge de Compre Ahora, Pague Después (BNPL) y los modelos de préstamos integrados, la calificación crediticia impulsada por IA, las solicitudes de préstamos solo digitales y el uso de datos alternativos para la suscripción. Estas innovaciones están mejorando la accesibilidad a los préstamos y optimizando la experiencia del cliente.

P5: ¿Cuáles son los desafíos clave en el mercado de Préstamos Personales en India?

Los desafíos incluyen un alto riesgo de impago en los préstamos no garantizados, el escrutinio regulatorio de las plataformas de préstamos digitales, las preocupaciones sobre la privacidad de los datos, la limitada educación financiera entre los prestatarios rurales y la gestión del riesgo crediticio para los segmentos nuevos en el crédito.

P6: ¿Qué región domina el mercado de préstamos personales en India?

El sur de la India domina el mercado de préstamos personales debido a su mayor tasa de urbanización, adopción digital y una fuerte presencia tanto de bancos públicos como privados. Estados como Karnataka, Tamil Nadu y Telangana son contribuyentes clave debido a las fuertes poblaciones asalariadas y a los prestatarios conocedores de la tecnología.

P7: ¿Quiénes son los actores clave en el mercado de préstamos personales en India?

Las principales empresas en la industria de préstamos personales en India incluyen:

• HDFC Bank Ltd.

• State Bank of India

• ICICI Bank

• Axis Bank

• Bajaj Finance Limited

• Tata Capital Limited

• Aditya Birla Capital Limited

• MUTHOOT FINANCE LTD.

• Lendingkart Technologies Private Limited

• Finnovation Tech Solutions Pvt. Ltd. (KreditBee)

P8: ¿Qué estrategias están utilizando las empresas para impulsar el crecimiento en el mercado de préstamos personales en India?

Las empresas líderes están adoptando la IA y el aprendizaje automático para la calificación crediticia, invirtiendo en plataformas de préstamos digitales y asociándose con FinTechs para la conectividad de última milla. Muchas también se están expandiendo a los mercados de Nivel II/III con productos de préstamos de pequeño importe personalizados para aprovechar la nueva demanda.

P9: ¿Cómo está impactando el apoyo regulatorio al ecosistema de Préstamos Personales en la India?

Las directrices de préstamos digitales del RBI y los esfuerzos para fortalecer el ecosistema de agencias de crédito están mejorando la transparencia y la protección del prestatario. Estas reformas están promoviendo prácticas de préstamo responsables, aumentando la confianza de los inversores e impulsando la estabilidad del mercado a largo plazo.

Relacionados Informes

Los clientes que compraron este artículo también compraron