- Inicio

- Acerca de nosotros

- Industria

- Servicios

- Leyendo

- Contáctenos

Mercado de Seguros de Pensiones Privadas: Análisis Actual y Pronóstico (2025-2033)

Énfasis en el Producto (Planes de beneficios definidos, Planes de contribuciones definidas y Otros); Canal de Distribución (Agentes/Corredores de Seguros, Bancos/Instituciones Financieras, Plataformas en Línea / Insurtech y Otros); y Región/País

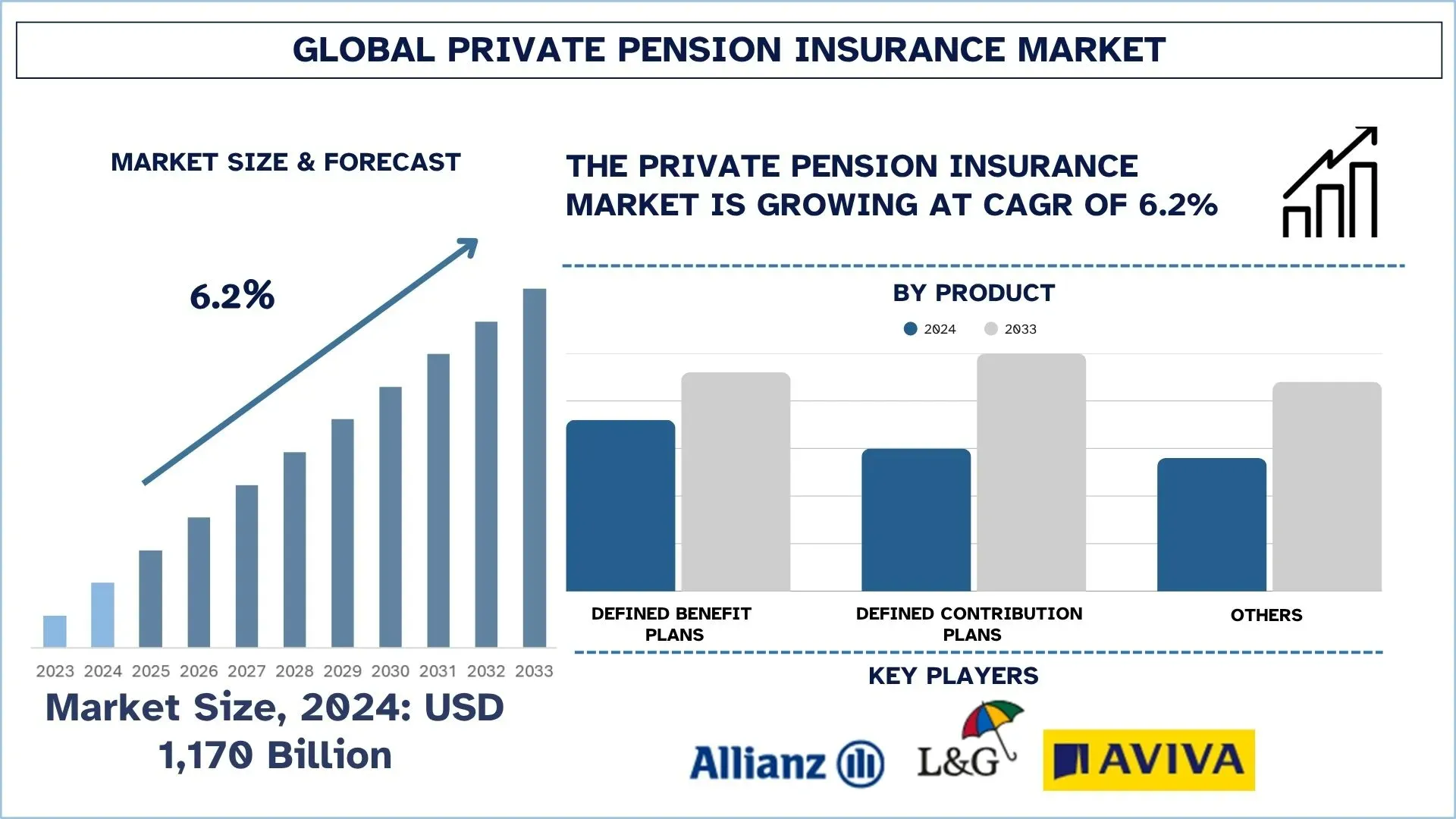

Tamaño y previsión del mercado mundial de seguros de pensiones privadas

El mercado mundial de seguros de pensiones privadas se valoró en 1.170 billones de dólares en 2024 y se espera que crezca a una fuerte CAGR de alrededor del 6,2% durante el período de previsión (2025-2033F), impulsado por el aumento de las poblaciones de edad avanzada, la disminución de las prestaciones de las pensiones estatales y la creciente concienciación sobre la planificación de la jubilación.

Análisis del mercado de seguros de pensiones privadas

El seguro de pensiones privadas se refiere a un plan de ahorro para la jubilación en el que las personas obtienen algo de dinero para la jubilación en virtud de un acuerdo con aseguradoras privadas o instituciones financieras. El seguro de pensiones privadas, que normalmente solo está abierto al sector privado y que normalmente es voluntario y se financia con primas periódicas pagadas por las personas aseguradas, es diferente de los sistemas de pensiones públicas gestionados por los gobiernos. El aumento de la esperanza de vida, la creciente concienciación sobre la planificación de la jubilación y la transición de las pensiones financiadas por el Estado a opciones de jubilación autofinanciadas están impulsando el crecimiento del mercado de seguros de pensiones privadas. A medida que los conflictos en los sistemas de pensiones públicas se han vuelto insostenibles, las personas buscan ingresos de jubilación mejores y más fiables de las aseguradoras privadas.

Tendencias del mercado mundial de seguros de pensiones privadas

Esta sección analiza las tendencias clave del mercado que están influyendo en los diversos segmentos del mercado mundial de seguros de pensiones privadas, según lo encontrado por nuestro equipo de expertos en investigación.

Automatización e IA en la gestión de fondos

La gestión de fondos está mejorando en el sector de las pensiones privadas con la ayuda de la automatización y la inteligencia artificial (IA). Mediante el uso de la IA, los inversores pueden obtener un análisis más rápido y mejor de sus carteras, así como planes de inversión personales utilizando el análisis de datos en tiempo real. Además, con la automatización, las empresas pueden asegurarse de que el procesamiento de las primas, los informes de cumplimiento y el registro de nuevos clientes se completen más rápidamente y cuesten menos. Están ayudando a los usuarios ofreciéndoles asesoramiento financiero que se ajuste a sus necesidades. Debido a que más personas quieren servicios de seguros en línea, la IA y la automatización ahora juegan un papel vital en el impulso de la innovación, la escalabilidad y el uso de datos de la industria de seguros en el sector de las pensiones.

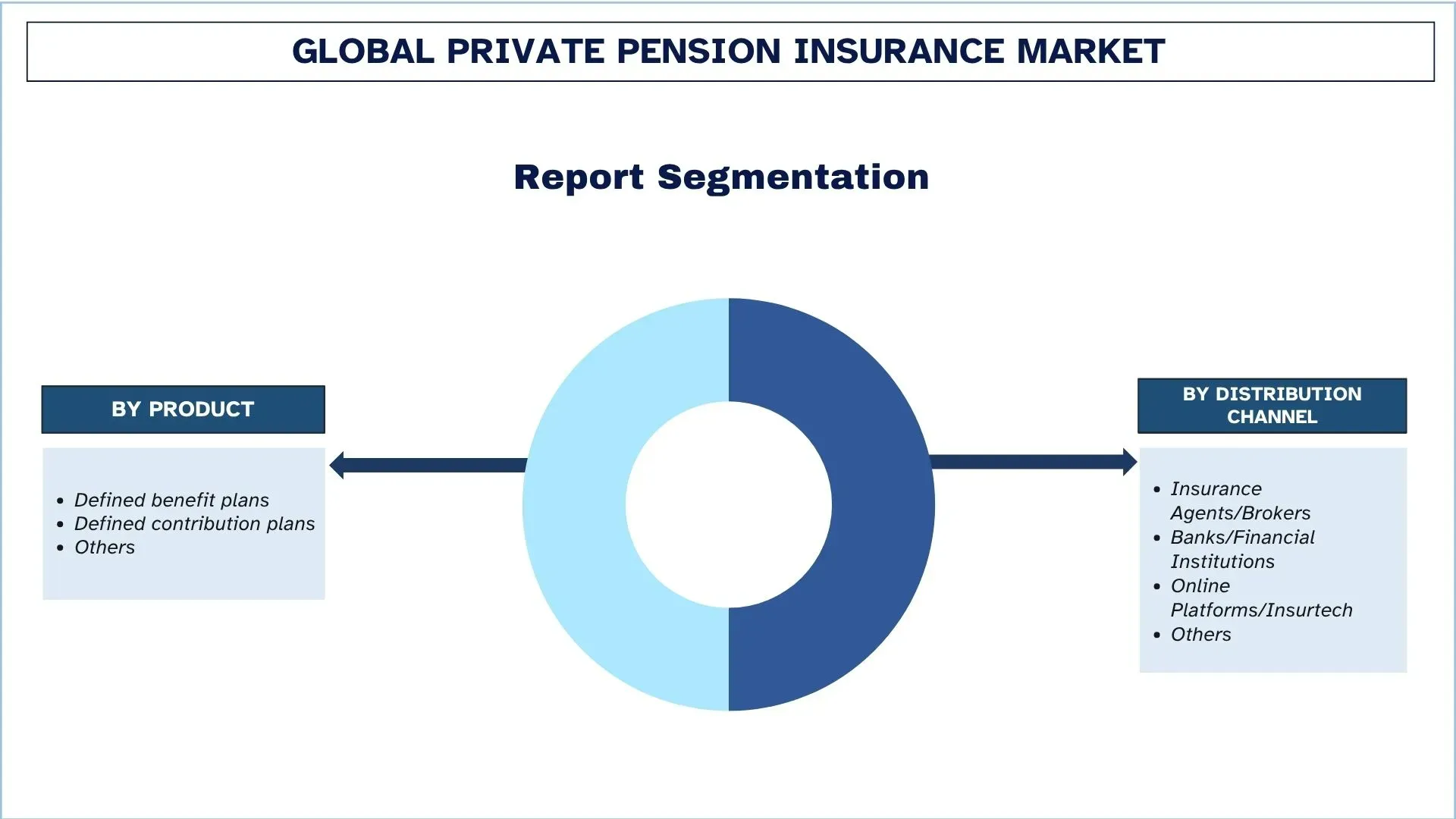

Segmentación de la industria de seguros de pensiones privadas

Esta sección proporciona un análisis de las tendencias clave en cada segmento del informe del mercado mundial de seguros de pensiones privadas, junto con las previsiones a nivel mundial, regional y nacional para 2025-2033.

El segmento de contribución definida domina el mercado mundial de seguros de pensiones privadas

Según la categoría de producto, el mercado se clasifica en planes de prestaciones definidas, planes de contribución definida y otros. De estos, los planes de contribución definida (CD) dominan el mercado de seguros de pensiones privadas, debido a su uso común en las economías desarrolladas, como los Estados Unidos, Australia y Canadá. La ventaja de estos planes es que son flexibles, los empleadores pueden gestionarlos más fácilmente y el riesgo de inversión recae en las personas. Además, se espera que los planes de CD experimenten el crecimiento más rápido en el futuro, especialmente en los mercados emergentes, a partir de las reformas regulatorias, una mayor concienciación financiera y el hecho de que las plataformas digitales están haciendo que el ahorro personal para la jubilación sea más accesible.

El segmento de agentes/corredores de seguros domina el mercado mundial de seguros de pensiones privadas.

Según el canal de distribución, el mercado se clasifica en agentes/corredores de seguros, bancos/instituciones financieras, plataformas en línea/insurtech y otros. Entre estos, los agentes y corredores de seguros son los principales actores en la industria de seguros de pensiones privadas porque tienen estrechos vínculos con los clientes, brindan asesoramiento personal y están presentes en todo tipo de regiones. Como los corredores pueden generar confianza y explicar los productos de pensiones más fácilmente, los asesores financieros son la opción favorita para muchos, principalmente para los grupos de mayor edad. Sin embargo, se prevé que los servicios en línea y el insurtech crezcan más rápidamente debido a factores como los avances digitales, el uso generalizado de Internet y una mayor demanda de las personas a las que les gusta usar Internet.

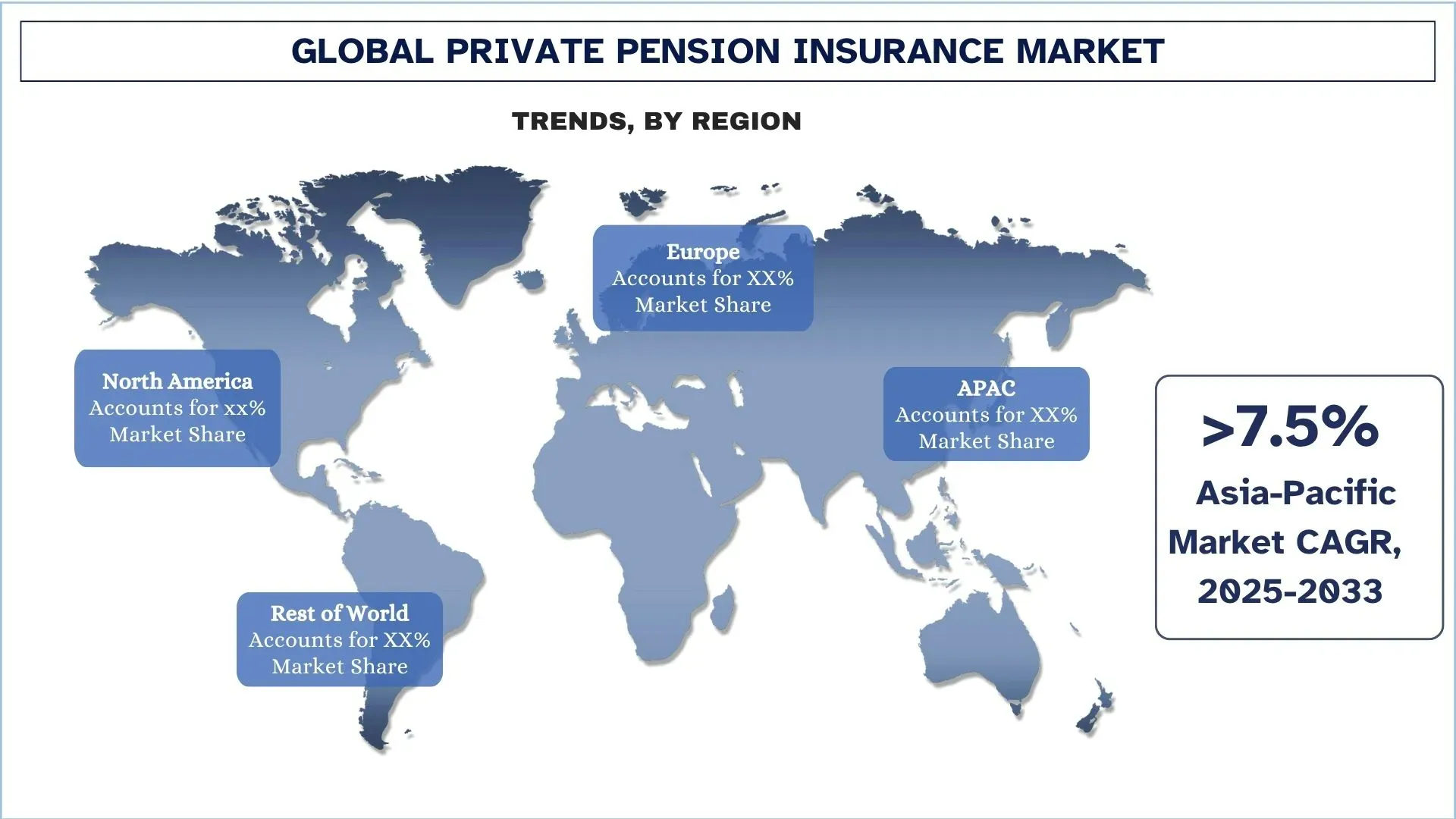

La región de Asia Pacífico domina el mercado mundial de seguros de pensiones privadas.

Se estima que el mercado de seguros de pensiones privadas en la zona de Asia-Pacífico se expandirá rápidamente debido a una población de mayor edad, más familias de clase media y un aumento en la preocupación por el futuro. Países como India, China y los del sudeste asiático están viendo que las personas se dan más cuenta de que la pensión estatal es insuficiente y deben planificar su propia jubilación. Más conocimiento sobre finanzas, recursos digitales en seguros y cambios en las pensiones introducidos por las autoridades están impulsando la expansión del mercado. Los productos de pensiones privadas son utilizados por muy pocos en la región, lo que significa que la industria tiene muchas oportunidades de expansión en Asia-Pacífico.

China tuvo una participación dominante en el mercado de seguros de pensiones privadas de Asia-Pacífico en 2024

En el mercado de seguros de pensiones privadas de Asia-Pacífico en 2024, China continúa dominando el mercado, ya que es el líder en las primas brutas suscritas de productos de vida y anualidades en la región. Su negocio de pensiones privadas ha estado creciendo a un ritmo rápido, impulsado por la alta demanda de productos de anualidades centrados en la jubilación, así como respaldado por las sólidas reformas regulatorias. China Life y Ping An son algunos de los actores clave que utilizan sus canales de distribución masivos y la innovación de productos, lo que fortalece aún más el liderazgo de China. Otros mercados, como Japón, India, Corea del Sur y Australia, también están creciendo; sin embargo, se espera que China continúe dominando el mercado de seguros de pensiones privadas de Asia-Pacífico en el período previsto.

Panorama competitivo de la industria de seguros de pensiones privadas

El mercado mundial de seguros de pensiones privadas es competitivo, con varios actores del mercado mundial e internacional. Los actores clave están adoptando diferentes estrategias de crecimiento para mejorar su presencia en el mercado, como asociaciones, acuerdos, colaboraciones, expansiones geográficas y fusiones y adquisiciones.

Principales empresas del mercado de seguros de pensiones privadas

Algunos de los principales actores en el mercado son Allianz, Legal & General Group plc, Aviva, Manulife, MetLife, Prudential Financial, Inc., Capita Pension Solutions Limited, TIAA, Pacific Life Insurance Company y Massachusetts Mutual Life Insurance Company.

Desarrollos recientes en el mercado de seguros de pensiones privadas

En marzo de 2025: Viridium Group, que es un consolidador líder de seguros de vida europeo, fue adquirido por un consorcio liderado por Allianz, junto con BlackRock y T&D Holdings de Japón, de Cinven en un acuerdo de 3.500 millones de euros. Sin embargo, Viridium seguirá siendo una plataforma independiente bajo su administración actual, y continuará administrando carteras cerradas de seguros de vida para sus 3,4 millones de asegurados existentes.

En enero de 2025: se ha formado una asociación entre Allianz Life Insurance Company of North America y Morgan Stanley para hacer que cinco productos de anualidades sean accesibles a más de 16.000 profesionales financieros de Morgan Stanley. Se han puesto a disposición cuatro anualidades indexadas registradas y una anualidad indexada fija, con innovaciones como Performance Lock e ingresos garantizados de por vida. Esta iniciativa se ha introducido para ayudar a abordar la creciente demanda de los consumidores de soluciones de gestión de riesgos de jubilación.

Cobertura del informe del mercado mundial de seguros de pensiones privadas

Atributo del informe | Detalles |

Año base | 2024 |

Periodo de previsión | 2025-2033 |

Momento de crecimiento | Acelera a una CAGR del 6,2% |

Tamaño del mercado en 2024 | USD 1.170 Mil millones |

Análisis regional | América del Norte, Europa, APAC, resto del mundo |

Principal región contribuyente | Se espera que Asia-Pacífico domine el mercado durante el período de previsión. |

Principales países cubiertos | EE. UU., Canadá, Alemania, Reino Unido, España, Italia, Francia, China, Japón e India |

Empresas perfiladas | Allianz, Legal & General Group plc, Aviva, Manulife, MetLife, Prudential Financial, Inc., Capita Pension Solutions Limited, TIAA, Pacific Life Insurance Company y Massachusetts Mutual Life Insurance Company |

Alcance del informe | Tendencias, impulsores y restricciones del mercado; Estimación y previsión de ingresos; Análisis de segmentación; Análisis de la demanda y la oferta; Panorama competitivo; Perfil de la empresa |

Segmentos cubiertos | Por producto, por canal de distribución, por región/país |

Razones para comprar el informe del mercado de seguros de pensiones privadas:

El estudio incluye el tamaño del mercado y el análisis de previsiones confirmado por expertos clave de la industria autenticados.

El informe revisa brevemente el rendimiento general de la industria de un vistazo.

El informe cubre un análisis en profundidad de los pares prominentes de la industria, centrándose principalmente en las finanzas clave del negocio, los tipos de carteras, las estrategias de expansión y los desarrollos recientes.

Examen detallado de los impulsores, las restricciones, las tendencias clave y las oportunidades que prevalecen en la industria.

El estudio cubre exhaustivamente el mercado en diferentes segmentos.

Análisis profundo a nivel regional de la industria.

Opciones de personalización:

El mercado mundial de seguros de pensiones privadas se puede personalizar aún más según los requisitos o cualquier otro segmento de mercado. Además de esto, UnivDatos entiende que puede tener sus propias necesidades comerciales, por lo tanto, no dude en contactarnos para obtener un informe que se adapte completamente a sus requisitos.

Tabla de contenido

Metodología de Investigación para el Análisis del Mercado Global de Seguros Privados de Pensiones (2023-2033)

Analizamos el mercado histórico, estimamos el mercado actual y pronosticamos el mercado futuro del mercado global de seguros privados de pensiones para evaluar su aplicación en las principales regiones del mundo. Llevamos a cabo una investigación secundaria exhaustiva para recopilar datos históricos del mercado y estimar el tamaño actual del mercado. Para validar estas ideas, revisamos cuidadosamente numerosos hallazgos y supuestos. Además, realizamos entrevistas primarias en profundidad con expertos de la industria en toda la cadena de valor de los seguros privados de pensiones. Después de validar las cifras del mercado a través de estas entrevistas, utilizamos enfoques tanto de arriba hacia abajo como de abajo hacia arriba para pronosticar el tamaño total del mercado. Luego, empleamos métodos de desglose del mercado y triangulación de datos para estimar y analizar el tamaño del mercado de los segmentos y subsegmentos de la industria.

Ingeniería de Mercado

Empleamos la técnica de triangulación de datos para finalizar la estimación general del mercado y derivar números estadísticos precisos para cada segmento y subsegmento del mercado global de seguros privados de pensiones. Dividimos los datos en varios segmentos y subsegmentos analizando varios parámetros y tendencias, incluidos el producto, el canal de distribución y las regiones dentro del mercado global de seguros privados de pensiones.

El Objetivo Principal del Estudio del Mercado Global de Seguros Privados de Pensiones

El estudio identifica las tendencias actuales y futuras en el mercado global de seguros privados de pensiones, proporcionando información estratégica para los inversores. Destaca el atractivo del mercado regional, lo que permite a los participantes de la industria aprovechar los mercados sin explotar y obtener una ventaja de ser los primeros en actuar. Otros objetivos cuantitativos de los estudios incluyen:

- Análisis del Tamaño del Mercado: Evaluar el tamaño actual y previsto del mercado del mercado global de seguros privados de pensiones y sus segmentos en términos de valor (USD).

- Segmentación del Mercado de Seguros Privados de Pensiones: Los segmentos en el estudio incluyen áreas de producto, canal de distribución y región.

- Marco Regulatorio y Análisis de la Cadena de Valor: Examinar el marco regulatorio, la cadena de valor, el comportamiento del cliente y el panorama competitivo de la industria de seguros privados de pensiones.

- Análisis Regional: Realizar un análisis regional detallado para áreas clave como Asia Pacífico, Europa, América del Norte y el resto del mundo.

- Perfiles de Empresas y Estrategias de Crecimiento: Perfiles de empresas del mercado de seguros privados de pensiones y las estrategias de crecimiento adoptadas por los participantes del mercado para sostener el mercado de rápido crecimiento.

Preguntas frecuentes Preguntas frecuentes

P1: ¿Cuál es el tamaño actual del mercado global de seguros de pensiones privadas y su potencial de crecimiento?

A partir de ahora, el mercado global de seguros de pensiones privadas está valorado en aproximadamente USD 1,170 billones y se espera que crezca significativamente en los próximos años, impulsado por el aumento de la esperanza de vida, la creciente concienciación sobre la planificación de la jubilación y la reducción de los sistemas públicos de pensiones.

P2: ¿Qué segmento tiene la mayor cuota del mercado global de seguros de pensiones privadas por categoría de producto?

El segmento de planes de Contribución Definida (CD) posee la mayor cuota de mercado en el mercado global de seguros de pensiones privadas, ya que ofrece opciones de inversión flexibles y modelos de contribución empleador-empleado.

P3: ¿Cuáles son los factores impulsores del crecimiento del mercado global de seguros de pensiones privadas?

Los factores clave incluyen el envejecimiento de la población mundial, la menor dependencia de las pensiones estatales, la creciente alfabetización financiera y el aumento de la demanda de soluciones de ingresos para la jubilación entre las personas que buscan seguridad financiera a largo plazo.

P4: ¿Cuáles son las tecnologías emergentes y las tendencias en el mercado global de seguros de pensiones privadas?

Las tendencias emergentes incluyen la integración de herramientas digitales, robo-asesores y plataformas impulsadas por IA para la planificación de pensiones personalizadas, junto con un enfoque creciente en productos de pensiones que cumplen con los criterios ESG y soluciones de renta vitalicia híbridas.

P5: ¿Cuáles son los desafíos clave en el mercado global de seguros de pensiones privadas?

Los principales desafíos incluyen la baja alfabetización financiera en los mercados emergentes, la complejidad regulatoria y los marcos fragmentados que crean barreras para la entrada al mercado y la confianza del consumidor.

P6: ¿Qué región domina el mercado mundial de seguros de pensiones privadas?

América del Norte es la región líder en el mercado mundial de seguros de pensiones privadas, impulsada por un ecosistema financiero maduro, un sólido respaldo regulatorio y una alta concienciación sobre las necesidades de planificación de la jubilación.

P7: ¿Cuáles son las empresas clave en el mercado global de Seguros de Pensiones Privadas?

Los principales actores en la industria de Seguros Privados de Pensiones incluyen:

• Allianz

• Legal & General Group plc

• Aviva

• Manulife

• MetLife

• Prudential Financial, Inc.

• Capita Pension Solutions Limited

• TIAA

• Pacific Life Insurance Company

• Massachusetts Mutual Life Insurance Company

P8: ¿Cuáles son las principales oportunidades de inversión en el mercado global de seguros de pensiones privadas?

Las oportunidades de inversión se encuentran en los mercados emergentes, las plataformas de pensiones digitales, los fondos de pensiones centrados en ESG y la expansión de las ofertas de contribución definida, donde la creciente demanda y las reformas regulatorias están abriendo nuevas vías para el crecimiento.

P9: ¿Cómo están impactando los marcos regulatorios a los proveedores privados de seguros de pensiones en las diferentes regiones?

Los desarrollos regulatorios, tales como las políticas de reforma de pensiones, los estándares fiduciarios y los mandatos de cumplimiento transfronterizo, están remodelando la forma en que operan los proveedores, con un enfoque en la transparencia, la suficiencia de capital y la protección del consumidor.

Relacionados Informes

Los clientes que compraron este artículo también compraron