- Inicio

- Acerca de nosotros

- Industria

- Servicios

- Leyendo

- Contáctenos

Mercado de Valores Respaldados por Hipotecas: Análisis Actual y Pronóstico (2025-2033)

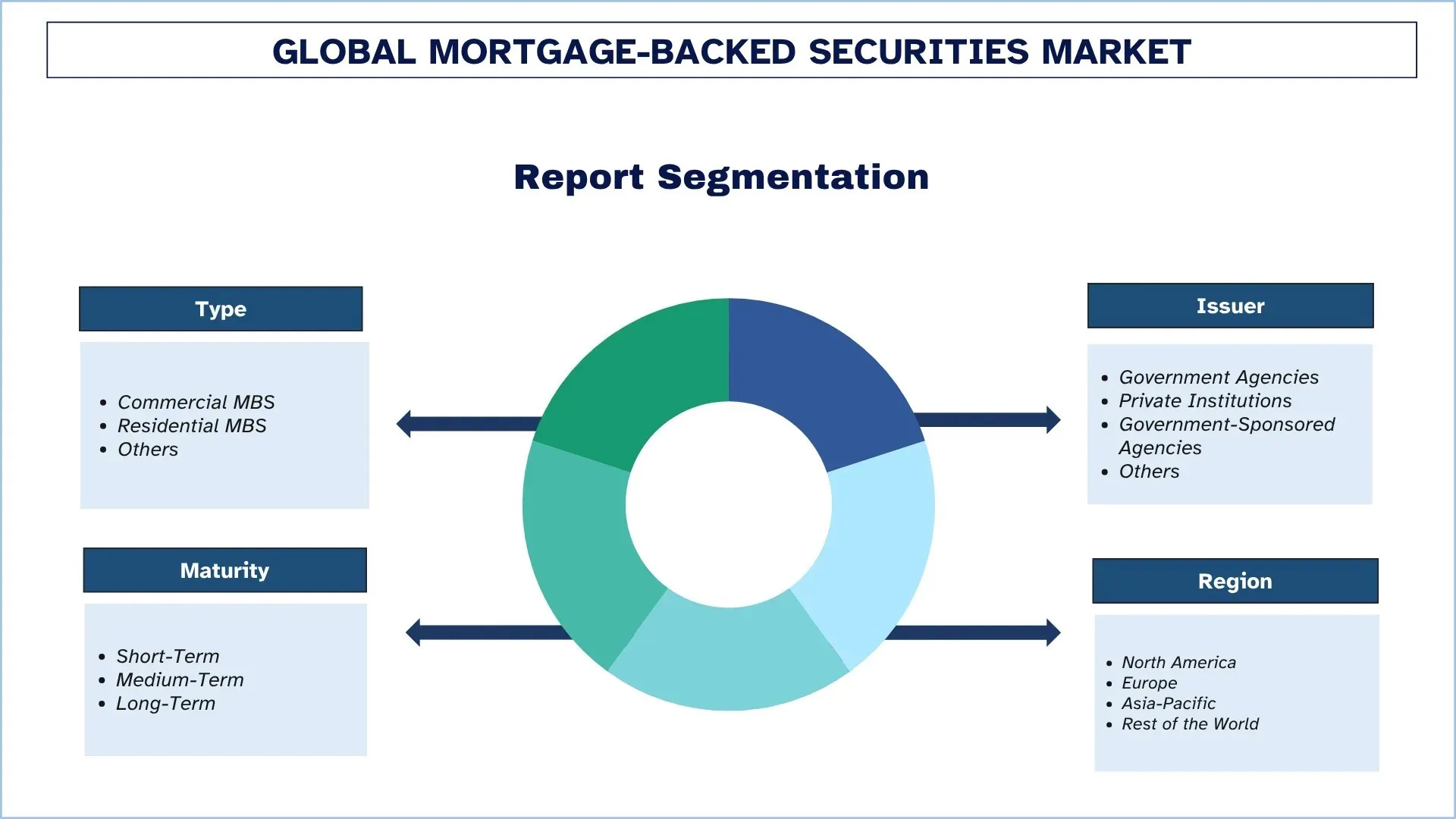

Énfasis en el tipo (MBS comerciales, MBS residenciales y otros); vencimiento (corto plazo, medio plazo y largo plazo); emisor (agencias gubernamentales, instituciones privadas, agencias patrocinadas por el gobierno y otros); y región/país

Tamaño y pronóstico del mercado mundial de valores respaldados por hipotecas

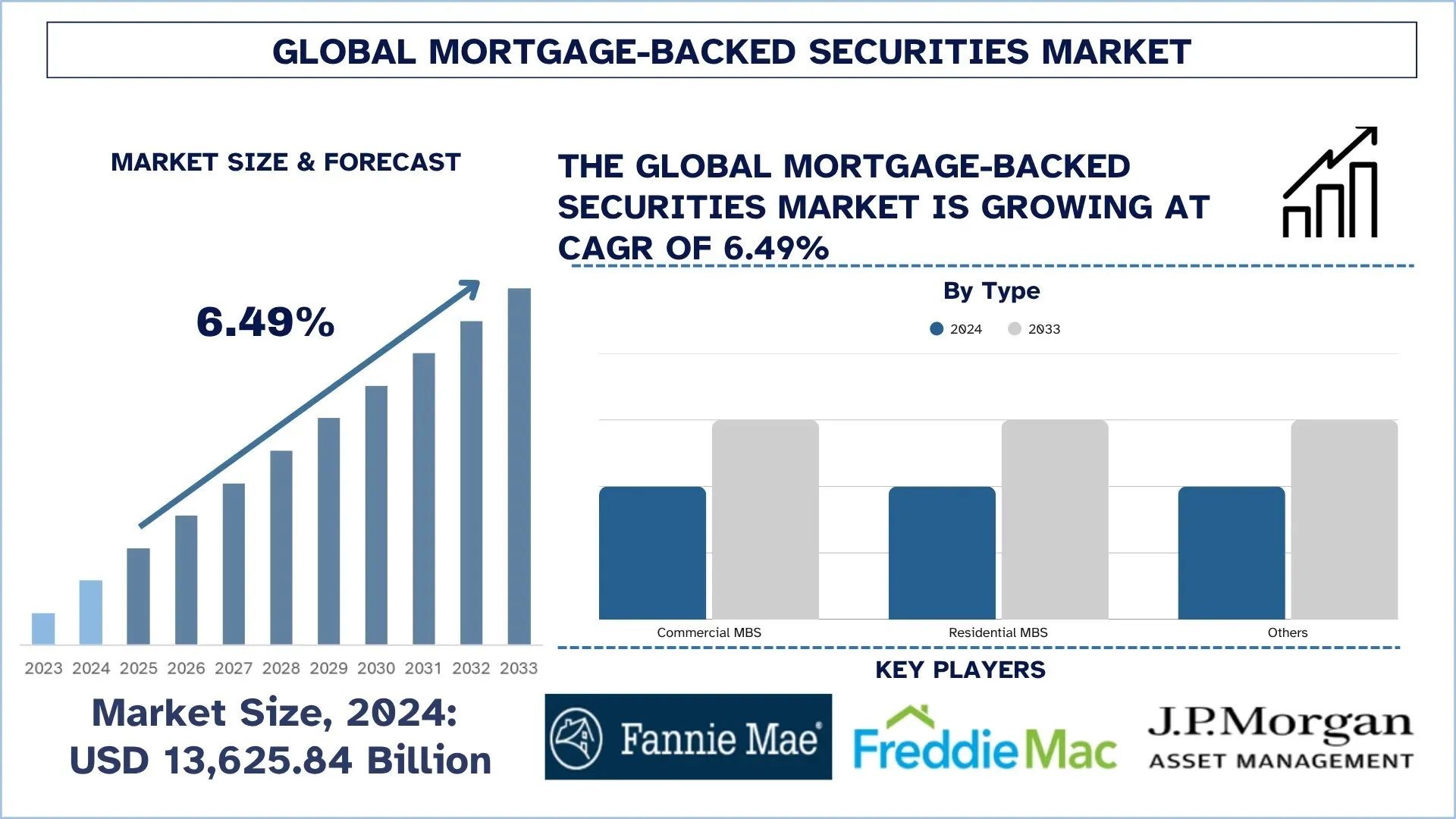

El mercado mundial de valores respaldados por hipotecas se valoró en USD 13 625,84 millones en 2024 y se espera que crezca a una fuerte CAGR de alrededor del 6,49 % durante el período previsto (2025-2033F), impulsado por el creciente apetito de los inversores por activos estables que generen ingresos y la expansión de los marcos de titulización en los mercados emergentes.

Análisis del mercado de valores respaldados por hipotecas

Los valores respaldados por hipotecas (MBS) son valores de renta fija que emplean préstamos hipotecarios como garantía y la fuente de fondos para los pagos del valor. La creación de MBS comienza con una institución financiera, como un banco o una cooperativa de crédito, que concede un préstamo hipotecario a un prestatario. A continuación, el prestamista agrupará grupos de préstamos con características similares para crear valores por sí mismos o vender los préstamos a emisores de valores respaldados por hipotecas para que se encarguen de la agregación de préstamos y la agrupación. Los préstamos se venden a un fideicomiso, que será el emisor de los MBS. Una vez titulizados, los MBS se pueden vender a los inversores o mantenerlos como inversiones. El mercado de valores respaldados por hipotecas (MBS) está experimentando un crecimiento constante debido al aumento de la demanda de financiación de la vivienda, un marco gubernamental de apoyo y los avances tecnológicos en el sector financiero. La creciente urbanización y la necesidad de viviendas asequibles están aumentando el conjunto de préstamos hipotecarios que pueden convertirse en MBS, lo que proporciona a los inversores rendimientos estables. Además, los programas gubernamentales como los incentivos fiscales, las subvenciones a la vivienda e iniciativas como el PM Awas Yojana de la India impulsan aún más la creación de hipotecas, lo que ofrece nuevas oportunidades a los inversores en MBS y, por lo tanto, impulsa el crecimiento del mercado.

Tendencias del mercado mundial de valores respaldados por hipotecas

En esta sección se analizan las principales tendencias del mercado que influyen en los distintos segmentos del mercado mundial de valores respaldados por hipotecas, según ha determinado nuestro equipo de expertos en investigación.

Avances tecnológicos emergentes en el sector hipotecario

Los avances tecnológicos en el sector hipotecario son una de las tendencias clave del mercado de valores respaldados por hipotecas (MBS), que promueven la eficiencia, la transparencia y la accesibilidad. La integración de tecnologías avanzadas como la inteligencia artificial (IA), la cadena de bloques, la computación en la nube y el análisis de big data ha cambiado la forma en que se originan, procesan y titulizan los préstamos hipotecarios. Los modelos impulsados por la IA ahora permiten a los prestamistas e inversores evaluar el riesgo del prestatario con mayor precisión, pronosticar el comportamiento de los pagos anticipados y administrar las carteras en tiempo real. Esto minimiza los riesgos y mejora el rendimiento general de los MBS, lo que acelera el crecimiento del mercado. Además, la tecnología de cadena de bloques ha mejorado la transparencia y la seguridad mediante la creación de libros de contabilidad digitales a prueba de manipulaciones para registrar las transacciones hipotecarias, minimizar el fraude, acelerar la verificación de los préstamos y permitir liquidaciones más rápidas. Además, las innovaciones fintech también están promoviendo los préstamos hipotecarios digitales, que automatizan las solicitudes de préstamos y las evaluaciones de crédito, lo que reduce los tiempos de aprobación y los costes. Esta transformación digital no solo aumenta la participación en el mercado, sino que también fortalece la confianza de los inversores al proporcionar información en tiempo real sobre la calidad de los activos y el rendimiento del flujo de caja.

Segmentación del sector de valores respaldados por hipotecas

En esta sección se proporciona un análisis de las principales tendencias en cada segmento del informe del mercado mundial de valores respaldados por hipotecas, junto con previsiones a nivel mundial, regional y nacional para 2025-2033.

El segmento de MBS residenciales domina el mercado mundial de valores respaldados por hipotecas

Según la categoría de tipo, el mercado se clasifica en MBS comerciales, MBS residenciales y otros. Entre ellos, el segmento de MBS residenciales tiene la mayor cuota de mercado debido al alto volumen de préstamos para la vivienda y a los programas respaldados por el gobierno. Los programas respaldados por el gobierno ofrecen garantías que aseguran los pagos puntuales a los inversores, lo que reduce el riesgo de crédito y, por lo tanto, impulsa la expansión del mercado. Sin embargo, los MBS comerciales están experimentando el crecimiento más rápido debido al crecimiento de los bienes inmuebles comerciales, incluidas las oficinas, los centros minoristas, los almacenes y las propiedades industriales, lo que ha ampliado el volumen de préstamos comerciales disponibles. Los valores respaldados por hipotecas comerciales (CMBS) generalmente proporcionan una mejor tasa de rendimiento que los MBS residenciales, lo que atrae a los inversores. Además, las innovaciones como los productos CMBS estructurados con tramos adaptados para diversos niveles de riesgo impulsan aún más el crecimiento del mercado.

El segmento a corto plazo domina el mercado mundial de valores respaldados por hipotecas.

Según la categoría de vencimiento, el mercado se clasifica en corto plazo, mediano plazo y largo plazo. Entre ellos, el segmento a corto plazo domina la cuota de mercado debido a un menor riesgo y una mayor liquidez. Los inversores prefieren con frecuencia los bonos a corto plazo, ya que ofrecen un reembolso del principal más rápido y un acceso más rápido a los fondos, lo que reduce el riesgo de crédito y la alta tasa de interés. Además, los bonos a corto plazo son más líquidos y atractivos para los inversores que buscan flujos de caja predecibles, especialmente cuando las tasas de interés fluctúan, lo que impulsa el crecimiento del mercado. Sin embargo, el segmento a largo plazo está experimentando el crecimiento más rápido debido a la creciente demanda de préstamos para la vivienda de larga duración. Los inversores también están buscando bonos que ofrezcan tasas de rendimiento más altas, lo que impulsa el crecimiento del mercado.

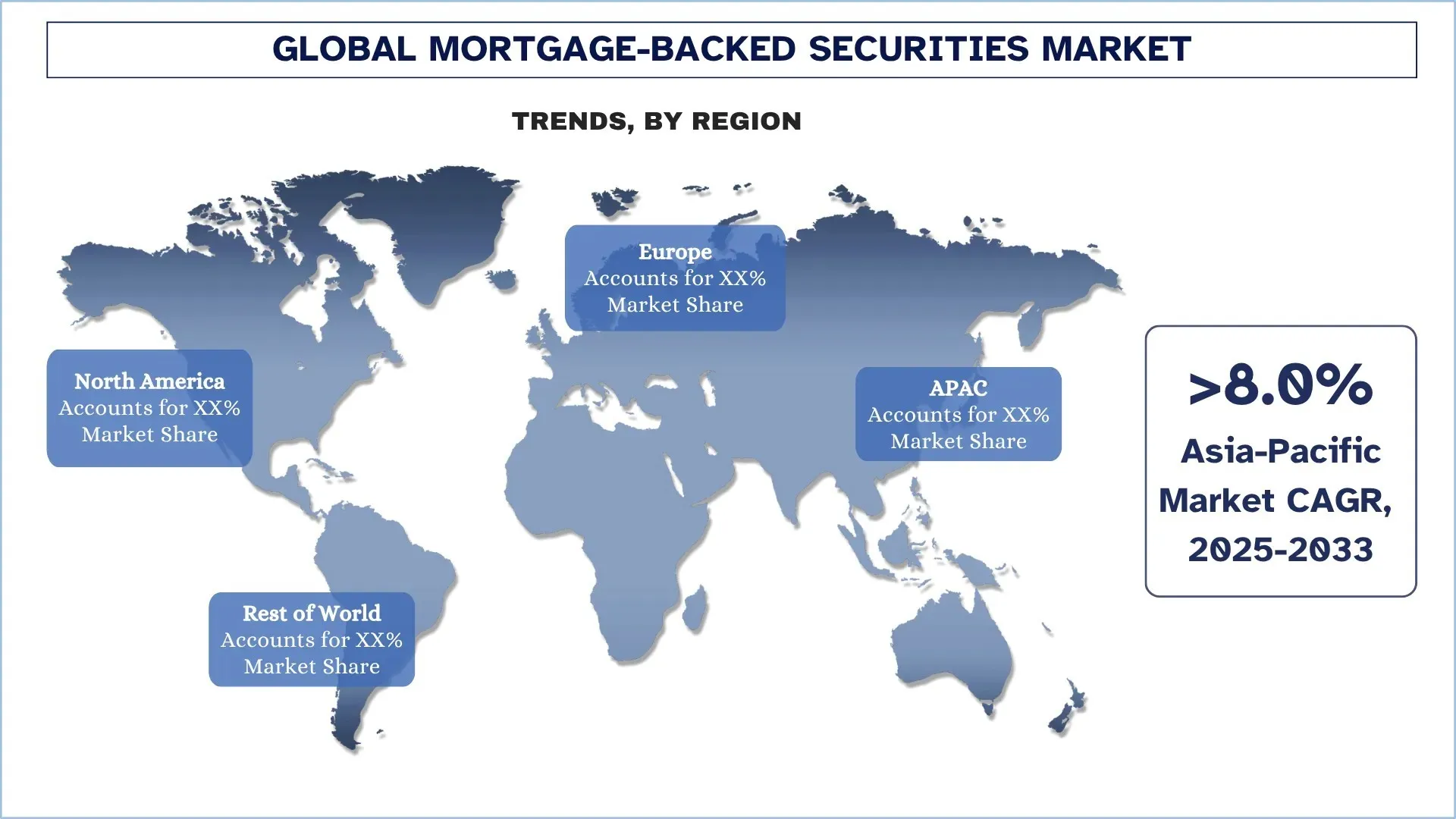

América del Norte tiene la mayor cuota de mercado en el mercado mundial de valores respaldados por hipotecas

América del Norte dominó el mercado mundial de valores respaldados por hipotecas (MBS) debido a su infraestructura financiera bien establecida, sus sólidos marcos institucionales y sus profundos mercados de capital, lo que la convierte en un centro para la emisión e inversión de MBS. Los bancos e instituciones financieras de todas las regiones ofrecen sólidos planes de préstamos, servicios y capacidad de titulización, lo que permite convertir grandes volúmenes de préstamos hipotecarios en valores de activos negociables, lo que impulsa el crecimiento del mercado. Además, las políticas gubernamentales y los marcos regulatorios en toda la región promueven la liquidez, la protección de los inversores y la gestión de riesgos, lo que fortalece aún más la posición de la región en el mercado. Además, la participación de inversores institucionales, fondos de pensiones y compañías de seguros garantiza una alta liquidez, lo que hace que los MBS sean fácilmente negociables y atrae la participación mundial. El progreso tecnológico, incluidas las plataformas hipotecarias digitales, los sistemas de servicio automatizados y el análisis de datos, mejora la eficiencia, la gestión de riesgos y la eficacia operativa, lo que impulsa el crecimiento del mercado.

Estados Unidos tenía una cuota dominante del mercado de valores respaldados por hipotecas de América del Norte en 2024

Estados Unidos dominó el mercado de valores respaldados por hipotecas de América del Norte debido a la alta actividad de emisión e inversión, un sólido sistema de financiación de la vivienda y la participación del gobierno. Las empresas patrocinadas por el gobierno (GSE) como Fannie Mae, Freddie Mac y Ginnie Mae desempeñan funciones esenciales en la emisión de MBS, mejorando la transparencia para los inversores y apoyando el crecimiento del mercado. Además, el aumento de las tasas de propiedad de la vivienda, el aumento de la demanda de financiación de la vivienda y una gran cantidad de préstamos conformes y respaldados por el gobierno continúan impulsando la expansión del mercado. Los mercados de capital avanzados del país facilitan el comercio a gran escala de MBS, atrayendo a inversores institucionales como fondos de pensiones, compañías de seguros y administradores de activos, lo que acelera aún más el crecimiento del mercado.

Panorama competitivo del sector de valores respaldados por hipotecas

El mercado mundial de valores respaldados por hipotecas es competitivo, con varios participantes del mercado mundial e internacional. Los principales actores están adoptando diferentes estrategias de crecimiento para mejorar su presencia en el mercado, como asociaciones, acuerdos, colaboraciones, expansiones geográficas y fusiones y adquisiciones.

Principales empresas del mercado de valores respaldados por hipotecas

Algunos de los principales actores en el mercado son Fannie Mae, Freddie Mac, JPMorgan Chase & Co., Ginnie Mae, Wells Fargo & Company, Bank of America, Goldman Sachs, Morgan Stanley, Deutsche Bank AG y Royal Bank of Canada.

Desarrollos recientes en el mercado de valores respaldados por hipotecas

En agosto de 2025, Saudi Real Estate Refinance Company (SRC), una subsidiaria del Fondo de Inversión Pública, lanzó la primera transacción de valores respaldados por hipotecas residenciales (RMBS) de Arabia Saudí. Esta transacción tiene como objetivo mejorar la liquidez en el sector de la financiación de la vivienda y ampliar las oportunidades de inversión mediante la transformación de los préstamos hipotecarios residenciales en valores negociables.

En mayo de 2025, los primeros certificados de transferencia (PTC) respaldados por hipotecas de la India estructurados por RMBS Development Company Limited cotizaron en la Bolsa Nacional de Valores, lo que marca un desarrollo significativo en el sector de la financiación de la vivienda del país. Esta iniciativa tiene como objetivo integrar el mercado de financiación de la vivienda con el mercado de deuda para mejorar la liquidez y la participación de los inversores, impulsando así el crecimiento del mercado de valores respaldados por hipotecas en la India.

Cobertura del informe del mercado mundial de valores respaldados por hipotecas

Atributo del informe | Detalles |

Año base | 2024 |

Período de previsión | 2025-2033 |

Impulso de crecimiento | Acelerar a una CAGR del 6,49 % |

Tamaño del mercado en 2024 | USD 13 625,84 millones |

Análisis regional | América del Norte, Europa, APAC, Resto del mundo |

Principal región contribuyente | Se espera que la región de América del Norte domine el mercado durante el período de previsión. |

Principales países cubiertos | EE. UU., Canadá, Alemania, Reino Unido, España, Italia, Francia, China, Japón e India. |

Empresas perfiladas | Fannie Mae, Freddie Mac, JPMorgan Chase & Co., Ginnie Mae, Wells Fargo & Company, Bank of America, Goldman Sachs, Morgan Stanley, Deutsche Bank AG y Royal Bank of Canada |

Alcance del informe | Tendencias del mercado, impulsores y restricciones; Estimación y previsión de ingresos; Análisis de segmentación; Análisis de la demanda y la oferta; Panorama competitivo; Perfiles de empresas |

Segmentos cubiertos | Por tipo, por vencimiento, por emisor y por región/país |

Razones para comprar el informe del mercado de valores respaldados por hipotecas:

El estudio incluye un análisis del tamaño y la previsión del mercado confirmado por expertos clave autenticados del sector.

El informe revisa brevemente el rendimiento general del sector de un vistazo.

El informe cubre un análisis en profundidad de los pares destacados del sector, centrándose principalmente en las principales finanzas empresariales, las carteras de tipos, las estrategias de expansión y los desarrollos recientes.

Examen detallado de los impulsores, las restricciones, las tendencias clave y las oportunidades que prevalecen en el sector.

El estudio cubre exhaustivamente el mercado en diferentes segmentos.

Análisis en profundidad a nivel regional del sector.

Opciones de personalización:

El mercado mundial de valores respaldados por hipotecas se puede personalizar aún más según los requisitos o cualquier otro segmento de mercado. Además de esto, UnivDatos entiende que puede tener sus propias necesidades comerciales; por lo tanto, no dude en ponerse en contacto con nosotros para obtener un informe que se adapte completamente a sus necesidades.

Tabla de contenido

Metodología de Investigación para el Análisis del Mercado Global de Valores Respaldados por Hipotecas (2023-2033)

Analizamos el mercado histórico, estimamos el mercado actual y pronosticamos el mercado futuro del mercado global de valores respaldados por hipotecas para evaluar su aplicación en las principales regiones del mundo. Llevamos a cabo una exhaustiva investigación secundaria para recopilar datos históricos del mercado y estimar el tamaño actual del mercado. Para validar estos conocimientos, revisamos cuidadosamente numerosos hallazgos y supuestos. Además, realizamos entrevistas primarias en profundidad con expertos de la industria en toda la cadena de valor de los valores respaldados por hipotecas. Después de validar las cifras del mercado a través de estas entrevistas, utilizamos enfoques tanto de arriba hacia abajo como de abajo hacia arriba para pronosticar el tamaño general del mercado. Luego, empleamos métodos de desglose del mercado y triangulación de datos para estimar y analizar el tamaño del mercado de los segmentos y subsegmentos de la industria.

Ingeniería de Mercado

Empleamos la técnica de triangulación de datos para finalizar la estimación general del mercado y derivar números estadísticos precisos para cada segmento y subsegmento del mercado global de valores respaldados por hipotecas. Dividimos los datos en varios segmentos y subsegmentos analizando diversos parámetros y tendencias, incluidos el tipo, el vencimiento, el emisor y las regiones dentro del mercado global de valores respaldados por hipotecas.

El Objetivo Principal del Estudio del Mercado Global de Valores Respaldados por Hipotecas

El estudio identifica las tendencias actuales y futuras en el mercado global de valores respaldados por hipotecas, proporcionando información estratégica para los inversores. Destaca el atractivo del mercado regional, lo que permite a los participantes de la industria aprovechar los mercados sin explotar y obtener una ventaja de ser los primeros en actuar. Otros objetivos cuantitativos de los estudios incluyen:

Análisis del Tamaño del Mercado: Evaluar el tamaño actual y previsto del mercado del mercado global de valores respaldados por hipotecas y sus segmentos en términos de valor (USD).

Segmentación del Mercado de Valores Respaldados por Hipotecas: Los segmentos en el estudio incluyen áreas de tipo, vencimiento, emisor y región.

Marco Regulatorio y Análisis de la Cadena de Valor: Examinar el marco regulatorio, la cadena de valor, el comportamiento del cliente y el panorama competitivo de la industria de valores respaldados por hipotecas.

Análisis Regional: Realizar un análisis regional detallado de áreas clave como Asia Pacífico, Europa, Norteamérica y el resto del mundo.

Perfiles de Empresas y Estrategias de Crecimiento: Perfiles de empresas del mercado de valores respaldados por hipotecas y las estrategias de crecimiento adoptadas por los participantes del mercado para mantener el mercado de rápido crecimiento.

Preguntas frecuentes Preguntas frecuentes

P1: ¿Cuál es el tamaño actual del mercado global de valores respaldados por hipotecas y su potencial de crecimiento?

A partir de 2024, el mercado mundial de valores respaldados por hipotecas está valorado en USD 13 625,84 billones y se proyecta que crezca a una impresionante CAGR del 6,49 % de 2025 a 2033, lo que refleja un fuerte potencial de crecimiento en los sectores de financiación de la vivienda e inversión.

P2: ¿Qué segmento tiene la mayor cuota del mercado mundial de valores respaldados por hipotecas por categoría de tipo?

El segmento de MBS residenciales posee la mayor cuota del mercado global de valores respaldados por hipotecas, impulsado por el aumento de la financiación de viviendas y la demanda de inversión en propiedades residenciales.

P3: ¿Cuáles son los factores impulsores del crecimiento del mercado global de valores respaldados por hipotecas?

Los principales impulsores del crecimiento del mercado de valores respaldados por hipotecas incluyen:

• Aumento de la demanda de diversificación de cartera, ya que los inversores buscan rendimientos estables y predecibles.

• Aumento del apoyo gubernamental a la financiación de la vivienda, incluyendo políticas y programas que promueven los préstamos hipotecarios y la titulización.

• Expansión de los mercados secundarios de hipotecas, lo que mejora la liquidez y la eficiencia del mercado de valores respaldados por hipotecas.

P4: ¿Cuáles son las tecnologías emergentes y las tendencias en el mercado global de valores respaldados por hipotecas?

Las tendencias emergentes en el mercado de valores respaldados por hipotecas incluyen:

• Avances tecnológicos en la originación, administración y titulización de hipotecas, agilizando los procesos y reduciendo los costos.

• Adopción de análisis avanzados y suscripción impulsada por IA, mejorando la gestión de riesgos y la eficiencia operativa.

• Creciente enfoque en plataformas digitales para la negociación de hipotecas y el monitoreo de carteras en tiempo real, lo que hace que el mercado sea más transparente y accesible para los inversores.

P5: ¿Cuáles son los principales desafíos en el mercado global de valores respaldados por hipotecas?

Los desafíos clave en el mercado de valores respaldados por hipotecas incluyen:

• Las fluctuaciones de las tasas de interés, que pueden afectar las valoraciones de los MBS.

• El riesgo de pago anticipado, donde los prestatarios liquidan las hipotecas anticipadamente, afecta los rendimientos esperados para el inversor.

P6: ¿Qué región domina el mercado global de valores respaldados por hipotecas?

América del Norte domina el mercado global de valores respaldados por hipotecas, respaldado por un sistema de financiación de la vivienda maduro, mercados de capital bien establecidos y una fuerte demanda de los inversores.

P7: ¿Quiénes son los principales competidores en el mercado global de valores respaldados por hipotecas?

Los principales actores en la industria de valores respaldados por hipotecas incluyen:

• Fannie Mae

• Freddie Mac

• JPMorgan Chase & Co.

• Ginnie Mae

• Wells Fargo & Company

• Bank of America

• Goldman Sachs

• Morgan Stanley

• Deutsche Bank AG

• Royal Bank of Canada

P8: ¿Cuáles son las oportunidades de inversión en el mercado global de valores respaldados por hipotecas (MBS)?

El mercado global de MBS ofrece diversas oportunidades de inversión, incluyendo MBS residenciales y comerciales, portafolios personalizados para retornos ajustados al riesgo y exposición a regiones con alta demanda de vivienda. Los inversores institucionales y los gestores de activos pueden aprovechar estos instrumentos para mejorar la estabilidad y el rendimiento de la cartera.

P9: ¿Cómo impactan los cambios regulatorios al mercado de valores respaldados por hipotecas?

Las políticas regulatorias sobre préstamos hipotecarios, estándares de titulización y retención de riesgos influyen directamente en el mercado de MBS. Las empresas y los inversores deben monitorear las políticas de tasas de interés de los bancos centrales, las reformas de financiamiento de la vivienda y los estándares de cumplimiento global para mitigar los riesgos y capitalizar las oportunidades de crecimiento.

Relacionados Informes

Los clientes que compraron este artículo también compraron