抵押擔保證券市場:當前分析與預測 (2025-2033)

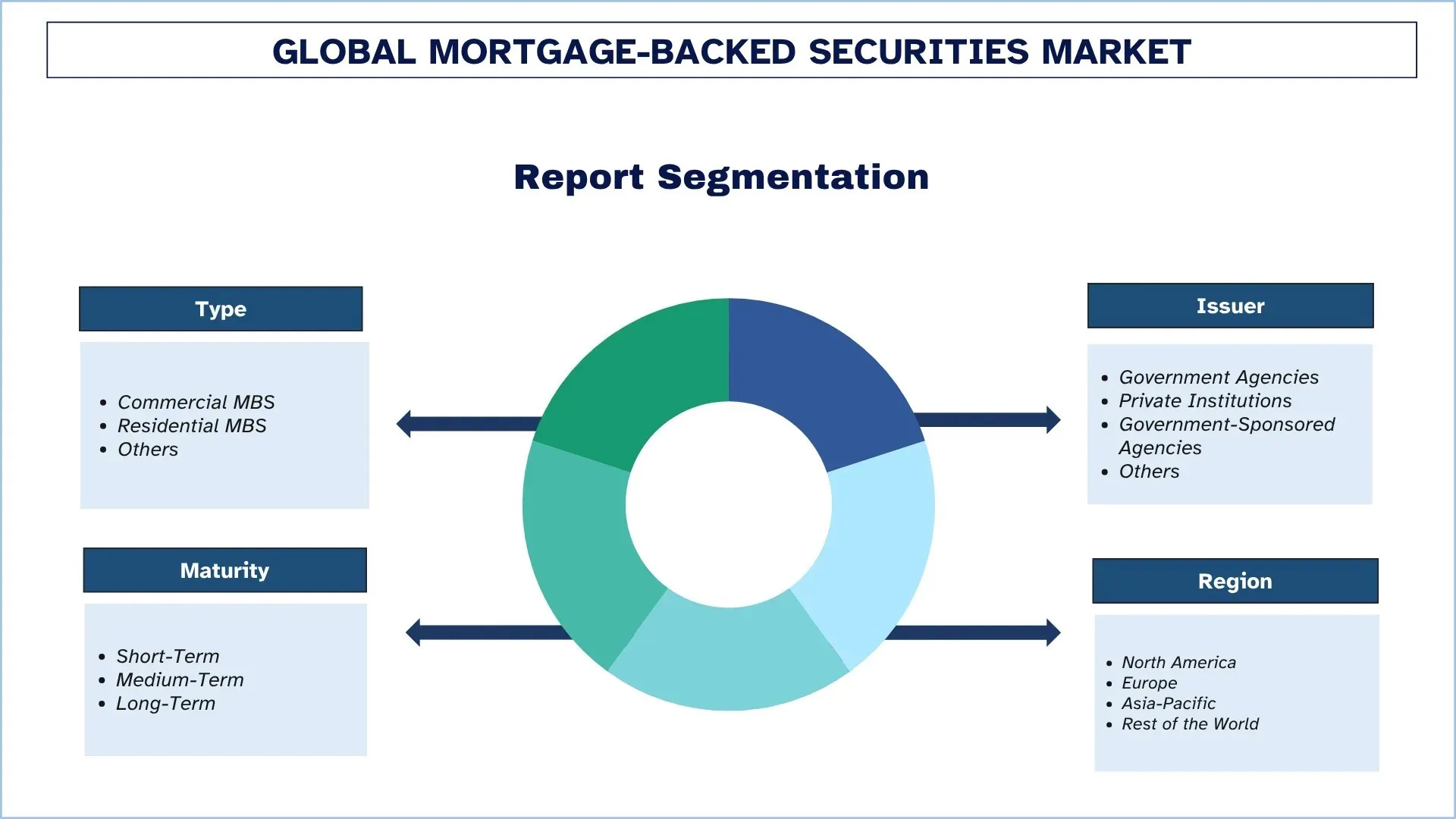

側重類型(商業不動產抵押貸款證券、住宅不動產抵押貸款證券及其他);到期日(短期、中期及長期);發行者(政府機構、私營機構、政府贊助機構及其他);以及地區/國家

全球抵押擔保證券市場規模與預測

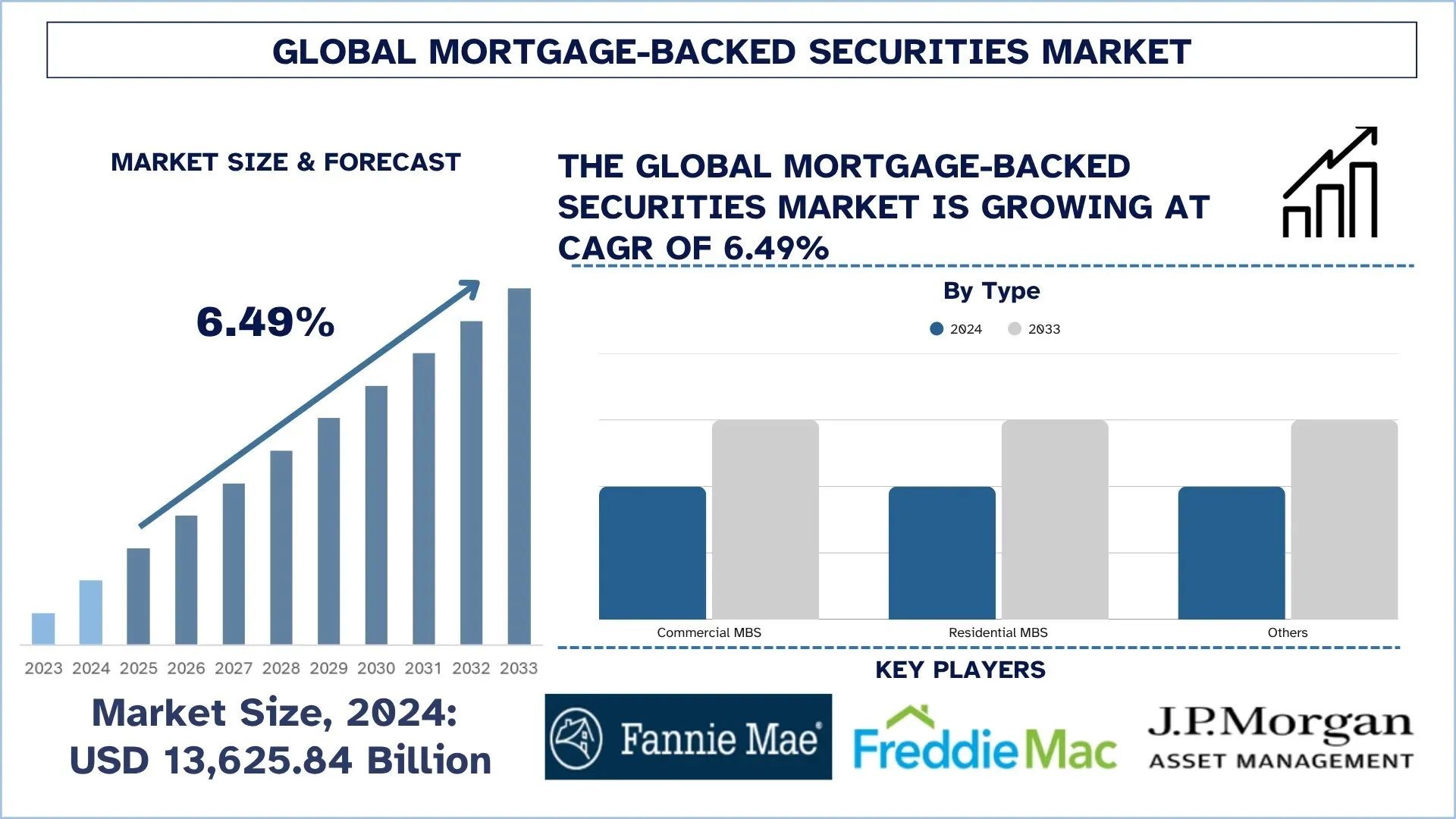

2024年全球抵押擔保證券市場估值為13,6258.4億美元,預計在預測期內(2025-2033年)將以約6.49%的強勁複合年增長率增長,這主要得益於投資者對穩定、產生收入的資產的需求不斷增長,以及新興市場證券化框架的擴張。

抵押擔保證券市場分析

抵押擔保證券(MBS)是以抵押貸款作為抵押品,並以抵押貸款作為證券支付資金來源的固定收益證券。MBS的創建始於金融機構,例如銀行或信用合作社,向借款人提供抵押貸款。然後,貸款人將彙集具有相似特徵的貸款組,以創建證券本身或將貸款出售給抵押擔保證券的發行者來處理貸款的彙總和匯集。這些貸款出售給信託機構,該信託機構將成為MBS的發行者。證券化後,MBS可以出售給投資者或保留作為投資。由於住房融資需求的增長、政府的支持框架以及金融行業的技術進步,抵押擔保證券(MBS)市場正在經歷穩步增長。不斷增長的城市化和對經濟適用房的需求正在增加可以轉化為MBS的抵押貸款池,為投資者提供穩定的回報。此外,政府計劃,如稅收優惠、住房補貼以及印度總理Awas Yojana等舉措,進一步促進了抵押貸款的創造,為MBS投資者提供了新的機會,從而推動了市場的增長。

全球抵押擔保證券市場趨勢

本節討論影響全球抵押擔保證券市場各個細分市場的關鍵市場趨勢,這是我們的研究專家團隊發現的。

抵押貸款行業新興的技術進步

抵押貸款行業的技術進步是抵押擔保證券(MBS)市場的關鍵趨勢之一,它提高了效率、透明度和可訪問性。人工智能(AI)、區塊鏈、雲計算和大数据分析等先進技術的整合改變了抵押貸款的發起、處理和證券化的方式。現在,基於AI的模型允許貸款人和投資者更精確地評估借款人的風險、預測提前還款行為並實時管理投資組合。這最大限度地降低了風險,並提高了MBS的整體表現,從而加速了市場的增長。此外,區塊鏈技術通過創建用於記錄抵押貸款交易的防篡改數字賬本,最大限度地減少了欺詐,加速了貸款驗證,並允許更快的結算,從而提高了透明度和安全性。此外,金融科技創新也在推動數字抵押貸款,該技術可以自動化貸款申請和信用評估,縮短審批時間並降低成本。這種數字化轉型不僅增加了市場參與度,而且通過提供對資產質量和現金流表現的實時洞察,增強了投資者的信心。

抵押擔保證券行業細分

本節分析了全球抵押擔保證券市場報告各個細分市場的關鍵趨勢,並提供了2025-2033年全球、區域和國家層面的預測。

住宅MBS細分市場主導全球抵押擔保證券市場

根據類型,市場分為商業MBS、住宅MBS和其他。其中,住宅MBS細分市場佔據最大的市場份額,因為房屋貸款數量巨大且有政府支持計劃。政府支持計劃提供擔保,確保及時向投資者付款,降低信用風險,從而促進市場擴張。然而,由於商業房地產(包括辦公室、零售中心、倉庫和工業物業)的增長,商業MBS的增長速度最快,這擴大了可用的商業貸款數量。商業抵押擔保證券(CMBS)通常比住宅MBS提供更好的回報率,從而吸引了投資者。此外,具有針對不同風險等級量身定制的CMBS結構化產品等創新進一步促進了市場增長。

短期細分市場主導全球抵押擔保證券市場。

根據期限,市場分為短期、中期和長期。其中,短期細分市場佔據最大的市場份額,因為風險較低且流動性較高。投資者通常更喜歡短期債券,因為它們提供更快的本金償還和更快的資金獲取,從而降低了信用風險和高利率。此外,短期債券更具流動性,並且對尋求可預測現金流的投資者更具吸引力,尤其是在利率波動時,從而推動了市場的增長。然而,由於對長期房屋貸款的需求不斷增長,長期細分市場的增長速度最快。投資者還在尋找提供更高回報率的債券,從而推動了市場的增長。

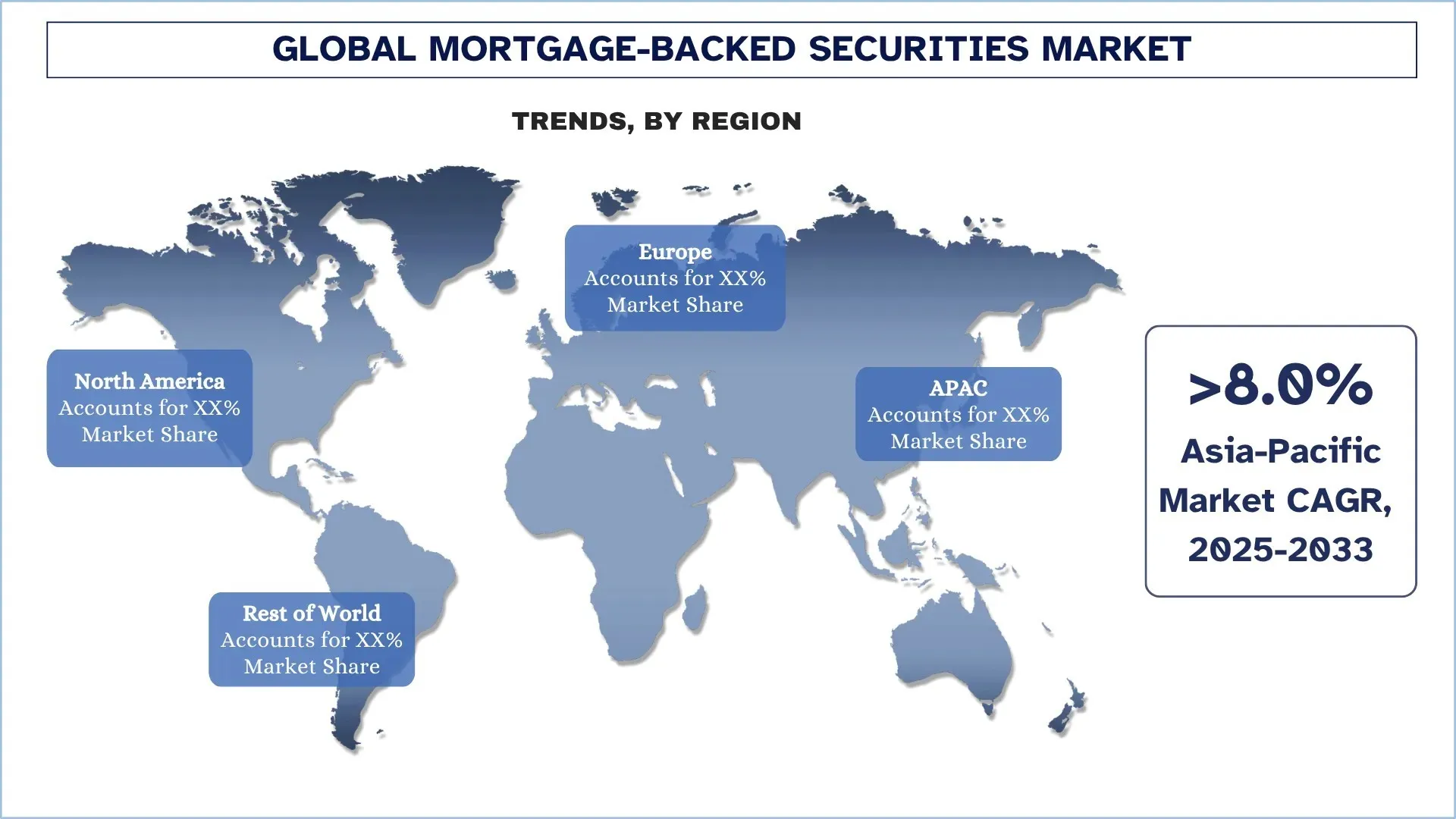

北美在全球抵押擔保證券市場中佔據最大的市場份額

由於北美擁有完善的金融基礎設施、健全的制度框架和深厚的資本市場,使其成為MBS發行和投資的樞紐,因此主導了全球抵押擔保證券(MBS)市場。各個地區的銀行和金融機構提供健全的貸款計劃、服務和證券化能力,使大量的抵押貸款能夠轉化為可交易的資產證券,從而推動了市場的增長。此外,該地區的政府政策和監管框架促進了流動性、投資者保護和風險管理,這進一步加強了該地區在市場中的地位。此外,機構投資者、養老基金和保險公司的參與保證了高流動性,使MBS易於交易並吸引全球參與。包括數字抵押貸款平台、自動化服務系統和數據分析在內的技術進步提高了效率、風險管理和運營效率,從而推動了市場的增長。

2024年,美國在北美抵押擔保證券市場中佔據主導地位

由於美國發行和投資活動頻繁、住房融資體系健全以及政府的參與,因此在北美抵押擔保證券市場中佔據主導地位。政府支持企業(GSE),如房利美、房地美和吉利美,在發行MBS、提高投資者透明度以及支持市場增長方面發揮著重要作用。此外,不斷上升的房屋擁有率、不斷增長的住房融資需求以及大量符合標準的貸款和政府支持的貸款繼續推動市場的擴張。該國先進的資本市場促進了大規模的MBS交易,吸引了養老基金、保險公司和資產管理公司等機構投資者,從而進一步加速了市場的增長。

抵押擔保證券行業競爭格局

全球抵押擔保證券市場競爭激烈,有多家全球和國際市場參與者。主要參與者正在採取不同的增長戰略來增強其市場影響力,例如合作夥伴關係、協議、協作、地域擴張以及併購。

頂級抵押擔保證券市場公司

市場中的一些主要參與者包括房利美、房地美、摩根大通、吉利美、富國銀行、美國銀行、高盛、摩根士丹利、德意志銀行和加拿大皇家銀行。

抵押擔保證券市場的最新發展

2025年8月,公共投資基金的子公司沙特房地產再融資公司(SRC)推出了沙特阿拉伯首個住宅抵押擔保證券(RMBS)交易。該交易旨在通過將住宅抵押貸款轉化為可交易的證券,提高住房融資部門的流動性並擴大投資機會。

2025年5月,由RMBS Development Company Limited構建的印度首個抵押擔保過渡證書(PTC)在印度國家證券交易所上市,標誌著該國住房融資部門的重大發展。該舉措旨在將住房融資市場與債務市場整合,以提高流動性和投資者參與度,從而推動印度抵押擔保證券市場的增長。

全球抵押擔保證券市場報告覆蓋範圍

報告屬性 | 詳細資訊 |

基準年 | 2024 |

預測期 | 2025-2033 |

增長勢頭 | 以6.49%的複合年增長率加速增長 |

2024年市場規模 | 13,625.84億美元 |

區域分析 | 北美、歐洲、亞太地區、世界其他地區 |

主要貢獻地區 | 預計在預測期內,北美地區將主導市場。 |

涵蓋的主要國家 | 美國、加拿大、德國、英國、西班牙、意大利、法國、中國、日本和印度。 |

公司簡介 | 房利美、房地美、摩根大通、吉利美、富國銀行、美國銀行、高盛、摩根士丹利、德意志銀行和加拿大皇家銀行 |

報告範圍 | 市場趨勢、驅動因素和制約因素;收入估算和預測;細分分析;需求和供應側分析;競爭格局;公司簡介 |

涵蓋的細分市場 | 按類型、按期限、按發行人以及按區域/國家劃分 |

購買抵押擔保證券市場報告的理由:

該研究包括由經過驗證的關鍵行業專家確認的市場規模和預測分析。

該報告簡要回顧了行業的整體表現。

該報告涵蓋了對著名行業同行深入分析,主要側重於關鍵業務財務、類型組合、擴張策略和最新發展。

詳細檢查行業中普遍存在的驅動因素、制約因素、關鍵趨勢和機遇。

該研究全面涵蓋了跨不同細分市場的市場。

對行業進行深入的區域層面分析。

客製化選項:

全球抵押擔保證券市場可以根據需求或任何其他細分市場進一步客製化。除此之外,UnivDatos理解您可能有自己的業務需求;因此,請隨時與我們聯繫以獲取完全適合您需求的報告。

目錄

全球不動產抵押貸款證券市場分析 (2023-2033) 的研究方法

我們分析了歷史市場,估算了當前市場,並預測了全球不動產抵押貸款證券市場的未來市場,以評估其在全球主要地區的應用。我們進行了詳盡的二級研究,以收集歷史市場數據並估算當前市場規模。為了驗證這些見解,我們仔細審查了大量的發現和假設。此外,我們還與不動產抵押貸款證券價值鏈上的行業專家進行了深入的一級訪談。通過這些訪談驗證市場數據後,我們採用了自上而下和自下而上的方法來預測整體市場規模。然後,我們採用市場細分和數據三角驗證方法來估算和分析行業部門和子部門的市場規模。

市場工程

我們採用數據三角驗證技術來最終確定整體市場估算,並得出全球不動產抵押貸款證券市場各個部門和子部門的精確統計數字。通過分析各種參數和趨勢,包括類型、到期日、發行人以及全球不動產抵押貸款證券市場中的各個地區,我們將數據劃分為若干個部門和子部門。

全球不動產抵押貸款證券市場研究的主要目標

該研究確定了全球不動產抵押貸款證券市場的當前和未來趨勢,為投資者提供了戰略見解。它突出了區域市場的吸引力,使行業參與者能夠進入未開發的市場並獲得先發優勢。研究的其他定量目標包括:

市場規模分析:評估全球不動產抵押貸款證券市場及其各部門在價值 (美元) 方面的當前和預測市場規模。

不動產抵押貸款證券市場細分:研究中的細分領域包括類型、到期日、發行人和地區。

監管框架與價值鏈分析:檢視不動產抵押貸款證券行業的監管框架、價值鏈、客戶行為和競爭格局。

區域分析:針對亞太地區、歐洲、北美洲和世界其他地區等主要區域進行詳細的區域分析。

公司簡介與成長策略:不動產抵押貸款證券市場的公司簡介,以及市場參與者為維持快速成長的市場而採用的成長策略。

常見問題 常見問題

Q1:全球不動產抵押貸款證券市場目前的市場規模和增長潛力是什麼?

截至2024年,全球不動產抵押貸款證券市場估值為13,6258.4億美元,預計從2025年至2033年將以6.49%的驚人複合年增長率增長,反映出住房融資和投資領域的強勁增長潛力。

Q2:依類型劃分,哪個細分市場在全球抵押貸款證券市場中佔據最大的份額?

住宅型抵押貸款證券 (MBS) 在全球抵押貸款證券市場中佔據最大份額,這主要是受到住宅物業融資和投資需求不斷增長的推動。

Q3:推動全球抵押擔保證券市場增長的驅動因素有哪些?

不動產抵押貸款證券市場的主要增長動力包括:

• 投資者尋求穩定、可預測的回報,因此對投資組合多元化的需求不斷增長。

• 政府對住房融資的支持力度不斷加大,包括促進抵押貸款和證券化的政策和計畫。

• 二級抵押貸款市場的擴張,提高了不動產抵押貸款證券的流動性和市場效率。

Q4:全球抵押擔保證券市場有哪些新興技術和趨勢?

抵押貸款支持證券市場的新興趨勢包括:

• 抵押貸款發起、服務和證券化方面的技術進步,簡化流程並降低成本。

• 採用先進的分析和AI驅動的承銷,從而加強風險管理和運營效率。

• 越來越關注用於抵押貸款交易和實時投資組合監控的數位平台,使市場對投資者更具透明度和可訪問性。

Q5:全球抵押貸款證券市場的主要挑戰是什麼?

按揭抵押證券市場的主要挑戰包括:

• 利率波動,可能影響 MBS 估值。

• 提前還款風險,借款人提前償還按揭貸款,會影響投資者的預期回報。

Q6:哪個地區在全球抵押擔保證券市場中佔據主導地位?

北美洲在全球不動產抵押貸款證券市場中佔據主導地位,這得益於成熟的住房金融體系、完善的資本市場和強勁的投資者需求。

Q7:在全球抵押貸款證券市場中的主要競爭者有哪些?

抵押擔保證券產業的頂尖業者包括:

• 房利美 (Fannie Mae)

• 房地美 (Freddie Mac)

• 摩根大通集團 (JPMorgan Chase & Co.)

• 吉利美 (Ginnie Mae)

• 富國銀行 (Wells Fargo & Company)

• 美國銀行 (Bank of America)

• 高盛集團 (Goldman Sachs)

• 摩根士丹利 (Morgan Stanley)

• 德意志銀行 (Deutsche Bank AG)

• 加拿大皇家銀行 (Royal Bank of Canada)

Q8:全球抵押擔保證券(MBS)市場有哪些投資機會?

全球不動產抵押貸款證券 (MBS) 市場提供多元的投資機會,包括住宅和商業不動產抵押貸款證券,為風險調整後的回報量身定制的投資組合,以及對住房需求高的地區的投資。 機構投資者和資產管理公司可以利用這些工具來提高投資組合的穩定性和收益率。

Q9:監管變更如何影響抵押貸款支持證券市場?

關於抵押貸款、證券化標準和風險自留的監管政策直接影響 MBS 市場。企業和投資者需要監控央行的利率政策、住房融資改革和全球合規標準,以降低風險並把握增長機會。

相關 報告

購買此商品的客戶也購買了